El crecimiento de la demanda de metales en China y otras economías desarrolladas será moderado. Los desafíos para las empresas mineras y energéticas

ANAHÍ ABELEDO

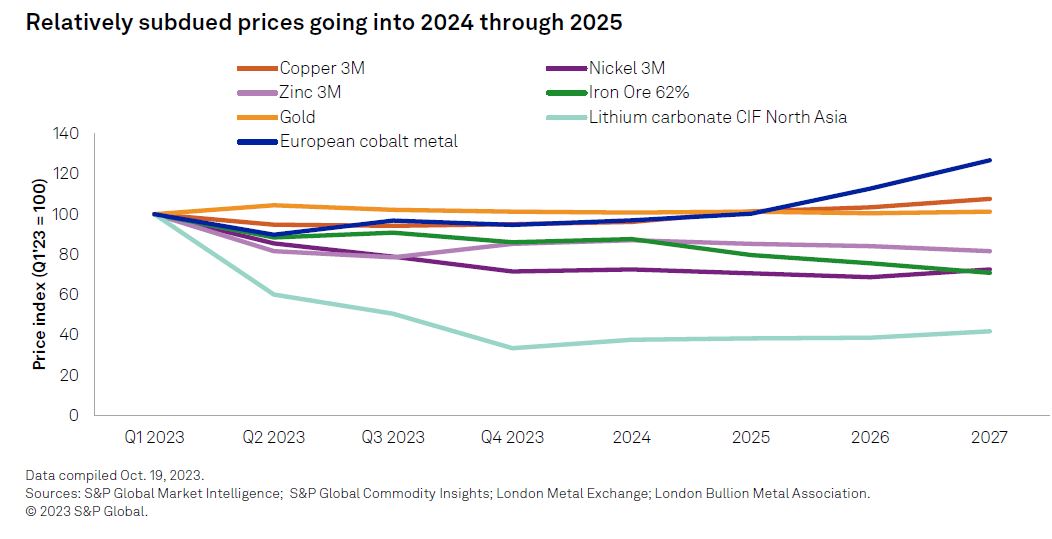

La dinámica del mercado en China, un dólar estadounidense más fuerte y el aumento de las tasas de interés han dictado las fluctuaciones de los precios de los metales en 2023 y el impacto se extendió a través de pedidos de importación más débiles. La tendencia continuará en 2024 y los precios seguirán presionados a la baja. También continúan las medidas proteccionistas en Occidente que complican a los sectores minero y energético.

Dada la deslucida demanda a corto plazo, la debilidad de los precios de los metales y los mayores costos de financiamiento, los gastos de capital minero se verán desafiados durante los próximos dos años.

Recientemente, el consenso del mercado cambió y espera que las tasas de interés estadounidenses se mantengan altas por más tiempo. Los economistas calificadores consideran posible una subida más de las tasas de interés este año, y las tasas de interés reales alcanzarán su punto máximo en el tercer trimestre de 2024.

Los acontecimientos geopolíticos recientes, en particular la guerra entre Israel y Hamas en Gaza, podrían desestabilizar el crecimiento económico, revertir las tendencias inflacionarias debilitadas y afectar la capacidad de las autoridades monetarias para abordar una mayor inflación evitando al mismo tiempo una recesión.

CHINA PONE UN FRENO A LA DEMANDA DE METALES

Un estímulo más agresivo en China desde finales de agosto debería estabilizar la demanda de metales industriales y aumentar la confianza hasta principios de 2024.

El continuo despliegue agresivo de compensaciones de energía renovable desacelerará la demanda de otras materias primas, en particular el cobre, según el documento de S&P Global Market Intelligence "2024 Energy Transition Outlook".

La moderación de la actividad en los sectores minorista e inmobiliario de China hizo que la oferta de metales superara la demanda durante todo el año, reduciendo los márgenes del acero, el cobre, el litio y el cobalto.

La respuesta política de China sigue siendo, en gran parte, contenida y mesurada en un esfuerzo por limitar el endeudamiento y el riesgo financiero.

En su actualización de septiembre, S&P Global Ratings rebajó el pronóstico de crecimiento del PIB de China para 2024 en 0,3 puntos porcentuales hasta el 4,4%, lo que representaría la tasa de crecimiento más baja del país desde 1990, excluyendo los años de la pandemia.

LOS DESAFÍOS A CORTO PLAZO PARA MINERAS Y ENERGÉTICAS

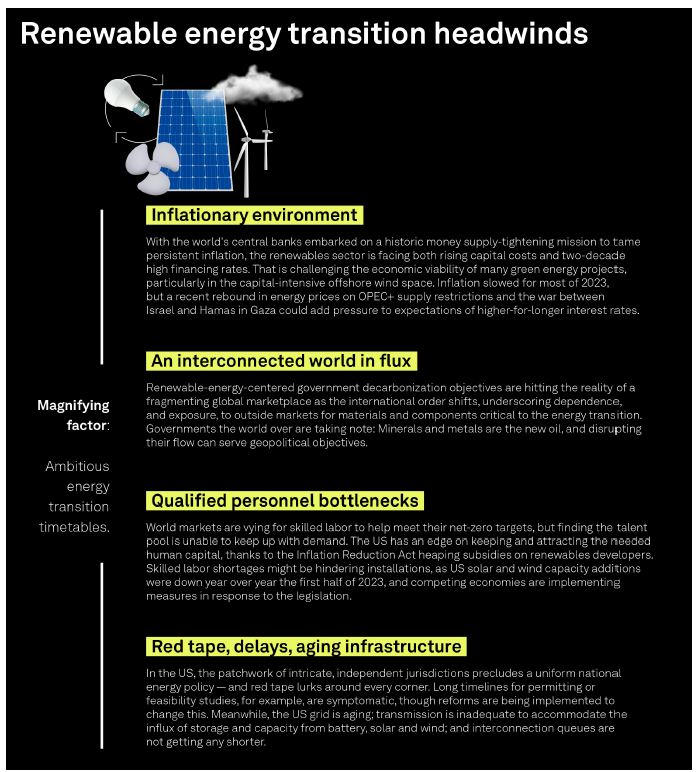

Se espera que el esfuerzo de transición energética global siga ganando ritmo en 2024, pero enfrenta una serie de desafíos que desacelerarán el abandono de los combustibles fósiles.

En muchos países persisten incertidumbres macroeconómicas, y ahora se espera que persistan las altas tasas de inflación y de interés y se desacelere la actividad económica.

Mientras tanto, las cambiantes políticas gubernamentales y los complejos sistemas regulatorios presagian cambios en las estrategias comerciales de las empresas mineras, de servicios públicos y de energía.

Enfrentadas a los desafíos geopolíticos emergentes y persistentes, las empresas se verán obligadas a mirar más allá de 2024 para identificar oportunidades en el sector de las materias primas, pero deben confiar en que los esfuerzos a mediano plazo resultarán fructíferos a medida que la demanda de infraestructura de energía renovable y metales relacionados.

PROTECCIONISMO OCCIDENTAL Y SUBINVERSIÓN MINERA

La situación se ha visto agravada por políticas comerciales cada vez más proteccionistas, como las medidas adoptadas por algunos países occidentales para desvincular el comercio de China.

Dada la deslucida demanda a corto plazo, la debilidad de los precios de los metales y los mayores costos de financiamiento, los gastos de capital minero se verán desafiados durante los próximos dos años.

La subinversión resultante podría reducir la cartera de futuras minas, incluso cuando los gobiernos reconocen la necesidad de políticas que ayuden a cerrar la brecha de financiación, especialmente cuando las inversiones de empresas vinculadas a China no están disponibles.

En América del Norte, Europa y Australia, las políticas recientes que apoyan el desarrollo de la cadena de suministro de baterías han incluido medidas para limitar los materiales de China en favor de la exportación cercana y amiga.

Un ejemplo es la elegibilidad de abastecimiento según la Ley de Reducción de la Inflación (IRA) de EE. UU., que requiere que los materiales críticos se originen en EE. UU. o en un país con un acuerdo de libre comercio y que los componentes de baterías provengan de América del Norte para calificar para los incentivos.

Según la ley, los minerales críticos que se obtendrán a partir de 2025 no pueden provenir de una “entidad extranjera de interés”.

De manera similar, la Ley de Materias Primas Críticas de la UE exige una reducción gradual de los minerales críticos de origen chino.

Canadá y Australia han elaborado estrategias de minerales críticos para apoyar la producción nacional y limitar efectivamente que las empresas vinculadas a China posean minas de minerales críticos adicionales en sus países mediante desinversiones obligatorias y bloqueo de adquisiciones.

Algunos países ricos en recursos están interesados en aprovechar los requisitos específicos de origen de la oferta tanto de la UE como de los EE. UU. y al mismo tiempo permanecer abiertos a la inversión de China.

Las empresas indonesias están presionando para que se las incluya en los créditos fiscales para vehículos eléctricos del IRA.

Los países de África que tienen un suministro abundante de minerales críticos están viendo un mayor interés.

Las empresas chinas han estado recurriendo a fuentes de litio en África desde 2021 dadas las crecientes limitaciones de inversión en América del Norte y Australia.

Estados Unidos y la UE también están buscando acuerdos minerales más críticos en África para la seguridad de los recursos a largo plazo. Por ejemplo, China, Alemania, Francia y Noruega han reducido los incentivos para la compra de vehículos eléctricos por parte de los consumidores en 2023.

Francia está revisando sus regulaciones sobre subsidios a los vehículos eléctricos para excluir potencialmente a los automóviles fabricados en China, mientras que la UE anunció una investigación antisubsidios sobre los vehículos eléctricos de China. exportaciones a mediados de septiembre.

Cualquier consecuencia de la investigación que limite las importaciones a la UE o que efectivamente conduzca a aumentos de precios para los vehículos eléctricos enchufables (PEV) de China ralentizará la adopción de PEV dentro del bloque.

Estas nuevas políticas serían obstáculos adicionales para que la UE cumpla su objetivo para 2035 de eliminar gradualmente los vehículos con motor de combustión interna.

En alineación con la UE, el Reino Unido extendió hasta 2035 su prohibición de 2030 sobre la venta de vehículos nuevos con motor de combustión interna, citando los costos impuestos a los trabajadores.

LA REGULACIÓN OBSTACULIZA LA TRANSICIÓN EN EE.UU.

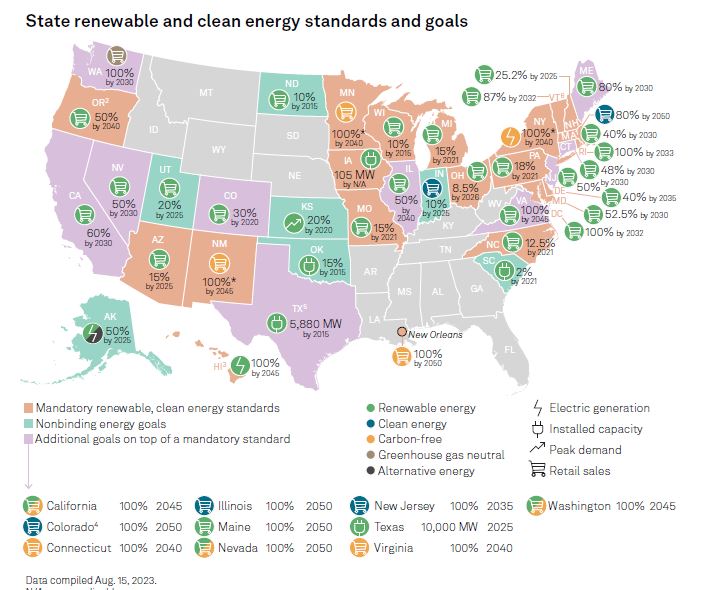

La mayor parte de la política estadounidense está siendo elaborada por los estados porque, aparte de las disposiciones del IRA, el gobierno federal no tiene una política energética nacional integral que incluya mandatos de reducción de emisiones y plazos de transición.

El progreso de la transición energética ha sido y seguirá siendo desigual en todo el país. Esta dicotomía es inherente al marco regulatorio de servicios públicos de Estados Unidos, donde la gobernanza se divide entre la Comisión Federal Reguladora de Energía y agencias estatales que incluyen comisiones de servicios públicos y departamentos de protección ambiental.

La FERC tiene jurisdicción sobre el comercio interestatal o las relaciones de servicios públicos con clientes mayoristas, mientras que los estados son responsables de las políticas y operaciones dentro de sus fronteras, incluidas las interacciones de servicios públicos con clientes minoristas.

La compleja estructura regulatoria está frenando el impulso de la transición energética en varios frentes.

Lo más evidente es que la construcción de la infraestructura de transmisión necesaria para facilitar la transición energética cae principalmente bajo el ámbito de competencia de la FERC.

Esto incluye fijar los precios mayoristas que las empresas distribuidoras de electricidad pagarán por el acceso a la transmisión. Estos costos luego fluirán a través del proceso de fijación de tarifas de los servicios públicos estatales, ejerciendo presión adicional sobre un sistema de fijación de tarifas que ya está bajo presión por el aumento de las tasas de interés, niveles de inflación históricamente altos y un período sostenido de expansión del gasto de capital.

Los reguladores estatales tienen varias vías para retroceder, incluidos los desafíos a las políticas e incentivos de fijación de tarifas de transmisión de la FERC y el ejercicio de su autoridad de ubicación e impacto ambiental, todo lo cual puede retrasar los proyectos.

NO HAY SOLUCIÓN RÁPIDA PARA EL ABASTECIMIENTO DE MATERIAS PRIMAS

No hay una solución rápida para los permisos estadounidenses o el abastecimiento de materias primas.

Si bien la intención del IRA es impulsar el suministro terrestre y cercano a la costa y fomentar el despliegue de energía renovable, la estructura regulatoria en los EE. UU. continúa obstaculizando el desarrollo de proyectos.

Los desafíos siguen siendo intratables para muchos proyectos tanto en el sector de servicios públicos como en el de recursos.

A pesar de la creciente conciencia entre los formuladores de políticas de que los permisos de proyectos y los retrasos judiciales están impactando materialmente la transición energética, los esfuerzos para avanzar en la reforma de permisos por parte del Comité de Energía y Recursos Naturales del Senado de los Estados Unidos aún no se han materializado.

Asegurar fuentes internas para muchos productos básicos, ya sea que se consideren críticos o no, es particularmente difícil. Ya se han encontrado importantes recursos de cobre y litio, pero la incapacidad de hacer avanzar estos depósitos hacia la producción crea obstáculos para la deslocalización de las cadenas de suministro.

La situación es mucho más difícil para otras materias primas, como el níquel y el cobalto, donde la producción mundial se concentra en países sin acuerdos de libre comercio existentes con Estados Unidos.

Debido a la falta de procesamiento y refinación de minerales en el país, para algunos fabricantes de automóviles resulta poco probable conseguir suficientes materias primas para baterías adecuadas para calificar para diversos incentivos IRA.

Habiendo reconocido estos desafíos, los fabricantes de automóviles han buscado acuerdos con compañías mineras, buscando asegurar fuentes de suministro a corto y mediano plazo a nivel nacional (a pesar de los riesgos legales y operativos en materia de permisos), así como en países alineados con el libre comercio.

Las estrategias de abastecimiento a más largo plazo son particularmente importantes dada la naturaleza intensiva en capital y el largo tiempo de producción tanto para proyectos mineros como de servicios públicos importantes.