Para S&P Global Ratings la calidad crediticia entre las empresas mineras es estable. Aunque el repunte se modera los precios siguen arriba

ANAHÍ ABELEDO

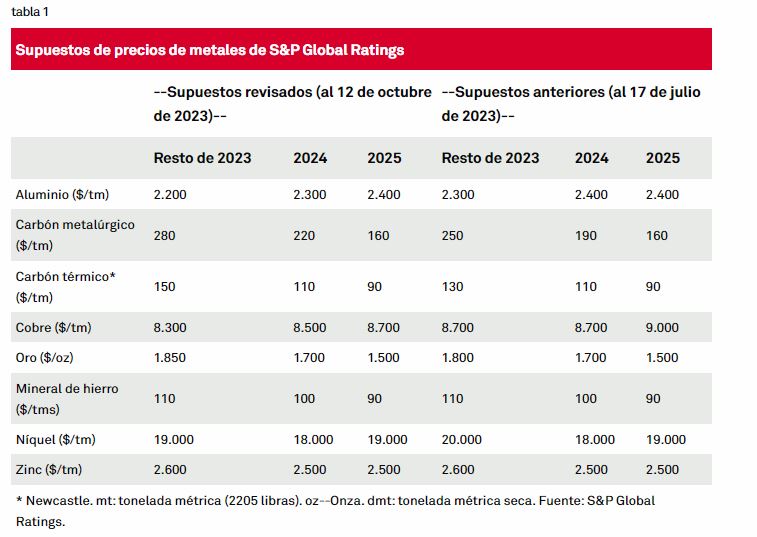

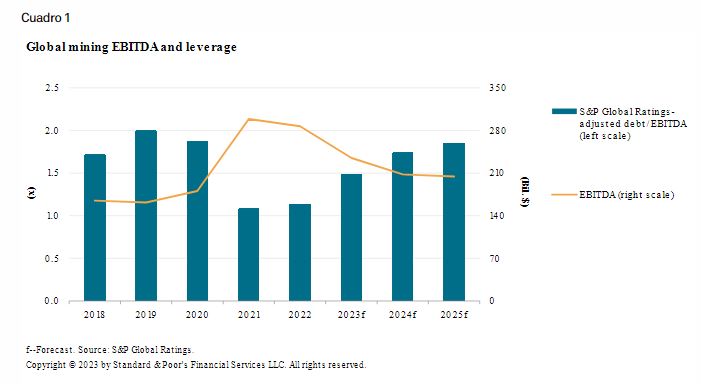

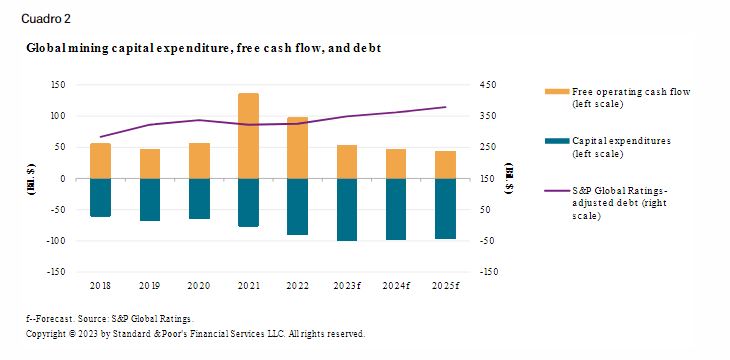

El desempeño financiero y los índices crediticios en los sectores de metales y minería están volviendo a la tendencia después de un pico inesperado durante la pandemia de COVID-19 en 2021 y 2022 según los pronósticos actuales de S&P Global Ratings. Si bien hay una revisión a la baja de los precios de los metales, la perspectiva es que se mantendrán por encima de los promedios históricos durante los próximos años. Cómo les irá al aluminio; cobre; níquel; zinc; oro; mineral de hierro; carbón metalúrgico y carbón térmico.

La calidad crediticia entre las empresas mineras se ha mantenido hasta 2023, un tercer año consecutivo de mejoras y un sesgo de perspectivas positivas, de acuerdo a la calificadora. La mayoría acumula algún margen de protección en índices que podrían respaldar una desaceleración más profunda o el uso de deuda para el desarrollo corporativo.

"Sin embargo, ese repunte se está moderando, ya que los precios más bajos en 2023 coinciden con crecientes demandas de capital y sólidas distribuciones a los accionistas basadas en ganancias récord. Nuestro sesgo de perspectiva global neta es sólo positivo en alrededor del 5% y abarca principalmente a los productores de acero y aluminio. Como tal, según nuestros supuestos de precios, esperamos que las rebajas y las mejoras se equilibren en 2024", dijo S&P.

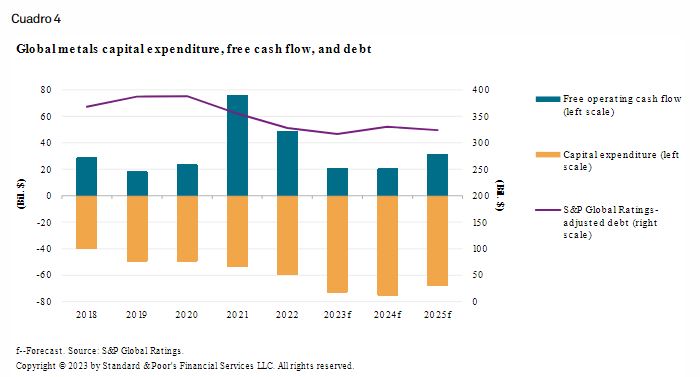

Los precios más bajos y una deuda potencialmente mayor en 2023 devolverán el apalancamiento medio a alrededor de 1,5 veces desde un mínimo cíclico de alrededor de 1,1 veces, lo que estaría a la par con el promedio de cinco años.

Estas empresas enfrentan costos de efectivo crecientes y gastos de capital persistentemente elevados para sostener la producción frente a la disminución de las leyes del mineral en muchos casos, por lo que el flujo de caja libre probablemente disminuya según nuestros supuestos de precios.

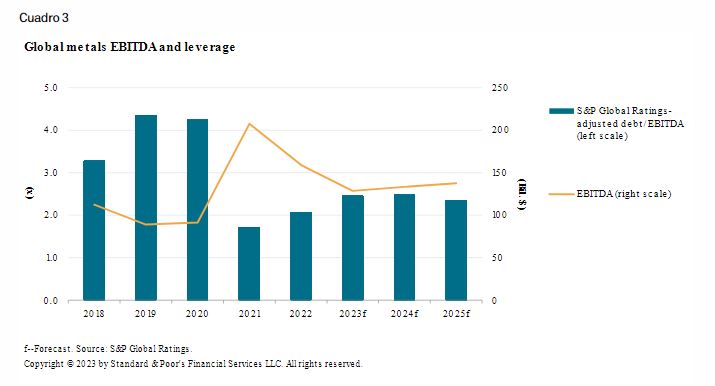

Para los productores y procesadores de acero y aluminio, las previsiones de apalancamiento indican una mejora del colchón crediticio, con una mediana de deuda a EBITDA ajustada por S&P Global Ratings estableciéndose en alrededor de 2,5 veces en 2023-2025 en comparación con más de 3 veces históricamente.

Estas empresas han reducido su deuda en los últimos años y han recortado significativamente sus obligaciones de pensiones, por lo que el apalancamiento podría ser menor en todos los escenarios de precios.

Los elevados gastos de capital se moderarán para 2025 y generarán una mayor producción a partir de nuevas incorporaciones de capacidad de acero y aluminio en América del Norte, por lo que el flujo de caja libre podría aumentar y mantener estables los montos de la deuda durante los próximos años, incluso suponiendo precios modestamente más bajos.

ALUMINIO

El supuesto de precios se reduce en US$ 100 por tonelada para el resto de 2023 y 2024, pero se mantiene sin cambios para 2025. La lenta demanda de los fabricantes a nivel mundial obstaculiza las perspectivas de precios.

Los clientes industriales se mantienen cautelosos y continúan reduciendo los inventarios de aluminio, ya que el pronóstico de la demanda a corto plazo sigue siendo incierto, particularmente en Europa.

Las primas de mercado han disminuido en todas las regiones, lo que pone aún más de relieve una actividad más lenta y un sentimiento de demanda débil. A estos precios, las ganancias y el flujo de caja se están exprimiendo para activos de fundición que dependen de la electricidad basada en el mercado.

Los elevados costos de la energía y las materias primas han presionado a las fundiciones a nivel mundial. Más de 1 millón de toneladas siguen fuera de línea en Europa y EE.UU.. Además, se espera que el crecimiento de la oferta de China se mantenga moderado porque los gobiernos locales seguirán restringiendo el crecimiento de la capacidad intensiva en carbono por debajo del límite de producción de 45 millones de toneladas por año.

Este panorama de oferta globalmente limitado y el papel del aluminio en la economía verde y la transición energética deberían impulsar el crecimiento de la demanda a más largo plazo y respaldar el mantenimiento de nuestros supuestos de precios más altos a más largo plazo a pesar del débil sentimiento macroeconómico a corto plazo.

Los clientes industriales se mantienen cautelosos y continúan reduciendo los inventarios de aluminio

COBRE

La presión a la baja persistió durante la mayor parte del tercer trimestre, ya que las economías mundiales se mantuvieron lentas y el dólar estadounidense se fortaleció. Los datos del índice de gerentes de compras del sector manufacturero de EE.UU. y la eurozona se mantuvieron en contracción en agosto.

Se espera que el mercado de concentrados de cobre tenga un superávit de alrededor de 300.000 toneladas métricas en 2024, lo que podría disminuir a 150.000 en 2025 y pasar a déficit a partir de entonces.

Este equilibrio de mercado potencialmente ajustado y el incesante aumento de los costos respaldan nuestra expectativa de precios más bajos para el resto de 2023, mejorando gradualmente en 2024 y 2025.

Se siguen observando fundamentos relativamente sólidos para el mediano y largo plazo, ya que los inventarios globales son bastante bajos (200.000 toneladas métricas son menos del 1% del suministro global).

La electrificación en todo el mundo debería impulsar una demanda constante de cobre. La capacidad solar instalada de China sigue aumentando y esperamos un crecimiento sólido de la producción de cátodos de cobre allí (más del 8% año tras año, lo que requerirá que las importaciones de concentrado de cobre se mantengan altas.

La inflación podría respaldar precios más altos a medida que aumentan los costos operativos. Las tendencias recientes muestran que los costos en efectivo podrían aumentar más del 10% en 2023 desde 2022 y cerca del 20% a partir de 2021.

NÍQUEL

Redujimos nuestro supuesto de precios en un 5% para el resto de 2023 para reflejar las recientes caídas, ya que la fuerte oferta de Indonesia se complementó recientemente con una mayor oferta de níquel refinado Clase 1 entregable en la Bolsa de Metales de Londres (LME) en China.

El precio interno chino del níquel Clase 1 que cumple con la LME mantiene una prima considerable sobre el sulfato de níquel apto para baterías y proporciona incentivos para que los productores capitalicen la diferencia.

Por lo tanto, el Mercado de Metales de Shanghai espera que China agregue 145.000 toneladas métricas de capacidad de níquel Clase 1 este año, aumentando las existencias en los almacenes de la LME y presionando los precios. Se espera que la tendencia continúe, con mercados con un mayor superávit hasta finales de año, lo que debería reflejarse en el precio.

Se sigue esperando un excedente de níquel en los próximos años, lo que limitará los precios. La desventaja del pronóstico actual podría provenir de un suministro adicional prolongado de China y una acumulación más sustancial de existencias en los almacenes de la LME.

ZINC

Mantuvimos nuestras suposiciones de precios para 2023-2025. En los últimos meses, el zinc flotó en gran medida en una banda de US$ 2.300 a 2.500 por tonelada bajo la presión del fortalecimiento del dólar estadounidense y una dinámica mixta en el sector industrial.

Asumimos alguna mejora a finales de 2023 basada en la reducción de la actividad de fundición y una demanda de apoyo. Para los próximos tres años, creemos que un factor principal es la expectativa de que el equilibrio del mercado pasará de un déficit a un superávit para 2025 gracias al aumento de la oferta.

ORO

Los precios han tenido una tendencia más alta de lo que se asumió anteriormente, con un promedio de alrededor de US$1,930 por onza en lo que va del año. Como resultado, se eleva el supuesto en US$50 por onza a US$1,850 para el resto de 2023, dejando los supuestos para 2024 (US$1,700) y 2025 (US$1,500) sin cambios.

El precio del oro se ha visto bajo presión más recientemente, lo que se debe en parte a datos económicos estadounidenses más sólidos de lo que muchos anticiparon y al sentimiento agresivo de la Reserva Federal de EE. UU. que hizo subir los rendimientos de los bonos del Tesoro a 10 años y el dólar estadounidense.

La caída gradual del oro hasta 2025 incorpora la opinión de que los rendimientos de los bonos del Tesoro a 10 años se mantendrán por encima del 3%, muy por encima de los niveles prepandémicos, y que la inflación subyacente disminuirá hasta la zona baja del 2%.

A medida que la inflación disminuye y las tasas de interés oficiales y de mercado se mantienen elevadas, las tasas de interés reales positivas y sostenidas podrían ejercer una mayor presión a la baja sobre los precios del oro.

MINERAL DE HIERRO

Se mantuvieron estables las suposiciones sobre precios. El sostenimiento de los precios se ha sostenido gracias a la fortaleza de los sectores manufacturero y de infraestructura de China, en particular la producción de vehículos eléctricos.

Estas fuentes de demanda de acero han compensado la importante debilidad del sector inmobiliario chino, en el que las ventas de propiedades en ciudades de primer nivel disminuyeron un 29% interanual en agosto de 2023 ("Condiciones crediticias Asia-Pacífico cuarto trimestre de 2023: el riesgo a la baja de China es alto", publicado el 26 de septiembre de 2023).

El pronóstico de crecimiento del PIB real para China se mantiene al 4,8% en 2023 y al 4,4% en 2024. Combinado con la política de China de limitar la producción de acero como parte de sus esfuerzos para descarbonizar su economía, se espera cierta moderación en la demanda de mineral de hierro, aunque S&P Global Commodity Insights aún no ha observado los recortes en la producción de acero necesarios para mantener la producción de 2023 en línea con la de 2022.

En consecuencia, habría cierta presión a la baja sobre los precios del mineral de hierro de cara al período 2024-2025. aumentos modestos de la oferta.

Los tres principales productores de mineral de hierro con sede en la región de Pilbara, en Australia Occidental, continúan añadiendo capacidad (como el proyecto Iron Bridge de 22 millones de toneladas de Fortescue Metals Group Ltd.), realizando estudios de viabilidad para minas de reemplazo o planeando aumentar la capacidad.

Por otro lado, se espera que Vale SA, con sede en Brasil, mantenga los volúmenes a medida que la compañía se centra en la rentabilidad sobre el crecimiento de la producción de materiales.

Se espera que Vale SA, con sede en Brasil, mantenga los volúmenes

CARBÓN METALÚRGICO

Se elevan los supuestos de precios para el resto de 2023 y 2024 en aproximadamente un 10%-15%. Este apoyo a los precios a corto plazo refleja factores como un repunte de la demanda de acero en India y la escasez de oferta interna en China debido a las inspecciones mineras en curso después de accidentes recientes.

La producción de acero de la India se mantuvo bien respaldada por la creciente demanda de los sectores de infraestructura y automóvil, y aumentó un 15% interanual en julio-agosto. Este impulso continuaría a medida que el gobierno acelere los proyectos de infraestructura en curso antes de las elecciones generales de abril-mayo de 2024. Se supone un crecimiento de la producción mundial de acero de alrededor del 2% en 2024 y 2025, principalmente en mercados que excluyen a China, y la India representará la mayor parte.

India agregará 15 millones de toneladas de capacidad de acero el próximo año, ya que la demanda interna probablemente aumentará entre un 8% y un 10% debido al mayor gasto en infraestructura. Esto debería respaldar los precios, ya que la India representa aproximadamente una cuarta parte del comercio marítimo mundial.

Los precios disminuirían hacia costos en efectivo que equilibren el mercado en 2025.

Las interrupciones inesperadas del suministro en todo el mundo a menudo han elevado los precios de los productos básicos siderúrgicos a granel, como el carbón metalúrgico y el mineral de hierro.

CARBÓN TÉRMICO

Se elevan las proyecciones para el resto de 2023, ya que la demanda de carbón térmico de Newcastle Australia parece fortalecerse en el cuarto trimestre.

El carbón térmico de Newcastle Australia parece fortalecerse en el cuarto trimestre

Se espera que la demanda de importaciones de la India aumente durante la temporada posterior al monzón y antes de los festivales.

Además, China debería importar más mientras se endurecen las inspecciones de seguridad en sus principales provincias mineras de carbón después de los accidentes.

Las empresas de generación de energía estatales de Corea pueden volver al carbón térmico australiano para limitar el comercio con Rusia. La competencia del carbón ruso y sudafricano ha ejercido una presión a la baja sobre los precios del carbón desde 2022, pero los descuentos en Rusia están desapareciendo y sus exportaciones comenzaron a caer a partir de mayo de 2023 con menos importaciones de India y Corea del Sur.

Los precios se moderarán en 2024-2025 a medida que la demanda en China, India y otros países del sudeste asiático alcance gradualmente su punto máximo y la demanda de la UE y EE. UU. se contraiga.

La transición global desde la generación de energía a partir de carbón será prolongada, como lo demuestra la actual crisis energética. Se presumen US$ 90 dólares por tonelada métrica en 2025 porque se espera que los precios bajarán a medida que la oferta se reequilibre y se normalice y las políticas de descarbonización ganen impulso.