La emisión de bonos verdes crece y gana terreno; empresas que apuestan y bancos que financian

ANAHÍ ABELEDO

La demanda de bonos verdes está superando la de los llamados "bonos sucios" y, por primera vez, empresas y gobiernos están recaudando considerablemente más dinero en los mercados de deuda para proyectos ecológicos que para los combustibles fósiles. En general, se emitieron un total de 1758 productos de bonos sostenibles en los primeros seis meses de este año, recaudando US$568 mil millones. Bloomberg realizó un relevamiento del primer semestre del año entre empresas y bancos; MainStreet Partners publicó un informe sobre las tendencias del mercado; la UE tendrá nuevos estándares y en Abu Dabi, Masdar busca bancos. Las regulaciones que vienen.

Los bonos verdes continuaron dominando el mercado de bonos sostenibles, con 935 bonos verdes emitidos.

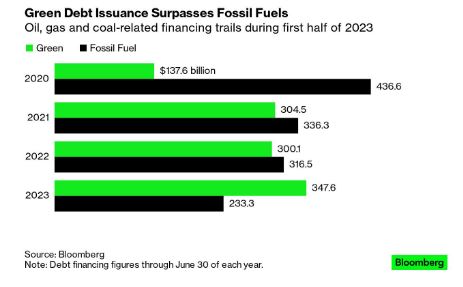

La recaudación en concepto de acuerdos de préstamos y ventas de bonos verdes en la primera mitad del año alcanzó US$350.000 millones mientras que el financiamiento relacionado con el petróleo; gas y carbón fue menor de US$235.000 millones, según un análisis del bufete de abogados mundial Linklaters, basado en datos de Bloomberg.

La proporción en el mismo período del año pasado fue de aproximadamente US$ 300.000 millones en verde contra US$ 315.000 millones en combustibles fósiles.

"Gran parte de la emisión verde de este año proviene de instituciones financieras, gobiernos, un puñado de empresas de servicios públicos y comparativamente pocas empresas de energías renovables, y no está claro con precisión cómo se utilizan todos estos fondos y qué significa esto para la transición energética", dijo April Merleaux , gerente de investigación de la organización ambiental sin fines de lucro Rainforest Action Network.“La transparencia sigue siendo un problema importante en este mercado”, dijo.

Los mercados de deuda son muy diferentes de lo que eran en 2020, lo que ofrece una explicación de por qué los bonos verdes están superando a sus hermanos más sucios en los últimos tiempos.

La cantidad de financiamiento de combustibles fósiles ese año fue más del triple de lo que las empresas y los gobiernos recaudaron con bonos y préstamos verdes. Ahora, la mayoría de las empresas de combustibles fósiles están llenas de efectivo, impulsadas por los precios más altos de la energía debido en gran parte a la guerra de Rusia en Ucrania.

El flujo de efectivo generado (y que se espera que continúe) por las refinerías de petróleo ha sido tan sólido que es probable que las empresas no necesiten acceder a los mercados de renta fija para respaldar las operaciones o cumplir con los vencimientos de la deuda, dice Jaimin Patel , analista de crédito sénior de Bloomberg Intelligence .

Europa continúa siendo el mercado de bonos verdes más grande con 448 bonos verdes emitidos en lo que va del año, recaudando un total de $ 190 mil millones. Esto es a pesar del panorama regulatorio en evolución en la UE, y se espera que su Green Bond Standard se adopte en otoño.

Además, la emisión de bonos verdes por parte de los bancos representó la mayor parte del capital recaudado en la primera mitad del año, con US$123 mil millones, y fue mucho mayor que en años anteriores, ya que el sector bancario global continúa financiando un número cada vez mayor de proyectos verdes.

EMPRESAS Y BANCOS

En junio, por ejemplo, el Industrial and Commercial Bank of China emitió un bono verde de 10.000 millones de yuanes (1.390 millones de dólares), Bank of America emitió un bono verde de 1.000 millones de euros, y tanto Danske Bank como SEB emitieron bonos verdes de 1.000 millones de euros cada uno, según la Iniciativa de Bonos Climáticos .

Sin embargo, si bien el impulso de las finanzas verdes continúa aumentando en medio del panorama regulatorio en evolución, las emisiones de bonos vinculados a la sostenibilidad (SLB) se han desacelerado a medida que aumenta el escrutinio del producto. El segundo trimestre de este año vio el valor más bajo de emisiones de SLB desde el cuarto trimestre de 2020.

Los SLB van más allá del uso tradicional de un modelo de ingresos y vinculan el desempeño ambiental, social y de gobierno con el desempeño financiero a través de indicadores clave de desempeño (KPI) y objetivos asociados.

Según Linklaters, “La tendencia a la baja se produce en medio de un gran enfoque de los inversores en la selección de KPI y la ambición de los objetivos, así como en la solidez de los términos del producto. Se mantiene un enfoque clave en garantizar que los SLB estén estructurados cuidadosamente para evitar preocupaciones de lavado verde”.

Curiosamente, la Asociación Internacional del Mercado de Capitales (Icma), junto con la Bolsa de Valores de Luxemburgo (LuxSE), ha lanzado recientemente una base de datos dedicada a los datos de bonos sostenibles. La base de datos incluye bonos de más de 2100 emisores y 8700 bonos verdes, sociales y de sostenibilidad listados y SLB alineados con los Principios de Bonos Verdes de Icma, y está abiertamente disponible para todos en el sitio web de Icma.

La empresa de servicios públicos alemana Tome RWE AG, ha recaudado 1.000 millones de euros (US$ 1.100 millones) este año vendiendo bonos verdes. La compañía dice que los ingresos se destinan a proyectos solares y eólicos.

RWE es el mayor emisor de gases de efecto invernadero de Europa y un importante desarrollador de carbón. “La transición energética inequívocamente necesita más financiación, pero no estoy convencida de que la financiación de las energías renovables deba ir a empresas que están abriendo nuevas minas de carbón al mismo tiempo”, dijo al respecto Merleaux.

Empresas como Valero Energy Corp., Marathon Petroleum Corp., Phillips 66 y HF Sinclair Corp. tienen saldos de efectivo adecuados para cubrir los vencimientos de sus bonos hasta al menos 2025, con vencimientos agregados de solo US$4300 millones y un flujo de efectivo libre de consenso de más de US$ 60 mil millones, de acuerdo a Bloomberg Green.

Muchas empresas que operan en la industria de la refinación pueden usar sus fondos excedentes para aumentar los dividendos y recomprar acciones para impulsar los rendimientos de los accionistas. Dada la escasez de capacidad de refinación, particularmente en los EE. UU., es probable que esta tendencia continúe en el futuro previsible.

Mientras tanto, la industria bancaria se está beneficiando del aumento en las ventas de bonos verdes, con BNP Paribas SA , Bank of America Corp. y Credit Agricole SA ganando comisiones de más de US$ 60 millones de los acuerdos en la primera mitad, según datos de Bloomberg. También pasaron a clasificarse como los principales suscriptores de bonos y préstamos.

En cuanto al financiamiento de combustibles fósiles, Wells Fargo & Co. , RBC Capital Markets y JPMorgan Chase & Co. fueron los principales coordinadores de bonos y préstamos para compañías de petróleo, gas y carbón, según muestran los datos de Bloomberg.

Wells Fargo registró ingresos en el primer semestre de casi US$ 105 millones por el trabajo.

MAIN STREER PARTNERS: LAS TENDENCIAS DEL MERCADO

La UE anunció a principios de este año que lanzaría un marco para estandarizar los productos de bonos que financian específicamente la transición baja en carbono. Esto se conocería como los Estándares Europeos de Bonos Verdes (EUGBS).

MainStreet Partners, la firma independiente de asesoramiento ESG y análisis de cartera con sede en Londres, ha publicado esta semana su último informe trimestral de tendencias del mercado de bonos GSS. Estos son algunos puntos destacados:

+ El 28% de los bonos verdes y de sostenibilidad en circulación podrían reclamar la próxima etiqueta del Estándar de Bonos Verdes de la UE , con participación más baja de gubernamentales y más alta de empresas no financieras.

+ La alineación de los ingresos corporativos y la taxonomía de gastos de capital colocan a los servicios públicos como el sector de transición más rápida , y a los bienes raíces como uno de los sectores potencialmente más alineados .

+ Real Estate representó más del 12% de la emisión de Bonos GSS en 2022 . La transición física y los riesgos regulatorios son solo algunos de los incentivos para inversiones aceleradas en la renovación de edificios, un proyecto clave financiado por el uso de los ingresos de Green Buildings.

+ La base de datos de resultados de impacto de MainStreet Partners muestra que las ganancias de los bonos GSS del sector inmobiliario han contribuido a la renovación o construcción de aproximadamente 3200 campos de fútbol en espacio verde , así como a ahorrar una cantidad de energía equivalente a la energía utilizada para alimentar aproximadamente 700 000 hogares estadounidenses durante un año.

+ El sector inmobiliario representa más del 30% de las emisiones totales de gases de efecto invernadero a nivel mundial. Los bonos GSS dedicados a la construcción ecológica están en aumento y muestran un impacto ambiental significativo

MASDAR DE ABU DABI CONTRATA BANCOS PARA VENDER BONOS

La compañía de energía renovable de Abu Dabi, Masdar, contrató en julio bancos para organizar una primera venta de bonos verdes, según Reuters.

Citi y First Abu Dhabi Bank son coordinadores globales conjuntos, junto con BNP Paribas, HSBC, SMBC Nikko, Societe Generale y Standard Chartered como administradores principales conjuntos y corredores de libros conjuntos, mostró un documento de uno de los bancos.

Los emisores en el Golfo rico en hidrocarburos han buscado cada vez más pulir sus credenciales ambientales mediante la emisión de bonos verdes u otra deuda vinculada a la sostenibilidad. Los Emiratos Árabes Unidos albergarán la cumbre climática COP28 de este año a partir de finales de noviembre.

En diciembre, la empresa estatal de energía y servicios públicos TAQA, el fondo soberano de riqueza de Abu Dabi Mubadala y ADNOC dijeron que se convertirían en accionistas de Masdar , con participaciones del 43 %, 33 % y 24 %, respectivamente.

LO QUE VIENE: FINANZAS SOSTENIBLES

Las empresas que compran compensaciones de carbono del mercado voluntario para contrarrestar sus emisiones de gases de efecto invernadero ahora tienen pautas para informar lo que pueden y no pueden reclamar sobre los créditos comprados, dijo Bloomberg Green.

Las reglas, publicadas recientemente por la Iniciativa Voluntaria de Integridad de los Mercados de Carbono (VCMI), tienen como objetivo endurecer los reclamos climáticos de las empresas frente a reclamos falsos , abusos y créditos ilusorios .

Una vez que hayan tomado estos pasos y hayan demostrado que están progresando en la reducción de sus emisiones a corto plazo, las empresas pueden comprar créditos de carbono para limpiar algunas de sus emisiones restantes.

“Estamos llenando un vacío debido al fracaso de las políticas”, dijo Mark Kenber, director ejecutivo de VCMI. “Y eso es un fracaso colectivo en el mundo en su conjunto”.

Apollo Global Management Inc. ha revelado por primera vez las emisiones de carbono vinculadas a algunas de sus inversiones, marcando un paso inusual en la industria de gestión de activos alternativos.

La unidad de inversión de Goldman Sachs Group Inc. ha estado rechazando más de un tercio de los bonos ESG después de descubrir que la deuda representa un riesgo demasiado grande de lavado verde total o no cumple con las expectativas de sostenibilidad del administrador de activos.

Los emisores en un rincón controvertido del mercado de deuda ambiental, social y de gobierno de US$ 6,4 billones están causando alarma al incorporar cláusulas que les permiten eludir las sanciones.