Medidas políticas de los gobiernos impulsan el mercado de bonos de carbono, los precios también aumentarían. Las novedades y casos de empresas

ANAHÍ ABELEDO

Esfuerzos por estabilizar el mercado en China; la Ley IRA en EE.UU. ; cambios favorables en Europa y el creciente interés de las empresas en reducir emisiones, generan un entorno de tasas de interés más seguro y una recuperación de las emisiones de bonos de carbono que prometen una recuperación para este año después de una disminución del 25,6% en la oferta de bonos verdes en 2022. Se prevé que los precios aumenten hasta un 25%.

El mercado principal de créditos de carbono voluntarios podría aumentar su valor en un 20 % a alrededor de $1900 millones en 2023, suponiendo que los precios y la demanda continúen aumentando a las tasas recientes, según Trove Research.

Después de un aumento del 30% en el valor de 2021 a 2022, las expectativas para el mercado voluntario de carbono (VCM) en 2023 oscilan entre $ US1.3 mil millones y US$ 1.9 mil millones, según afirmó Guy Turner, fundador y CEO de la firma, durante un seminario web su semana.

La emisión de bonos verdes en La emisión de bonos verdes en China alcanzó los US$ 76 250 millones en 2022, seguida de Alemania con US$ 60 770 millones y Estados Unidos con US$ 49 000 millones, según S&P Global. Los analistas de mercados globales estiman que en 2023 las cifras se superaran holgadamente.

En China, la principal nación en emisión de bonos verdes el año pasado, los esfuerzos para estandarizar el mercado estimularán el crecimiento en 2023, dijo Jianheng Chen, jefe de investigación de renta fija de CICC Research, con sede en Beijing.

Los Principios de los Bonos Verdes de China, publicados en julio de 2022, unifican los criterios dentro del país y establecen estándares más acordes con las prácticas internacionales, dijo.

En EE. UU., la Ley de Reducción de la Inflación del presidente Joe Biden respaldará la emisión y la inversión de bonos verdes, dijo Bram Bos, administrador principal de cartera de bonos verdes, sociales y de impacto en Goldman Sachs Asset Management, en un análisis de enero.

La ley, promulgada en agosto de 2022, proporcionará unos US$ 386.000 millones en gastos de energía y clima durante 10 años, con incentivos fiscales relacionados de unos US$ 265.000 millones con respecto a la tasa de tendencia anterior, dijo Bos.

Una recuperación de las emisiones de bonos verdes pospuestas desde 2022 también ayudará a impulsar la oferta este año, dijo Bos en una entrevista. Él espera un "cambio regional" en el mercado dominado por Europa, con una participación creciente de emisores de EE. UU. y de mercados emergentes.

INCERTIDUMBRE Y VOLATILIDAD

A nivel mundial, los emisores vendieron bonos verdes por valor de 443 720 millones de dólares en 2022, frente a los 596 300 millones de dólares de 2021, según datos de Climate Bonds Initiative, un rastreador de deuda verde con sede en el Reino Unido.

La emisión de soberanos se redujo un 38,1 % año tras año, mientras que la oferta de empresas no financieras cayó un 35,8 %.

La emisión de bonos verdes en el cuarto trimestre de 2022 fue de US$83,640 millones de dólares, una disminución del 15,9 % con respecto al trimestre anterior y el nivel más bajo desde el segundo trimestre de 2020.

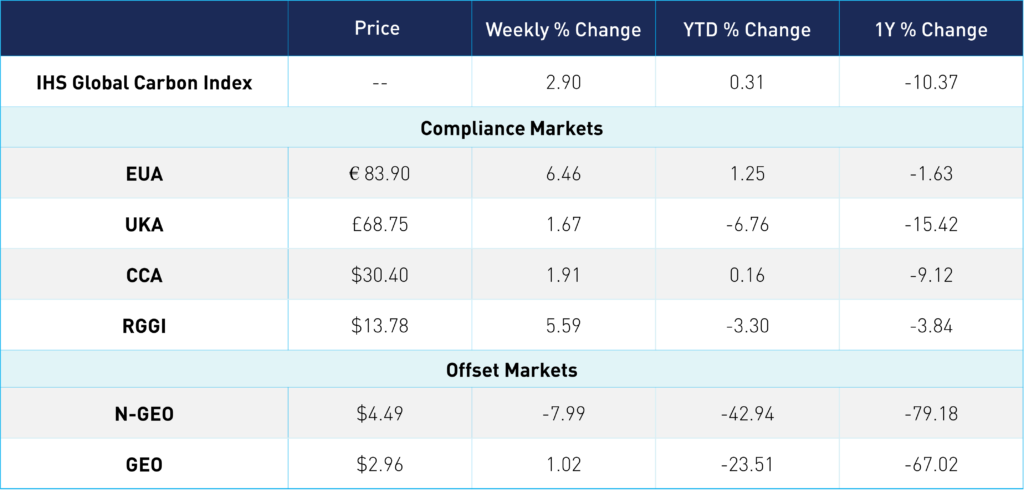

Mercados globales de carbono en 2022

Se produjo cuando los mercados volátiles, la inflación, el aumento de las tasas de interés y la incertidumbre geopolítica aumentaron la el coste de los préstamos y el apetito de los inversores enfriados en el mercado de bonos en general.

"Las condiciones del mercado lo hicieron realmente desafiante", dijo Bos, ya que a los emisores les gusta un "entorno donde las tasas y los márgenes son estables".

En Europa, la oferta de bonos verdes se redujo un 32,5 % hasta los US$ 219 030 millones en 2022, mientras que la emisión se desplomó un 43,2 % hasta los US$ 60 220 millones en América del Norte.

La emisión de Asia-Pacífico fue más estable, con una caída del 2,5 % en 2022. Fue el segundo mayor emisor a nivel regional, con US$ 120 830 millones en bonos verdes para todo el año, ayudado por el impulso de China para alinear la deuda sostenible con los estándares internacionales y la creciente demanda de los inversionistas globales.

"La comparación de la emisión de bonos ESG con la oferta corporativa total revela que la caída en la oferta probablemente no haya sido impulsada por la falta de deseo de las empresas de emitir, o la demanda de compra de los inversores", dijo Charlotte Edwards, jefa de investigación de ESG FICC en Barclaysen.

"En cambio, creemos que la desaceleración ha sido impulsada por la caída más amplia en la emisión de bonos corporativos".

Barclays espera que la emisión de bonos verdes corporativos crezca más de un 30% en 2023 y alcance niveles similares a los de 2021.

Ante el aumento de las tasas de interés, es probable que los emisores prefieran los bonos verdes a los bonos vinculados a la sustentabilidad al agregar etiquetas ambientales, sociales y de gobernanza para ahorrar sobre los costos de financiamiento, dijo Edwards. Esto se debe en parte a la mejor prima asociada a los bonos verdes.

Los analistas anticiparon previamente que los bonos vinculados a la sustentabilidad serían la clase de activos de más rápido crecimiento en el mercado de deuda ESG.

Sin embargo, según los analistas de Barclays, estos instrumentos "han perdido su encanto" debido a las acusaciones de lavado verde y las preocupaciones sobre las repercusiones legales de incluir indicadores clave de rendimiento de sostenibilidad en la documentación de sus bonos.

Si bien los bonos vinculados a la sostenibilidad siguen siendo una opción popular para los emisores de empresas de alta emisión y de baja calificación, los analistas de Barclays ya no esperan un crecimiento tan fuerte en este segmento del mercado.

INCERTIDUMBRE Y VOLATILIDAD

A nivel mundial, los emisores vendieron bonos verdes por valor de 443 720 millones de dólares en 2022, frente a los 596 300 millones de dólares de 2021, según datos de Climate Bonds Initiative, un rastreador de deuda verde con sede en el Reino Unido.

La emisión de soberanos se redujo un 38,1 % año tras año, mientras que la oferta de empresas no financieras cayó un 35,8 %.

La emisión de bonos verdes en el cuarto trimestre de 2022 fue de US$83,640 millones de dólares, una disminución del 15,9 % con respecto al trimestre anterior y el nivel más bajo desde el segundo trimestre de 2020.

Se produjo cuando los mercados volátiles, la inflación, el aumento de las tasas de interés y la incertidumbre geopolítica aumentaron la el coste de los préstamos y el apetito de los inversores enfriados en el mercado de bonos en general.

"Las condiciones del mercado lo hicieron realmente desafiante", dijo Bos, ya que a los emisores les gusta un "entorno donde las tasas y los márgenes son estables".

En Europa, la oferta de bonos verdes se redujo un 32,5 % hasta los US$ 219 030 millones en 2022, mientras que la emisión se desplomó un 43,2 % hasta los US$ 60 220 millones en América del Norte.

La emisión de Asia-Pacífico fue más estable, con una caída del 2,5 % en 2022. Fue el segundo mayor emisor a nivel regional, con US$ 120 830 millones en bonos verdes para todo el año, ayudado por el impulso de China para alinear la deuda sostenible con los estándares internacionales y la creciente demanda de los inversionistas globales.

"La comparación de la emisión de bonos ESG con la oferta corporativa total revela que la caída en la oferta probablemente no haya sido impulsada por la falta de deseo de las empresas de emitir, o la demanda de compra de los inversores", dijo Charlotte Edwards, jefa de investigación de ESG FICC en Barclaysen.

"En cambio, creemos que la desaceleración ha sido impulsada por la caída más amplia en la emisión de bonos corporativos".

Barclays espera que la emisión de bonos verdes corporativos crezca más de un 30 % en 2023 y alcance niveles similares a los de 2021.

Ante el aumento de las tasas de interés, es probable que los emisores prefieran los bonos verdes a los bonos vinculados a la sustentabilidad al agregar etiquetas ambientales, sociales y de gobernanza para ahorrar sobre los costos de financiamiento, dijo Edwards. Esto se debe en parte a la mejor prima asociada a los bonos verdes.

Los analistas anticiparon previamente que los bonos vinculados a la sustentabilidad serían la clase de activos de más rápido crecimiento en el mercado de deuda ESG.

Sin embargo, según los analistas de Barclays, estos instrumentos "han perdido su encanto" debido a las acusaciones de lavado verde y las preocupaciones sobre las repercusiones legales de incluir indicadores clave de rendimiento de sostenibilidad en la documentación de sus bonos.

Si bien los bonos vinculados a la sostenibilidad siguen siendo una opción popular para los emisores de empresas de alta emisión y de baja calificación, los analistas de Barclays ya no esperan un crecimiento tan fuerte en este segmento del mercado.

POR LAS EMPRESAS

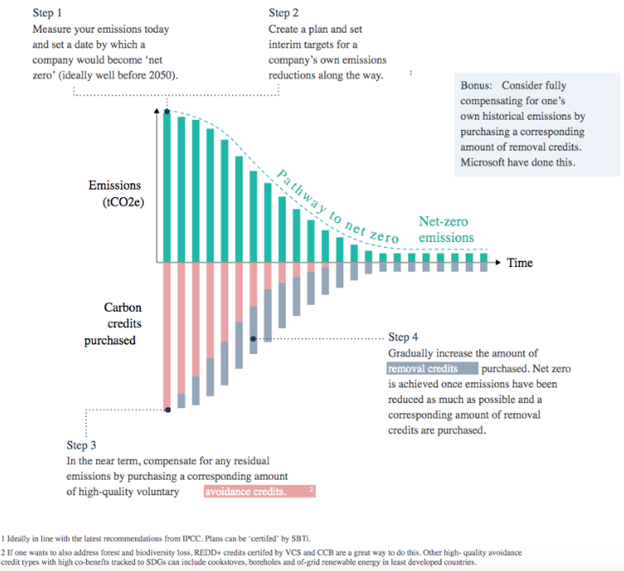

El número de empresas que establecieron objetivos de reducción de emisiones respaldados por la Iniciativa de Objetivos Basados en la Ciencia alcanzó un nuevo pico de 4253 a fines de 2022, incluidos nombres de primer orden como Sony, DHL, Lufthansa, Delta Airlines y Cemex, señalaron los analistas de Trove.

El suministro de compensaciones de carbono cayó un 14% en 2022 a 325 millones de toneladas, descubrió Trove, debido en gran parte a la moratoria en la venta de créditos de Indonesia, Papua Nueva Guinea y Honduras. Estos países han sido importantes vendedores de compensaciones de carbono de REDD+ en años anteriores y, como resultado, el volumen total de créditos REDD+ emitidos se redujo en alrededor de un tercio el año pasado.

No obstante, alrededor del 40 % del suministro total del año pasado correspondió a compensaciones generadas por soluciones basadas en la naturaleza, como REDD+ y restauración de la naturaleza, mientras que las compensaciones de energía renovable constituyeron una proporción similar. Estos tipos de compensación corresponden en términos generales a los contratos de derivados N-GEO y GEO operados por las bolsas CBL y CME.

En 2022, las mudanzas permanentes y de alta tecnología fueron uno de los sectores de más rápido crecimiento en la demanda. Tecnologías como la captura directa de aire, el biocarbón y la mineralización están avanzando hacia un despliegue a gran escala. Si bien las compras de estos tipos de proyectos totalizaron solo 590,000 toneladas en 2022, esto fue un aumento de cinco veces con respecto a 2021.

"Deberíamos esperar ver más focos de ese tipo de proyectos altamente deseables", dijo el fundador de Trove, Guy Turner, destacando la creciente demanda de compensaciones de "carbono azul" generadas por proyectos basados en ecosistemas costeros y oceánicos.

El excedente global de créditos de carbono no retirados creció un 27% a 751 millones de toneladas, incluidos alrededor de 150 millones de toneladas de compensaciones de proyectos antiguos considerados menos deseables por los compradores corporativos.

De manera crítica, el volumen de posibles compensaciones futuras de proyectos que aún no han sido aprobados se duplicó con creces el año pasado, de 200 millones a 529 millones de toneladas.

“Este aumento masivo en la capacidad apunta a una inversión creciente en proyectos de carbono”, dijo Trove, aunque advirtió que es posible que no todos estos proyectos se completen eventualmente.

LOS PRECIOS

El precio medio ponderado de todos los créditos negociados en 2022 fue de 8,80 US$/tonelada, un 40 % más que el promedio de 6,30 US$ de 2021, según la investigación de Trove.

Sin embargo, esto ocultó una caída de los precios en la segunda mitad de 2022, cuando el mercado se desplomó en medio de la guerra de Rusia en Ucrania. El precio promedio ponderado terminó 2022 un 15% más bajo que donde comenzó, según el análisis.

La fortaleza del dólar estadounidense también significó que la caída del precio de las transacciones en otras monedas fue mucho menos marcada, dijo Trove. Los precios denominados en euros cerraron el año con una caída del 10 %, mientras que los precios de la libra esterlina bajaron solo un 5 %.

Los precios promedio ponderados de los créditos elegibles para CBL NGEO cayeron de poco menos de US$14/tonelada en el cuarto trimestre de 2021 a US$4,00/tonelada a fines del cuarto trimestre de 2022, mientras que el promedio ponderado de las transacciones GEO cayó de casi US$8/tonelada a US$2,90 durante todo el año.

Una encuesta de más de 300 participantes del mercado sobre las expectativas de precios para este año, realizada durante el seminario web, encontró que se espera que los créditos de energía renovable terminen el año cotizando sin cargos entre US$ 3 y US$ 6 por tonelada.

Se pronosticó que los créditos para estufas limpias alcanzarían los US$7-US$10, REDD+ entre US$11-US$14 y la restauración de la naturaleza entre US$15-US$18/tonelada.

CONDICIONADOS POR LA ECONOMÍA GLOBAL

El crecimiento del mercado de bonos verdes este año dependerá de la recuperación de la economía global, dijo Yoshihiro Fujii, director ejecutivo del Instituto de Investigación para Finanzas Ambientales con sede en Tokio.

Según el Fondo Monetario Internacional, se prevé que el crecimiento económico mundial se desacelere a 3,2 % en 2022 y 2,7 % en 2023, desde 6,0 % en 2021.

La expansión económica de China en el cuarto trimestre se desaceleró a 2,9%, desde 3,9% en el trimestre anterior. El crecimiento en 2022 es del 3,0%, por debajo del objetivo del gobierno de alrededor del 5,5%.

Algunos emisores, en particular las empresas privadas, pueden "permanecer al margen" en previsión de nuevos aumentos de tasas, mientras que otros pueden apresurarse a emitir a las tasas actuales, dijo Tamami Ota, investigador principal del Instituto de Investigación Daiwa.