El petróleo puro sigue triunfando sobre la diversificación baja en carbono

SIMON FLOWERS

Invertir en la economía baja en carbono fue un gran tema del mercado de valores durante 2020 y 2021. El apoyo de políticas a raíz de las promesas de cero emisiones netas en la COP26 en noviembre pasado solo pareció sellar un cambio estructural hacia juegos de inversión verde y fuera de los sectores de combustibles fósiles.

Ha sido una historia muy diferente en 2022. La guerra y el clima económico cambiante han cambiado las cosas. La energía, en particular el petróleo y el gas, tuvo un desempeño estelar en el mercado de valores durante los primeros cinco meses del año, con la marea creciente de los precios del petróleo y el gas levantando todos los botes.

Pero, ¿ha cambiado la percepción de los inversores sobre las diferentes estrategias de descarbonización en todo el sector? Greig Aitken y Dave Clark del equipo Corporate Upstream de WoodMac me explicaron sus últimas ideas.

En primer lugar, los inversores se amontonaron en los productores de petróleo y gas puros que están más apalancados en los precios del petróleo, como lo harían en cualquier ciclo alcista. Los independientes de EE.UU. lideraron el aumento del sector hasta principios de junio antes de que el precio del petróleo y las acciones retrocedieran durante el último mes.

Persistir en la disciplina de capital valió la pena en 2022, con precios altos que convirtieron a los jugadores upstream en cajeros automáticos. Las empresas con dificultades financieras que se esperaba que tardaran hasta cinco años en pagar la deuda a niveles "normales" de US$ 60 a 70/bbl de repente pudieron hacerlo en dos años a US$ 100/bbl. Las ganancias y el flujo de efectivo se dispararon, los precios de las acciones subieron.

Pero ese flujo de caja libre no se está invirtiendo en crecimiento en este ciclo. La mayoría de las empresas apuntan a un crecimiento de la producción de un solo dígito de bajo a medio, muy por debajo de los objetivos de antaño.

Los inversores no quieren que las empresas gasten más; una estrecha cadena de suministro aguas arriba ha diluido la inversión para el gasto incremental. Y luego está el interés propio: la dirección ha descubierto que cuanto menos gastan, mejor se comportan las acciones de la empresa.

La expectativa es que los dividendos y las recompras se mantengan altos en US$100/bbl. Los 'bonos' de dividendos variables y especiales han sido una bonanza para los empleados accionistas que nunca la han tenido tan bien.

En segundo lugar, las empresas integradas están menos apalancadas en el precio, pero también han tenido un buen desempeño en 2022. Los márgenes de refinación récord están impulsando las sólidas ganancias comerciales y de upstream, un triplete poco común. Los precios de las acciones de las grandes empresas estadounidenses ExxonMobil y Chevron han seguido el ritmo del grupo de pares independientes desenfrenados durante los primeros cinco meses del año y se han mantenido mejor en la liquidación desde principios de junio.

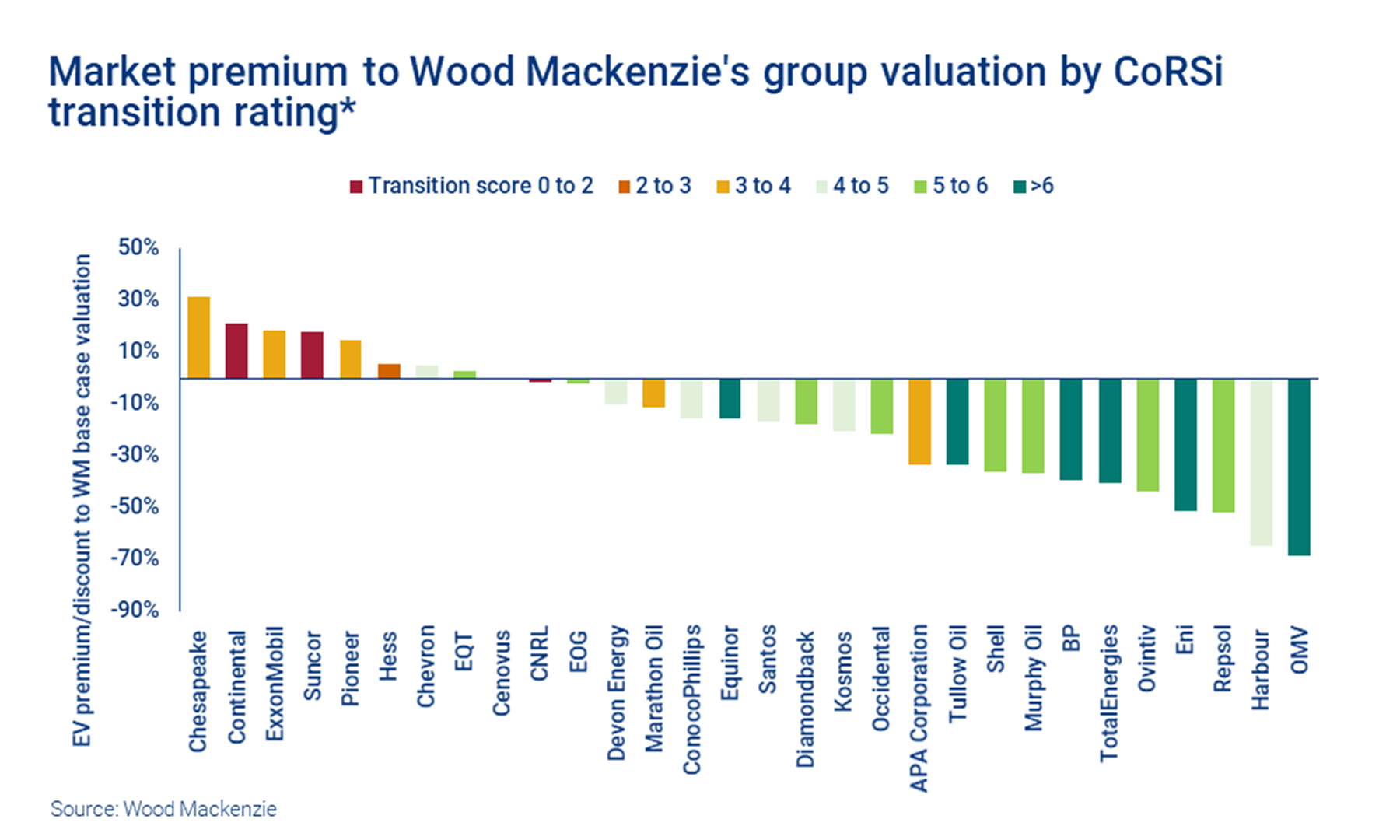

Euro Majors también está cosechando el auge de las ganancias y el flujo de caja. El desempeño del precio de las acciones ha sido sólido en relación con el mercado de valores en general, pero la mayoría se ha quedado rezagado con respecto a sus pares estadounidenses. Durante mucho tiempo, las grandes empresas de EE.UU. han obtenido una calificación superior a sus contrapartes europeas, en parte debido a la calificación relativamente alta del mercado de valores de EE.UU. Sin embargo, la brecha se ha ampliado.

Un gran diferenciador es el ritmo de descarbonización. Las grandes empresas de EE.UU. se encuentran solo en una etapa inicial y tentativa de comprometerse a invertir en la descarbonización, mientras que las grandes empresas europeas ya están muy adelantadas en la diversificación y están acelerando la inversión.

Los presupuestos para nuevas energías se han duplicado en los últimos dos años y, para 2030, los más agresivos, como BP, podrían estar gastando el 50% de la inversión total en proyectos bajos en carbono. REPowerEU, la política de la UE para acelerar la transición energética y hacer que Europa sea independiente de los combustibles fósiles rusos antes de 2030, refuerza la lógica detrás de las estrategias EuroMajor.

Sin embargo, los inversores continúan albergando las mismas dudas en torno a Big Energy: la capacidad de Big Oil para ejecutar estrategias bajas en carbono, los modestos rendimientos de la inversión en oportunidades bajas en carbono y la quema sostenida de efectivo a medida que se construye el nuevo negocio.

El tercero es cuándo y cómo pueden cambiar las percepciones de los inversores. Puede tomar más tiempo de lo que esperábamos inmediatamente después de la COP26. La invasión de Rusia a Ucrania ha puesto de relieve la dependencia actual del mundo del petróleo y el gas, y ha arrojado dudas sobre el ritmo al que el mundo está preparado para adoptar la descarbonización.

La dislocación estructural en los mercados de petróleo y gas significa que ahora esperamos precios elevados de petróleo y gas para los próximos años. Esto ha transformado la perspectiva financiera del sector y el atractivo de los juegos puros y los jugadores centrados en el petróleo y el gas para los inversores. Están ganando mucho dinero ahora.

Sin embargo, nuestra visión de larga data aún se mantiene: la transición va a suceder y las empresas de petróleo y gas tienen un valor significativo en riesgo, ya sea por la mayor implementación de precios del carbono o futuras disminuciones en la demanda de petróleo y gas, o ambos. Las empresas que no se adapten al mundo emergente bajo en carbono sufrirán una reducción progresiva en el mercado.

Pero el cambio lleva tiempo y las señales del viaje de transformación empresarial en el que se han embarcado las Euro Majors se encuentran a cierta distancia en el futuro. Nuestras previsiones sugieren que no es hasta 2028 que el flujo de caja libre de los proyectos de energías renovables existentes se vuelve positivo (pero incluso entonces, estos activos solo contribuirán con alrededor del 10% en promedio del flujo de caja operativo del grupo Euro Majors).

Sin embargo, el mensaje no es todo para mañana. El abundante flujo de caja permite diversificar las empresas principales para aplacar a los inversores con mayores pagos y recompras mientras avanzan con la inversión en bajas emisiones de carbono y construyen un futuro sostenible.

Mientras tanto, el truco será demostrar valor. Una oferta pública inicial sería la gran revelación, ya que ofrecería los altos múltiplos de energía nueva que anhelan algunos Euro Majors. Ese momento ha pasado por el momento con la caída del mercado de valores.

Sin embargo, todavía parece haber mucho capital privado que busca oportunidades para acceder a carteras de energías renovables. Espere más farm downs, una opción que Repsol, TotalEnergies y Equinor han utilizado con éxito para desbloquear ganancias. Y tal vez incluso yendo un paso más allá, como hizo Repsol el mes pasado vendiendo el 25% de su unidad de renovables por 900 millones de euros.