Una lenta erosión de la demanda mundial que tiende a la estabilidad se enfrentaría con un excedente de la oferta significativo hacia fines de la década

ANAHÍ ABELEDO

Los mercados petroleros mundiales tendrán que afrontar innumerables desafíos en el mediano plazo a medida que los cambios estructurales remodelen la demanda de petróleo y los flujos comerciales, mientras que el aumento de la oferta de petróleo podría potencialmente pesar sobre los precios hasta el final de la década. La excedencia en la oferta sería inédita.

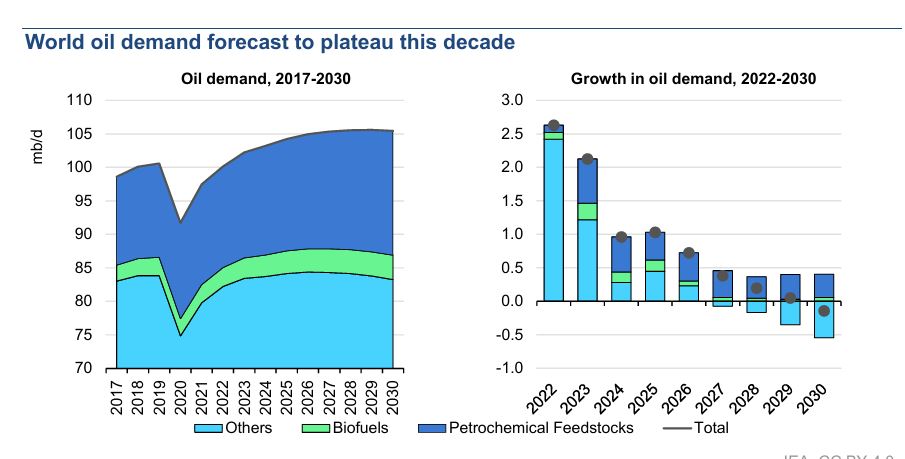

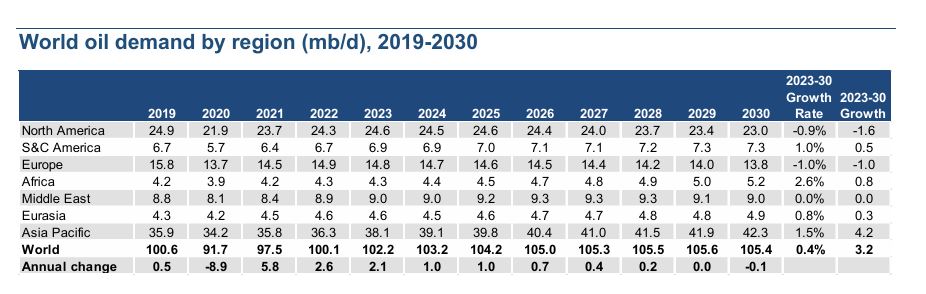

La demanda mundial de petróleo, que incluidos los biocombustibles promedió poco más de 102 millones de barriles por día en 2023, se estabilizará cerca de 106 millones de barriles por día hacia finales de esta década.

A favor del consumo se cuentan las economías asiáticas; la aviación y los petroquímicos y para contrarrestar esos impulsos se anotan la expansión de los EV; las mejores en la eficiencia del combustible en los vehículos convencionales; el menor uso de petróleo para la generación de electricidad en Medio Oriente y los cambios económicos estructurales.

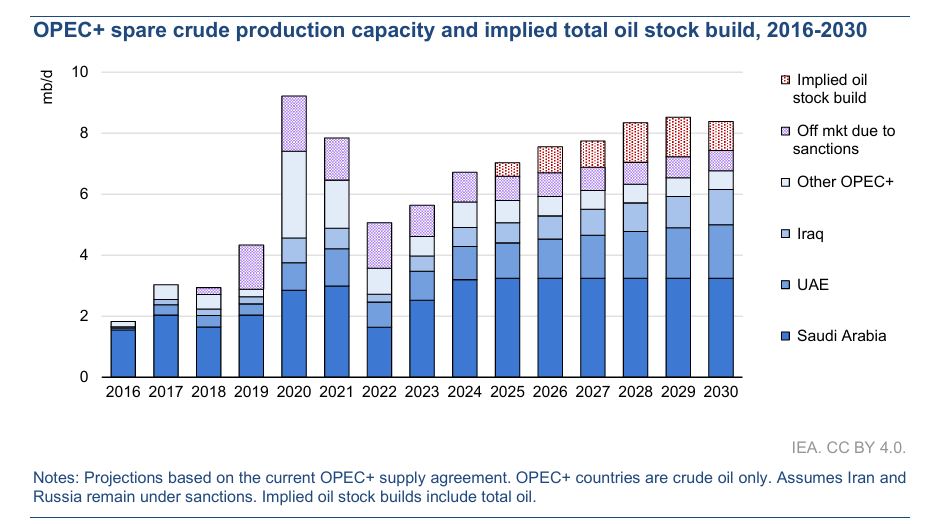

Se espera que el crecimiento de la demanda mundial de petróleo se desacelere en los próximos años a medida que avancen las transiciones energéticas. Al mismo tiempo, la producción mundial de petróleo aumentará, aliviando las tensiones del mercado y empujando la capacidad excedente hacia niveles no vistos fuera de la crisis de Covid, según las nuevas perspectivas del mercado petrolero de la AIE :" Oil 2024- Analysis and forecast to 2030".

Se espera que un aumento en la capacidad de producción mundial de petróleo, liderado por Estados Unidos y otros productores de las Américas, supere el crecimiento de la demanda de aquí a 2030.

Se pronostica que la capacidad de oferta total aumentará a casi 114 millones de barriles por día para 2030, unos 8 millones de barriles por día por encima de la demanda mundial proyectada.

Si bien los desafíos son formidables, la industria ha demostrado constantemente su adaptabilidad a cambios dramáticos en la oferta y la demanda, incluida la crisis energética provocada por la invasión rusa de Ucrania y la pandemia de Covid-19 anterior.

UNA DEMANDA EN CRECIMIENTO PERO ATENUADA

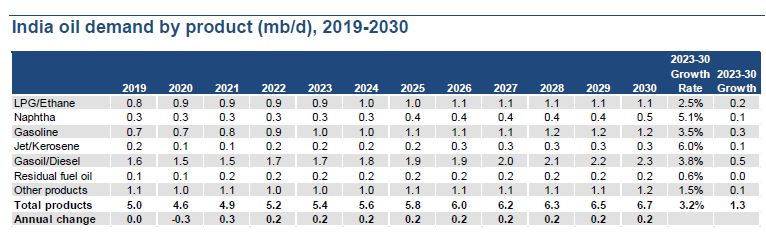

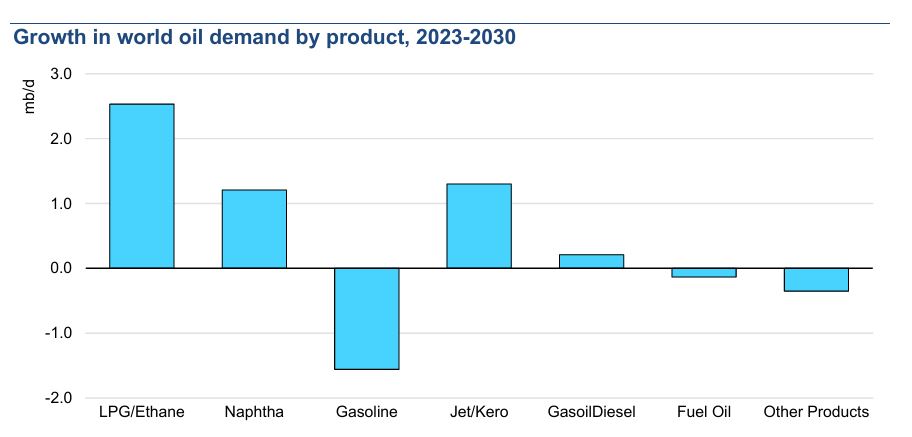

Se prevé que la demanda total de petróleo aumentará en 3,2 mb/d entre 2023 y 2030, respaldada por un mayor uso de combustible para aviones y materias primas del floreciente sector petroquímico. De hecho, el consumo de nafta, gas licuado de petróleo (GLP) y etano aumentará en 3,7 mb/d durante el período previsto, impulsado también por el crecimiento en el uso de GLP para cocinar de forma limpia.

El crecimiento estará dominado por las economías asiáticas, especialmente India y China, a medida que continúe el giro de la demanda de petróleo hacia los mercados emergentes.

Sin embargo, la demanda de las dos potencias económicas asiáticas se desarrollará de maneras muy diferentes.

+ CHINA

En China, el crecimiento será impulsado por el sector petroquímico a medida que el rápido despliegue de tecnologías de energía limpia y las enormes inversiones en infraestructura en trenes de alta velocidad reducen la demanda de combustibles para el transporte.

+ INDIA

En la India, los combustibles para el transporte desafiarán la tendencia mundial y aumentarán considerablemente. Otras economías emergentes y en desarrollo de Asia también obtendrán ganancias significativas.

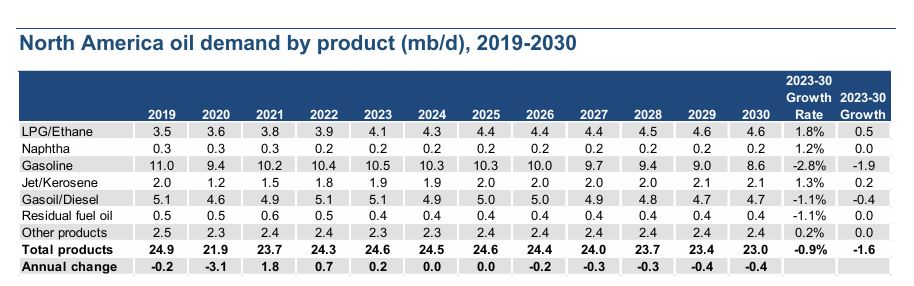

Por el contrario, la demanda en las economías avanzadas continuará su caída de décadas, cayendo de 45,7 mb/d en 2023 a 42,7 mb/d en 2030. Aparte de durante la pandemia, la última vez que la demanda fue tan baja fue en 1991. En el mismo período, la demanda de petróleo de las economías emergentes y en desarrollo se habrá multiplicado por 2,5.

LA DEMANDA SE DESACOPLA DEL PBI

El consumo de petróleo se desacopla efectivamente del PIB a partir de 2026 en adelante, a medida que la sustitución del petróleo en el transporte y la generación de energía empuja al crecimiento de la demanda de petróleo hacia cero y, finalmente, hacia una disminución.

El crecimiento estará dominado por las economías asiáticas no pertenecientes a la OCDE, especialmente India y China, mientras continúa el giro de décadas de la demanda de petróleo hacia los mercados emergentes.

Se pronostica que la demanda fuera de la OCDE aumentará 6,1 mb/d para 2030. Si bien el uso del transporte por carretera se facilitará a medida que la electrificación de los vehículos se acelere, aún queda un potencial significativo para consumo incremental de combustible para aviones y materias primas petroquímicas.

Por el contrario, la OCDE, liderada por Europa y América, registrará una fuerte caída de 2,9 mb/d durante el período de pronóstico.

Patrones de uso cambiantes, y la mayor parte del crecimiento se produce en las aplicaciones de sectores sin combustión como la petroquímica y una mayor proporción de biocombustibles.

Las emisiones derivadas del uso de petróleo podrían alcanzar su punto máximo en 2026. El crecimiento de la demanda de petróleo se desacoplará de la menor expansión del PIB.

Hasta ahora, la economía mundial ha demostrado resistencia durante la crisis central sin precedentes con subas de tipos de interés bancarios de 2022-2023 que coincidieron con el fin del post-Covid y su rebote económico (e inflacionario). Estas campañas pueden considerarse en gran medida exitosas porque la inflación al consumidor –aunque todavía por encima del objetivo– ha disminuido considerablemente, mientras que la actividad económica se mantuvo en general sólida.

Aun así, a largo plazo el impacto de este episodio de ajuste monetario es indeterminado, especialmente en los países desarrollados.

Aquí, el crecimiento del PIB sigue siendo inferior al 1-2% durante el período previsto en medio de un sector manufacturero y comercial deslucido y condiciones crediticias estrictas.

A nivel mundial, esto se ve contrarrestado en parte por un crecimiento sólido en los países no pertenecientes a la OCDE, con un promedio del 4% en la India y otros países asiáticos. Mientras que el crecimiento de China también se estabilizará en torno a este nivel, lo que marca una fuerte desaceleración con respecto a años de auge sobreapalancado de 1990 a 2010, con la prolongada caída del sector inmobiliario pesando sobre el sentimiento económico.

En consecuencia, el crecimiento del PIB mundial se prevé que permanece alrededor de medio por ciento por debajo de su tendencia prepandémica de la década de 2010 en un promedio de su tasa anual del 3% durante el período de previsión.

LA INCIDENCIA DE LAS TECNOLOGÍAS LIMPIAS

Las trayectorias económicas regionales divergentes y el despliegue acelerado de tecnologías limpias y de ahorro de energía se están combinando para desacelerar progresivamente el ritmo de crecimiento de la demanda de petróleo, con una meseta que emerge en los últimos años de nuestro pronóstico, que se extiende hasta 2030.

Un aumento en los líquidos de gas natural (NGL) y los condensados representará el 45% de los nuevos aumentos de capacidad durante el período previsto. En un cambio importante de estrategia, Arabia Saudita ha suspendido su aumento planificado de capacidad de petróleo crudo y ahora se concentrará en expandir los líquidos y condensados de gas natural, lo que se alinea con sus esfuerzos por impulsar el suministro interno de gas.

También puede reflejar un reconocimiento del rápido crecimiento del superávit en la capacidad de producción mundial de petróleo crudo. El ascenso de los petroquímicos como pilar principal del crecimiento de la demanda mundial sigue en gran medida el aumento sustancial de la oferta mundial de LGN, que son fundamentales para su producción.

Al mismo tiempo, estos cambios también crearán nuevos desafíos para las refinerías a medida que la demanda de productos refinados sea desplazada por productos no refinados como los LGN y los biocombustibles. Se espera que los combustibles no refinados capten la asombrosa cifra de tres cuartas partes del crecimiento de la demanda mundial proyectado durante el período 2023-2030.

Las refinerías necesitarán reconfigurar sus listas de productos para satisfacer las tendencias divergentes de los destilados en medio de un consumo reducido a medida que se acelera la transición energética. Este es especialmente el caso de los combustibles para el transporte por carretera, ya que los vehículos eléctricos aumentan rápidamente su cuota de mercado.

EL EXCEDENTE

La capacidad excedente en tales niveles podría tener consecuencias significativas para los mercados petroleros, incluso para las economías productoras de la OPEP y más allá, así como para para la industria del esquisto estadounidense.

A pesar de la desaceleración del crecimiento, todavía se pronostica que la demanda mundial de petróleo será 3,2 millones de barriles por día más alta en 2030 que en 2023, a menos que se implementen medidas políticas más estrictas o se consoliden cambios de comportamiento.

Se espera que el aumento sea impulsado por las economías emergentes de Asia (especialmente un mayor uso de petróleo para el transporte en la India) y por un mayor uso de combustible para aviones y materias primas de la floreciente industria petroquímica, especialmente en China.

Por el contrario, la demanda de petróleo en las economías avanzadas continuaría su descenso de décadas, cayendo de cerca de 46 millones de barriles por día en 2023 a menos de 43 millones de barriles por día en 2030. Aparte de durante la pandemia, la última vez que el petróleo La demanda de las economías avanzadas era tan baja en 1991.

Los productores fuera de la OPEP+ están liderando la expansión de la capacidad de producción global para satisfacer esta demanda anticipada, lo que representa tres cuartas partes del aumento esperado hasta 2030. Solo Estados Unidos está preparado para representar 2,1 millones de barriles por día de ganancias fuera de la OPEP+. mientras que Argentina, Brasil, Canadá y Guyana aportan otros 2,7 millones de barriles diarios.

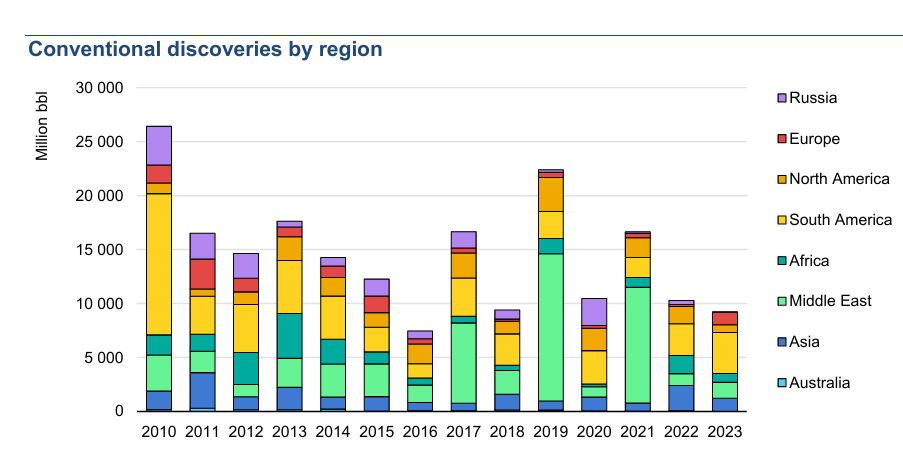

El pronóstico del informe encuentra que a medida que el flujo de proyectos aprobados se esfume hacia el final de esta década, el crecimiento de la capacidad se desacelera y luego se estanca entre los principales productores no pertenecientes a la OPEP+. Sin embargo, si las empresas continúan aprobando proyectos adicionales que ya están en la mesa de dibujo, otros 1,3 millones de barriles por día de capacidad no perteneciente a la OPEP+ podrían entrar en funcionamiento para 2030.

Según el informe, la capacidad mundial de refinación está en camino de expandirse en 3,3 millones de barriles por día entre 2023 y 2030, muy por debajo de las tendencias históricas. Sin embargo, esto debería ser suficiente para satisfacer la demanda de productos petrolíferos refinados durante este período, dado un aumento simultáneo en el suministro de combustibles no refinados, como los biocombustibles y los líquidos de gas natural (LGN).

Esto plantea la perspectiva de cierres de refinerías hacia el final del período de las perspectivas, así como de una desaceleración en el crecimiento de la capacidad en Asia después de 2027.

EL COMERCIO SE DESPLAZA HACIA EL ESTE

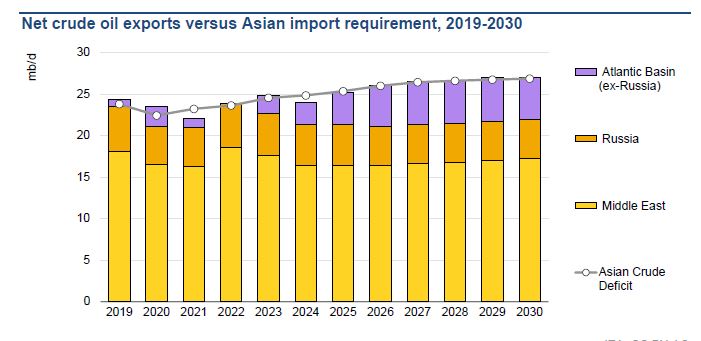

El comercio mundial de petróleo seguirá estando dictado por el creciente déficit estructural de Asia en el suministro de crudo y productos y el creciente excedente de crudo, LGN y productos en la cuenca del Atlántico.

El aumento de la oferta de crudo no perteneciente a la OPEP+, junto con las sanciones a las exportaciones de crudo ruso y los recortes voluntarios de la OPEP+, impulsarán mayores volúmenes desde la cuenca del Atlántico hasta el este de Suez durante el período de las perspectivas.

La pérdida de crudos de acidez media de Oriente Medio en medio de los recortes de la OPEP+ se compensa parcialmente con el aumento de los suministros de Brasil, Guyana y Canadá. Los mercados asiáticos se han abierto seriamente al crudo canadiense a través de la ampliación del oleoducto Trans-Mountain hasta la costa del Pacífico. El crudo ligero y dulce de Estados Unidos se trasladará cada vez más a Europa y África, así como a India y otras refinerías asiáticas.

Como centro dominante del crecimiento de la demanda de productos petroleros, Asia atraerá una mayor proporción de la oferta de productos de la región en general, especialmente de Medio Oriente.

Los suministros de Rusia, que están sujetos a sanciones en gran parte de la cuenca del Atlántico, seguirán dirigiéndose hacia el este, aunque África y América Latina también pueden impulsar las importaciones con el tiempo.

La escasez de suministro de diésel y combustible para aviones en Europa, además de la necesidad de importaciones de combustible para aviones en América del Norte, centrarán la competencia global más intensamente en los mercados de destilados medios.