ANAHÍ ABELEDO

La disparidad de las cifras de producción de petróleo y gas de Argentina son un reflejo de la complejidad de coyuntura económica del país. Entre subas y bajas, las industrias, entre ellas la hidrocarburífera, espera de señales claras para apuntalar nuevas inversiones, que hay pero no son suficientes.

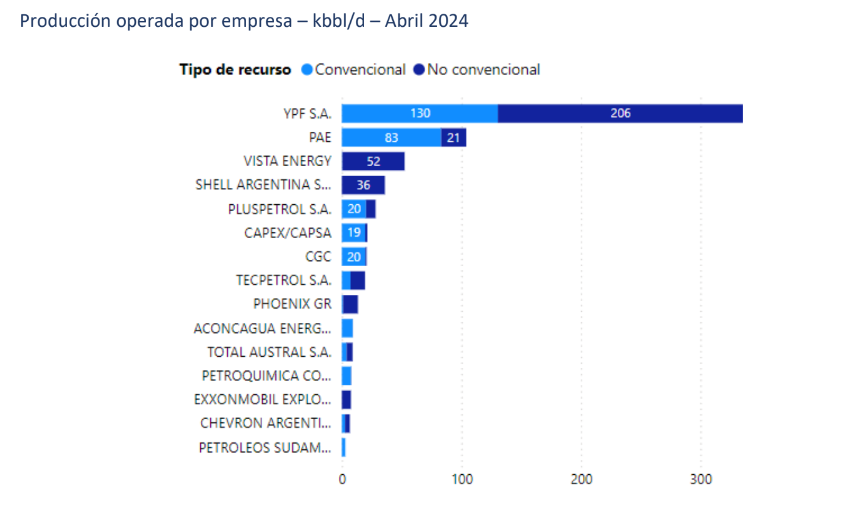

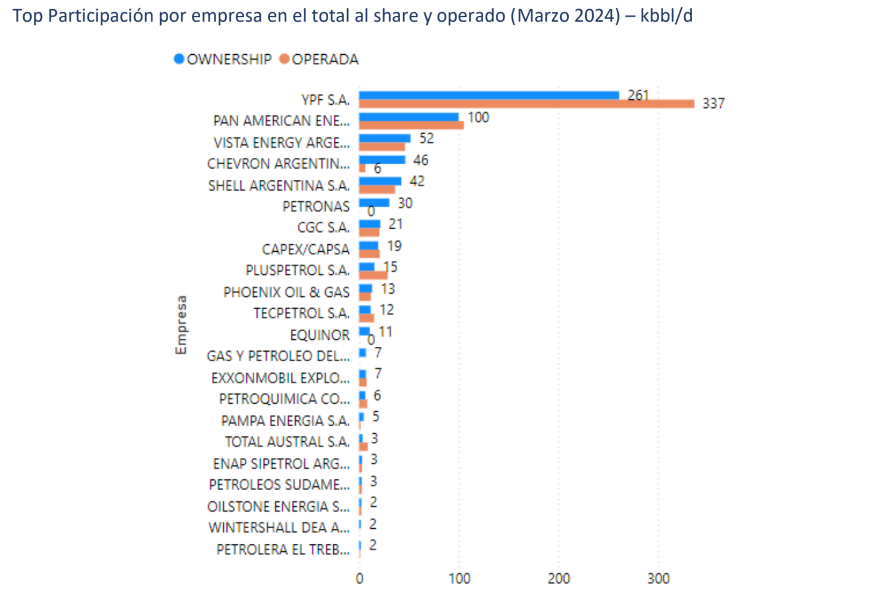

Según sostiene el análisis de la consulta Aleph Energy, en abril de 2024 la producción de petróleo creció un 1% en comparación con marzo y llegó a 687 kbbl/d. El no convencional (22%) sostiene el alza del 8% en año móvil. En comparación, el no convencional representa el 54% de la producción total mientras que el convencional manifestó una baja del 3%.

La producción de la Cuenca Neuquina fue de 460 kbbl/d, un 67% de la producción total nacional y junto con San Jorge concentraron el 96% de la producción total.

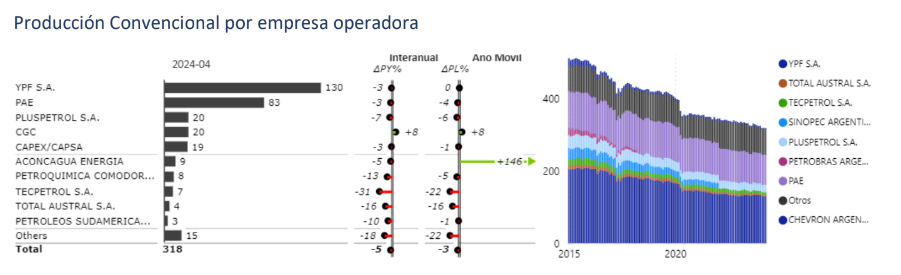

Producción Convencional por proyecto y empresa

A pesar de manifestarse una clara baja en la producción convencional en el país, Cerro Dragón, de Pan American Energy, logró la mayor producción aportando un 21% del crudo convencional total. Junto con Manantiales Behr (YPF) aportan el 30% del crudo convencional del país.

Por empresa. YPF, es el operador líder con una producción del 41% ; le sigue Pan American Energy con el 26%. Aconcagua Energía marcó un hito y registró una producción del 146% (comparada con cifras anteriores de la misma empresa) y CGC del 8%.

Producción No Convencional por proyecto y empresa

La producción no convencional ascendió un 1.4% respecto del mes anterior y alcanza en marzo los 369 kbbl/d. Los dos bloques de mayor producción corresponden a YPF: Loma Campana y La Amarga Chica. Le sigue el bloque de Vista, Bajada del Palo Oeste con el 12%.

Al igual que con el convencional, YPF, como operador, mantiene su liderazgo, concentrando el 56% de la misma con 206 kbbl/d, un 23% por encima de los valores del último año móvil. Vista es el segundo operador y Shell el tercero.

PRODUCCIÓN DE GAS: CONVENCIONAL, TIGHT Y SHALE

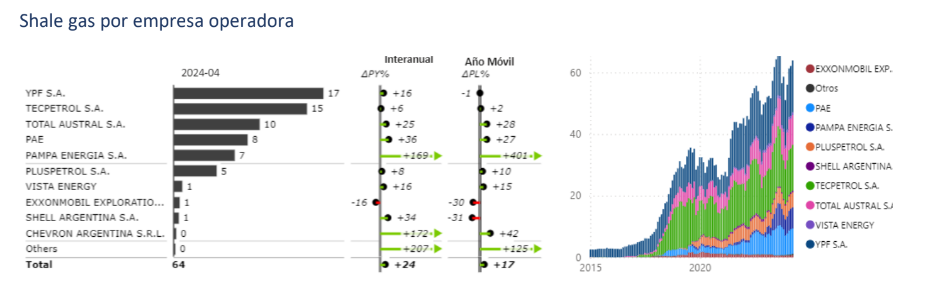

La producción de gas durante abril alcanzo 136 MMm3/d, un 1% más que el mes pasado. - En la comparación año móvil, la producción de convencional y tight descendieron -10 y 14% respectivamente mientras que la producción de shale creció 17%.

Por cuenca. En abril, la producción de la cuenca Neuquina fue de 100 MMm3/d, representando el 72% de la producción total del país. La producción de no convencional, continúa con una tendencia creciente, representando en abril el 61% de la producción total. El crecimiento del shale gas en los últimos años es impactante y se observa una fuerte recuperación post pandemia.

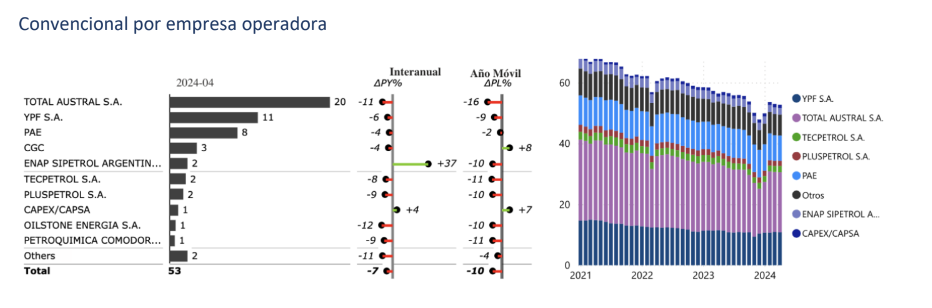

En abril la producción de gas convencional disminuyó un 10%. La Cuenca Marina Austral 1 (CMA-1): con la concesión offshore CMA-1, operada por Total Energies, aportó el 33% y el 11% de la producción a nivel país.

Por empresa. Total Energies, como operador, lidera la producción de gas convencional con el 36% de la producción de de abril pese a registrar un declino del 16% en comparación con el año móvil.

YPF y PAE son el segundo y tercer operador de gas convencional operando el 20 y 15% del total del gas convencional, respectivamente. A excepción de CGC y CAPEX/CAPSA, se observa una tendencia generalizada a la baja.

La producción de shale gas en abril alcanzó 64 MMm3/d y se incrementó un 17% en el último año. YPF continúa como principal operador 17 MMm3 /d, superando a Tecpetrol por sólo 2 MMm3/d.

TIGHT POR PROYECTO Y OPERADORA

La producción de tight gas en abril fue de 19.6 MMm3/d y presenta un declino del 14% en comparación interanual. Las áreas que mayor impacto tuvieron fueron Aguada Pichana Este (-45%), Rincón del Mangrullo (-19%) y Estación Fernández Oro (-22%). La tendencia a la baja es generalizada en todas las áreas de tight gas salvo en Rio Neuquén y Loma la Lata que presentan un crecimiento del 5%, respectivamente.

En abril se conectaron 76 pozos, lo que representa un descenso del 11% en comparación interanual: 55 fueron de petróleo, 11 de gas y 8 de servicio; Las cuencas Neuquina y Golfo San Jorge registraron 38 conexiones cada una (la Cuyana no registró ninguna durante abril) .

"Actividad económica caída, escasez de obras de infraestructura, cortes de gas, subsidios crecientes con tarifas atrasadas, falta de pagos a los generadores eléctricos y productores de gas (en solución) y el cepo que continúa impidiendo nuevas inversiones más allá de las del dinero atrapado en la Argentina", define el informe de la consultora liderada por Daniel Dreizzen.