El crecimiento de la emisión de bonos sostenibles en la región es mucho mayor que el global este año

ANAHÍ ABELEDO

Los bonos sostenibles podrían aumentar a más del 30% de la emisión total de bonos de América Latina este año, lo que mostraría resiliencia ante las fluctuaciones en el mercado de bonos durante el último trienio. Brasil; Chile y México lideran. La taxonomía cumpliría un gran papel; los bonos azules cobran protagonismo. En la región el componente social de los bonos es determinante y dentro del mismo las cuestiones de género son las principales.

S&P Global Ratings realizó una investigación sobre la emisión de bonos en la región «Sustainable Bond Issuance To Approach $1 Trillion in 2024" sostenida en la Base de Datos de Finanzas Ambientales (Environmental Finance Bond Database) sobre emisiones globales de GSSSB para empresas no financieras, soberanos, instituciones financieras y emisores de finanzas públicas internacionale .

El pronóstico indica que la emisión global de bonos a través de bonos verdes, sociales, sostenibles y vinculados a la sostenibilidad (GSSS) aumentará modestamente este año a entre US$0.95 billones y US$1.05 billones. En el estudio incluye en la región a México; Centroamérica; Sudamérica y el Caribe.

El desarrollo de orientaciones y taxonomías locales sobre financiación sostenible seguirá fomentando la estandarización y la transparencia, el apetito de los inversores y el crecimiento del volumen de emisiones.

CONCLUSIONES PRINCIPALES

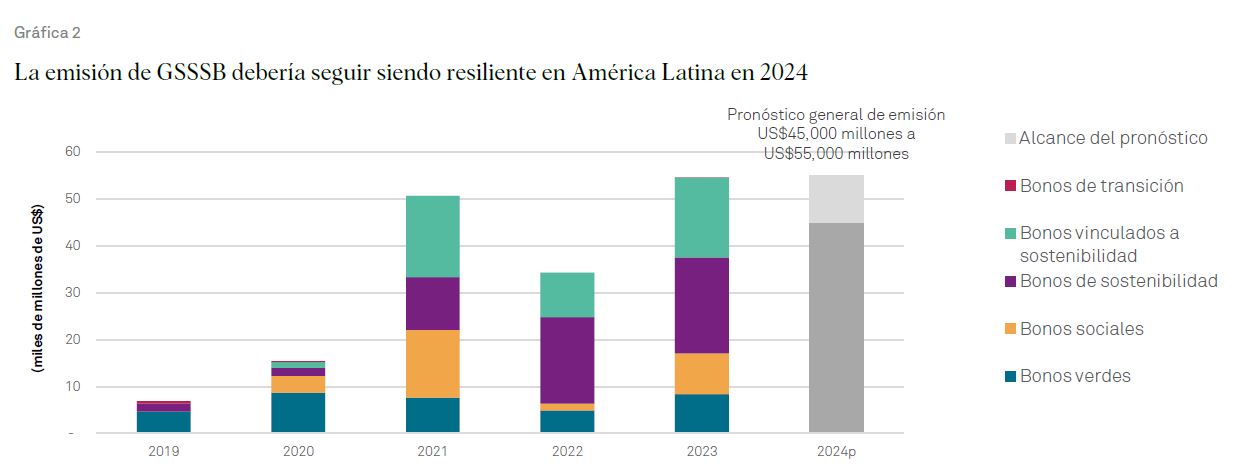

+ 1 - Se estima que la emisión de GSSSB en América Latina alcanzará entre US$45,000 yUS$55,000 millones en 2024. Es probable que Brasil, Chile y México sigan siendo los líderes del mercado, en particular mediante la emisión de bonos sostenibles yvinculados a la sostenibilidad (SLB).

+ 2 - Es probable que el desarrollo de directrices y taxonomías locales para el financiamiento sostenible continúe fomentando la estandarización y la transparencia, alimentando el apetito de los inversionistas y alentando a nuevos emisores a ingresar al mercado GSSSB de la región.

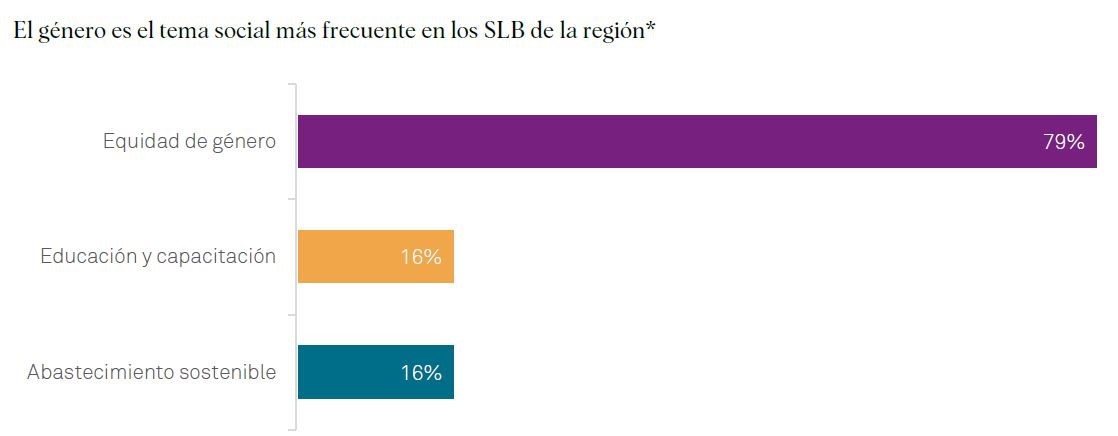

+ 3 - Los SLB siguen siendo relativamente más frecuentes en América Latina que en cualquier otra región. Se espera ver un aumento en el número de indicadores de desempeño social en los nuevos SLB, dadas las necesidades de desarrollo socioeconómico de la región.

Los gráficos de anillos muestran la participación de la emisión total. GSSSB - Bonos verdes, sociales, de sostenibilidad y vinculados a la sostenibilidad

EL CRECIMIENTO DE GSSSB SUPERARÁ AL MERCADO DE BONOS EN LA REGIÓN

La emisión de GSSSB en América Latina superaría el 30% de la emisión de bonos convencionales en la región, respaldada por esfuerzos globales y locales continuos para acelerar la transición energética y abordar las necesidades de desarrollo socioeconómico.

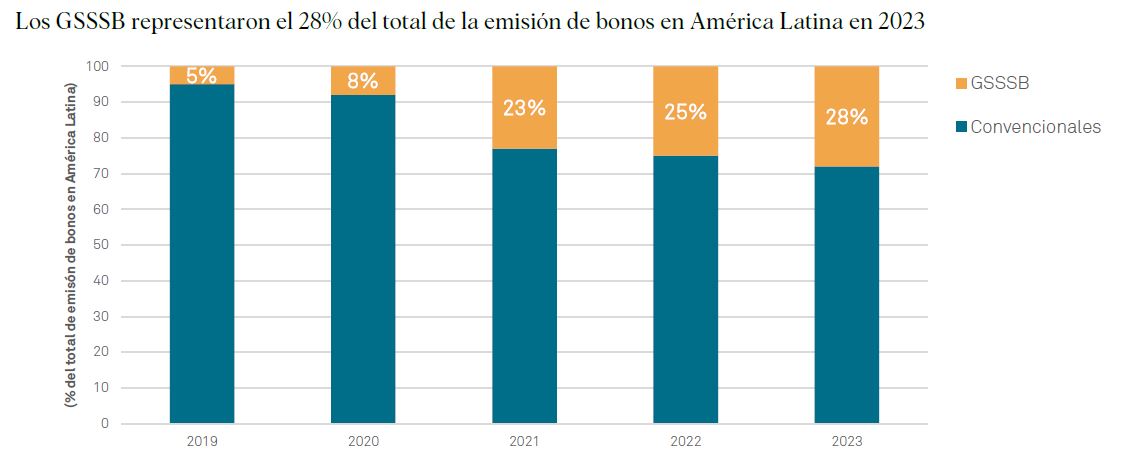

Los GSSSB ya contribuyen de manera destacada a la emisión general de bonos de América Latina, y la emisión de la región ha superado el 5% del mercado global de GSSSB. Los GSSSB en América Latina representaron aproximadamente el 28% del total de la emisión de bonos regionales en 2023 (ver Gráfico 1), un aumento con respecto a años anteriores.

En cambio, la participación de los GSSSB en los mercados mundiales de bonos ronda actualmente el 12%. Esta prevalencia se debe a que un número cada vez mayor de emisores acceden al mercado GSSSB y a que los gobiernos nacionales avanzan en sus agendas de sostenibilidad.

Excluye emisiones soberanas y de finanzas estructuradas. GSSSB: Bonos verdes, sociales, sostenibles y vinculados a la sostenibilidad

La emisión de GSSSB en la región será de US$45,000 a US$55,000 millones en 2024, tras alcanzar un nuevo máximo de US$55,000 millones de dólares en 2023 (ver el Gráfico 2).

Las eleccines presidenciales de este año en México pueden reducir el apetito por el riesgo de los inversores, así como la emisión de bonos locales en el país. En nuestra opinión, esto podría limitar el potencial de crecimiento nominal para el mercado regional, ya que México representa aproximadamente un tercio de las emisiones de GSSSB de América Latina.

El impulso también puede verse limitado si persiste la restricción del acceso a los mercados globales de capital. Sin embargo, las emisiones en moneda local fueron la principal razón de la fuerte emisión en 2023, que representaron el 52% del total de emisiones de GSSSB en América Latina.

Se espera que los soberanos sigan liderando la emisión de GSSSB en la región, en particular, gracias a los nuevos emisores de bonos sostenibles, como Brasil. Un número cada vez mayor de bancos podría avanzar en la estructuración de financiamientos vinculados tanto al uso de los fondos como a la sostenibilidad, mientras que las empresas podrían beneficiarse del ciclo de flexibilización monetaria de la mayoría de los países de la región.

Excluye emisiones de finanzas estructuradas GSSSB--Bono verde, social, sostenible y vinculado a la sostenibilidad

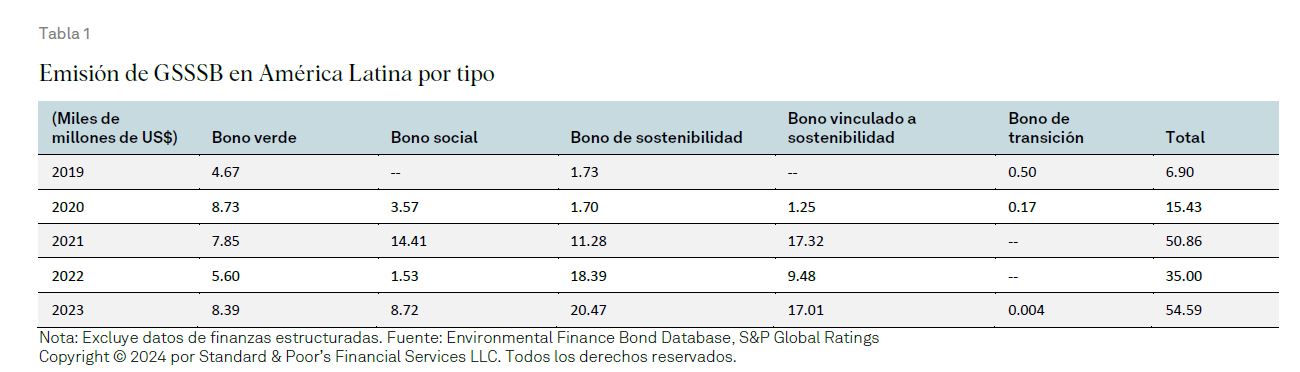

Durante los últimos tres años, los bonos verdes, sociales y de sostenibilidad han representado alrededor del 70% de la emisión total de GSSSB de la región. Después de un débil 2022, las emisiones totales de bonos verdes y sociales se recuperaron en 2023, y los bonos de sostenibilidad siguieron siendo los instrumentos más comunes al representar 38% del total de nuevos GSSSB en la región (ver Tabla 1).

A medida que avanzan las estrategias de sostenibilidad en la región, los emisores tienden a complementar su financiamiento verde con proyectos enfocados en objetivos sociales, como el acceso a servicios esenciales, vivienda e inclusión financiera.

América Latina emite la mayor proporción de SLB en un contexto global, el 30% de la emisión de GSSSB de la región, en comparación con la cifra global de SLB del 7%.

Esto a pesar de las constantes preguntas de los participantes del mercado sobre si los objetivos de los emisores son lo suficientemente ambiciosos para abordar los problemas de sostenibilidad y sobre la efectividad de las sanciones financieras si esos objetivos no se logran.

Los emisores mexicanos representan casi la mitad del total de las emisiones vinculadas a la sostenibilidad en número, aunque Chile es el principal contribuyente en términos de volúmenes de emisión.

Se espera que Chile y otros soberanos aprovechen el mercado con SLB en 2024. También entendemos que varios gobiernos podrían lanzar SLB en el futuro; Barbados, por ejemplo, ha anunciado su intención de publicar una solicitud de propuestas sobre su SLB a principios de 2024.

LAS MAYORES ECONOMÍAS LIDERAN LA EMISIÓN DE GSSSB REGIONALES

En nuestra opinión, los emisores de Brasil, Chile y México seguirán siendo los pesos pesados del GSSSB en América Latina. Esto se debe principalmente al tamaño de sus economías y a sus bases de emisores establecidas. Estos países han representado entre el 80% y el 90% de las emisiones de la región en los últimos años (ver Gráfico 3).

+ BRASIL: El plan de transición provocaría un repunte de la emisión

Como parte de un programa a largo plazo para cumplir los compromisos nacionales de Brasil para lograr la neutralidad climática para 2050, el gobierno anunció el año pasado un plan de transición que cubre seis áreas principales: finanzas sostenibles, transición energética, profundización tecnológica, economía circular, bioeconomía y adaptación de infraestructura.

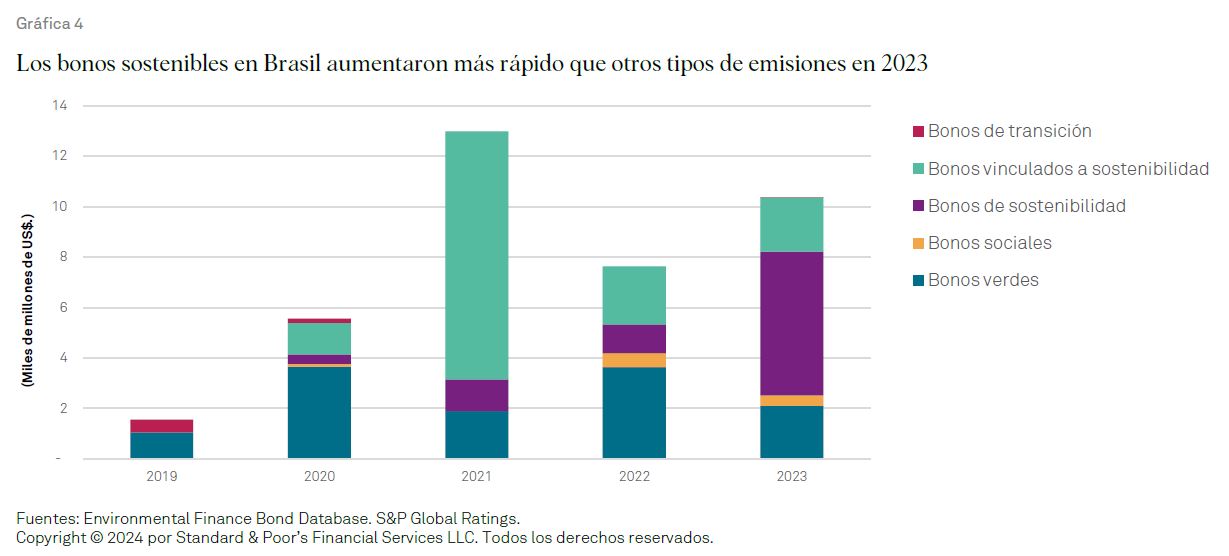

El gobierno recaudó US$2,000 millones con su primera emisión de bonos sostenibles en 2023. Este bono representó el 19,3% de la emisión total de GSSSB del país ese año (ver Gráfico 4). La demanda del bono alcanzó los US$6,000 millones, con lo cual superó con creces lo emitido y atrajo una mayor diversificación en términos de la base de inversores.

La publicación esperada de una taxonomía sostenible por parte de Brasil este año y la realización de la COP30 en 2025 deberían ayudar a mejorar el atractivo del país para los inversores de GSSSB.

En consecuencia, se espera que más emisores del país ingresen al mercado GSSSB en 2024. Brasil ya tiene la base de emisores más grande de la región, con más de 200 emisores que han accedido al mercado en los últimos 10 años. Por otro lado, la emisión de SLB en el país disminuyó drásticamente en 2022 y se mantuvo débil en 2023.

Hay tendencias positivas en la emisión de GSSSB para ciertos sectores, como el saneamiento, el transporte, la energía, la atención sanitaria y la educación. Los sectores de transporte y energía probablemente se beneficiarán del programa del gobierno Nueva Industria Brasil de $300,000 millones de reales brasileños (alrededor de US$60,000 millones).

Este programa se centra en la modernización de la industria, pero también establece prioridades para avanzar en la producción de vehículos eléctricos e híbridos y aumentar el uso de biocombustibles en la matriz energética del transporte.

Los bonos centrados en saneamiento representaron aproximadamente el 15% de la emisión total de GSSSB del país en 2023, pero la emisión de este sector probablemente será menor este año, principalmente en el norte y noreste de Brasil. Sin embargo, el saneamiento seguirá atrayendo inversión privada para mejorar la cobertura de alcantarillado, que actualmente es de aproximadamente 56%, debido a la actualización del marco regulatorio en 2020, que ha impulsado las subastas y las inversiones en el sector.

+ CHILE: La emisión soberana sigue marcando la tendencia de los GSSSB

Se espera que el gobierno continúe liderando las emisiones de bonos sostenibles del país, con una participación limitada de actores privados.

Los volúmenes totales de GSSSB aumentaron un 51% en 2023 en comparación con el año anterior, y el soberano representó el 74% del total de emisiones (44% en términos del número de emisiones).

Sólo unos pocos emisores corporativos (principalmente en los sectores de celulosa y papel y financiero) aprovechan el mercado GSSSB de Chile. Esto se debe en gran medida al mercado de deuda local generalmente débil del país en los últimos años y al escaso interés de los inversores en dichos instrumentos en el mercado local. Sin embargo, las emisiones mejorarían gradualmente en 2024 en medio de un ciclo acelerado de flexibilización monetaria en Chile, donde las tasas de interés se han recortado por un acumulado de 400 puntos básicos desde julio.

El gobierno también ha actualizado su oferta de deuda sostenible cada año, lo que indica potencial para un mayor crecimiento de las emisiones (ver Gráfico 5).

Un año después de convertirse en el primer soberano de América Latina en emitir un SLB, Chile continúa innovando al brindar a los inversionistas la opción de reemplazar los bonos convencionales por SLB. Además, el gobierno se convirtió en el primero de la región en incorporar objetivos sociales en la documentación de su SLB soberano.

El Ministerio de Finanzas espera que el 38% de la deuda del país sean instrumentos sostenibles para finales de 2024, un alza desde cerca del 36% en 2023, lo que debería seguir impulsando fuertes emisiones de bonos sostenibles este año.

+ MÉXICO: Las incertidumbres políticas serían un obstáculo

Es probable que el crecimiento de las emisiones de GSSSB en México se desacelere en 2024 después de cuatro años consecutivos de crecimiento (ver Gráfico 6). Se espera que las emisiones disminuyan debido a las elecciones nacionales de junio, el período de transición del presidente entrante y el inicio de la próxima administración.

En 2023, GSSSB representó más del 40% del total de las emisiones, un aumento sustancial durante los últimos tres años. Entendemos que algunas emisiones durante 2023 tuvieron como objetivo evitar las incertidumbres políticas del ciclo electoral de 2024. Sin embargo, todavía se espera que el crecimiento de las emisiones sostenibles supere al de los bonos convencionales en el país.

El panorama político influirá en la expansión de las energías renovables del país en el mediano plazo, en vista de cambios regulatorios potencialmente extensos. El progreso en el aumento de la proporción de fuentes de energía renovables en México ha sido lento en los últimos años.

LAS TAXONOMÍAS AYUDARÍAN AL CRECIMIENTO

Las taxonomías probablemente fomentarán el crecimiento de GSSSB. El número de taxonomías sostenibles en América Latina seguirá aumentando, lo que respaldará el diseño de bonos sostenibles para abordar las principales brechas financieras en la región.

Las taxonomías mejoran el atractivo de las emisiones con etiquetas de sostenibilidad para los inversores locales e internacionales. Actualmente, el mercado de bonos sostenibles de América Latina contiene relativamente pocos emisores en comparación con el de otras regiones.

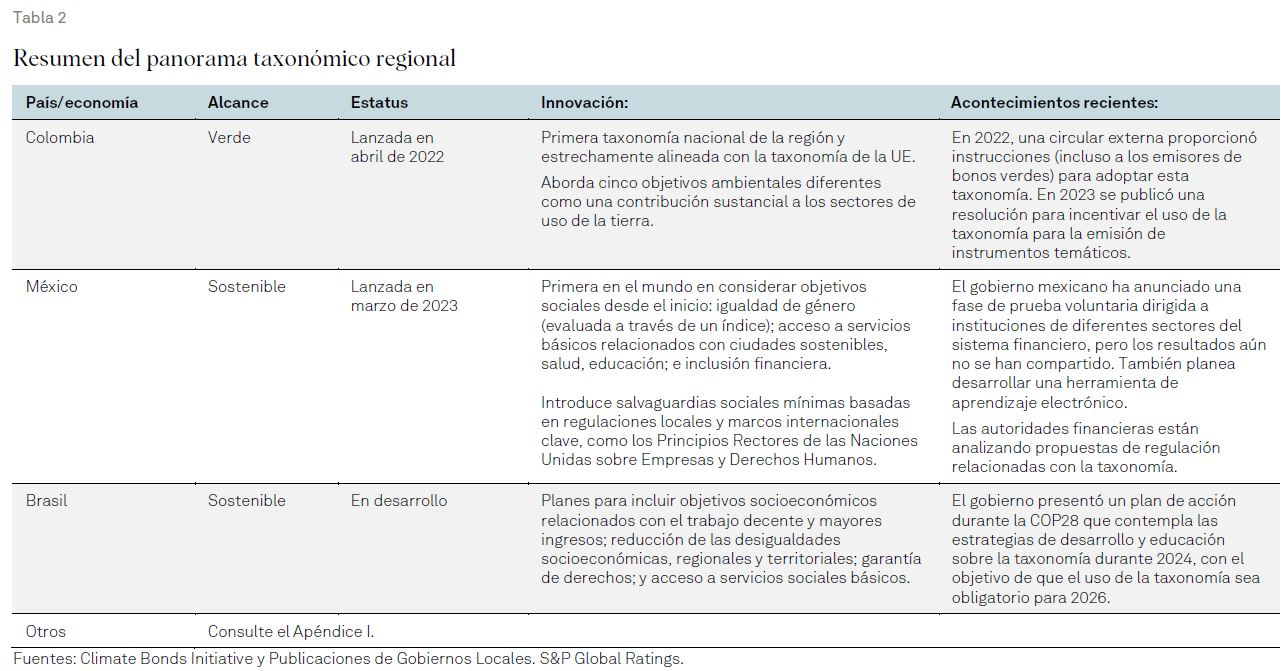

Aunque muchas taxonomías latinoamericanas probablemente se parecerán a la taxonomía de la UE, se espera que tengan alcances más amplios adaptados a los desafíos más relevantes de la región (ver Tabla 2).

Siguiendo los pasos de Colombia y México, otros países de la región probablemente tendrán taxonomías con componentes verdes que se adapten al perfil de emisiones y los desafíos de biodiversidad de la región. Se espera un mayor número de taxonomías sustentables (actividades económicas verdes y sociales), como la de México, que incluyan características para abordar las importantes brechas sociales de los países latinoamericanos.

Es positivo que varios actores de la región parezcan dispuestos a desarrollar lineamientos voluntarios sobre finanzas sostenibles. Un ejemplo de tales lineamientos es el Marco Común de Taxonomías de Finanzas Sostenibles para América Latina y el Caribe, publicado por el Programa de las Naciones Unidas para el Medio Ambiente (PNUMA).

Estos lineamientos fomentan una creciente cooperación internacional en materia de marcos financieros sostenibles, con el objetivo de preservar la comparabilidad y la interoperabilidad. También destacamos la influencia de grupos de trabajo subregionales, como el Proyecto de Taxonomía Verde Centroamericana, en la promoción de la cooperación en el desarrollo de taxonomías sostenibles.

BONOS AZULES CON MÁS PROTAGONISMO

Los bonos azules se refieren a instrumentos emitidos con el objetivo de utilizar los fondos exclusivamente para proyectos respetuosos con los océanos y para proteger los recursos de agua limpia, según los Lineamientos para las Finanzas Azules (2022) de la Corporación Financiera Internacional (IFC).

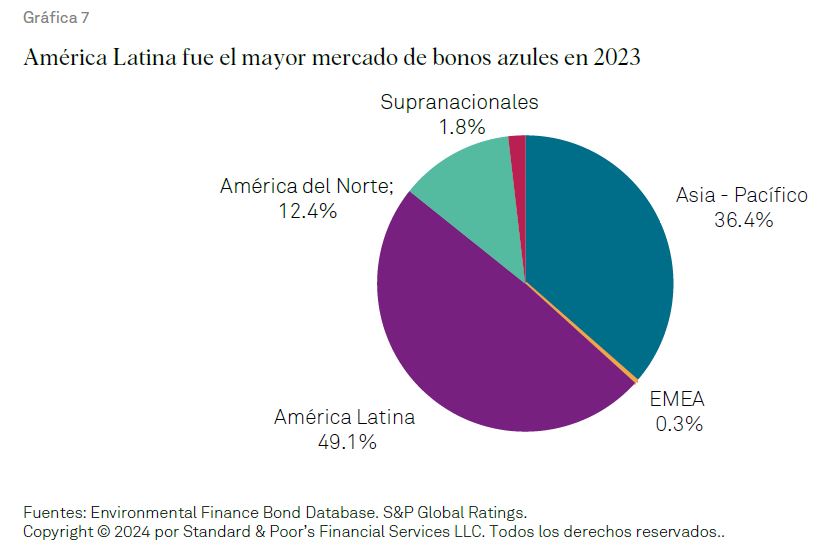

América Latina representó casi la mitad de los bonos azules emitidos en el mundo en 2023 (ver Gráfico 7). Al 31 de diciembre de 2023, se habían emitido bonos azules por valor de US$6,800 millones, equivalentes a aproximadamente el 0.2% de la emisión global de GSSSB. Aproximadamente el 60% de todos los bonos azules se emitieron en 2023, y América Latina (principalmente el sector de saneamiento) fue responsable de alrededor de US$2,000 millones el año pasado.

Los soberanos y organismos supranacionales podrían desempeñar un papel clave a la hora de dirigir la financiación a proyectos azules.

+ ECUADOR: El mayor canje

Ecuador emitió el mayor canje de deuda por naturaleza (debt-for-nature swap) del mundo en 2023. Recompró aproximadamente US$1,600 millones de la deuda del país con un descuento cercano al 60%, al tiempo que emitió un bono de US$656 millones que destinará al menos US$12 millones a la conservación de las Islas Galápagos hasta 2041.

De esa suma, US$85 millones de dólares del bono están garantizados por del Banco Interamericano de Desarrollo y todos los US$656 millones están cubiertos por un seguro contra riesgos políticos de la Corporación Financiera de Desarrollo Internacional de Estados Unidos.