S&P realiza predicciones para los biocombustibles en 2024; incidencia del costo del gas; fertilizantes nitrogenados y aviación sostenible

ANAHÍ ABELEDO

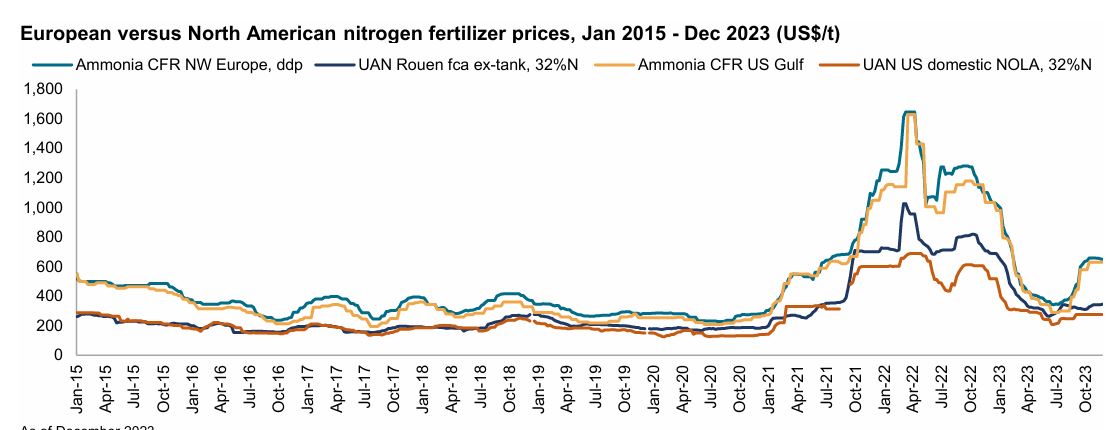

En 2024, el desafío actual para los productores europeos de fertilizantes nitrogenados es que seguirán pagando precios más altos por las materias primas mientras los precios de los fertilizantes se restablecen y regresan a niveles más "normales" en comparación con los últimos años. El combustible de aviación sostenible (SAF) es una industria incipiente, pero uno con un fuerte potencial de crecimiento. Qué pasa con las grandes petroleras.

S&P Global Commodithy Insight ofrece predicciones para este año sobre biocombustibles y materias primas relacionadas con su producción en su estudio "S&P: Food; agriculture and biofuels. Our top 10 predictions for 2024". La producción de amoníaco y nitrógeno está interconectada con otras industrias y cadenas de suministro, incluidos los petroquímicos y el suministro de alimentos.

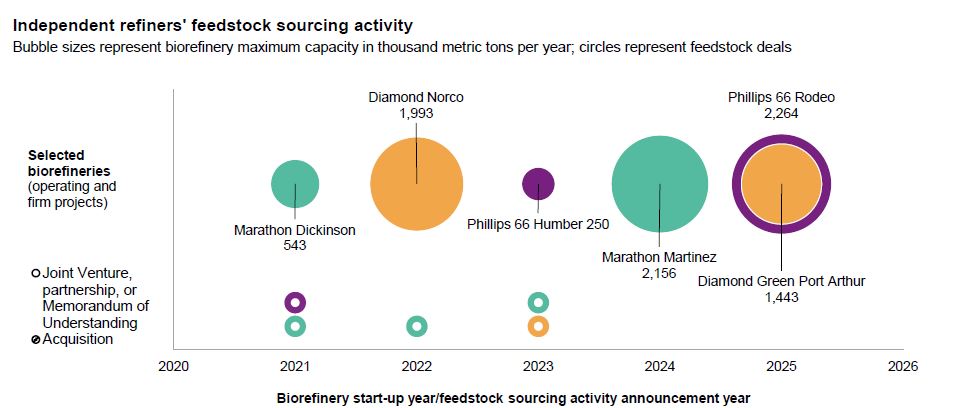

La competencia por las materias primas se está volviendo más feroz a medida que se incorpora a nivel mundial más capacidad de SAF y diésel renovable. Las grandes petroleras Las grandes petroleras aumentarán sus inversiones en el suministro de materias primas biológicas, se trata de una bioconversión.

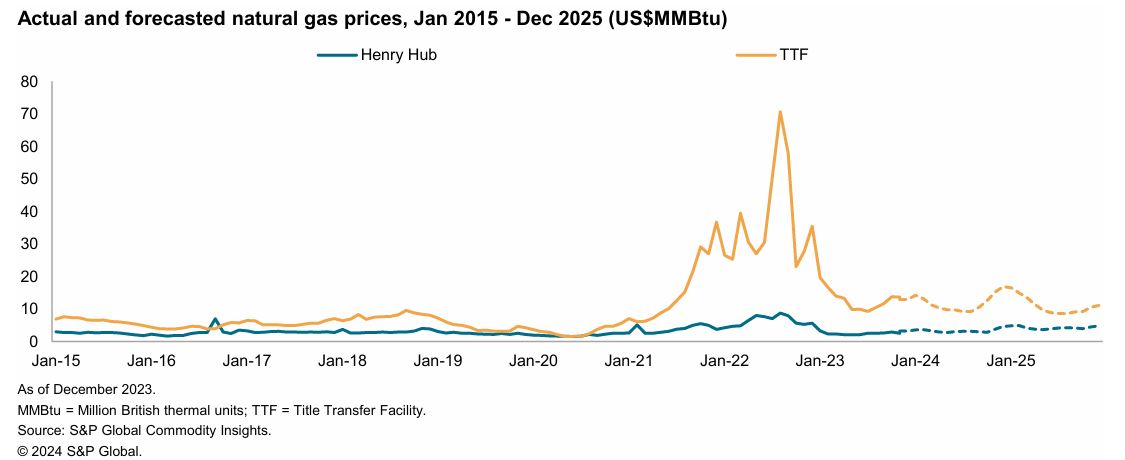

El gas natural es la materia prima más utilizada en la producción de fertilizantes nitrogenados. Por lo tanto, los cambios a los precios del gas natural tienen un impacto directo en la producción, en los costos de los fertilizantes nitrogenados y un impacto significativo en una competitividad del productor.

EXPECTATIVAS DE LOS PRODUCTORES, CIERRE DE PLANTAS

El último pronóstico del precio del gas natural de S&P Global, resalta que no se espera que desaparezca el entorno de altos precios de la energía en Europa.

Aunque la expectativa es que los precios del TTF sean menos volátiles de lo observado a lo largo de 2021 y 2022, siguen siendo más altos y más cambiantes en comparación con Henry Hub (HH), el punto de referencia del gas natural para Estados Unidos.

Esto significa que los márgenes de los productores europeos disminuirán y su competitividad se reducirá frente al material importado de regiones productoras de menor costo.

Una consideración adicional es que los productores europeos deben pagar un impuesto al carbono por tonelada de amoníaco producido, lo que aumenta su costo total de producción, a diferencia de los productores de muchas otras regiones.

En los últimos meses, hemos asistido a una ola de cierres permanentes de plantas de amoníaco, incluida CF Industries (Billingham, Reino Unido, junto con la Ince en 2021) y BASF (Ludwigshafen, Alemania), y en otras áreas de la cadena de suministro de nitrógeno, incluida la industria petroquímica con el cierre de Petroineos (Grangemouth, Escocia) y la producción de caprolactama en BASF (Ludwigshafen, Alemania).

Sin embargo, una consideración es que ciertos gobiernos pueden proporcionar apoyo o subsidios a las plantas nacionales para asegurar la continuación de la producción nacional de fertilizantes y el suministro interno de alimentos.

Planta de fuel oil

En 2022 el gobierno del Reino Unido proporcionó ayuda financiera a CF Industries para la continuación de la producción. Esto se debe a que el CO2 se produce como un subproducto que se utiliza en otras áreas de la industria alimentaria, incluido el envasado de carne y el aturdimiento de animales antes del sacrificio.

La producción de amoníaco y nitrógeno está interconectada con otras industrias y cadenas de suministro, incluidos los petroquímicos y el suministro de alimentos.

Con cierres significativos, es posible que se vea la desindustrialización de Europa y la sustitución de bienes producidos localmente o regionalmente por importaciones de menor costo, incluidos amoníaco, fertilizantes, productos químicos, cultivos y otros productos alimenticios.

Existe una relación manifiesta pero compleja entre el impuesto a las emisiones de carbono de los productores europeos (la competitividad de costos del producto nacional versus el importado) y la seguridad de la cadena de suministro de alimentos europea.

La expectativa es que las plantas que sobrevivan tendrán una estructura sólida y pueden haber tenido ganancias recientes de eficiencia en su proceso de producción y/o rutas comerciales y de suministro contractuales a largo plazo.

SAF: EL COMBUSTIBLE DE AVIACIÓN SOSTENIBLE

El combustible de aviación sostenible (SAF) es una industria incipiente, pero uno con un fuerte potencial de crecimiento, ya que SAF es ampliamente considerado como el camino óptimo para reducir las emisiones de GEI en la aviación. La capacidad de las SAF se duplicará en 2024.

El SAF tuerte apoyo regulatorio a nivel global y los propios objetivos voluntarios de las aerolíneas apuntalarán una rápida expansión de este mercado.

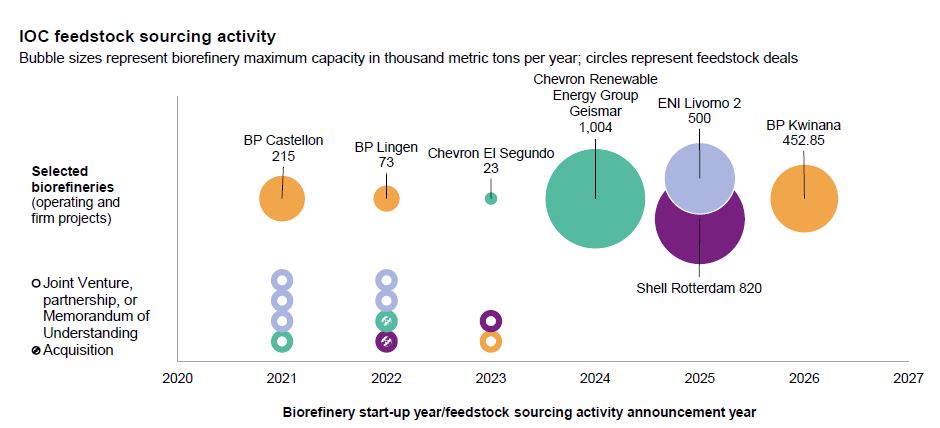

Medida la capacidad actual de las grandes petroleras, estas aumentarán sus inversiones en el suministro de materias primas biológicas, considera Akman Özel, analista de biocombustibles.

Los requisitos medioambientales son cada vez más estrictos, implican mayores costes y perspectivas sombrías para el transporte por carretera.

Los combustibles en los mercados desarrollados ejercen presión sobre las tradicionales refinerías, obligándolas a adaptarse a las nuevas condiciones del mercado.

El coprocesamiento es la opción más popular entre las refinerías, ya que permite la producción de combustible con bajas emisiones de carbono con costos mínimos y requisitos de reconfiguración, pero algunos refinadores recurren a bioconversiones o a modelos donde las refinerías están coubicadas o integradas con unidades de producción de biocombustibles.

Como combustible de aviación sostenible (SAF) global y renovable, la capacidad de producción de diésel aumenta en la parte posterior de políticas de apoyo, la carrera por asegurar las materias primas con una baja intensidad de carbono (IC) cobra impulso, y la industria petrolera no puede permitirse el lujo de ignorar la cuestión de suministros de materia prima.

Además, puede mejorar los márgenes a lo largo de la cadena de valor de los biocombustibles controlando la baja de activos de materia prima de CI, al tiempo que se aprovecha las capacidades de tecnología, incluida la recolección de residuos, el reciclaje y pretratamiento.

LA BIOCONVERSIÓN DE LAS PETROLERAS

Ejemplos pasados de esfuerzos de expansión de las grandes petroleras en el sector upstream en la cadena de valor de los biocombustibles incluyen la adquisición de Shell de Eco Oils en 2022, un aceite usado de Indonesia y Malasia.

Empresa de reciclaje que produce aceite usado de tierra blanqueadora. Se espera que esto cubra algunas de las necesidades de materias primas residuales de la planta de biocombustibles de Shell Rotterdam cuando se complete en 2025.

Mientras tanto, Chevron creó una empresa conjunta con Bunge en 2022, una empresa agrícola global, para la producción y suministro de aceite de soja, que podría abastecer a La unidad de coprocesamiento recientemente renovada en la refinería Chevron, El Segundo en California, así como la planta de biocombustibles de Chevron en Geismar, Luisiana, cuando se amplíe en 2024.

Las refinerías que inviertan en diversas vías de combustibles con bajas emisiones de carbono buscarán más oportunidades de integración de materias primas en 2024.

La competencia por las materias primas se está volviendo más feroz a medida que se incorpora a nivel mundial más capacidad de SAF y diésel renovable.

Se esperan más de 14 millones de toneladas de capacidad adicional para 2026, de las cuales 9 millones de toneladas métricas son coprocesamiento, refinería coubicada/integrada o bioconversiones. Esto requerirá diversas formas de acuerdos de integración en el futuro, incluidas adquisiciones, empresas conjuntas y acuerdos de suministro.

Los posibles candidatos que podrían estar buscando acuerdos incluyen a Repsol para sus proyectos de refinería compartida en Cartagena (2024) y Puertollano (2025), TotalEnergies para su proyecto de bioconversión Grandpuits (2024) y Shell para la planta de biocombustibles de Rotterdam (2025). Sin embargo, será cada vez más difícil firmar acuerdos con múltiples empresas que compitan por los actores restantes en la cadena de valor de los biocombustibles.

Por último, el sector podría ver cómo las empresas se vuelven más proactivas a la hora de garantizar el suministro de materias primas mediante el establecimiento de sus propias redes de recogida de aceites y grasas usados como solución inmediata. En aras del suministro de materias primas a más largo plazo, es posible que veamos más empresas dirigiendo inversiones en agricultura para acelerar el desarrollo de cultivos de cobertura y cultivos energéticos.

La industria petrolera no puede permitirse el lujo de ignorar la cuestión desuministros de materia prima. Además, puede mejorar los márgenes. a lo largo de la cadena de valor de los biocombustibles controlando la baja

NUEVOS PERMISOS EN LA UE

La UE permitirá cultivos de materias primas energéticas tan avanzados en 2024.

La Comisión Europea revisó en 2023 su propuesta para el Anexo IX de la anterior Ley de Energías Renovables reformada Directiva (RED), y la lista actualizada incluye varios cambios interesantes.

Aunque se limita el potencial de ventas de varios biocombustibles, la versión ampliada tiene efectos positivos para proveedores de biocombustibles y compañías petroleras.

Los biocombustibles avanzados aumentan hasta el 5,5% en términos de contenido energético, incluido el 1,0% procedente de combustibles renovables de origen no biológico

Al considerar los biocombustibles avanzados individuales, el panorama es mixto. Biodiesel, SAF y etanol elaborados a partir de residuos de alimentos pueden seguir beneficiándose, ya que las cadenas de suministro parecen funcionar en estos productos. Al mismo tiempo, las perspectivas del etanol celulósico en el marco de la RED son débiles.

Se espera un año crucial para la industria europea de fertilizantes nitrogenados y sus cadenas de suministro.