Hoy, los conflictos en Medio Oriente obligan a revisar reservas y pasos alternativos. La AIE en alerta, medidas de emergencia

ANAHÍ ABELEDO

Garantizar la seguridad energética ha estado en el centro de la misión de la AIE desde su creación en 1974, tras la crisis del petróleo de 1973. Hoy en día, el mercado petrolero mundial sigue siendo vulnerable a una amplia gama de factores incluidos desastres naturales, accidentes técnicos importantes y tensiones geopolíticas. Los riesgos para el suministro podrían aumentar, incluso si cae la demanda. Por los crecientes conflictos en Medio Oriente está en riesgo concreto el tránsito por el Canal de Suez y el Estrecho de Ormuz, cuáles son las alternativas y qué cantidad de reservas recomienda la AIE a sus países miembros para afrontar emergencias.

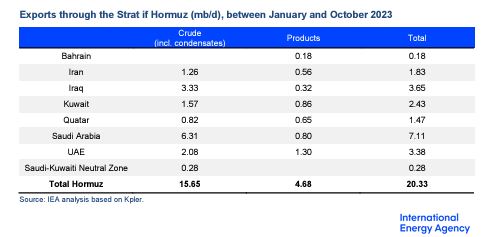

20 millones de barriles de petróleo por día (mb/d), que representan casi el 30% del comercio mundial, transitan por el Estrecho de Ormuz (SoH), y el 70% tiene como destino Asia.

El 6% del comercio mundial de crudo se realiza por vía marítima a través del Canal de Suez.

"Si una gran parte de los flujos del estrecho de Ormuz se detuviera, presentaría hasta tres veces el impacto de las crisis de los precios del petróleo de los años 70 y más del doble del impacto de la guerra de Ucrania en los mercados del gas, lo que afectaría a las ya frágiles cadenas de suministro y a los niveles de existencias", dijo Saul Kavonic, de MST Marquee a la agencia Reuters cuando en enero pasado Estados Unidos y el Reino Unido atacaron posiciones hutíes en Yemen escalando el conflicto en Medio Oriente.

Según el Acuerdo sobre un Programa Internacional de Energía (IEP), cada país de la AIE tiene la obligación de mantener existencias de petróleo equivalentes a al menos 90 días de importaciones netas de petróleo y estar preparados para responder colectivamente a graves perturbaciones del suministro que afecten al mercado mundial del petróleo.

Cada país miembro puede determinar cómo cumplir su compromiso de acumulación de existencias de la AIE de la manera más adecuada a sus circunstancias internas. En caso de una interrupción grave del suministro de petróleo, los miembros de la AIE pueden decidir liberar estas reservas al mercado como parte de una acción colectiva.

Los países miembros pueden almacenar reservas de petróleo de emergencia fuera de sus fronteras nacionales y pueden contar dichas reservas como parte de su requisito de 90 días, siempre que exista un acuerdo bilateral entre los gobiernos que garantice el acceso a estas reservas durante una crisis.

CANAL DE SUEZ, EL CAMINO DEL CRUDO

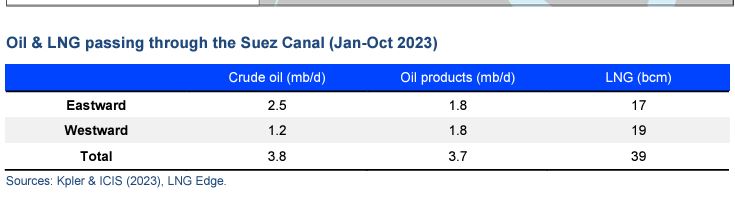

Entre enero y octubre de 2023, 2,5 mb/d de petróleo crudo fluyeron hacia el este a través del Canal de Suez, lo que representa el 6% del comercio mundial de petróleo crudo por vía marítima.

Si bien la mayor parte del crudo se envió desde Rusia (87%, incluido el crudo kazajo enviado desde territorio ruso), una pequeña porción se envió desde el norte de África, principalmente Libia y Argelia (7%).

Importaciones y exportaciones por la vía del Canal de Suez

El petróleo crudo fluía principalmente hacia India y China. El aumento de los flujos hacia el este desde 2022 es consecuencia de la invasión rusa de Ucrania, que ha visto el crudo de Rusia desviado hacia Asia.

Productos petrolíferos 1,8 mb/d de productos petrolíferos, que representan el 6% del comercio mundial de productos petrolíferos, fluyeron hacia el este a través del canal durante el período de enero a octubre de 2023.

La mayoría procedía de Rusia (65%) y tenía como destino Oriente Medio y Asia. Los datos de GNL Shipping indican que los flujos hacia el este a través del Canal de Suez representaron menos del 4% (o 17 bcm) del comercio mundial de GNL en los primeros diez meses de 2023.

Las entregas estadounidenses a mercados de Asia y Medio Oriente representaron alrededor de la mitad del total, el tránsito total hacia el este fluye a través del Canal de Suez. Se puede llegar a los mercados asiáticos a través del Canal de Panamá o a través del Cabo de Buena Esperanza.

La duración de los envíos de GNL de Estados Unidos a las Indias Occidentales aumentaría en unos cinco días si se entregaran a través del Cabo de Buena Esperanza en lugar del Canal de Suez. El cierre del Canal de Suez aumentaría las distancias de envío y añadiría presión al alza sobre las tarifas spot de fletamento de GNL.

Las cifras de Suez

EL ESTRECHO DE ORMUZ

20 millones de barriles por día (mb/d), que representan casi el 30% del comercio mundial de petróleo, transitan por el Estrecho de Ormuz (SoH), y el 70% tiene como destino Asia. Hay 4,2 mb/d de capacidad de oleoducto disponibles para redirigir los flujos de crudo y evitar el SoH.

Es poco probable que se produzcan perturbaciones duraderas, pero incluso si fueran de corta duración, tendrían un impacto significativo en los mercados petroleros. Mosaico de Ormuz, Infobae

Todas las exportaciones de GNL de Qatar y los Emiratos Árabes Unidos transitan por el SoH: el 20% del comercio mundial de GNL. No existen medios alternativos para llevar estos volúmenes al mercado.

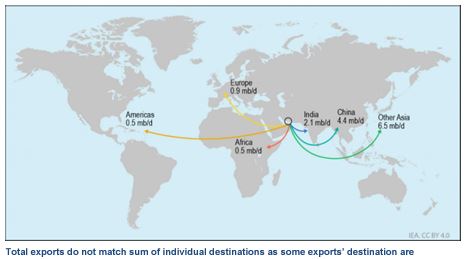

Desde enero hasta octubre de 2023, 16 mb/d de petróleo crudo, casi el 40% del comercio mundial de petróleo crudo, pasaron por el SoH.

Mosaico del Estrecho de Ormuz, Infobae

India y China representan la mayor parte de esto, mientras que los países de la AIE importan alrededor del 30% del petróleo crudo que transita por el SoH.

Japón y Corea también dependen particularmente de los flujos del Golfo. Desde la invasión rusa de Ucrania, los compradores en Europa han representado una proporción cada vez mayor de las exportaciones de crudo de la región para compensar las prohibidas en Rusia.

Alrededor de 900 kb/d o poco más del 5% de los flujos de crudo de la región se dirigen ahora a Europa, en comparación con los 700 kb/d antes de la invasión rusa de Ucrania a principios de 2022.

Estrecho de Ormuz

LAS RUTAS ALTERNATIVAS SON MUY LIMITADAS

Las rutas alternativas para garantizar que las exportaciones sigan fluyendo son limitadas. Sólo Arabia Saudita, los Emiratos Árabes Unidos e Irak tienen oleoductos funcionales para transportar petróleo a terminales fuera del Golfo. Se estima que la capacidad disponible del oleoducto asciende a 4,2 mb/d para ayudar a desviar el petróleo crudo que de otro modo habría transitado por el SoH.

Esto es una cuarta parte del volumen diario promedio enviado a través del SoH en 2023. EAU: el oleoducto de crudo de Abu Dhabi (ADCOP) recorre 400 km desde las instalaciones petroleras terrestres de Habshan hasta Fujairah.

La capacidad nominal de la línea es de 1,5 mb/d. Se estima que se exportan 600 kb/d a través de esta ruta, lo que deja espacio para 900 kb/d que se pueden desviar en caso de un cierre de SoH. Arabia Saudita: el sistema de oleoductos Abqaiq-Yanbu (Oleoducto Este-Oeste o Petroleo) cruza Arabia Saudita y conecta Abqaiq con Yanbu en el Mar Rojo.

El sistema está compuesto por dos líneas con una capacidad total de diseño de 5 mb/d de petróleo crudo. Se estima que se utilizan 1,7 mb/d de la capacidad de la línea, dejando alrededor de 3,3 mb/d de capacidad sobrante.

También existe un gasoducto de líquidos de gas natural paralelo a Petroline, el gasoducto Abqaiq-Yanbu NGL, con una capacidad de 300 kb/d que está totalmente utilizado. Impacto potencial en el mercado.

El gran volumen de petróleo que se exporta a través del SoH y las limitadas opciones para evitarlo significa que cualquier interrupción de los flujos tendría enormes consecuencias para los mercados petroleros mundiales. Un aumento significativo en los precios del petróleo sería inevitable y rápidamente se desarrollaría una escasez física si la perturbación se prolongara.

Importaciones y exportaciones por la vía del Estrecho de Ormuz

MÁS RIESGOS: SE CONCENTRA LA OFERTA

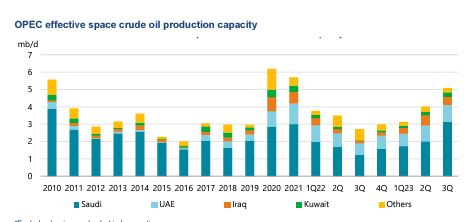

La mayor concentración de la oferta de petróleo crudo podría dejar a los importadores más vulnerables.

A medida que avancen las transiciones a las energías limpias en todo el mundo, habrá una tendencia a que la producción de petróleo se concentre más en manos de productores de bajo costo, particularmente aquellos de algunos países de la OPEP.

Por el momento, esta tendencia se ha mantenido bajo control, principalmente por el aumento de la producción en las Américas. Sin embargo, en los tres escenarios descritos en el World Energy Outlook 2023 de la AIE , se prevé que la participación de la OPEP en la producción mundial de petróleo aumente muy por encima del 33% que tenía el grupo de productores en 2023.

Las transiciones podrían ser desestabilizadoras para las economías productoras que no logran diversificarse para salir de su alta dependencia de los ingresos de los hidrocarburos.

Las cifras de Ormuz

Por lo tanto, una mayor concentración del suministro mundial de petróleo entre un grupo más pequeño de países podría generar mayores preocupaciones sobre la seguridad del suministro, y las perturbaciones podrían tener impactos aún mayores que si ocurrieran hoy.

Una mayor disminución de la capacidad de refinación dejará a muchos países cada vez más expuestos a posibles interrupciones en el suministro de productos petrolíferos.

Los acontecimientos que se produzcan a lo largo de la cadena de valor del petróleo también darán lugar a una mayor exposición al riesgo del mercado petrolero para muchos países.

Ante una mayor competencia y unas perspectivas de demanda muy inciertas en sus principales mercados, es probable que cierren más refinerías en las economías avanzadas. Esto hará que muchos países dependan cada vez más de las importaciones de productos petrolíferos, como el diésel y el combustible para aviones, incluso cuando la demanda disminuya. Como consecuencia de su mayor dependencia de las importaciones, estos países se volverán más vulnerables a las perturbaciones en los mercados de productos petrolíferos.

La seguridad del suministro de petróleo también se ve amenazada por una serie de factores adicionales.

Los riesgos para la seguridad petrolera son múltiples y de amplio alcance, y se extienden mucho más allá de los riesgos que emanan de los cambios estructurales en los mercados petroleros mundiales. Los gobiernos deberían tomar especial nota de las amenazas que plantean las perspectivas geopolíticas cada vez más inciertas, el cambio climático y los fenómenos meteorológicos extremos, y los ciberataques.

Los cambios en el nivel del agua y las tormentas severas han causado dificultades de suministro en muchas regiones, y un ataque de ransomware provocó un cierre prolongado del oleoducto más grande de Estados Unidos en 2021.

Producción de la OPEP

MEDIDAS DE RESPUESTA A EMERGENCIAS

El sistema de respuesta colectiva de la Agencia está diseñado para mitigar los impactos económicos negativos de la escasez repentina de suministro de petróleo proporcionando petróleo adicional al mercado global.

El sistema se centra en aliviar las perturbaciones del suministro de petróleo a corto plazo, ya sea aumentando la oferta (por ejemplo, liberando reservas de emergencia) y/o reduciendo la demanda (por ejemplo, implementando medidas de restricción de la demanda).

Además de la liberación de reservas de petróleo, los países miembros de la AIE tienen otras medidas disponibles para mitigar los impactos de una interrupción del suministro de petróleo. Éstas incluyen:

Las medidas de restricción de la demanda varían desde ligeras (por ejemplo, campañas de información pública para promover acciones voluntarias) hasta más moderadas y duras (por ejemplo, restricciones a la circulación o racionamiento de combustible). Estas medidas podrían aplicarse a varios sectores; El transporte por carretera suele ser el objetivo debido a la alta proporción del consumo de petróleo.

El cambio de combustible es la sustitución de una forma de combustible por otra. El gas natural es una posible alternativa al petróleo en caso de una interrupción del petróleo, particularmente en el sector energético.

El aumento repentino de producción es la activación rápida (en un plazo de 30 días) de la capacidad de producción de petróleo crudo sobrante para aumentar el suministro de petróleo.

Los gobiernos flexibilizan temporalmente las especificaciones del combustible, como las normas medioambientales o de calidad, para aumentar la flexibilidad del suministro.

Desde la creación de la AIE, ha habido cinco acciones colectivas: en la preparación de la Guerra del Golfo en 1991; después de que los huracanes Katrina y Rita dañaran plataformas petrolíferas, oleoductos y refinerías de petróleo en alta mar en el Golfo de México en 2005; en respuesta a la prolongada interrupción del suministro de petróleo causada por la Guerra Civil Libia en 2011, y dos durante la crisis de Ucrania, la primera en marzo de 2022 y la segunda en abril de 2022.

Cronología de las liberaciones de petróleo de reserva de la AIE 1991-2022

La contribución de cada una de estas acciones colectivas para ayudar al petróleo. El ajuste del mercado era evidente en ese momento.

Incluso cuando las liberaciones de acciones no ocurren durante eventos severos del mercado, la disponibilidad de existencias de emergencia de la AIE puede ayudar a prevenir reacciones de pánico por parte de los participantes del mercado y reducir el daño económico.

Las acciones gubernamentales son propiedad directa del Estado, normalmente se financian a través del presupuesto del gobierno central y se conservan exclusivamente para fines de emergencia.

Las existencias industriales obligadas las mantiene la industria para cumplir con los requisitos mínimos de tenencia de existencias establecidos por los gobiernos.

Los regímenes de tenencia de existencias varían entre los países miembros de la AIE, lo que refleja diferencias en la estructura del mercado petrolero, la geografía y las opciones de políticas nacionales relacionadas con la respuesta a emergencias.

Tránsito de LNG por Ormuz

Algunos países utilizan sólo una categoría de existencias, mientras que la mayoría utiliza una combinación de categorías para cumplir con la obligación mínima:

+ 1 -Acciones gubernamentales: Australia, República Checa, Nueva Zelanda, Estados Unidos

+ 2 - Existencias de agencias: Bélgica, Estonia, Alemania, Hungría, Irlanda, República Eslovaca

+ 3 - Combinación de acciones del gobierno y de la industria obligada: Japón, Corea, Polonia

+ 4 - Acciones industriales obligadas: Grecia, Luxemburgo, México, Noruega, Suecia, Suiza, Turquía, Reino Unido

+ 5 - Combinación de acciones de agencias e industrias obligadas: Austria, Dinamarca, España, Finlandia, Francia, Italia, Países Bajos, Portugal

+ 6 - Como exportadores netos de petróleo, Canadá, México y Noruega no tienen la obligación de mantener reservas en virtud del Programa Internacional de Energía.