Los bancos centrales contribuyeron entre el 10 y el 15%

Los precios del oro aumentaron un 15% en 2023 hasta alcanzar los 2.078 US$/oz, el cierre anual más alto registrado. El precio de cierre también fue un récord diario y se reflejó en todas las monedas (menos una).

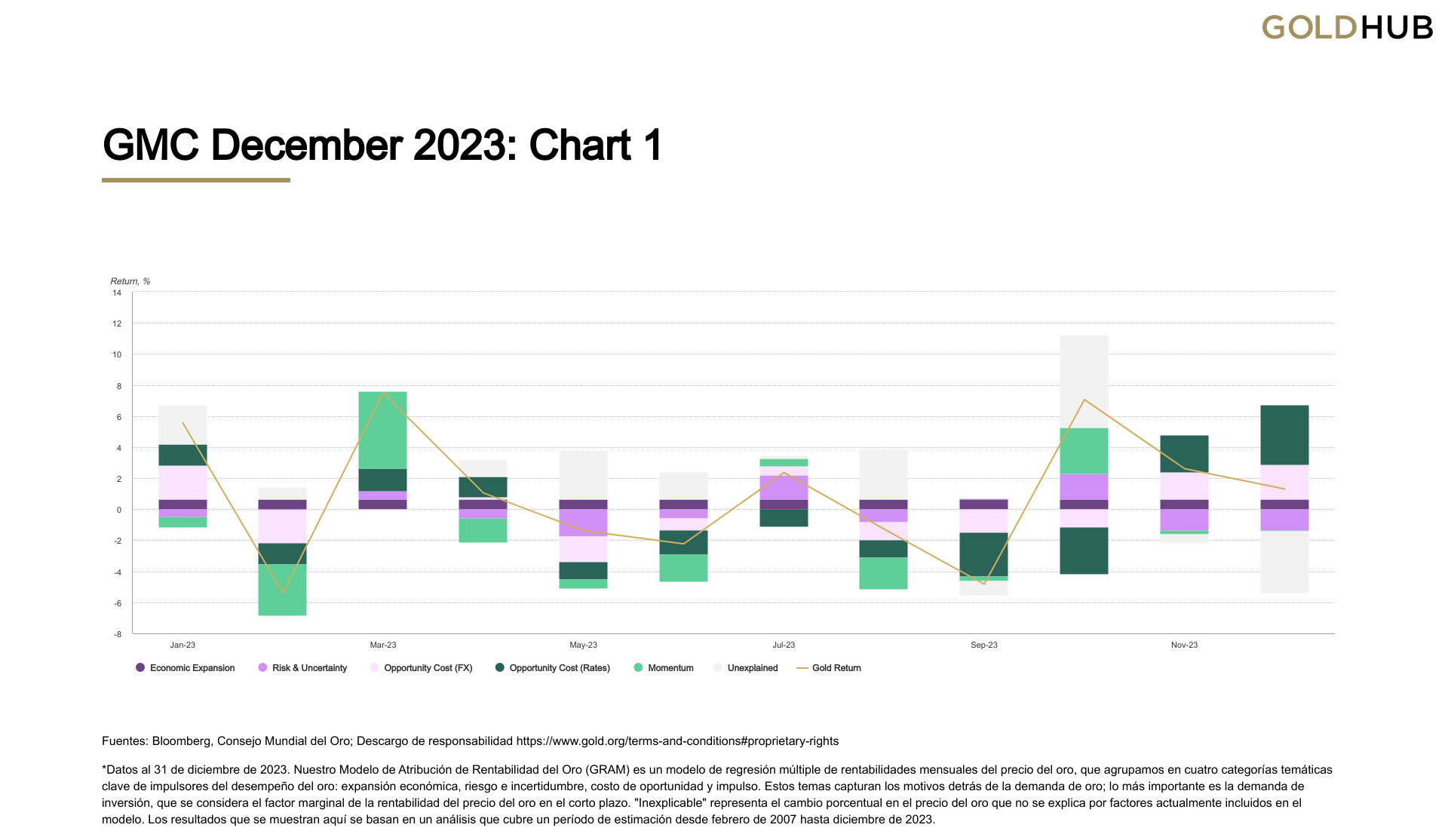

El oro también cerró el año como uno de los activos con mejor comportamiento. Según (GRAM), los impulsores influyentes del rendimiento del oro en 2023 fueron los bancos centrales, la geopolítica, las tasas de interés y el rendimiento mensual anterior (retrasado) del oro.

WGC estima que los bancos centrales contribuyeron entre el 10 y el 15%. Como no todas las compras de los bancos centrales son observables con una frecuencia mensual contemporánea, nos basamos en dos factores dentro de nuestro modelo para inferir el impacto del banco central: la constante (expansión económica) y la porción que no tiene explicación.

Antes de 2022, la constante era de alrededor del 4%. Creemos que las compras netas de los bancos centrales han sido un fuerte contendiente para impulsar esa cifra hasta casi el 8% desde entonces.

Además, la parte inexplicable de los rendimientos ascendió al 12% en 2023. Si atribuimos el cambio de la constante y todo el residual a los bancos centrales llegamos a una cifra del 17%.

Una variación del GRAM en la que el petróleo crudo Brent se reemplaza con el Índice de Riesgo Geopolítico (GPR) nos da un 13%, por lo que nos conformamos con una cifra entre el 10 y el 15%, en parte porque no podemos descartar una demanda minorista sorprendentemente resistente como colaborador adicional.

Máximo récord establecido en todas las monedas en 2023

El elevado riesgo geopolítico fue un factor clave en 2023 y se refleja al incluir GPR en nuestro modelo. Esto contribuyó aproximadamente en un 5% a la rentabilidad y mitigó el lastre de la caída de la inflación y otros riesgos (contribución del -3%).

Las tasas de interés parecían haber ejercido un lastre sobre los precios menor de lo que se podría haber supuesto a principios de año. Un retorno en el rendimiento a 10 años (tanto nominal como real), junto con las compras de los bancos centrales y una incertidumbre generalmente elevada, ayudaron al oro.

Los precios se mantienen algo ilesos por los costos de oportunidad volátiles. Los rendimientos nominales contribuyeron -2% al desempeño del oro, y si se excluye el impacto de la inflación equilibrada, sugiere que el impacto de las tasas reales fue de aproximadamente -3%.

Cuando se suman los impactos mensuales, el rendimiento mensual anterior del oro creó un lastre acumulativo significativo en 2023 (-4%). Pero esto podría verse como una característica positiva del mercado del oro que amortigua la volatilidad. También funciona a la inversa, como vimos entre 2013 y 2015.

El lastre de los rendimientos rezagados apoya la idea de que el mercado del oro está poblado por compradores sensibles a los precios junto con inversores que compran precios más altos, una característica de la naturaleza dual del oro. Hemos descubierto que este es el caso tanto en el segmento de joyería como en el de lingotes y monedas con frecuencias anuales y trimestrales.

Los bancos centrales también pueden mostrar sensibilidad a los precios, especialmente si compran a intervalos regulares durante un período de tiempo más largo, algo que hemos presenciado en los últimos dos años.

La sensibilidad al precio explicaría el coeficiente negativo de los rendimientos rezagados. Y es un factor que probablemente reduzca la volatilidad del oro. Cuando comparamos el oro con otras materias primas, parece haber un vínculo entre el coeficiente rezagado de la variable dependiente y la volatilidad anualizada.

Hemos agregado bitcoin al análisis para resaltar que es probable que un activo tan altamente especulativo tenga una mayor volatilidad, parte de la cual se debe a un mayor impulso especulativo.

PENSANDO EN EL FUTURO

El Gold Outlook 2024 analizó tres escenarios económicos y su probable efecto sobre el oro en 2024.

Uno de estos escenarios se centró en la opinión consensuada de que se diseñaría un aterrizaje suave en EE.UU. y Europa; El crecimiento de China sería débil; Los riesgos de inflación disminuirían, pero las tasas de interés a plazos más largos seguirían siendo persistentemente elevadas y los altos precios limitarían la demanda de los consumidores.

En este contexto, el desempeño del oro podría ser mediocre y cualquier avance puede depender de la continua demanda del banco central.

Las condiciones financieras se han relajado notablemente gracias al repunte del mercado de bonos, pero las expectativas del mercado de recortes en las tasas de interés oficiales parecen excesivas -una preocupación que algunos funcionarios de la Reserva Federal han expresado desde la reunión del 2 de diciembre- y las tensiones en torno al Canal de Suez han puesto de relieve cómo La persistencia de factores geopolíticos puede tener rápidas implicaciones inflacionarias (impulso de costos).

Aunque todavía consideramos que un resurgimiento material de la inflación es una posibilidad remota, este escenario probablemente sería positivo para el oro, ya que socava la política monetaria y corre el riesgo de un aterrizaje aún más duro en el futuro.

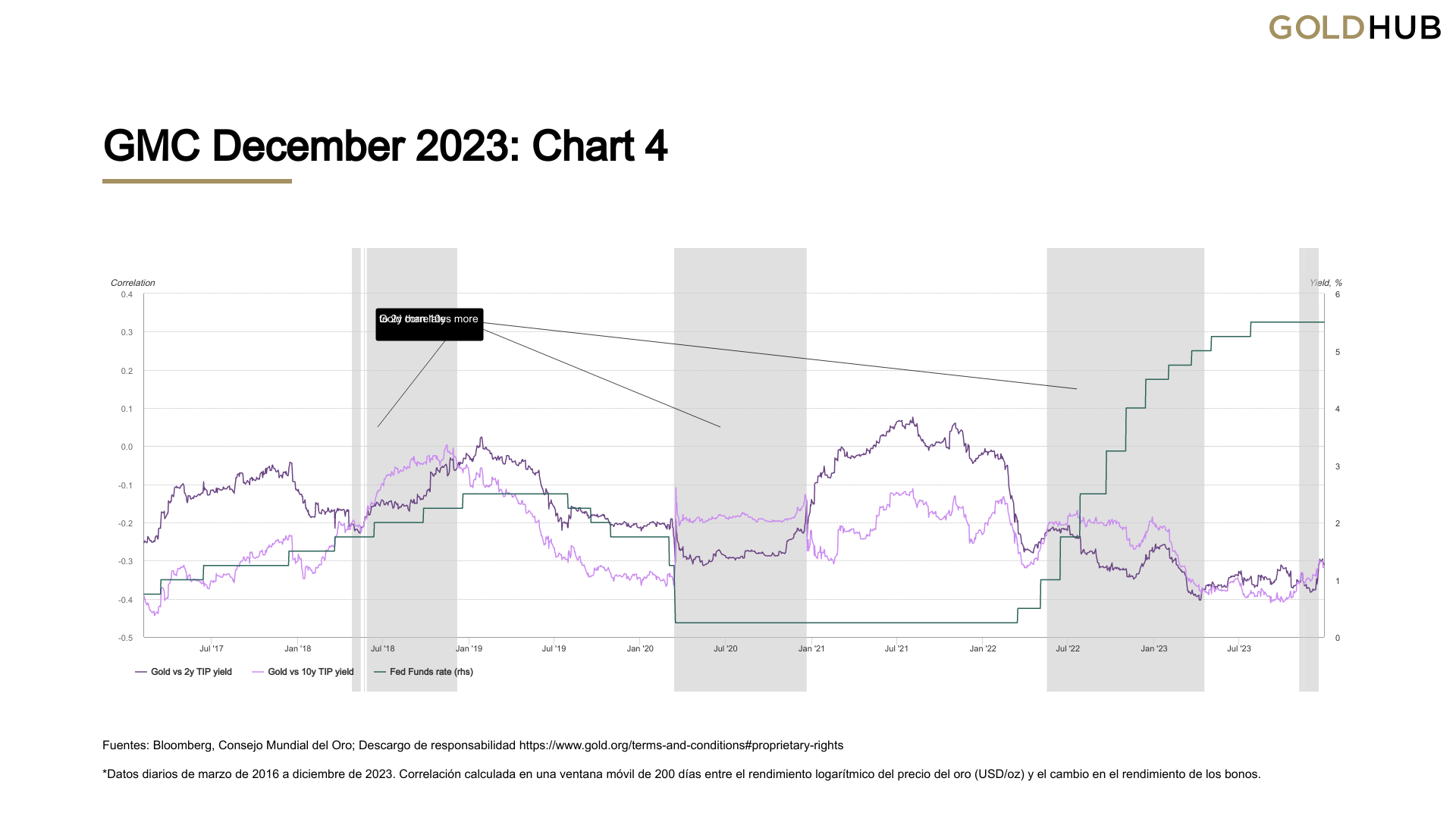

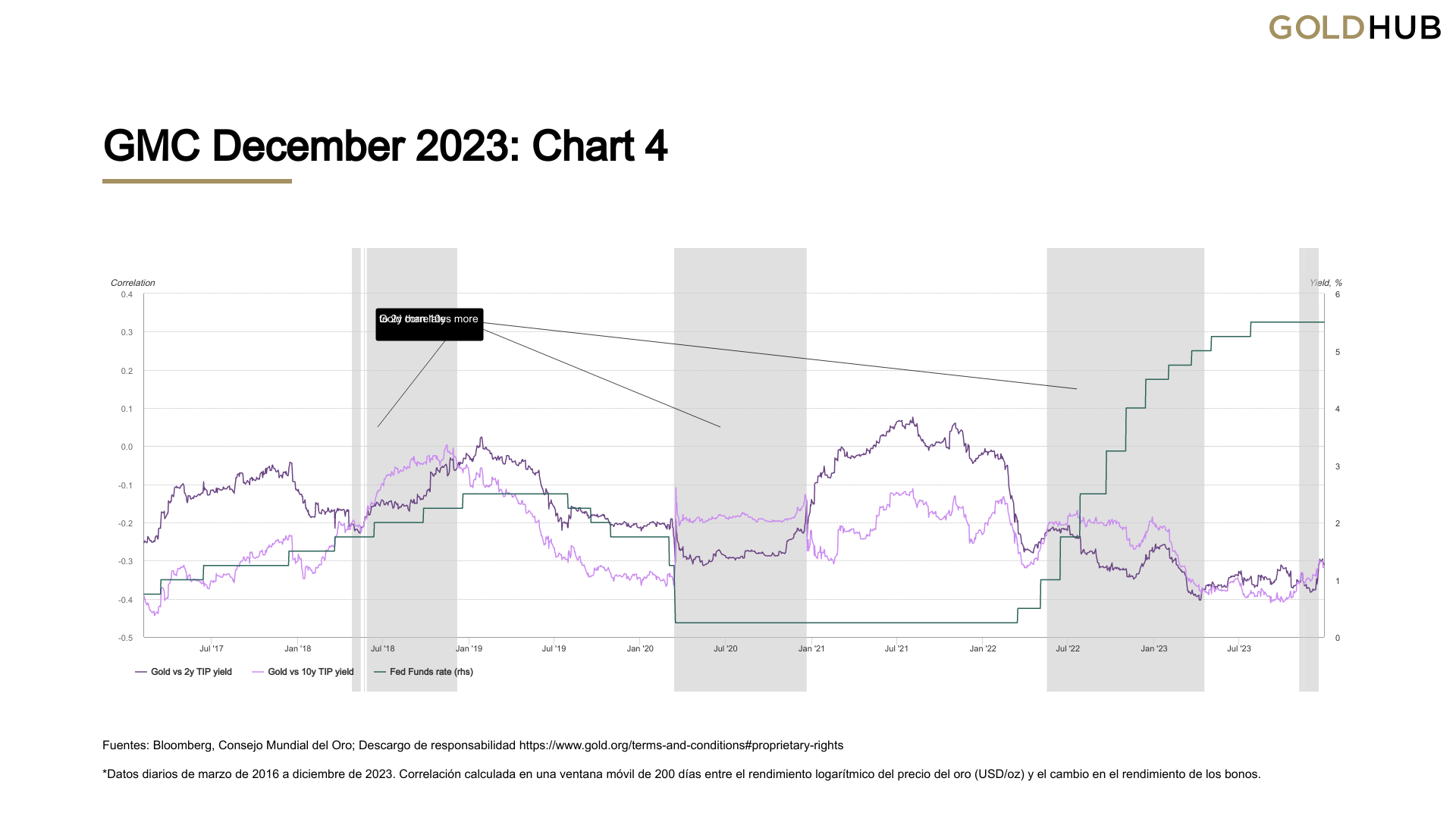

En 2023, el oro influyó más en el rendimiento de los bonos del Tesoro a dos años (real y nominal) que en el rendimiento históricamente más importante a 10 años, algo que tiende a ocurrir en momentos de mayor incertidumbre política.

Esta anomalía disminuyó durante el verano, cuando las tasas máximas parecieron más seguras y los problemas de oferta centraron la atención en la parte final de la curva de rendimiento.

Sin embargo, en las últimas semanas parece que hemos visto un retorno a la política monetaria, lo que tal vez pone de relieve el camino peligrosamente estrecho hacia un aterrizaje económico suave.

COMIENZO MODERADO

El oro fue una estrella sorprendente en 2023, surgiendo contra las probabilidades de un rápido aumento de las tasas de interés y de economías resilientes. Los bancos centrales deben en gran medida agradecer el desempeño superior, pero los elevados riesgos geopolíticos probablemente crearon reticencia de los inversores a renunciar al oro, además de ser un impulsor clave de la demanda de los bancos centrales.

Mientras tanto, la debilidad impulsada por las tasas observada en los mercados desarrollados, liderada por los flujos de ETF europeos, fue insuficiente para afectar el desempeño del oro.

A corto plazo, es probable que se produzca un tira y afloja entre la estacionalidad históricamente positiva de enero y cierto retroceso contra el sentimiento moderado que llevó los precios a máximos históricos en diciembre.

Del mismo modo, bien puede haber una batalla entre los temores inflacionarios intermitentes (costos de envío) y los impulsos recesivos (contratación JOLTS), lo que pone de relieve cuán peligrosamente estrecho es el camino hacia un aterrizaje suave económico.