Con un oro sólido y desafiante de las expectativas en un entorno de altas tasas de interés en 2023, el World Gold Council (WGC) lanzó su proyección para el mercado del oro en 2024 y muestra tres escenarios posibles donde los inversores apuntan su mirada.

El consenso del mercado prevé un "aterrizaje suave" en EE.UU., que también debería afectar positivamente a la economía mundial. Históricamente, los entornos de aterrizaje suave no han sido especialmente atractivos para el oro, lo que ha dado lugar a rentabilidades planas o ligeramente negativas.

Dicho esto, cada ciclo es diferente. Esta vez, el aumento de las tensiones geopolíticas en un año electoral clave para muchas economías importantes, combinado con las continuas compras de los bancos centrales, podrían brindar apoyo adicional al oro.

Además, la probabilidad de que la Reserva Federal guíe la economía estadounidense hacia un aterrizaje seguro con tasas de interés superiores al cinco por ciento no es en absoluto segura. Y todavía se vislumbra una recesión mundial. Esto debería alentar a muchos inversores a mantener coberturas eficaces, como el oro, en sus carteras.

Todos los ojos puestos en la Reserva Federal

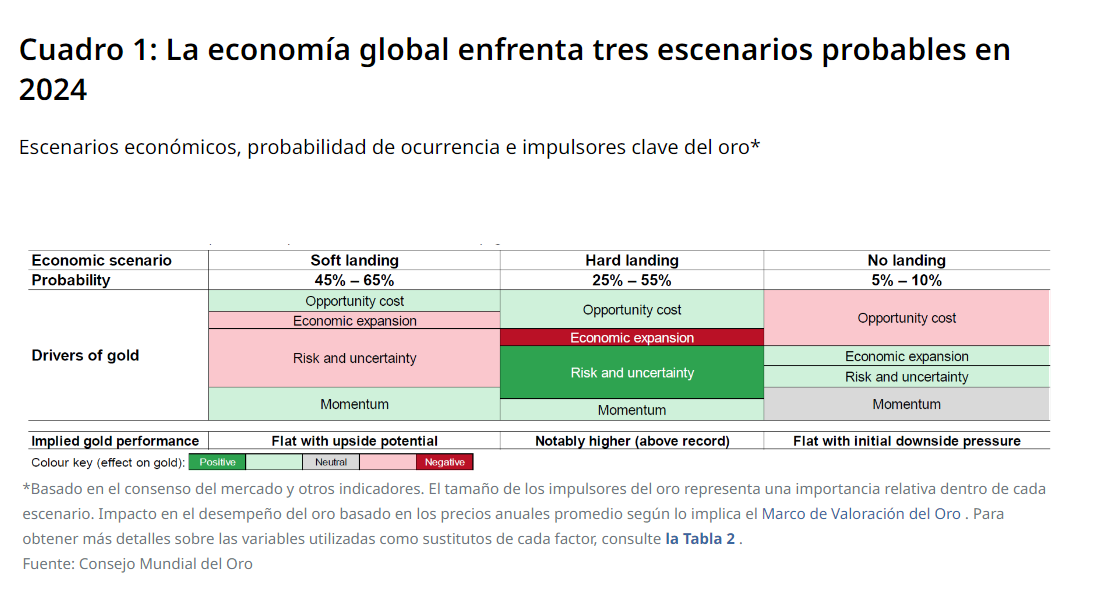

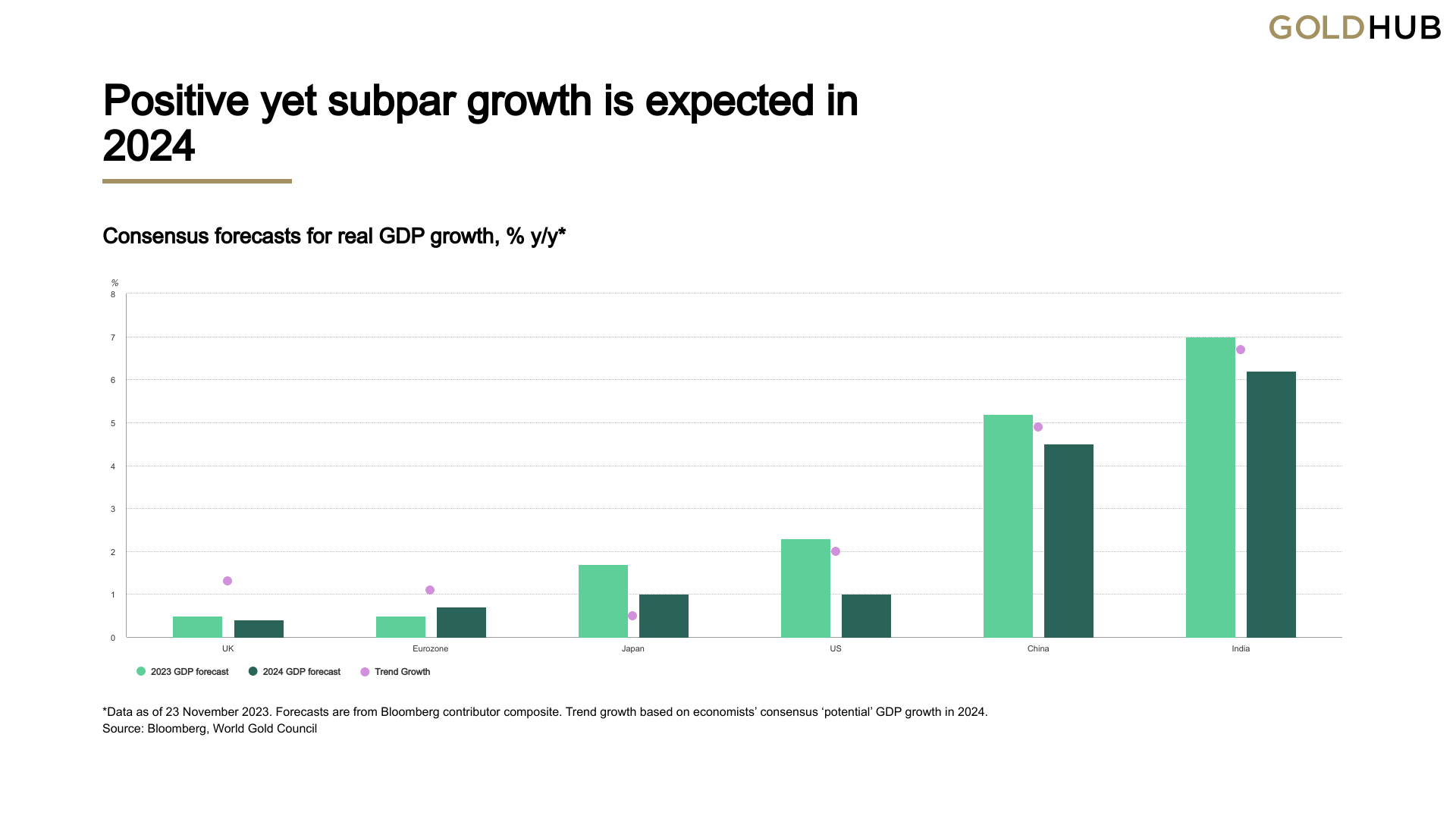

A pesar de algunos obstáculos en el camino, la economía mundial demostró ser notablemente resistente en 2023 y las conversaciones sobre una recesión inminente disminuyeron a medida que avanzaba el año. Ahora, el consenso del mercado para 2024 apunta a un "aterrizaje suave" dada la expectativa de un crecimiento positivo, aunque deficiente, en el futuro (Gráfico 1).

Además de una desaceleración económica, los participantes del mercado también esperan que la inflación se enfríe lo suficiente como para que los bancos centrales comiencen a recortar las tasas. Un escenario de aterrizaje suave de este tipo sería un resultado bienvenido para muchos inversores. Pero su ejecución requiere una gran precisión por parte de los responsables de las políticas y también depende de que muchos factores fuera de su control directo entren en vigor.

Los PMI compuestos siguen en expansión y los PMI manufactureros son más altos que a mediados de 2023. Las ganancias reales han ido aumentando durante los últimos seis meses, lo que ha resultado en balances saludables. El exceso de ahorro de los hogares aún no se ha agotado, y el desempleo sigue siendo históricamente bajo. Los planes de estímulo fiscal para 2024, en caso de materializarse, también ofrecerán apoyo.

Si bien estos factores no impedirán una desaceleración del crecimiento, cuando se combinan con una política monetaria adecuada podrían ayudar a evitar una contracción de la economía.

Una recesión aún no está descartada

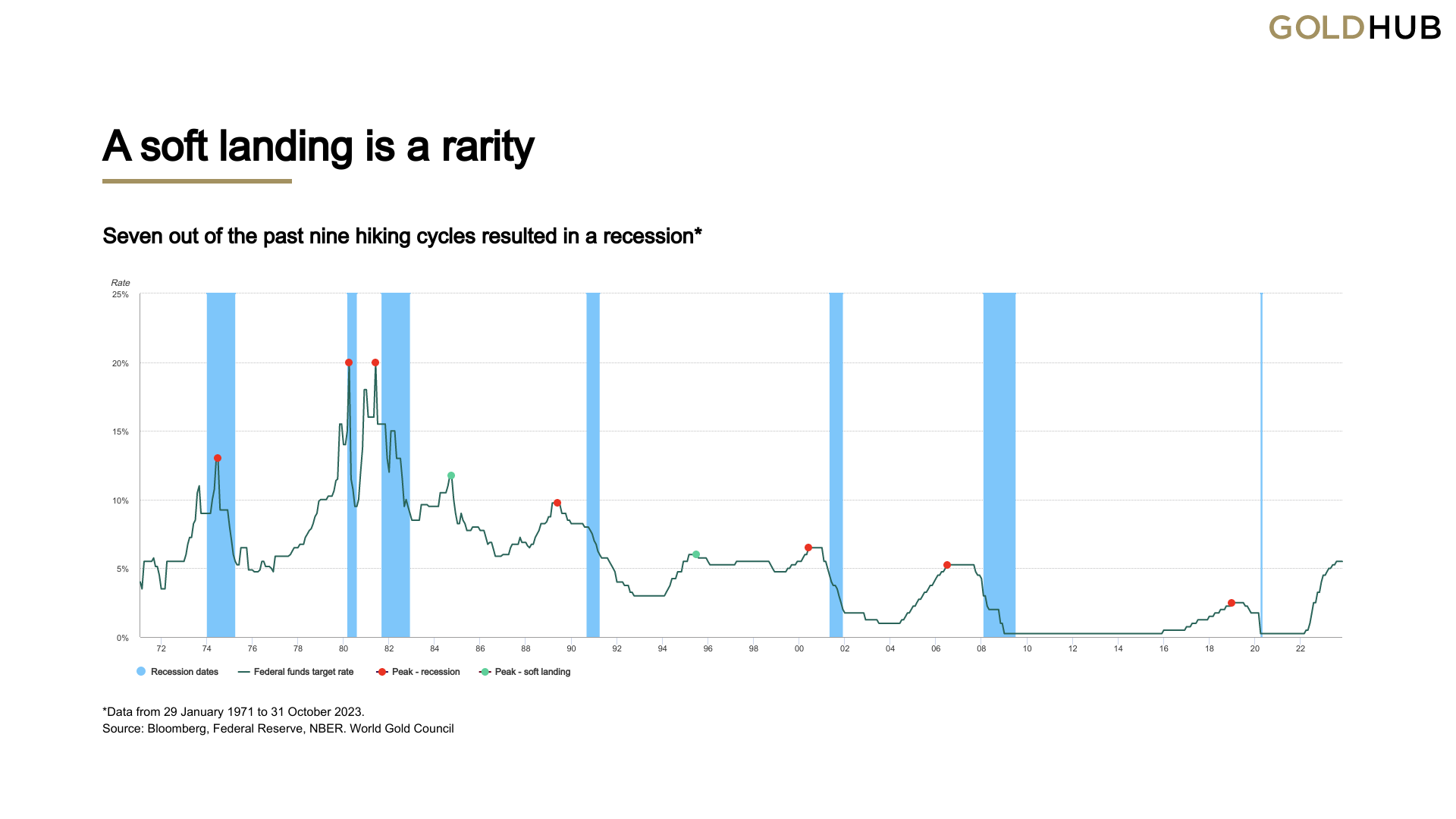

Si bien las probabilidades del mercado favorecen que la Reserva Federal logre un aterrizaje suave, esto no sería tarea fácil. Históricamente, la Reserva Federal ha logrado un aterrizaje suave sólo dos veces después de nueve ciclos de ajuste en las últimas cinco décadas.

Los otros siete terminaron en recesión (gráfico 2). Esto no es tan sorprendente: cuando las tasas de interés se mantienen altas por más tiempo, generalmente aumenta la presión sobre los mercados financieros y la economía real.

Un determinante clave para determinar si las condiciones económicas pasarán de un aterrizaje suave a un aterrizaje duro es el mercado laboral. Si bien el desempleo en EE. UU. sigue siendo bajo, algunos de los factores que lo mantuvieron resiliente en 2023 –como la escasez de oferta laboral y balances corporativos sólidos respaldados por una billetera de consumo saludable– no solo se han desvanecido sino que tienen una tendencia histórica a volverse bastante rápidamente.

Para poner las cosas en contexto, las recesiones anteriores en Estados Unidos comenzaron en promedio entre cinco y 13 meses después de que el crecimiento del empleo alcanzara el mismo nivel que hoy. Además, la llamada regla de Sahm, un indicador de desempleo desarrollado por la Reserva Federal de St. Louis, da a entender que estamos a pocos meses de una recesión.

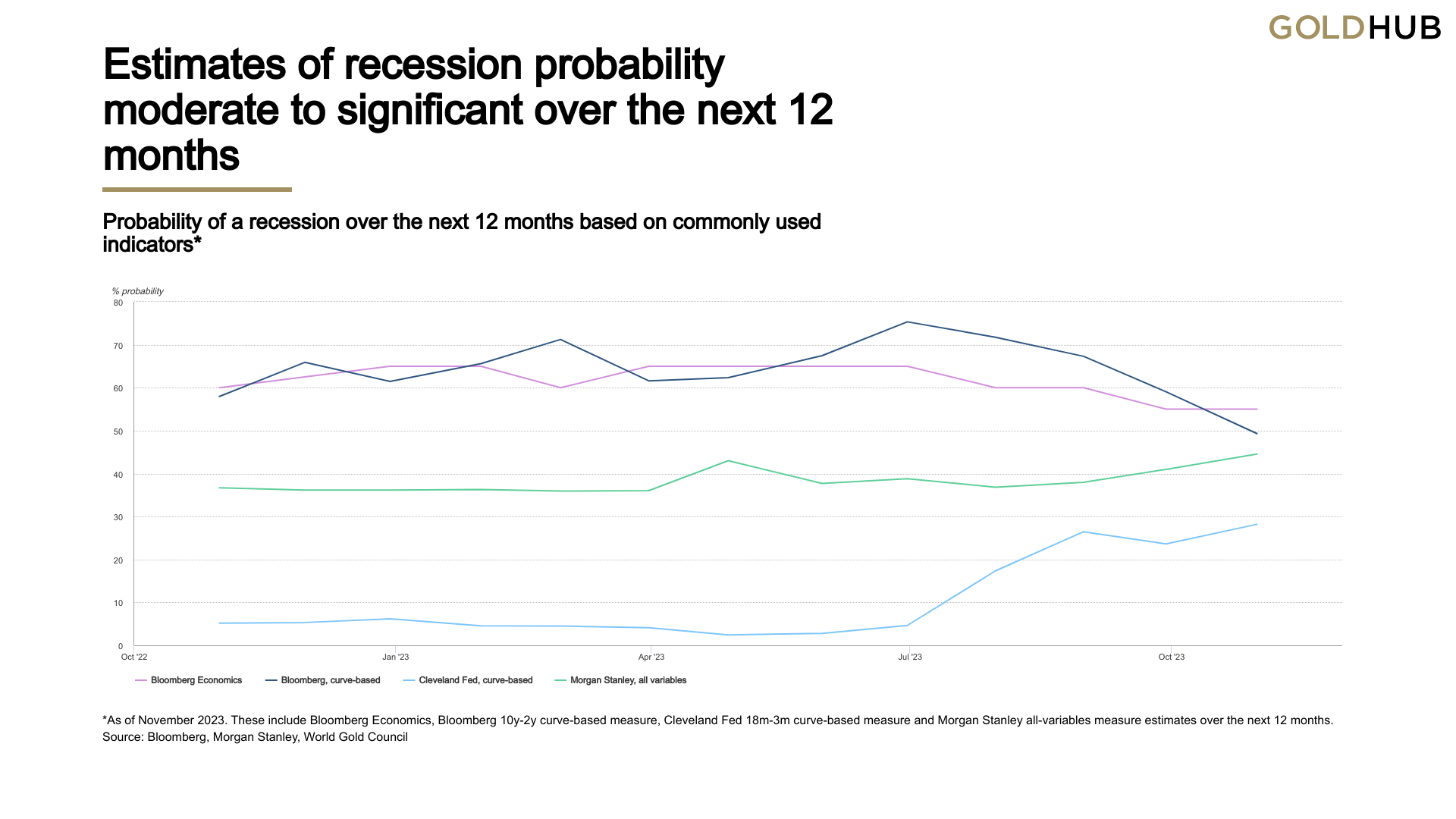

Varios indicadores comúnmente seguidos todavía apuntan a una probabilidad de moderada a significativa de que se produzca una recesión (gráfico 3). En promedio, estos indicadores sugieren una probabilidad de recesión del 45% en los próximos 12 meses.

Una tercera opción (menos probable)

Un aterrizaje suave o una recesión no son los únicos resultados que los inversores podrían enfrentar el próximo año. Un 'no aterrizaje' también está en juego. Este escenario se caracteriza por una reaceleración de la inflación y el crecimiento. El repunte de la industria manufacturera estadounidense y la recuperación de los salarios reales son dos posibles impulsores de tal escenario.

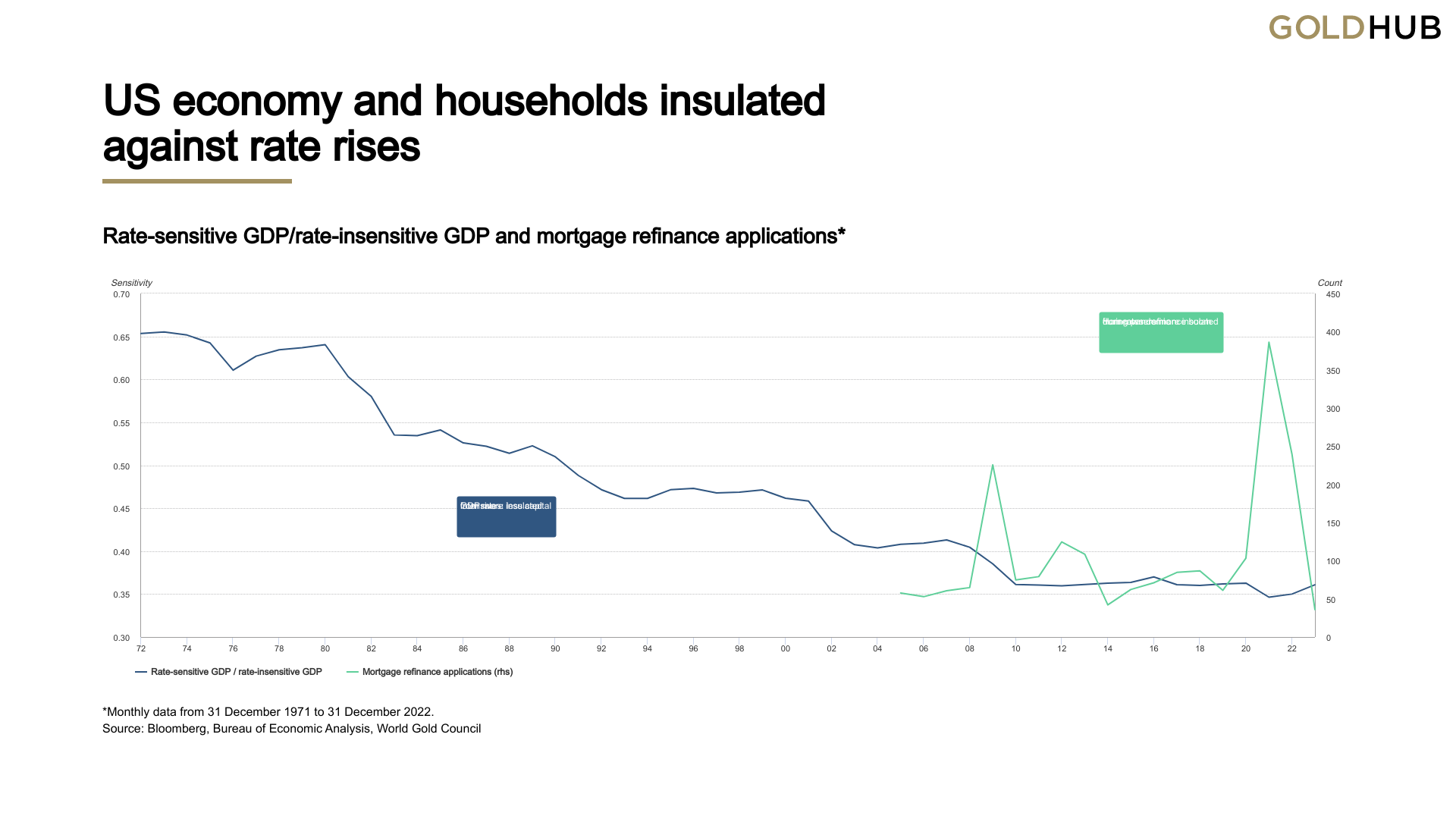

Los argumentos a favor de este resultado se centran en el hecho de que la economía estadounidense se ha vuelto menos intensiva en capital y, por tanto, menos sensible a las tasas de interés que en el pasado. Para empezar, los hogares se han beneficiado de una importante refinanciación pandémica a tipos bajos (gráfico 4). Y las empresas estadounidenses se han vacunado en cierto modo contra la marea de tipos más altos, duplicando su duración en los últimos 30 años.

Si a eso le sumamos la perspectiva de huelgas, 12 el hecho de que es poco probable que se realicen recortes presupuestarios en un año electoral y los aumentos en los precios de la energía debido a una posible continuación del conflicto entre Israel y Hamas, el concepto de resurgimiento de la inflación se convierte en una amenaza real.

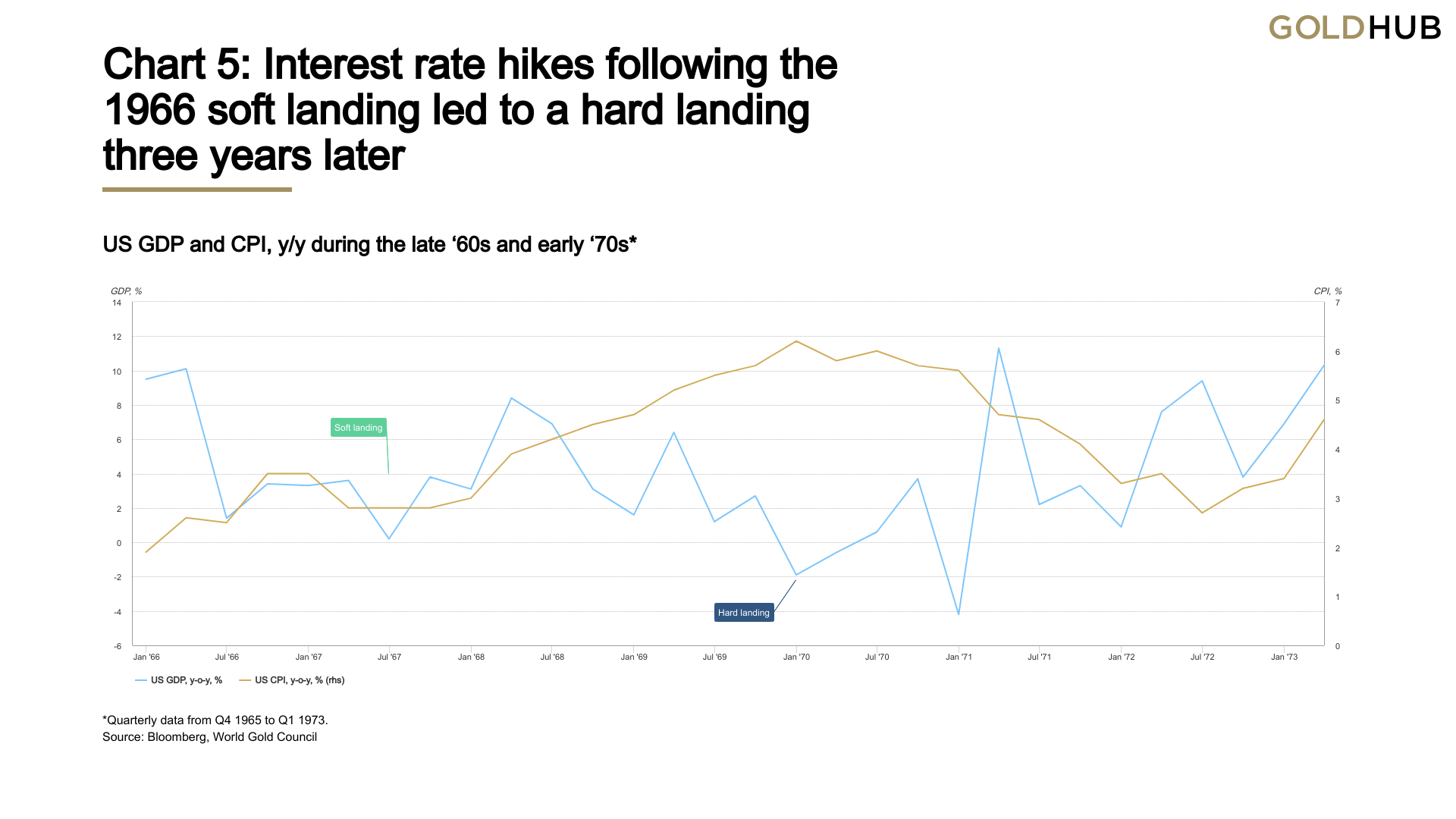

Sin embargo, creemos que un escenario sin aterrizaje es un camino improbable: menos un resultado pero más bien un estado provisional. Como lo expresó Morgan Stanley: “Un aterrizaje sin aterrizaje es sólo un aterrizaje suave o duro esperando a suceder”. Y si la Reserva Federal se viera obligada a aumentar aún más los tipos, ejerciendo más presión sobre los hogares y las empresas, aumentaría la probabilidad de una recesión más profunda en el futuro, como ocurrió a finales de los años 1960 (gráfico 5).

¿Puede el oro desprenderse?

El desempeño del oro responde a la interacción de sus roles como bien de consumo y activo de inversión. Se basa no sólo en los flujos de inversión sino también en la fabricación y la demanda del banco central.

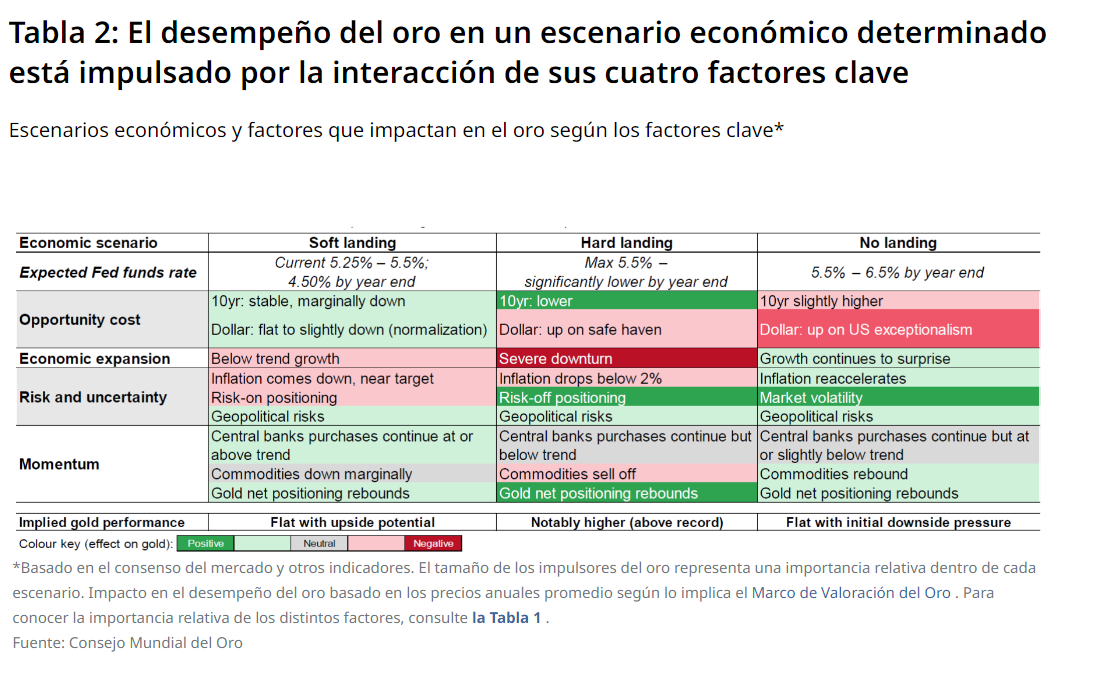

En este contexto, nos centramos en cuatro factores clave para comprender su comportamiento:

+Expansión económica: positiva para el consumo

+Riesgo e incertidumbre: positivos para la inversión

+Costo de oportunidad: negativo para la inversión

+Momento: depende del precio y el posicionamiento.

En la práctica, estos factores son capturados por variables económicas como el PIB, la inflación, las tasas de interés, el dólar estadounidense, el riesgo de eventos y el comportamiento de los activos financieros competitivos que, a su vez, determinan un entorno macroeconómico (Cuadro 2).

Giro lateral en un aterrizaje suave

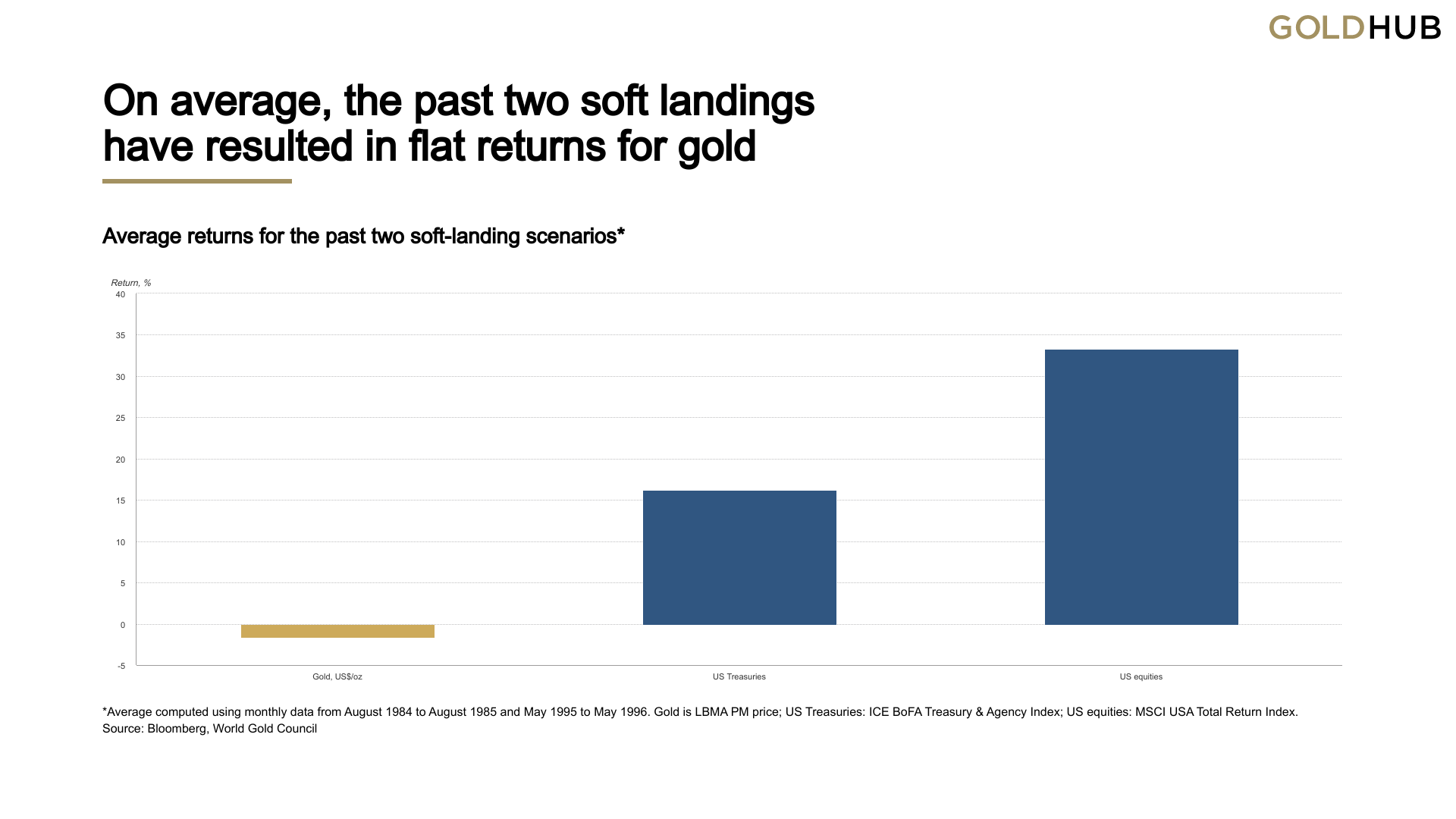

Un escenario de aterrizaje suave podría beneficiar a los bonos y a los activos de riesgo. Las expectativas de ganancias consensuadas parecen optimistas y las altas tasas de interés mantendrían el atractivo de los bonos. Esto es consistente con la evidencia histórica, ya que tanto los bonos como las acciones tuvieron un buen desempeño en los dos aterrizajes suaves anteriores. Sin embargo, al oro no le ha ido tan bien: aumentó ligeramente en uno y disminuyó en el otro (Gráfico 6).

Probablemente esto sea el resultado de dos fuerzas en competencia: tasas nominales más bajas y menor inflación.

Las tasas de interés nominales más bajas deberían brindar un respiro para el oro: es probable que entre 75 y 100 puntos básicos de recortes de las tasas de interés oficiales se traduzcan en no más de aproximadamente 40 a 50 puntos básicos de caídas en los rendimientos a plazos más largos.

Estimamos esta respuesta dada la inclinación alcista que se ha producido durante los aterrizajes suaves anteriores y también tenemos en cuenta la presión continua de las primas a plazo, el ajuste cuantitativo y la alta oferta de emisiones en 2024. Esa caída en los rendimientos a plazos más largos, en igualdad de condiciones, sugiere una ganancia de alrededor del 4% para el oro.

Por desgracia, es probable que todo lo demás no sea igual. Si la inflación se enfría más rápidamente que las tasas –como se espera en gran medida que suceda– las tasas de interés reales se mantendrán elevadas. Además, un crecimiento deficiente podría limitar la demanda de los consumidores de oro. En resumen, la flexibilización esperada de la tasa de política monetaria puede ser menos optimista para el oro de lo que parece en la superficie.

Consistentemente mejor desempeño recesivo

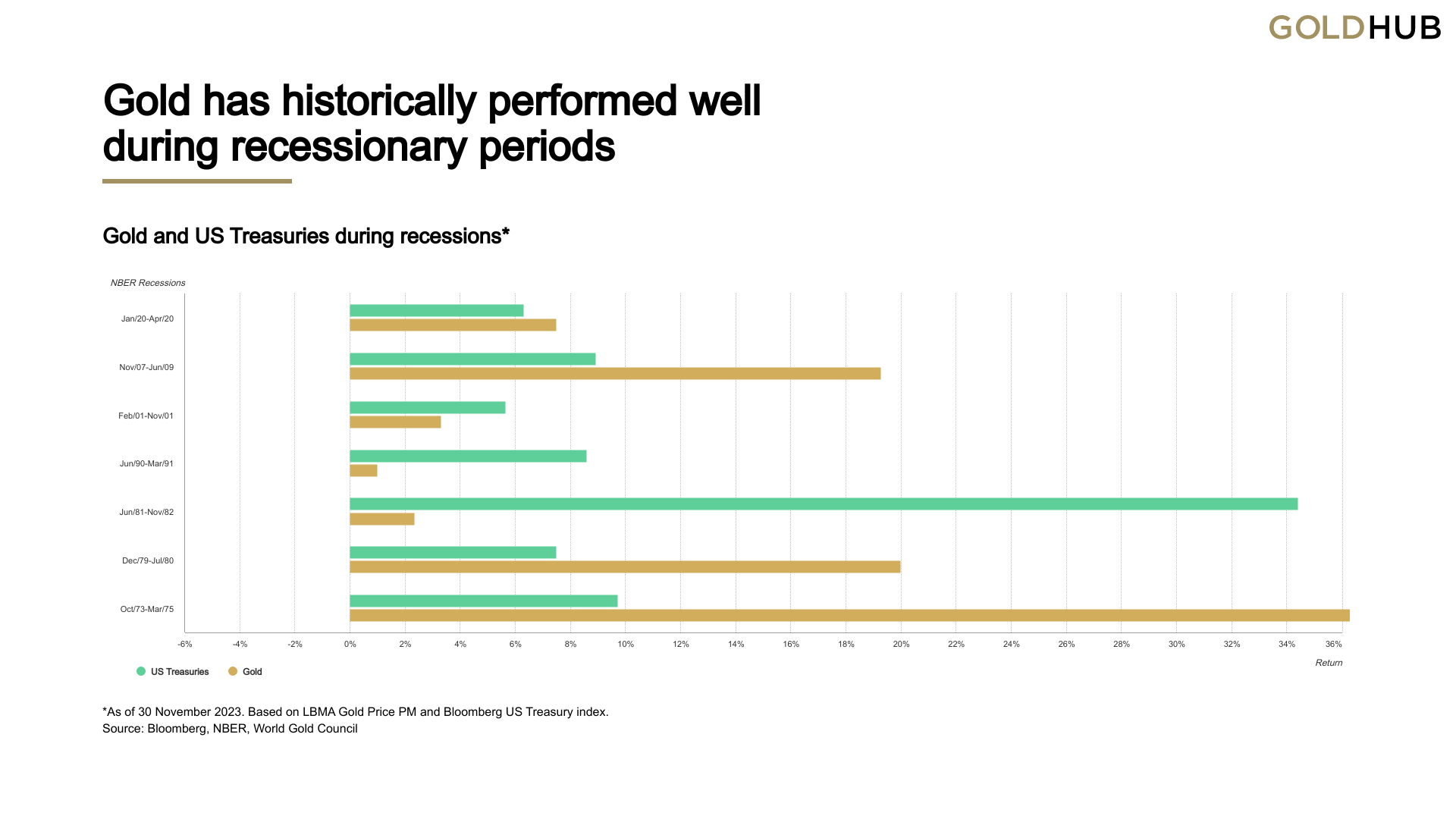

Si una recesión se convierte en realidad, un crecimiento más débil ayudará a que la inflación vuelva a acercarse a los objetivos del banco central. Como respuesta, eventualmente se reducirían las tasas de interés. Históricamente, este entorno ha creado un entorno positivo para los bonos gubernamentales de alta calidad y el oro (gráfico 7).

Las tasas más altas pueden asustar

Si se produce el escenario de no aterrizaje, inicialmente podría resultar un desafío para el oro. Si bien un crecimiento económico positivo respaldaría la demanda de los consumidores y una mayor inflación aumentaría la necesidad de coberturas, es probable que la combinación de tasas más altas y un dólar estadounidense más fuerte crearía un lastre, como ocurrió en septiembre de 2023.

Pero si la inflación volviera a aumentar, podría provocar una respuesta monetaria aún más fuerte, lo que nos llevaría de nuevo al espectro de un aterrizaje (más) duro en el futuro y a un argumento sólido para las asignaciones estratégicas de oro.

La historia puede no tener la última palabra

Desde una perspectiva histórica, un escenario de aterrizaje suave o sin aterrizaje podría resultar en un desempeño promedio del oro estable o ligeramente más débil el próximo año. Sin embargo, esta vez hay dos factores adicionales a favor del oro:

+Los riesgos geopolíticos abundan. En 2023 hubo dos eventos de riesgo importantes: el fracaso del SVB y el conflicto entre Israel y Hamás. Lageopolítica añadió entre un 3% y un 6% al rendimiento del oro. Y en un año en el que se celebrarán elecciones importantes en todo el mundo, incluidos Estados Unidos, la UE, India y Taiwán, la necesidad de coberturas de cartera de 17 inversores probablemente será mayor de lo normal.

+Demanda del banco central. Las compras realizadas por instituciones oficiales han ayudado al oro a desafiar las expectativas durante los últimos dos años. En 2023 estimamos que el exceso de demanda del banco central añadió un 10% o más al rendimiento del oro. Y probablemente seguirán comprando. Incluso si 2024 no alcanza los mismos máximos que los dos años anteriores, anticipamos que cualquier compra por encima de la tendencia (es decir, más de 450 a 500 toneladas) debería proporcionar un impulso adicional.

Además, la probabilidad de una recesión no es insignificante. Desde una perspectiva de gestión de riesgos, esto proporcionaría un fuerte respaldo a la idea de mantener una asignación estratégica al oro en la cartera.