La calificadora advierte sobre los desequilibrios económicos vigentes que deberá enfrentar Milei. Proyecciones para empresas de minería y energía

ANAHÍ ABELEDO

Argentina está a punto de enfrentar importantes cambios en la orientación político-económica a partir de la elección de Javier Milei y S&P advierte esto "amplía el largo historial de imprevisibilidad y reversión de políticas" del país cada vez que asume un nuevo gobierno. Sin arriesgar pronóstico acerca de la viabilidad de las medidas que anuncia el libertario, la calificadora advierte sobre los desequilibrios que complicarán su tarea. Buenos vientos para las oil&gas y mineras.

"Los impactos en las calificaciones soberana, de las provincias, empresas, instituciones financieras y de financiamiento estructurado dependerán de las iniciativas de políticas específicas que se tomen para abordar los desequilibrios macroeconómicos y el ritmo de recuperación de la economía", dijo S&P Global Ratings en un brieff dado a conocer esta semana.

El documento resume los riesgos crediticios venideros derivados del nuevo escenario político en Argentina a nivel soberano, provincial, corporativo, de instituciones financieras y de financiamiento estructurado.

Luis Caputo, el que más suena para estar al frente de Economía

DEUDA, CUMPLIMIENTO Y CALIFICACIONES

Tras referirse a la situación de conocimiento público y a la dificultad de no contar con mayoría propia en el Congreso de la Nación, se resalta que si bien Milei se comprometió a "respetar los contratos, no está claro cómo gestionará la administración el próximo servicio de la deuda, especialmente en el corto plazo", por lo que justifica que la calificación soberana otorgada es 'CCC-' que captura el mayor riesgo de incumplimiento de pago de la deuda de Argentina.

"El soberano no tiene acceso a los mercados globales de capital. En lo que resta del año, no hay vencimientos de bonos globales, pero a partir de 2024 los vencimientos de la administración entrante de Argentina enfrentará dificultades en la implementación de su política económica comienzan a aumentar conforme empiezan a vencer los bonos step-up".

Es que en 2024 vencen capital e intereses por US$4,300 millones, y US$9,400 millones en 2025-2026.

En ausencia de una corrección fiscal rápida y significativa o de condiciones externas extremadamente favorables, considersan que el riesgo de incumplimiento es alto, con o sin acceso al mercado global y que la deuda emitida localmente denominada en pesos o vinculada a la inflación o al tipo de cambio que vence durante el próximo año equivale a US$100.000 millones, y hay algunos pagos que vencen en lo que queda de 2023.

En este punto observa que si bien la mayor parte de esta deuda está en manos del sector público (BCRA y ANSES) todavía hay una porción relevante de acreedores privados.

Debido a los incumplientos sucesivos de la gestión de Alberto Fernández, advierten que "Cualquier canje de deuda futuro, o cambio unilateral en los términos o condiciones, probablemente lo consideremos incumplimiento de acuerdo con nuestra metodología".

Se considera clave la reconfiguración de la deuda con el FMI para la sostenibilidad general de la deuda de Argentina y se espera que se renegocien los términos del SAF.

A partir de 2026, comenzarán los pagos de principal del SAF y el servicio de la deuda anual aumentará alrededor de US$7,000 millones.

Existen complejas restricciones que afrontan los acreedores no soberanos para acceder a divisas al tipo de cambio oficial y preferencial para realizar sus pagos de servicios de deuda en tiempo y forma. Milei pretende eliminar esas restricciones tan pronto como sea posible, "pero las bajas reservas internacionales plantean una limitación a corto plazo".

La directora del FMI, Kristalina Georgieva, saludó al presidente electo

LOS GOBIERNOS PROVINCIALES

Las cuentas de las administraciones provinciales, comienzan a sentir la presión de la inflación.

Las provincias argentinas representan aproximadamente la mitad del gasto gubernamental total del país y, por lo tanto, su interacción con la nueva administración nacional será clave dentro del proceso de corrección fiscal venidera.

Las provincias argentinas en general se benefician de una base fiscal más sólida que la del gobierno nacional, aunque esto será extremadamente difícil de mantener bajo las actuales distorsiones macroeconómicas, volatilidad e incertidumbre.

La alta inflación fue clave para la consolidación fiscal en 2020-2022 porque, si bien los ingresos se ajustan casi automáticamente, el gasto en términos reales se erosionó, en particular los salarios.

Los gobiernos provinciales ya están empezando a sentir presión a medida que el aumento de la inflación se ha trasladado a salarios cuasi indexados en 2023, lo que, sumado a la contracción económica, ha perjudicado los resultados fiscales. A esto se suma la eliminación de algunos impuestos en septiembre pasado que parte de la base de coparticipación transferida a las provincias, cuyos ingresos ya han bajado.

Mientras la nueva administración perfila su plan de consolidación fiscal, existen riesgos de que se ejerza una presión adicional para las provincias mediante recortes en las transferencias no automáticas.

Las transferencias no automáticas representan en promedio el 6% de los ingresos provinciales totales consolidados, pero en determinadas provincias representan hasta 20% de los ingresos.

Al mismo tiempo, los ahorros actuales (principalmente en pesos invertidos en diferentes instrumentos) podrían erosionarse rápidamente en un escenario de depreciación, ya que la mayoría de los pagos del servicio de la deuda se realizan en dólares estadounidenses.

Los diez gobernadores de Juntos por el Cambio conforman un bloque de trabajo y le envían señales a Milei de que debe tenerlos en cuenta para tener gobernabilidad

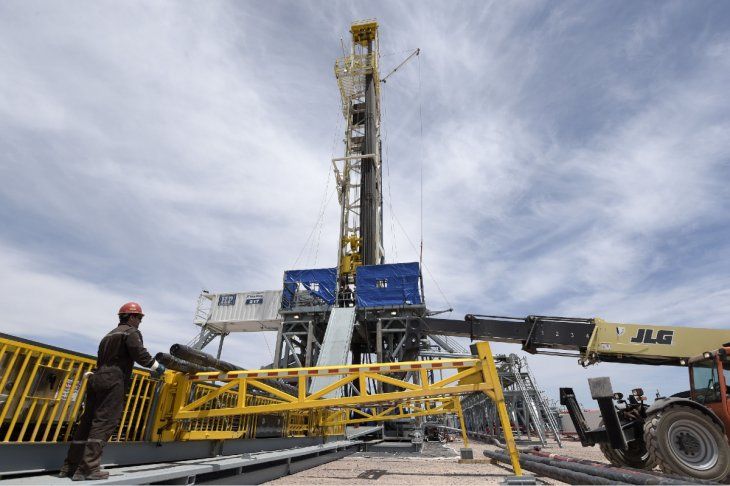

CORPORACIONES - OIL&GAS; LITIO; VACA MUERTA

Las empresas en Argentina, en general, están bien posicionadas para aprovechar una mejora potencial en la economía.

Se han mantenido muy conservadoras, asegurando reservas de efectivo y manteniendo el apalancamiento en niveles bajos durante los últimos cuatro años a medida que las condiciones macroeconómicas del país se debilitaban.

Las reservas de efectivo en promedio representaban 80% de las deudas a corto plazo al 30 de junio de 2023, mientras que los índices medios de deuda neta a EBITDA estaban cerca de 3x (veces). Además, los vencimientos de bonos nacionales y transfronterizos parecen manejables para 2024, con US$2,600 millones y menos de US$1,000 millones, respectivamente.

Para 2025, los vencimientos de deuda internacional aumentarán a cerca de US$3,000 millones, mientras que los vencimientos de bonos corporativos nacionales se mantendrán sin cambios en US$2,600 millones.

Pero es probable que la escasez de dólares estadounidenses y la alta inflación que presiona los márgenes sigan perjudicando los perfiles crediticios de las empresas.

"Cualquier plan de estabilización requeriría tiempo y medidas potencialmente impopulares, por lo que consideramos que el primer semestre de 2024 podría ser desafiante para las corporaciones argentinas", dice el documento.

Las empresas de petróleo y gas podrían exportar entre US$8.000 millones y US$9.000 millones en 2024 y entre US$12.000 millones y US$15.000 millones en 2025.

Las exportaciones de petróleo podrían sumar entre US$6.000 millones y US$7.000 millones en 2024 y entre US$10.000 millones y US$11.000 millones en 2025, suponiendo que las inversiones en curso de midstream se completen a tiempo y los precios del petróleo se mantengan en torno a los US$70 por barril.

Eso podría aumentar significativamente en los próximos años si el proyecto petrolero Vaca Muerta Sur se completa para 2026.

Las exportaciones de gas natural son un poco más difíciles de estimar, ya que las inversiones midstream y downstream son más complejas de rastrear y dependen de variables políticas, pero es probable que las inversiones en curso en transporte impulsen las exportaciones entre US$2.000 millones y US$4.000 millones en 2024 y 2025.

Exportaciones adicionales de alrededor de US$3.000 millones a US$4.000 millones podrían provenir de proyectos de litio en 2024 y 2025 porque hay una larga lista de proyectos para el desarrollo de este mineral en la parte norte del país.

El suministro de carbonato de litio se expande a aproximadamente 150.000 y 170.000 toneladas en 2024 y 2025, respectivamente.

Es probable que otros sectores también estén muy activos en 2024. Es también posible que las exportaciones de agronegocios se recuperen después de un difícil 2023, contribuyendo potencialmente con al menos US$20.000 millones en exportaciones adicionales.

Además, las principales empresas de telecomunicaciones están desplegando redes 5G y adquiriendo espectro para ellas. Esas inversiones deberían impulsar sus ingresos en los próximos años.

El proyecto petrolero Vaca Muerta Sur se completa para 2026

INSTITUCIONES FINANCIERAS

Los débiles fundamentos del soberano continúan obstaculizando la industria bancaria y limitando las calificaciones de las instituciones financieras. El entorno económico y la dinámica y expectativas de los precios relativos han exacerbado las distorsiones en el sistema financiero local.

La inflación y tasas de referencia muy altas, la demanda de crédito y las inversiones moderadas, y el financiamiento cauteloso han frenado el crecimiento del crédito en términos reales con una mayor exposición a los instrumentos del banco central y a los bonos del gobierno.

En este sentido, las carteras de crédito representaban alrededor de 26% de los activos totales del sistema financiero al cierre de agosto de 2023, mientras que los instrumentos del banco central y los bonos gubernamentales representaban alrededor de 50%.

Los indicadores de calidad de activos siguen siendo manejables, dado el enfoque de los acreedores en segmentos menos riesgosos y niveles de provisiones satisfactorios, con carteras vencidas (90 días) que representan 3,1% del total de la cartera de crédito al cierre de agosto de 2023, con una mayor morosidad entre los bancos públicos (5,3%) que los privados (1,7%).

El Análisis de Riesgos de la Industria Bancaria de Argentina tiene una tendencia de riesgo de industria negativa, que incorpora el potencial impacto que los eventos adversos a nivel del soberano podrían tener en el fondeo y en los fundamentos crediticios del sistema financiero.

Para soportar la volatilidad y las condiciones operativas adversas, el sistema mantiene indicadores de liquidez altos, pero principalmente a través de títulos del banco central y bonos gubernamentales.

El Análisis de Riesgos de la Industria Bancaria de Argentina tiene una tendencia de riesgo de industria negativa

Aun así, el sistema tiene buenos indicadores de capitalización regulatoria considerando su cartera diversificada de activos. El fondeo del sistema se compone principalmente de depósitos, que representan alrededor de 90% de su base de fondeo, y el resto son principalmente bonos en los mercados locales e internacionales.

No hay vencimientos significativos de bonos internacionales en 2024-2025. Resolver las distorsiones es clave para restablecer el crecimiento del crédito en el sistema.

La estabilidad a largo plazo puede conducir a un financiamiento más diversificado.

La trayectoria de la titularización en Argentina dependerá principalmente de la evolución de variables macroeconómicas clave.

En la medida en que la nueva administración avance con éxito hacia un entorno más estable y aborde importantes desequilibrios macroeconómicos estructurales, la estabilidad a más largo plazo puede ir acompañada de un financiamiento más diversificado y a más largo plazo que podría incluir hipotecas y otros tipos de préstamos garantizados.

Tal resultado conduciría a un mercado de titulización más grande con una mayor diversidad de tipos de activos, actualmente concentrados en unos pocos emisores y en préstamos de consumo a corto plazo.

Por lo tanto, las condiciones de emisión favorables dependen de la ejecución de políticas durante la próxima administración que promuevan la recuperación económica y la mejora de las condiciones crediticias.

Si las condiciones macroeconómicas actuales continúan, la tendencia hacia acuerdos de consumo a corto plazo persistirá mientras el apetito de los inversionistas siga siendo moderado.

Los movimientos en el tipo de cambio y en las tasas de interés pueden reducir aún más la demanda de los inversores, ya que la mayoría de las transacciones se denominan en pesos argentinos con tasas variables limitadas.