La especulación de que China se verá obligada a relajarse Covid Zero hace que las materias primas se disparen en noviembre

JOSH CHIAT

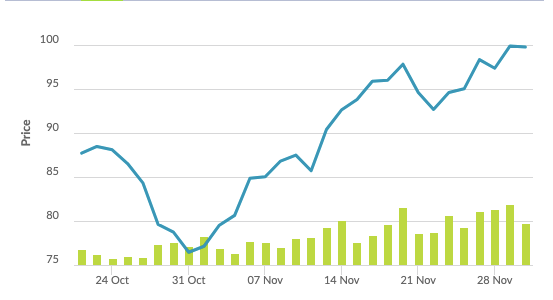

Si la gran historia de los mercados de materias primas en octubre fue la rápida caída en el valor del mineral de hierro, algo que llevó a los mineros de alto costo a congelar sus operaciones, entonces su rápido repunte en noviembre fue el más grande del mes pasado.

Si bien la coronación de Xi Jinping como gobernador de China (probablemente de por vida) en el Congreso Nacional en octubre pareció indicar una continuación a largo plazo de su política Covid Zero que amenaza la economía, desde entonces se ha convertido en un lío de direcciones políticas confusas y, inusualmente para China, protestas públicas.

Ahora los comerciantes son optimistas ante la perspectiva de que China regrese a la "normalidad" más rápido de lo esperado, impulsando la demanda de metales liderada por el mineral de hierro, junto con medidas para mejorar la liquidez en su sector inmobiliario plagado de deudas.

Al mismo tiempo, los fundamentos del mercado no han sido tan optimistas como el sentimiento. MySteel dice que la utilización de los altos hornos en China, responsable de casi el 60% de la producción mundial de acero, se ha reducido durante seis semanas consecutivas.

Las grandes mineras de mineral de hierro han logrado ganancias extraordinarias durante el último mes, con Fortescue Metals Group (ASX:FMG) subiendo más del 26%, BHP (ASX:BHP) subiendo ~18% y Rio Tinto (ASX:RIO) subiendo ~22%.

BHP, en particular, se ha mantenido optimista sobre las perspectivas de la demanda china de acero y materias primas.

“Seguimos creyendo que durante los próximos 12 a 18 meses, que es lo que dijimos anteriormente, China proporcionará una base de estabilidad para la economía global”, dijo el director ejecutivo Mike Henry a los periodistas después de que la minera más grande del mundo celebrara su Junta General de Accionistas el mes pasado.

“Entonces, donde otras economías están rechazando con más fuerza, creemos que la demanda de China será positiva. Ahora, a medida que avanzamos en el período de invierno, dependiendo de lo que suceda con COVID, ¿podríamos ver un poco de disminución en el acero? Sí, por supuesto. Pero nuevamente, las decisiones en BHP y la forma en que manejamos la empresa realmente no se basan en lo que sucederá durante los próximos tres meses, los próximos seis meses", agregó Henry.

“Queremos asegurarnos de que estamos funcionando de la manera más eficiente, productiva y segura posible en todos los puntos del ciclo”, completó.

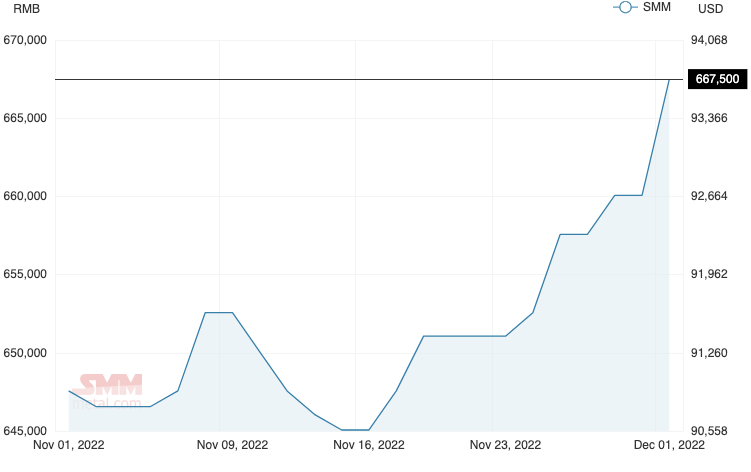

LITIO

Las evaluaciones del precio del litio varían en valor entre diferentes analistas, aunque una cosa es segura. A pesar de los recientes altibajos del mercado, las ventas de vehículos eléctricos siguen siendo sólidas y los precios del litio siguen siendo altos.

La evidencia ha sido contradictoria.

Credit Suisse provocó una caída en las acciones de litio australianas que ha resurgido persistentemente desde principios del mes pasado, después de informar el precio de futuros de Wuxi del carbonato de litio, uno de los dos productos químicos clave para baterías de litio y el más relacionado con el litio-hierro de rápido crecimiento. segmento de fosfato del mercado de vehículos eléctricos, cayó un 7% debido a la preocupación de que CATL podría reducir la producción hacia fines de 2022.

Morgan Stanley, que incidió en la caída del precio del litio impulsada por la oferta entre finales de 2018 y 2020, también ha expresado su preocupación de que la demanda de vehículos eléctricos en China podría estancarse después de una "sobreproducción" de baterías en 2022.

Los que están cerca de la cara del carbón se han mostrado más escépticos.

Ken Brinsden, quien dirigió a Pilbara Minerals (ASX:PLS) desde el estado de acciones de centavo hasta la cúspide de convertirse en el gigante minero de US$ 15.000 millones que es hoy, dice que los analistas que esperan que el mercado tenga un exceso de oferta están descontando lo difícil que es construir nuevas minas.

“Hay muchos comentarios mal informados en los mercados de litio. Y es una lástima porque, en algunos aspectos, el público inversionista confió especialmente en los grandes bancos, pero la verdad es que los grandes bancos no están cerca del mercado del litio, en realidad, en absoluto”, dijo Brinsden, hoy presidente de la exploradora canadiense Patriot Battery Metals (ASX:PMT).

“Y como resultado, muchos de sus comentarios son fundamentalmente defectuosos. Los analistas quieren dar a entender que el suministro llegará fácilmente, pero nada más lejos de la realidad", agregó Brindsen.

“El suministro de materia prima de litio es realmente difícil de desarrollar y lo será durante bastante tiempo porque las minas se miden en incrementos de cinco a siete a 10 años para el desarrollo, y esa no es la velocidad que se requiere para el crecimiento del lado de la demanda que está ocurriendo”, completó.

Hablando de PLS, su venta de un cargamento de espodumeno Li2O al 5,5% a 7.805 US$/t a mediados de noviembre (8575 US$/t al 6%), un nuevo récord a través de su plataforma de subastas BMX, mostró que los convertidores todavía están desesperados por las materias primas.

Otros están considerando comenzar como mineros de DSO, con los precios actuales que hacen que un pequeño paquete de rocas de litio sin procesar sea casi tan valioso como un buque de mineral de hierro capesize de 190.000t.

TIERRAS RARAS

Los precios volvieron a territorio positivo después de lo que se considera un período típico de desaceleración en la demanda china durante agosto y septiembre.

Según el Mercado de Metales de Shanghái, la demanda se ha mantenido lenta en uno de los muchos mercados de minerales críticos que siguen siendo extremadamente dependientes de la actividad en China afectada por Covid.

Pero eso podría pintar un panorama más optimista para los materiales magnéticos de neodimio y praseodimio si China reabre e impulsa su débil sector manufacturero, dado que es el eje central a nivel mundial para la producción de vehículos eléctricos y turbinas eólicas, dos importantes tecnologías de transición energética que utilizan montones de tierras raras. imanes

Según una presentación en la AGM de Lynas Rare Earths (ASX:LYC), el mayor productor de tierras raras pesadas fuera de China continental, se necesitarán otras 5.000 t de suministros de óxido de NdPr por cada 10 millones de vehículos eléctricos híbridos en las carreteras, 3.000 t por cada 10 GW de capacidad eólica de transmisión directa y 7.000 t por cada 10 m EV de batería.

Lynas aumentó recientemente sus ambiciones de crecimiento a la luz de estos importantes cambios en la demanda, aumentando la escala de una gran expansión de su mina Mt Weld y la capacidad de procesamiento aguas abajo para aumentar a 12.000 tpa para 2024, por encima del objetivo previamente anunciado de 10.500 tpa.

Sin embargo, el crecimiento del mercado y los precios atractivos están atrayendo a jugadores adicionales al espacio.

Arafura Rare Earths (ASX:ARU) anunció acuerdos de compra vinculantes el mes pasado con los autos coreanos Hyundai y Kia para respaldar un futuro FID en su proyecto Nolans, mientras que el presidente ejecutivo, fundador y magnate minero de FMG, Andrew Forrest, señaló su intención de que la minera de mineral de hierro se diversifique en tierras raras y minerales críticos.

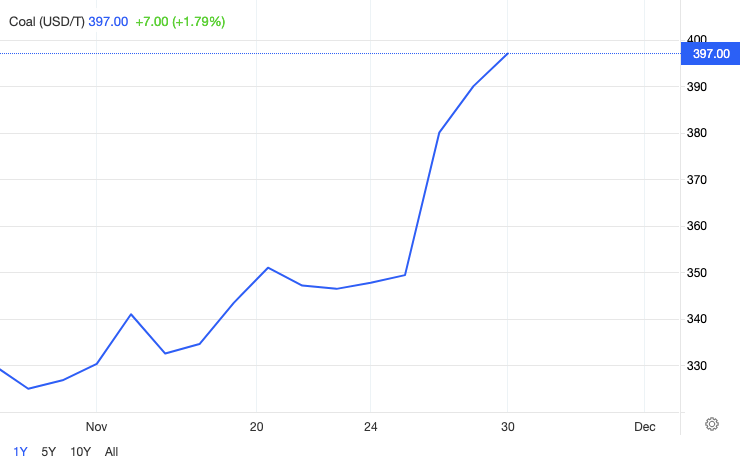

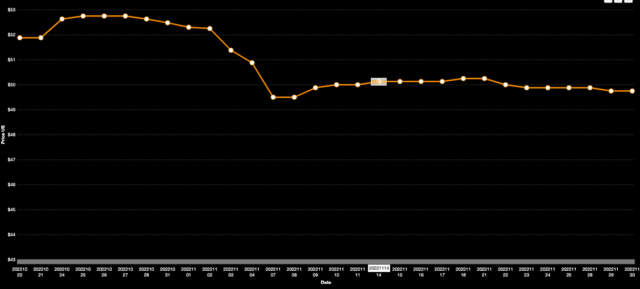

CARBÓN

El alivio de un comienzo del invierno más suave de lo esperado en Europa se ha visto erosionado por la aparición de una ola de frío que ha provocado una corrida en los suministros de gas y, con ello, de carbón.

Los precios del carbón de Newcastle, de alto valor calórico, borraron las pérdidas de octubre y subieron un 13% en la última semana de noviembre para volver a amenazar los 400 US$/t.

El carbón térmico tiende a aumentar junto con la demanda de gas porque aún produce, incluso a los exorbitantes precios actuales, energía más barata que el GNL.

Los productores australianos están más expuestos que nunca al mercado europeo gracias a la prohibición del carbón ruso, la principal fuente de suministro para las naciones de la UE antes de la invasión de Ucrania por parte de Putin.

China también podría verse obligada a importar más carbón, ya que los bloqueos de Covid obstaculizan el suministro interno.

Los precios desbocados del carbón y el gas han hecho que el gobierno albanés contemple topes de precios internos, que junto con los cambios en el IR impugnados por las grandes empresas y un rumoreado "impuesto sobre las ganancias inesperadas" han descendido hasta convertirse en la chatarra más grande entre el gobierno y la industria de recursos desde 2010.

El director ejecutivo de New Hope Group (ASX:NHC), Rob Bishop, dijo que los precios altos se mantendrían durante algún tiempo.

“De cara al futuro, esperamos que los precios del carbón se mantengan muy por encima de los promedios históricos, ya que persiste la incertidumbre sobre la seguridad del suministro mundial de energía”, explicó.

“El desequilibrio entre la oferta y la demanda era claro antes de la invasión rusa de Ucrania, que solo provocó un mayor impacto en la oferta del mercado energético mundial. Creemos que los precios se mantendrán elevados debido a este desequilibrio, junto con el tiempo que le tomará al mundo hacer una transición responsable a un mercado de energía descarbonizado dada la inversión requerida para… adaptarse a las energías renovables y aumentar la electrificación”, agregó.

O al menos suponemos que lo hizo. La empresa se enfrentó a las críticas del grupo de accionistas activistas Market Forces después de organizar su AGM en el remoto Muswellbrook, cerca de su mina Bengalla en Hunter Valley, sin ofrecer una transmisión en línea.

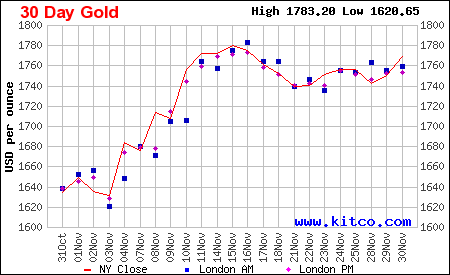

ORO

Los precios del oro han resurgido durante el último mes en gran parte gracias al mayor optimismo de que la Fed de EE.UU. podría reducir el ritmo de sus aumentos de las tasas de interés.

Los menores aumentos de la inflación durante el último mes han llevado a los observadores del mercado a creer que el presidente de la Fed, Jerome Powell, respaldará aumentos de tasas más lentos después de cuatro aumentos consecutivos de 75 pb, una perspectiva respaldada en gran medida en un discurso esta semana por la poderosa figura monetaria.

"Este es un momento crucial para el oro, ya que está a punto de tener su mejor mes desde mayo de 2021", dijo Ed Moya, analista senior de mercado de OANDA, The Americas

“Si China levanta más bloqueos, un repunte del riesgo debería ayudar a mantener los precios del oro respaldados, pero primero necesitamos que el presidente de la Fed, Powell, permita que los mercados continúen esperando un cambio a la baja en las alzas de tasas el próximo mes y que podrían detener su endurecimiento poco después", agregó Moya.

“El oro debería encontrar una fuerte resistencia en el nivel de US$ 1.800, pero si el presidente de la Fed, Powell, se relaja con la retórica agresiva, podría correr hacia el nivel de US$ 1.825. Si Powell se apega al guión y el apetito por el riesgo se detiene, el oro podría debilitarse hacia el nivel de US$ 1.750", completó.

Una mercancía que tiende a funcionar bien cuando los tiempos son difíciles, el oro no es más que un vampiro. Y los mineros se han aprovechado de la desesperación de los criptomercados tras el colapso de la criptobolsa FTX en los Estados Unidos, un símbolo de los temores sobre el marco regulatorio en torno a las monedas digitales, un competidor del estatus del oro como principal reserva de riqueza del mundo.

“Un dólar estadounidense más fuerte y el endurecimiento monetario agresivo de la Reserva Federal, particularmente desde junio, han sido hasta hace poco un obstáculo clave para el precio del oro, mientras que la inflación al mismo tiempo ha ejercido una presión alcista sobre los costos”, dijo el presidente ejecutivo de Evolution Mining (ASX:EVN), Jake Klein.

“Mirando hacia el futuro, sin embargo, la perspectiva para el oro es más sólida y se espera que la Reserva Federal suavice los aumentos de las tasas de interés dentro de 12 meses a medida que se reduce la inflación y se espera que la economía mundial se desacelere significativamente", agregó Klein.

“Los desarrollos recientes en el espacio criptográfico, con pérdidas significativas sufridas por los inversores en FTX y otros activos criptográficos, también han reforzado el valor del oro como un almacén superior de valor. En tiempos inciertos como este, creemos que Evolution está bien posicionada para prosperar a través de estos vientos en contra que el sector está experimentando actualmente”, completó el directivo.

El subíndice All Ordinaries Gold en ASX subió ~21% durante el último mes, superando el movimiento en el precio del oro de la misma manera que el valor de las acciones de oro se derrumbó a principios de este año a un ritmo mucho más rápido que el de los lingotes.

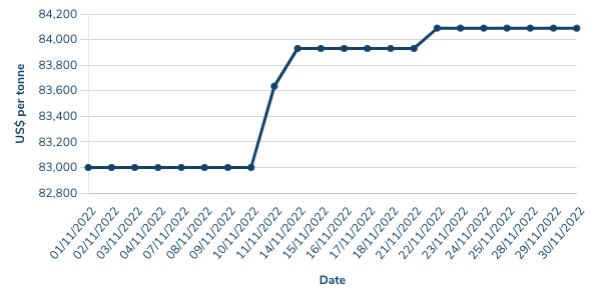

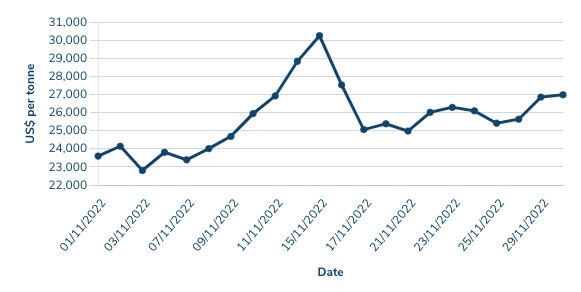

NÍQUEL

Los precios del níquel se han recargado silenciosamente entre una gran cantidad de productos básicos que recibieron un gran impulso por los rumores de la reapertura de China después de su pesadilla de Covid.

También experimentó un aumento grave como el infierno de (también un rumor y sin fundamento) informes sobre una explosión en una planta en Indonesia, subiendo brevemente por encima de los 30.000 US$/t antes de volver a la tierra.

La perspectiva macro para el níquel es generalmente positiva, con la oferta de adquisición en efectivo de US$ 45 millones de dólares de Kinterra para la junior Cannon Resources (ASX:CNR), una señal del creciente apetito por formas de níquel listas para baterías de la comunidad inversora.

La práctica de asesoría minera RFC Ambrian estima que entre 0,7 y 1,1 Mt de demanda adicional provendrán solo del mercado de baterías para 2030, lo que impulsará el crecimiento total en el mercado de níquel de 2,4 Mt en 2020 a entre 3,8 y 4,8 Mt para 2030, una tasa compuesta anual de 4,6 a 6,9%

Al mismo tiempo, han surgido problemas de demanda dentro del segmento específico de las baterías del mercado del níquel, con Fastmarkets reportando primas de sulfato de níquel en su nivel más bajo desde abril de 2021.

Mientras tanto, la LME ha estado en los tribunales, defendiéndose de los reclamos presentados por comerciantes que critican su decisión de suspender el mercado y revertir las transacciones realizadas hasta en US$ 100.000/t durante una breve contracción en marzo.

La LME, que también este mes se movió para seguir aceptando el metal ruso, dijo que el mercado se habría enfrentado a una 'espiral de la muerte' de US$ 20.000 millones si no hubiera actuado.

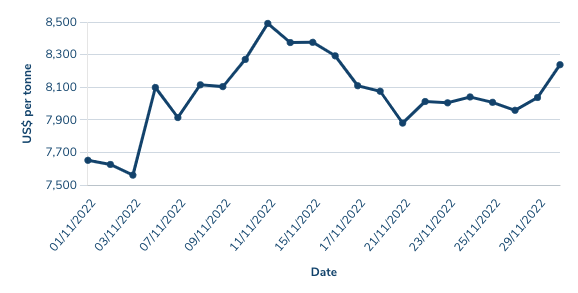

COBRE

Los grandes acuerdos mineros son bastante raros en estos días, con los gigantes mundiales de la minería escarmentados por graves fracasos de fusiones y adquisiciones en el auge que no están dispuestos a gastar sus tacos en lo que podría resultar ser basura demasiado cara.

Por lo tanto, la decisión de BHP de aumentar su oferta y gastar US$ 9.600 millones para que el directorio de OZ Minerals (ASX: OZL) participe en una adquisición de US$ 28.25 por acción es un momento emocionante para los inversores mineros australianos, principalmente aquellos que han aprovechado el aumento de OZ de US$ 3 por acción los últimos seis años.

El CEO de BHP, Mike Henry, se ha mantenido firme en los últimos meses desde que OZ rechazó una oferta de US$ 25 por acción en agosto, calificándola de completa y justa en numerosos compromisos con los medios y los accionistas.

Pero eventualmente, un aumento en los precios del cobre, a medida que China se mueve para reabrir potencialmente, puede haber torcido su brazo.

BHP quiere las minas Carrapateena y Prominent Hill de OZ, que agregarán valor a su enorme operación Olympic Dam antes de lo que podrían ser miles de millones de dólares de inversiones en una expansión de fundición y un nuevo yacimiento llamado Oak Dam, a unos 500 km de distancia.

URANIO

El único producto básico en nuestra lista de observación prioritaria que caerá en noviembre, los precios al contado del uranio han estado a la deriva en lo que va de 2022, dejando de lado una breve carrera a máximos de una década después de la invasión, habiendo sido uno de los más volátiles y emocionantes de ver el año pasado.

Pero los mineros y exploradores emergentes se están volviendo más optimistas sobre su perspectiva cada día, esperando medidas para cerrar la producción de combustibles fósiles y la futura escasez de suministro para cambiar drásticamente la dinámica de poder entre las empresas de servicios públicos y los mineros en los próximos años.

“Qué ha pasado con el litio para galvanizarlo, subió el precio 10 veces más de lo que era, y esos malditos fabricantes de baterías decían en ese momento cuando estaba en US$ 500 "Si sube a US$ 1.000 no voy a construir ninguna batería”, dijo el director general de Deep Yellow (ASX:DYL), John Borshoff.

“El mercado lo controla, no lo que piensa la empresa de servicios públicos o el fabricante de baterías, y el proveedor y el consumidor según lo dicta un mercado que hace referencia a la oferta y la demanda. Por eso creo que no pueden aguantar mucho más. Se han demorado, pensaron que habría algún tipo de alivio, pero no es así”, agregó Borshoff.