Luis López, jefe de la División Gestión de Proyectos de la Comisión Nacional de Energía Atómica (CNEA) presentó una revisión sobre el uranio en Argentina y el mundo y las implicancias de la invasión de Rusia en Ucrania en tema de precios y producción.

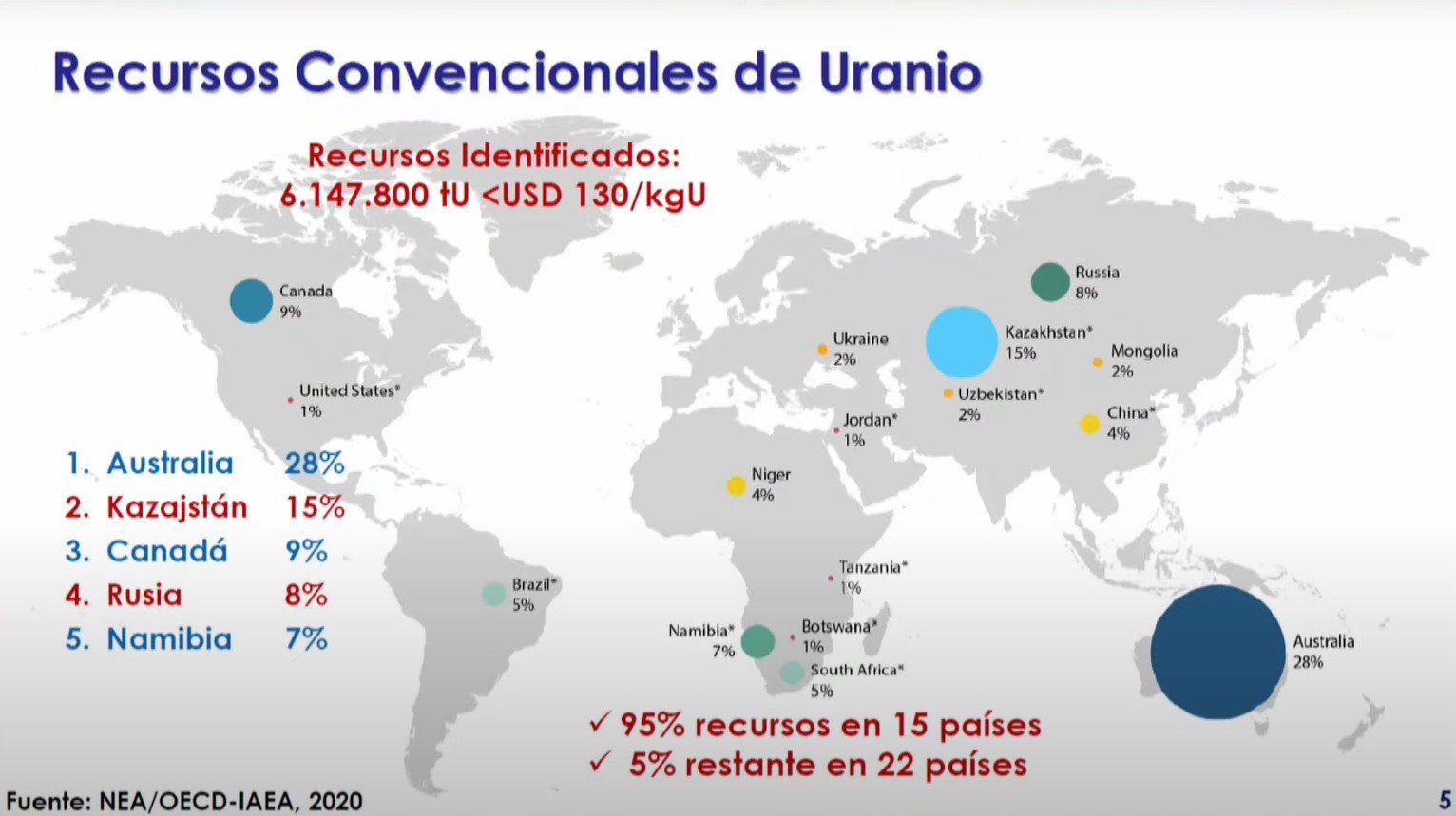

Durante Argentina Mining 2022, el jefe de proyectos de CNEA explicó que hay más de 6.000 depósitos de uranio registrados, están muy concentrados en pocos países con Australia a la cabeza, seguido por Kazajistán, Rusia, Canadá y Namibia.

Entre las principales empresas productoras, las 10 primeras de la lista, concentran el 89% de la producción mundial. Más del 50% corresponde a estatales que han dado prioridad a la seguridad en el suministro por sobre las condiciones del mercado.

Argentina produce uranio desde 1952, y cuenta con más de 34.000 toneladas de uranio, que al ritmo del consumo actual, podemos decir que tenemos uranio para 170 años si se presentaran las condiciones necesarias como aprobación y marco legal.

Luis López hizo foco en la necesidad de un marco legal que permita desarrollar la minería en provincias donde aún está prohibido y, entre otros minerales, hay reservas de uranio detalló que es necesaria una política de Estado para solucionar estos problemas. Respecto a la CNEA, el 53% de los recursos identificados están en la provincia de Mendoza, mientras que el 44% en Chubut".

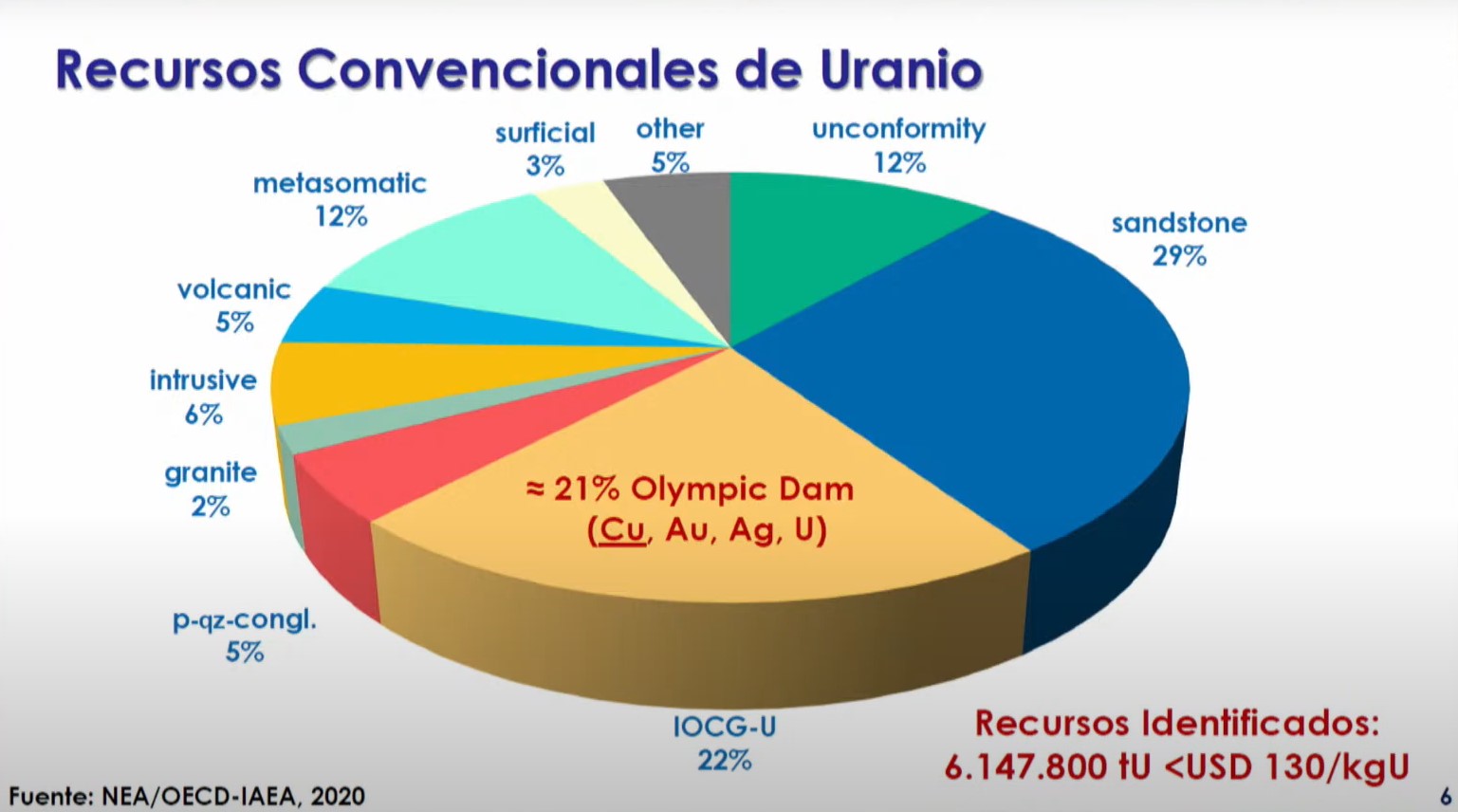

Los recursos convencionales existentes en el mundo, es decir, dónde el uranio puede ser recuperado como un componente principal, asciende a más de 6 millones de toneladas. Haciendo un cálculo sencillo, optimista y dividiéndolo por lo que se consume anualmente, podemos decir que tenemos uranio para 90 años, pero no debemos dejar de considerar que solo uno de cada tres depósitos económicos de uranio termina siendo puesto en producción, según estadísticas mundiales. Menos del 50% potencialmente es realmente explotable, sea por distintos factores (geopolíticos, ambientales, sociales, tecnológicos o económicos).

Un dato no menor, es el tiempo para poner un recurso en producción para atender la demanda. Desde 2000 a la fecha, lo que se tarda en poner en producción un depósito desde su descubrimiento es entre 20 y 40 años, salvo excepciones como por ejemplo Husab o Four Mile, que se encuentran en distritos operativos.

Estos recursos, si bien hay más de 6.000 depósitos de uranio registrados, están muy concentrados en pocos países con Australia a la cabeza, seguido por Kazajistán, Rusia, Canadá y Namibia.

El 21% de los recursos del mundo se encuentran en un solo depósito: Olympic Dam, en Australia. Este, en definitiva, es un polimetálico donde se recuperan unas 3.000 toneladas de uranio anualmente.

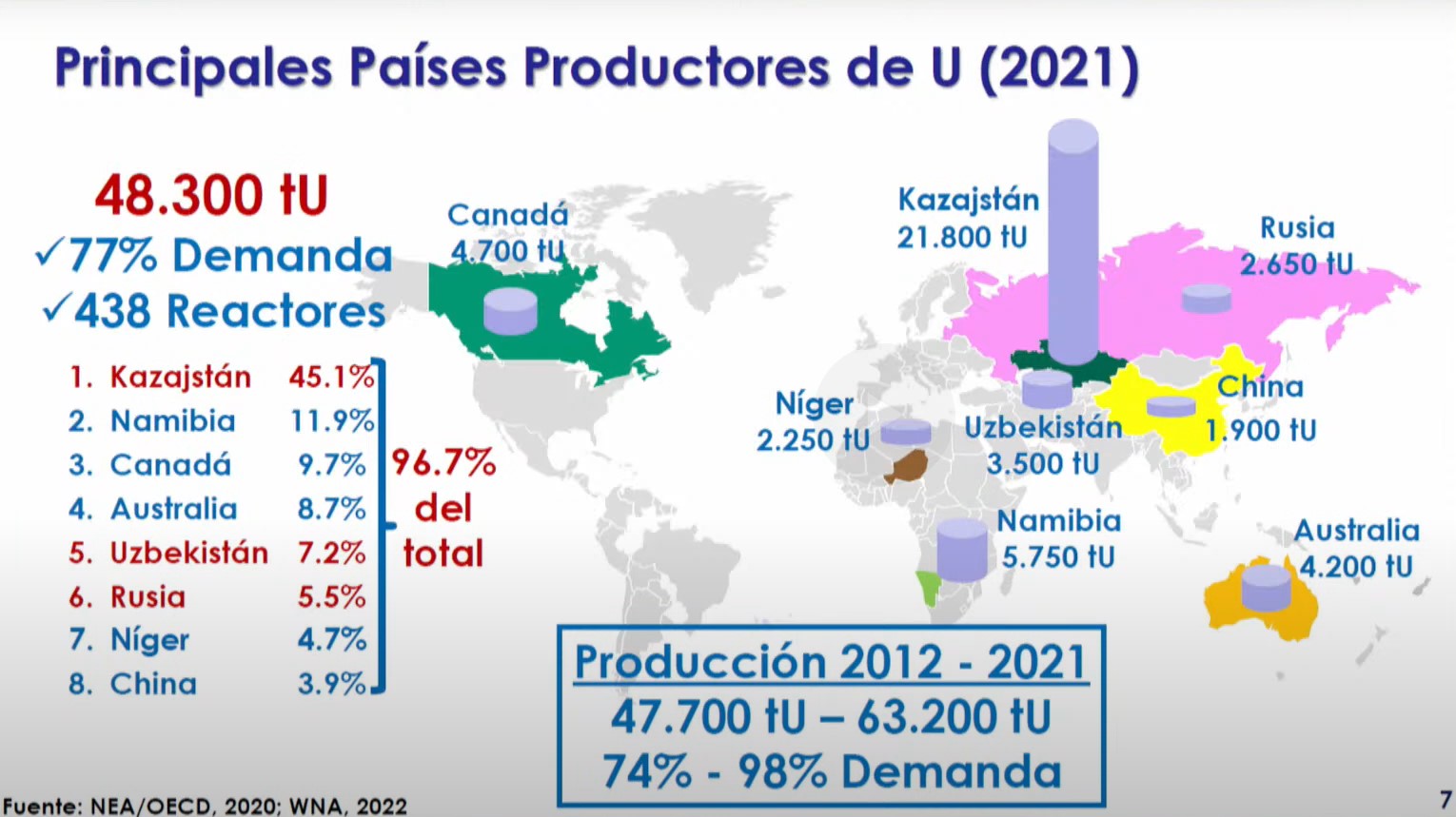

En 2021, la producción alcanzó 48.000 toneladas de uranio, cubriendo un 77% de la demanda de los 438 reactores nucleares en operación en el mundo durante ese año. Es decir, el 77% de la demanda fue cubierto con uranio nuevo proveniente de las minas. Respecto a la distribución de los recursos identificados, hay una fuerte concentración de la producción con Kazajistán a la cabeza, seguido por Namibia, Canadá, Australia, Uzbekistán, Rusia, Níger y China.

El 2021 fue un año todavía afectado por la pandemia, por lo que para dar números más generales entre 2012 y 2021 la producción se ubicó alrededor de los 47.700 y las 63.200, cubriendo entre el 74% y el 98% de la demanda.

Para el resto de la demanda, lo que no se puede cubrir con el uranio nuevo, existe las fuentes de recuperación secundaria como los stocks preexistentes, tanto civiles como militares, el re-enriquecimiento de las colas, uranio que pasa de uso militar a civil y el combustible gastado.

El 66% del uranio se extrae de manera líquida, por lixiviación in situ. En las últimas dos décadas ha habido una transición importante dentro de lo que es el ciclo productivo del uranio, desde la minería sólida hacia la minería líquida. Estos números son seguidos por la minería subterránea y a cielo abierto con el 29% y un 5% se obtiene como subproducto del cobre o el oro.

PRODUCTORES Y CONSUMIDORES

Hay una asimetría muy marcada entre los países que producen y aquellos que lo consumen. Esto se nota principalmente en Kazajistán, principal productor mundial que no utiliza generación nucleoeléctrica, mientras que Estados Unidos tiene casi 100 reactores en operación y demanda unas 18.000 toneladas anualmente, habiendo dejado de producir en los últimos años por cuestiones de mercado.

Entre las principales empresas productoras, las 10 primeras de la lista, concentran el 89% de la producción mundial. Más del 50% corresponde a estatales que han dado prioridad a la seguridad en el suministro por sobre las condiciones del mercado.

"Por más de esa marcada asimetría, Estados Unidos decidió la creación de una reserva de uranio para proteger y subsidiar la industria local, ya que un 20% de la demanda sería provisto localmente. Previo a la guerra, ya se había decidido la dependencia del uranio ruso para los próximos 20 años. Otro fenómeno que se dio recientemente, es que al estar tan bajo el uranio en el mercado internacional, muchas productoras decidieron comprar uranio físico para negocios futuros", detalló López.

ARGENTINA, UN PAÍS NUCLEAR

Es imposible dejar de decir que Argentina es un país nuclear donde no solamente contamos con generación nucleoeléctrica sino que tenemos emprendimientos en el campo de investigación y desarrollo, y de las aplicaciones de tecnología nuclear, además de contar con tres institutos de formación académica en distintos temas nucleares.

A Argentina, con Atucha I, II y Embalse, le corresponde el 4% de la capacidad instalada total de generación, produciendo prácticamente más del 7% de participación en la matriz de generación eléctrica. Con los tres reactores en funcionamiento.

La producción comenzó en 1952, hasta 1997 llegando a un total histórico de 2.600 toneladas de uranio, utilizando las tecnologías de cielo abierto (82%) y minería subterránea (18%). Estuvieron en operación tres depósitos que enviaban el material para ser procesado a unos siete centros productivos.

En 1992 el país empieza a comprar concentrados de uranio de Sudáfrica, teóricamente era más barato importarlo que producirlo en el país, lo que llevó al cierre de la industria nacional en 1997. En ese momento, muchas cosas regularon los mercados del uranio, por ejemplo, el accidente de Chernobyl, la disolución de la URSS, el plan Megatons to Megawatts y los bajos precios del petróleo.

"Entendemos que el precio del uranio para el Estado Nacional debe ser considerado como una referencia pero no como un hecho determinante, ya que el objetivo no es generar dividendos sino contar con el uranio para la fabricación del combustible para nuestras centrales. Los impuestos a nivel nacional, provincial y local retornan al Estado", destacó.

Un dato no menor, es el afrontamiento de los costos de transporte desde países remotos, además de los costos de las tarifas e impuestos internacionales. Tampoco es trivial el precio que ha venido pagando el país, pero son las cuestiones anteriores lo que encarecen la importación del uranio. Anualmente, debemos afrontar un gasto promedio de US$ 25 a 30 millones por año.

PRINCIPALES PROYECTOS EN ARGENTINA

Es importante destacar que tenemos proyectos con perspectivas de ser puestos en producción. Contamos con más de 34.000 toneladas de uranio, que al ritmo del consumo actual, podemos decir que tenemos uranio para 170 años, aunque es solo una parte de la verdad.

Por un lado, los proyectos deben completar la factibilidad técnica, que contemple la recuperación integral de uranio y materiales críticos asociados como el vanadio y el molibdeno, que tienen aplicaciones en el campo de las energías renovables y en la industria siderúrgica.

A nivel inversión, respecto a la viabilidad económica, una central nuclear como posiblemente sea la cuarta en el país, la Hualong One, requiere una inversión inicial de alrededor de US$ 7.900 millones. Lo que se necesitaría para abrir un depósito tipo Cerro Solo significaría entre US$ 130 y 150 millones.

En lo que respecta al marco legal, hay 8 provincias que restringen o prohíben la minería metálica. Es necesaria una política de Estado para solucionar estos problemas. Respecto a la CNEA, el 53% de los recursos identificados están en la provincia de Mendoza, mientras que el 44% en Chubut.

En Mendoza se realizó un intento en 2019 donde el gobierno promulgó la Ley 9209 para permitir la minería metálica utilizando sustancias químicas, algo lógicamente necesario en el proceso extractivo. Pero debido a una fuerte oposición social, duró pocos días y sigue vigente la Ley 7722 con las restricciones que todos conocen.

En 2021 esto se replicó en Chubut. En 2003 se había promulgado una ley que prohíbe la minería a cielo abierto y el uso de cianuro, con la espera de la zonificación de la provincia por un consejo que debía reunirse en un plazo de 120 días sancionada la ley.

"En definitiva, pasaron casi 20 años y no hubo ninguna solución al respecto. También, por una fuerte oposición social, esta nueva ley que permitía la minería en los departamentos de Telsen y Gastre duró cinco días. Lamentablemente, Pan American Silver decidió dejar en stand by el proyecto de plata Navidad, posiblemente uno de los más grandes del mundo, en el que iba a invertir unos US$ 1.000 millones en la etapa inicial".

Y agregó "esto significa que Argentina seguirá comprando concentrados a Canadá, Kazajistán o Uzbekistán, como lo viene haciendo, mientras que el resto del proceso de fabricación de combustible nuclear se realiza en el país y está prácticamente en manos del Estado, salvo la planta de Fabricación de Combustible".

No solamente el tema de los recursos y de la producción tiene una fuerte influencia rusa y de países afines. El 93,5% de la generación nucleoeléctrica es por uranio enriquecido. Es decir, que el 95% del uranio, debe ser enriquecido previo a la fabricación de combustible.

En este proceso, lo primero que se hace es convertir el producto final que viene de la mina a hexacloruro de uranio, el estado previo a la centrifugación, para enriquecerlo. Rusia posee el 20% de la capacidad nominal, con una utilidad del 38% en 2022. Respecto a la capacidad de enriquecimiento, Rusia tiene el 43% y una capacidad de utilización del 35% en 2021.

Argentina, además de tener el aprovisionamiento remoto, existe posibilidades de un potencial suministro en la región. En el corto o mediano plazo de Brasil, Perú o Paraguay.

Es importante balancear lo que es el costo con el valor del uranio. Si hablamos de un commodity versus un servicio. Si vemos a la energía como servicio, el uranio también debe ser visto así. Mirar al uranio como un servicio estratégico.

"Para cumplir con el objetivo del Panel Intergubernamental del Cambio Climático sería necesario que para 2050 lleguemos con una capacidad nuclear instalada de más de 1.160.000 MWe. Con la planificación existente, se llegaría al 2050 con menos de esa capacidad instalada. La energía nuclear es central para el cumplimiento de los ODS, debido a que es una fuente de energía de base, limpia, asequible y extremadamente confiable", concluyó.