La puja entre los países de la Unión Europea y Asia y la cotización del GNL en los mercados de futuros apuntan a otro invierno con gran demanda de divisas

SERGIO SERRICHIO

El déficit de la balanza comercial de energía se repetirá en 2023, a menos que se produzca un colapso de la demanda por una crisis macroeconómica o un fenomenal ahorro de energía a partir del nuevo esquema tarifario que anunció el gobierno nacional y de su prédica de “eficiencia energética”, a contramano de la política que durante más de 15 años de gestión aplicaron los sucesivos gobiernos kirchneristas, incluido el actual.

Tanto Economía como el Banco Central apuntaron a las compras de gas por barco como una de las principales causas de la escasez de reservas de divisas, el problema más acuciante que necesita resolver la gestión económica.

Diversas fuentes, algunas de las cuales pidieron no ser identificadas, apuntaron al “Talón de Aquiles” energético (según un mito griego, el talón era el punto débil de un guerrero de ese nombre), que no resolverán la eventual entrada en funciones del “Gasoducto Presidente Néstor Kirchner” (GPNK) en junio de 2023, como prometió el gobierno, ni los planes de impulso a la producción de hidrocarburos, que en caso de funcionar requerirán años de maduración.

La importancia del GNL, Gas Natural Licuado que se transporta por barcos, aumentó en el panorama energético a partir de la invasión rusa y la guerra en Ucrania. El “mapa mundial del GNL” adjunto, de la petrolera ExxonMobil, ilustra la muy diferente densidad de ese mercado entre los hemisferios norte y sur. Cada estrella en el mapa señala una estación de regasificación y las líneas rojas sus posteriores rutas a través de gasoductos.

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/Y3DTKD4Z6JDPHGO7KH463PYBJU.jpg)

Los futuros del GNL para el próximo invierno argentino subieron a US$ 66,8 el millón de BTU (segundo trimestre 2023) y a US$ 64,6 (tercer trimestre), muy superiores a los que pagó la Argentina este año, contó un especialista energético.

Detrás de semejante suba está la puja entre la Unión Europea, debido a la caída del abastecimiento del gas ruso por gasoductos, y los países asiáticos, principalmente Japón, Corea del Sur y Malasia. Por caso, Korea Gas y Japan Jera, los dos principales importadores de gas de Corea y Japón, recibieron instrucciones de sus gobiernos, de acelerar la compra de cargas de GNL.

VARIOS PRECIOS

Otro fenómeno es la divergencia entre los precios del petróleo y del gas. Según datos de Trading Economics, mientras en el último mes el precio del crudo Brent bajó 5,64%, el del TTF (GNL “holandés”) aumentó 56,34% y el GNL “inglés” lo hizo en 68,46%. Además, mientras en los últimos 12 meses el precio del Brent aumentó 48,2%, el del gas natural subió 137% y el del carbón (142%), en tanto el GNL en algunos mercados aumentó más del 400 por ciento.

“YCRT (por Yacimientos Carboníferos Río Turbio, principal yacimiento carbonífero del país) podría exportar hasta 4 barcos y generar entre US$ 32 y 34 millones por mes”, dijo Mario Capello, ex gerente de Explotación de la empresa, cuyos ingresos en 2021 no llegaron a cubrir ni el 2% de su presupuesto, solventado en más del 98% con aportes del Tesoro, y desde 2019, cuando exportó 2 buques con 30.000 toneladas de carbón a Brasil, no exporta nada.

“Una minera manejada por un sindicato de empleados públicos (por ATE) no funciona en ningún lugar del mundo”, concluyó Capello.

En cuanto al gas, a partir de 2008, cuando instaló la primera estación móvil de regasificación en Bahía Blanca, la Argentina dependió del GNL para cubrir los picos de demanda invernal comprando en el mercado spot (de contado). Estar en contraestación con los grandes demandantes del hemisferio norte, durante su invierno, le permitió al país comprar GNL relativamente barato.

Eso se terminó. La competencia por el GNL es feroz y no hay señas de que vaya a aflojar. “El déficit de almacenamiento y el escenario probable de menor flujo exportado desde Rusia hasta 2023, produce un acelerado movimiento de futuros desde una estructura de fuerte backwardation (spot superior a los futuros) a una estructura moderada; la preocupación pasa de un precio muy elevado para el frontline de septiembre a precios similarmente elevados para mediados de 2023″, dijo una fuente del sector." Se trata, dijo, de “un déficit estructural, que se extiende en el tiempo”.

El siguiente gráfico, del Statistical Review of World Energy de British Petroleum, -desde hace 71 años una de las publicaciones de información energética global y comparada más consultadas del mundo-, muestra los muy diferentes niveles en que, a diferencia del petróleo, se mueven los precios del GNL, hasta el salto del año pasado.

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/4T4THZNNCVAN5H5IJQ5DKMBYPA.jpg)

En ese contexto, la construcción de la primera etapa del GPNK no debería demorar, pero es improbable que esté listo para junio de 2023, como dice el gobierno. “Con viento a favor, estaría operativo en julio”, dijo otro especialista. Y Roberto Carnicer, director del Instituto de Energía de la Universidad Austral, apuntó a agosto como fecha más probable de entrada en funciones.

En cualquier caso, el gasoducto permitiría ampliar en unos 10 millones de metros cúbicos por día la provisión de gas doméstico, contra los 25 a 30 millones diarios que se importaron los últimos meses.

Desde Australia (uno de los grandes exportadores mundiales de GNL), Carnicer dijo a Infobae que para el próximo invierno habrá que ver si Brasil sigue teniendo la hidraulicidad de este año y puede proveer la misma cantidad de electricidad y si Bolivia mantiene el ritmo de envíos por gasoducto, que depende de su nivel de producción y de lo que le demande Brasil, variables de las que dependerá la necesidad de importación de GNL a precios que, según indican los mercados de futuros, triplican los que Argentina pagó en la quinta licitación de este año.

“Aun en funcionamiento, y con gas inyectado a pleno, el nuevo caño no sustituye todas las importaciones. Además, este invierno se usó abundante gasoil y fueloil y esos combustibles no tendrán reemplazo por oferta local en 2023″, dijo a su vez un especialista que prefirió el anonimato.

De hecho, la flamante secretaria de Energía, Flavia Royón, tomó nota del tema y constituyó la “mesa petrolera” con el objetivo de “garantizar el gas para el próximo invierno para el gasoducto Néstor Kirchner” a “precios razonables”, de modo de “disminuir las importaciones de combustibles”, según difundió en un comunicado de prensa. De la “mesa” participa el subsecretario de Hidrocarburos, Federico Bernal, y se apunta “consensuar con las empresas petroleras para explorar, analizar y aplicar los mejores esquemas de inversión, producción y comercialización del gas natural tales que permitan aumentar la producción del recurso a ser transportado por dicho ducto”.

La “mesa” mantendrá semanalmente reuniones técnicas, la primera de las cuales será el próximo viernes 26, en Neuquén. De la primera tenida participaron el presidente de YPF, Pablo González, y ejecutivos de Tecpetrol, Total Energies, Pampa Energía, Pluspetrol, Pan American Energy (PAE) y Compañía General de Combustibles (CGC).

¿Y después del invierno?

Una cuestión es qué pasará con el gas de Vaca Muerta pasado el invierno. No toda la capacidad de inyección adicional tendrá demanda asegurada. Algo podría exportarse a Chile, pero habría que cerrar pozos mientras no haya una infraestructura para llevarla hasta el norte argentino y hasta Brasil, lo cual exige hacer la segunda etapa del GPNK, que aún no se licitó. “En la medida en que la demanda de invierno reconozca mayores costos, la estacionalidad no sería un problema insalvable”, dijo la fuente.

La estrechez del mercado energético mundial llevó a que los países de la UE aumenten la generación eléctrica a carbón para mitigar la demanda de GNL, que entre mayo y junio había llegado a 300 millones de metros cúbicos diarios. Mientras, se intensifican obras de infraestructura de regasificación y transporte desde Francia, España e Italia hacia el interior del continente y aumentó la importancia de los gasoductos que, desde el norte de África, cruzan el Mediterráneo.

En ese contexto, Carnicer ve también un mercado de GNL sostenido pero no un peor escenario al de este año. “Los precios seguirán altos: la infraestructura no está completa, pero los europeos ganaron expertise en el manejo de la situación, por eso no creo que se repitan los precios del último verano europeo. Serán precios altos, pero menores”, arriesgó.

EL LARGO CAMINO DE LA AUTOSUFICIENCIA

Para la Argentina, la dependencia del GNL seguirá siendo importante, concluyó Carnicer. Para lograr autosuficiencia de gas se necesita completar las dos etapas del GPNK y exportar, para lo cual la principal limitante sigue siendo la macroeconomía, que durante los últimos 25 años “destruyó proyectos constantemente, en especial en los últimos años”, observó. Para recuperar inversiones, subrayó, es clave exportar.

A esos efectos, el gobierno reglamentó (decreto 484) el DNU 277, de mayo pasado, tentando con un mayor acceso a divisas a los productores de gas y petróleo, aunque hay dudas que ese incentivo vaya a ser suficiente para impulsar el nivel de inversiones necesarias. “Es un paso adelante, pero no alcanza para llevar las inversiones en Vaca Muerta de los 6.000 a 8.000 millones de dólares por año actuales a los 15.000 a 20.000 millones de dólares anuales que se necesitan para dar un salto de producción y exportaciones”, dijeron desde una de las principales empresas del sector.

Incentivo, ¿Qué incentivo?

José Martínez de Hoz, del estudio Martínez de Hoz & Rueda, dijo que Sergio Massa tiene “buenas intenciones”, pero el DNU 277 tenía “gusto a poco” y el decreto que lo reglamentó, lo limitó más aún. “La gente que escribió esto no está siguiendo las directrices políticas”. Por caso, observó, el Decreto 484 calcula el beneficio (acceso a divisas por 30% de inyección incremental de gas o 20% de producción incremental de petróleo respecto a una “línea base”) por trimestre, en pesos que no se actualizan para convertir a divisas al momento en que la empresa las necesite para pagar deuda o dividendos (únicas dos opciones, pues el DNU no habilita acceso a divisas para importar equipos o pagar servicios).

Ni siquiera para pagar deuda o dividendos, dijo Martínez de Hoz, el acceso a divisas es automático: hay que cambiarlas y pedir luego acceso a ellas mediante un sistema que, anticipó, generará idas y vueltas y pedidos de aclaración que difícilmente se resuelvan en los 90 días que estipula el decreto. Además, el DNU dice que cualquier beneficio debe descontarse de regímenes previos.

De hecho, observó Martínez de Hoz, hay regímenes mejores, como el decreto 929, para inversiones superiores a los US$ 100 millones, con lo cual, concluyó, “no están dando nada nuevo; hay una desconexión entre la intención política y la línea burocrática y técnica”.

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/3CIH5UTFRRAKDACRUNMXR7J32A.jpg)

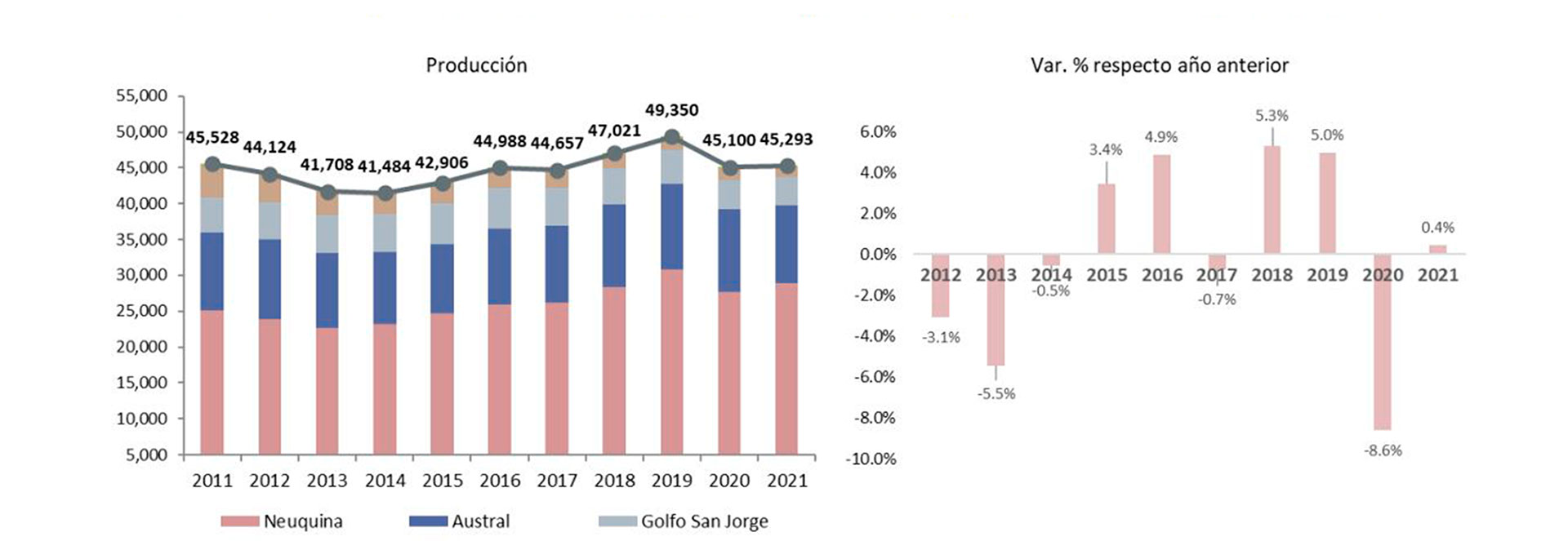

Mientras la Argentina se sigue jactando del potencial de Vaca Muerta (formación geológica de la Era Jurásica descubierta en 1931 por el geólogo norteamericano Charles Edwin Weaver), lo cierto es que desde el inicio de su explotación, hace poco más de diez años, y pese a fenomenales avances de manejo y productividad, apenas pudo compensar la declinación productiva del resto de las cuencas argentinas de producción de hidrocarburos.

El último informe anual del Instituto Argentino de Energía General Mosconi precisa al respecto que la producción de petróleo convencional fue en 2021 un 37,5% inferior y la de gas 47% menor a la de 2011, mostrando en ambos casos tendencias declinantes “estructurales”.

De hecho, el pico de la producción petrolera argentina sigue siendo 1998, la producción total de gas es básicamente la misma desde 2011 y no es seguro que la de este año supere el nivel alcanzado en 2019.

Eso sí, el gobierno prorrogó anticipadamente, de 2031 a 2041, la concesión de explotación offshore en Tierra del Fuego al consorcio Total Energies, Wintershall Dea y Pan American Energy (PAE), a cambio de un bono de US$ 15,3 millones y un 15% de regalías. El “Proyecto Fénix” aumentaría la producción en la Cuenca Marina Austral (la segunda cuenca gasífera del país, detrás de la Neuquina, con cerca de un sexto de la producción nacional), pero a partir de 2024 ó 2025.

La “agenda propositiva” de Sergio Massa, dijo una fuente empresaria, incluye también un “canal verde” para la importación de equipos del sector petroleros y la discusión sobre la prórroga del Plan Gas, clave para “llenar” el Gasoducto Kirchner.

Antes, claro, habrá que pasar al menos otro invierno.