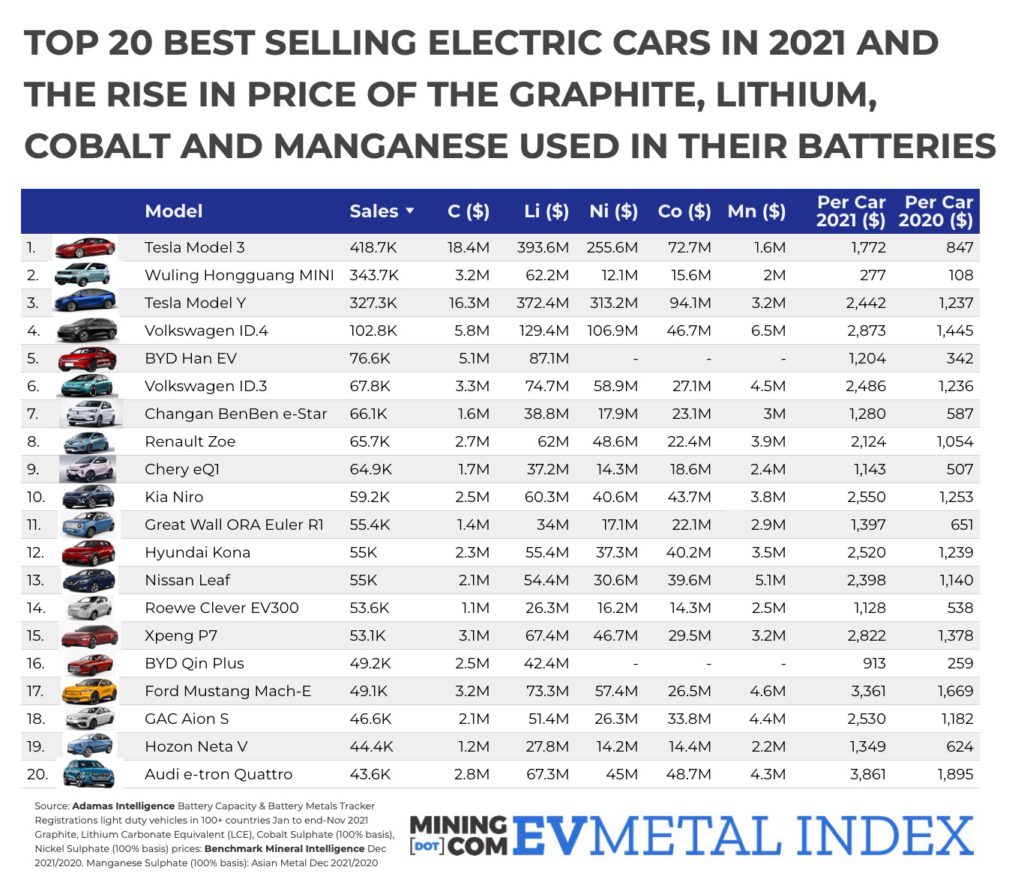

La clasificación de los 20 autos eléctricos más vendidos del mundo y los metales de sus baterías muestra a los fabricantes de automóviles lidiando con los altos precios de las materias primas

FRIK ELS

Las ventas de autos eléctricos a batería e híbridos enchufables se duplicarán en China este año y alcanzarán los 5 millones de unidades en el mercado automotriz más importante del mundo.

En Europa, los vehículos eléctricos han superado las ventas de vehículos diésel por primera vez en la historia y ahora representan uno de cada cinco automóviles que salen de los estacionamientos. En América del Norte el año pasado, las ventas de unidades fueron un 87 % superiores a las de 2020 y se acelerarán nuevamente este año, con el lanzamiento de todas las camionetas pick-up eléctricas (y quizás cibernéticas).

La demanda está siendo impulsada por el rango mucho mayor (y, a veces, el rango de conducción) de los modelos que se ofrecen: no hace mucho tiempo, para citar erróneamente a Henry Ford, podía tener cualquier automóvil eléctrico que quisiera, siempre que fuera un Tesla.

La autonomía sigue siendo la principal preocupación de los posibles compradores; incluso el director ejecutivo de Volkswagen consideró necesario quejarse de la falta de infraestructura de carga en un viaje a Italia. La disminución constante de los precios de las baterías y los cambios químicos hicieron posible abordar la ansiedad por el alcance con paquetes más grandes y una mayor densidad de energía.

Desde casi US$ 300 por kWh en 2014, los precios de las baterías de iones de litio (con componentes químicos de níquel-cobalto-manganeso) (NCM) se acercaron a la marca fundamental de US$ 100, donde los autos eléctricos alcanzan la paridad de costos con los vehículos a gasolina.

Pero con el aumento vertiginoso de los precios de la materia prima de las baterías, particularmente el litio, es probable que este año se invierta la tendencia con un aumento de los costos de las baterías en kWh.

La batería puede representar hasta el 40 % del costo total de un vehículo eléctrico y, como tal, los precios de las materias primas tienen un impacto mucho mayor en los costos de los vehículos eléctricos en relación con los vehículos con motor de combustión interna (ICE).

MUNDO MATERIAL

Combinando datos de Benchmark Mineral Intelligence, una agencia de informes de precios con sede en Londres y una firma consultora de cadena de suministro de baterías y Adamas Intelligence con sede en Toronto, que rastrea la demanda de baterías EV por química, proveedor de celdas y capacidad en más de 100 países, MINING.COM examinó cómo el aumento en los precios de los metales puede afectar los costos para los fabricantes de automóviles.

Solo se consideran los vehículos eléctricos de batería completa, se excluyen los híbridos y los híbridos enchufables, lo que explica la ausencia total de Toyota en el ranking.

Para producir los datos más precisos, los números de metales de batería desplegados en las tablas no incluyen los automóviles que salen de las líneas de ensamblaje, los que se encuentran en los lotes de los concesionarios o en la cadena de suministro mayorista, solo los vehículos registrados como usuarios finales.

Eso significa que las toneladas de litio, grafito, cobalto, manganeso y níquel utilizadas en los cálculos habrían entrado en la cadena de suministro de baterías a más tardar hace seis meses, en un momento en que los precios todavía estaban relativamente bajos. Los tonelajes reflejados en el producto final son fracciones de lo que se habría adquirido aguas arriba.

FÁBRICAS PISO

La fabricación de baterías es un negocio notoriamente complicado. Un factor que a veces se omite en las estimaciones de la demanda de metales son los bajos rendimientos en el proceso de fabricación.

El principal proveedor de Tesla, Panasonic, describió una pérdida de producción de celdas trimestral promedio del 39% frente a la capacidad aparente en los primeros años de la gigafábrica de Nevada, por ejemplo. Y los fabricantes de ánodos y cátodos también arrojan cosas al suelo de la fábrica.

Y no querrá equivocarse: por vehículo, el retiro del mercado de su Kona por parte de Hyundai para reemplazar la batería costó US$ 11,000 por vehículo.

LG Chem dice que no tienen la culpa de los problemas de Kona, pero el fabricante coreano de baterías está pagando la factura del retiro de GM de la mayoría de sus Bolt por valor de 1.900 millones de dólares. Los costosos retiros son otra indicación de cuánto representa la batería del valor total de su EV promedio.

Los tonelajes (todos con base metálica 100% contenida excepto el litio, que es el equivalente de carbonato de litio) reflejados en el producto final también provienen de los procesos de conversión, que también se acompañan de pérdidas en el rendimiento. Los procesadores y refinerías de productos químicos chinos son conocidos por cambiar de un lado a otro a medida que cambia la demanda del mercado (y en el mercado chino de dínamo que es a menudo).

Todo lo cual es una forma indirecta de decir que no todo lo que sale de Wodgina, Tenke Fungurume, Sorowaku, Balama y N'chwaning llega hasta la sala de exhibición de Skywell Chuangyezhe en Zibo.

Además del efecto del aumento de los precios, otra característica sorprendente del año en los vehículos eléctricos es la combinación cambiante de productos químicos y, en particular, el éxito desbocado del fosfato de hierro y litio (LFP) barato y alegre, descrito por primera vez por MINING.COM en marzo del año pasado.

Si bien NCM (níquel-cobalto-manganeso) y NCA (níquel-cobalto-aluminio) todavía representan la mayor parte del mercado y LFP se compara mal con las baterías de cátodo ternario en términos de densidad de energía y, por lo tanto, rango de conducción, la adopción de LFP ha sido rápida.

Desde un comienzo fijo hace poco más de un año, en 2021 casi uno de cada cinco autos eléctricos vendidos lucía una batería LFP, que además de ser más barata también dura más. Y eso sin un solo modelo LFP disponible en América del Norte.

BYD de China confirmó en abril que apostará por que LFP elimine por completo la tecnología NCM de su línea de modelos. BYD, que cuenta con el respaldo de Warren Buffet a través de una participación del 21 %, es la segunda marca de vehículos eléctricos más grande por volumen y también suministra a otros fabricantes de automóviles su tecnología de baterías.

Como muestran los gráficos, el BYD Han en comparación con el Tesla Model Y puede evitar más de US$ 1.200 en costos de níquel, cobalto y manganeso por vehículo y eso a pesar del hecho de que LFP ya representa el 14% de las ventas globales del Model Y después de solo cuatro meses en el mercado en China.

HONG HOY GUANG MAÑANA

Quizás el ejemplo más sorprendente de cómo el tamaño y la composición de la batería afectan el producto final en la industria de los automóviles eléctricos es el vehículo número dos en 2021: el Hongguang MINI.

El minibús cuadrado es una empresa conjunta entre SAIC, General Motors y Wuling, de propiedad estatal de China, con un precio base de menos de US$ 5,000. El costo de los metales de la batería utilizados en el Hongguang MINI asciende a US$ 277 por vehículo, según los precios actuales del litio, el grafito, el níquel, el cobalto y el manganeso.

Eso se compara con US$ 1,772 para el Model 3. Un total de seis fabricantes diferentes suministran la batería para el automóvil pequeño con capacidad de batería. El bajo costo no solo se debe al hecho de que el 60 % de los MINI de Hongguang vendidos el año pasado estaban equipados con baterías LFP frente a uno de cada tres Model 3 vendidos en todo el mundo.

Principalmente se reduce al tamaño de la batería. Algunos MINI de Hongguang están equipados con baterías con solo 9,3 kWh frente a los 62,3 kWh del Model 3. Compare también los costos de los metales de la batería del Model 3 con los de los competidores más fuertes equipados con NCM: el Audi e-tron Quattro a casi US$ 3900 y el Ford Mustang Mach- E en casi US$ 3400, los cuales también usan más químicas de cátodo ricas en cobalto.

Para un vehículo de gama alta o un automóvil deportivo, un aumento de US$ 1,500 o US$ 2,000 en los costos de las materias primas puede no afectar mucho los márgenes de los fabricantes de automóviles o los precios de etiqueta, pero en el extremo inferior estos son aumentos de costos sustanciales, especialmente si se tiene en cuenta que las toneladas en la carretera -La batería de coche en marcha no es ni mucho menos lo que tenía que adquirirse río arriba.

CONTANDO CARBONATOS

Dicho esto, la ventaja de costo relativo de LFP se ve un poco favorecida por el precio promedio ponderado global del litio utilizado en estos cálculos.

Los precios del litio se han disparado en todos los ámbitos durante el año pasado, pero ahora se ha abierto una brecha enorme entre los precios ex-works en China para el carbonato de grado de batería mínimo del 99,5%, que se han cuadruplicado a casi US$ 40,000 por tonelada, según los promedios de diciembre de Benchmark.

Eso se compara con los precios europeos del carbonato de US$ 18,500 (CIF mínimo 99%). Benchmark también señala que la prima del carbonato de litio sobre el hidróxido de litio, utilizado en cátodos con alto contenido de níquel, alcanzó los 6.600 US$/tonelada en diciembre. Históricamente, el hidróxido siempre ha sido el más caro.

La capacidad instalada de fabricación de baterías LFP en China, donde se fabrican nueve de cada diez baterías LFP, se triplicó el año pasado. El uso de precios franco fábrica en China en lugar del promedio mundial para el litio cierra sustancialmente la brecha de costos con respecto a las baterías NCM.

NÍQUEL AGREGA MONEDAS DE DIEZ CENTAVOS

El níquel ha tenido un año típicamente volátil y es más probable que los precios sigan los desarrollos en la industria del acero inoxidable que los vehículos eléctricos.

Los precios están de nuevo en máximos de 10 años por encima de los 22.000 dólares a pesar de que Tsingshan cumplió su promesa de satisfacer las demandas del mercado de vehículos eléctricos al convertir el arrabio de níquel en mate adecuado para la cadena de suministro de baterías.

Benchmark cree que el níquel de grado de batería de esta fuente no jugaría un papel importante fuera de China debido a las preocupaciones ambientales sobre el proceso de conversión intensivo en carbono y que EE.UU. agregue níquel a sus listas de minerales críticos es una prueba más de la fuerte demanda continua del sector automotriz.

COBALTO SUBE DE PRECIO

Los precios del cobalto aumentaron más de un 70 % durante el año pasado al nivel más alto desde agosto de 2018, cuando el metal estaba saliendo de máximos históricos por encima de los US$ 100.000 por tonelada.

Eso es a pesar de los mejores esfuerzos de los fabricantes de automóviles para reducir las cargas de cobalto al optar por LFP en los modelos de gama baja y pasar a las químicas NCM 811 (NCM 111 con partes iguales de níquel, cobalto y manganeso ahora representa solo el 3% del mercado)

Aún así, Benchmark cree que NCM seguirá siendo la tecnología dominante fuera de China, el crecimiento del volumen de vehículos eléctricos compensará otras fuerzas y la demanda de cobalto debería crecer a una tasa compuesta del 13 % durante los próximos diez años.