En el frente de la oferta, el mercado del litio está concentrado geográficamente desde una perspectiva de producción y propiedad

Los riesgos geopolíticos y las tensiones entre Estados Unidos y China representan una amenaza para la cadena de suministro global de litio, afirma un nuevo informe de Fitch Solutions Country Risk & Industry Research.

Basado en las preguntas formuladas por los participantes en el seminario web “Global Lithium Outlook – Key Themes For A Fast-Growing, Fast-Evolving Sector”, el informe presenta el punto de vista de los expertos de Fitch sobre cómo podría ser el futuro del mercado del litio.

Según el analista, las relaciones cada vez más tensas entre Occidente, un fabricante de baterías en alza y un mercado final de vehículos eléctricos clave, y China, un actor dominante en el procesamiento de litio y un fabricante líder de baterías en la actualidad, son los principales problemas que plantean riesgos sobre la resistencia de las cadenas de suministro.

“La actual tendencia a la desglobalización y los crecientes esfuerzos para localizar las cadenas de suministro significan en cierta medida que es probable que los gobiernos aumenten el suministro local de materias primas (por ejemplo, la producción de litio en la UE y los EE.UU.) o que promuevan acuerdos de suministro a largo plazo", comentó Fitch.

Una de las consideraciones detrás de esta afirmación es el hecho de que en el frente de la oferta, el mercado del litio está bastante concentrado geográficamente desde una perspectiva de producción y propiedad, tanto en el frente upstream con extracción, dominado por Australia, Chile y China, como en el frente downstream, con procesamiento químico y fabricación de baterías, actualmente dominado por China.

Como resultado, se espera que todo el panorama de fabricación de la cadena de valor de las baterías de vehículos eléctricos, desde la extracción de litio hasta la fabricación de baterías y la fabricación de vehículos eléctricos, cambie en los próximos años, ya que los mercados desarrollados apuntan a reducir su dependencia de China.

"En cualquier caso, creemos que la creciente rivalidad entre China y EE.UU. (y sus aliados o áreas de influencia) plantea riesgos crecientes e importantes para el sector del litio, ya que podría interrumpir la demanda y los flujos comerciales cuando aumenten las tensiones", dice el informe. lee.

Fitch señala que, dentro de este contexto, algunos actores del mercado están anticipando y, por ejemplo, la alta gerencia de BMW mencionó en 2021 al firmar un acuerdo de suministro a largo plazo con Livent, con sede en EE.UU., que se estaban 'haciendo tecnológicamente, geográfica y geopolíticamente menos dependiente de proveedores individuales'. En particular, su otro proveedor es Ganfeng, con sede en China.

Oferta estratégica

Los análisis de Fitch muestran que un tema clave cada vez mayor en el sector del litio, así como para los materiales de transición verde y tecnológica más amplios, como el cobalto, el níquel y el cobre, es el suministro estratégico, el acceso y la creciente politización de la cadena de suministro de baterías.

Según el informe, en medio de una creciente inversión en materiales para baterías y una perspectiva de precios positiva, el sector del litio ya está experimentando una creciente intervención gubernamental y un nacionalismo de recursos, que probablemente aumente aún más, ya sea para asegurar este material estratégico, impulsar la producción local o para beneficiarse. de fundamentos sólidos mediante el aumento de impuestos o el control sobre el sector.

La firma cree que la intervención del gobierno en el sector del litio tomará diferentes formas, como un mayor apoyo oficial a la producción de materiales para baterías, a través del desarrollo de marcos industriales de apoyo. Esto ya ha comenzado en la UE, que tiene su Alianza Europea de Materias Primas lanzada en 2020, así como en Australia, Estados Unidos, Canadá y China.

La nacionalización de activos también es una posible intervención del gobierno, al igual que la revisión de contratos y el aumento de impuestos a los proyectos de litio.

Estos movimientos oficiales son mayormente un riesgo en América Latina, un productor clave, en particular en México, donde el presidente López Obrador dijo en abril que su oficina está analizando la posibilidad de tener una mayor participación en la explotación de litio. De manera similar, en Argentina, empresas estatales de energía, incluida YPF, están ingresando al negocio del litio.

Un mayor nacionalismo también se considera un riesgo a raíz de los mayores desequilibrios fiscales y externos en muchos mercados emergentes causados por la pandemia del Covid-19.

Riesgos de sostenibilidad y suministro

También se espera que la búsqueda competitiva de fuentes 'limpias' de litio conduzca a una carrera por parte de los fabricantes de baterías / vehículos eléctricos e incluso de sus gobiernos para acceder a la materia prima más sostenible. Esto, a su vez, debería limitar los riesgos de "exceso de oferta", dice Fitch.

“El abastecimiento de litio sostenible de manera eficiente requiere un tiempo considerable para la investigación y el desarrollo, así como también requiere costos más altos, por ejemplo, para reducir la intensidad del agua en las operaciones de salmuera de América del Sur”, señala Fitch. "También es poco probable que las percepciones de sobre desarrollo en el presente causen un exceso de oferta de litio en el corto plazo, ya que los plazos de desarrollo de la mina, como con cualquier otro mineral, implican varios años desde la concepción hasta la operatividad".

El investigador de mercado también espera que el crecimiento del consumo de litio supere los desarrollos actuales del suministro. La demanda se verá impulsada por un fuerte apoyo gubernamental en las principales economías para promover los vehículos eléctricos y los sistemas de almacenamiento de energía a gran escala.

“Dentro de las baterías de iones de litio, el uso del litio en baterías con diferentes químicas de cátodos ayudará a aislar la demanda de litio de los avances tecnológicos y las preferencias cambiantes coincidentes por las químicas de cátodos”, pronostica Fitch.

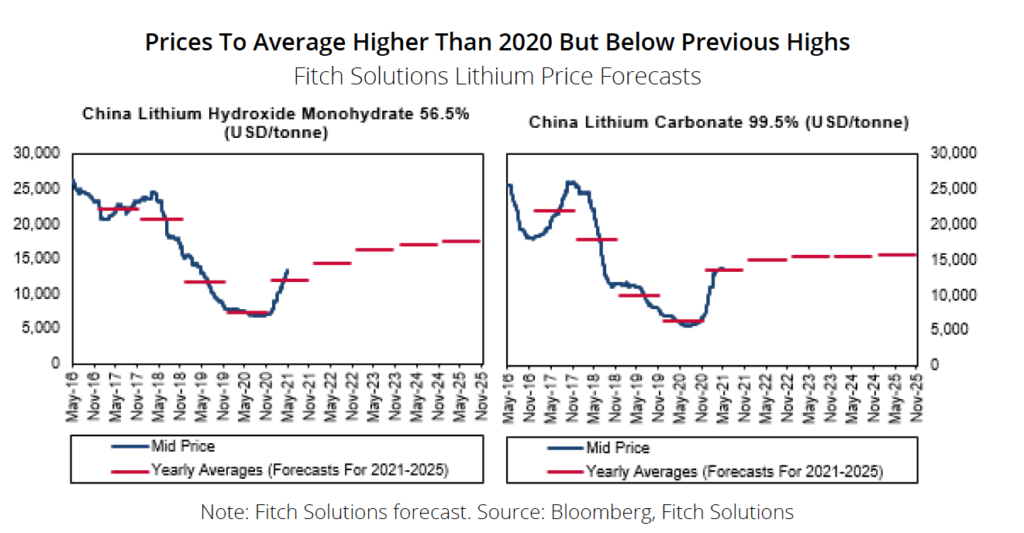

La baja oferta significa que los precios se mantendrán altos a corto plazo. Sin embargo, en opinión de Fitch, es poco probable que se produzcan grandes picos que empujen los precios a los máximos observados en 2016 y 2017 antes del colapso del precio del litio.

Inversores: ¿Se avecina una escasez permanente de litio?

OILPRICE

El número de advertencias sobre una nueva escasez de materias primas en medio de las transiciones energéticas acaba de aumentar al doble: Macquarie Bank y Credit Suisse acaban de advertir a sus clientes inversores que la oferta de litio seguirá siendo escasa en un futuro próximo, lo que hará que los precios suban continuamente.

Estas advertencias no son una sorpresa, pues apenas pasa un día sin que aparezcan una o dos noticias sobre el aumento de las ventas de vehículos eléctricos, aunque el aumento sea la única proyección por ahora. Sin embargo, el impulso a la electrificación del transporte parece imparable, creando una situación que inevitablemente llevará a un aumento de los precios del litio, ya que parece que los aspirantes a las baterías de iones de litio han tardado bastante en llegar al mercado.

La oferta, por su parte, aún no se ha puesto al día.

En un artículo de Forbes, Tim Treadgold citaba a Credit Suisse diciendo que "tras los recortes de producción (cuando el precio se desplomó), el exceso de oferta de litio ha terminado y el mercado se está estrechando a medida que se acelera la revolución de los vehículos eléctricos".

El banco añadió que esta revolución podría triplicar el precio del litio de aquí a 2025. Esto, a su vez, podría motivar finalmente la expansión de la oferta, que ha estado en suspenso desde que los precios del litio se desplomaron desde las alturas de 2018 hasta alcanzar los US$ 5.000 por tonelada a mediados de 2020.

Desde entonces, señala Treadgold, los precios del litio están en torno a los US$ 10.000 por tonelada, pero esto sigue siendo la mitad del precio al que cotizaba el metal en 2018, antes de que el precio se desplomara.

Los precios de los contratos a largo plazo son el verdadero problema, informó Reuters a principios de esta semana en otra advertencia sobre la escasez de litio.

Actualmente, los precios del carbonato de litio equivalente se han recuperado hasta unos US$ 12.000 por tonelada, pero una serie de acuerdos de suministro a largo plazo firmados el año pasado están desanimando a los productores a invertir en la expansión de la producción, explica Benchmark Mineral Intelligence.

Como resultado, este año el mercado del litio podría registrar un déficit de hasta 25.000 toneladas. Las cosas se pondrán aún peor para la oferta a partir de 2022, dijo también BMI, citado por Reuters.

"A menos que veamos una inversión significativa e inminente en grandes yacimientos de litio comercialmente viables, dicha escasez se extenderá hasta el final de la década", dijo el analista George Miller.

No obstante, algunos productores están ampliando su capacidad para satisfacer la creciente demanda de este metal para baterías.

"La industria está creciendo rápidamente y tenemos una previsión muy optimista sobre el consumo de litio", declaró recientemente a Bloomberg el vicepresidente de la empresa china Gangfeng Lithium, uno de los mayores proveedores de litio del mundo.

Debido a este pronóstico optimista, Gangfeng Lithium está ampliando su capacidad de producción; pero aquí está el giro: incluso con la expansión, la empresa espera que los precios sigan subiendo durante un tiempo. La tendencia a largo plazo así lo sugiere.

En el año 2000, el litio extraído para las baterías representaba sólo el 9% de todo el litio producido. Pero en 2020, el porcentaje de litio producido para baterías había aumentado hasta el 66% y está previsto que siga aumentando hasta representar más del 90% de todas las aplicaciones de litio en 2030, según las estimaciones de IHS Markit.

Las previsiones del precio del litio parecen dar por sentado el éxito de la revolución de los vehículos eléctricos, y tienen una buena razón para ello: el fuerte apoyo gubernamental a las ventas de vehículos eléctricos. Ahora bien, como señaló Wang Xiaoshen, de Gangfeng Lithium, en su charla con Bloomberg, siempre existe la posibilidad de que la adopción de los vehículos eléctricos sea más lenta de lo previsto.

Esta posibilidad es cada vez más clara, precisamente por el aumento de los precios de productos como el litio y el cobre, que se utilizan en la construcción de los vehículos eléctricos.

Cuanto más altas sean las materias primas, más alto será el precio del producto final y, aunque los gobiernos a favor los vehículos eléctricos han sido muy generosos con las subvenciones, quizá acaben poniendo un límite.

Si los vehículos eléctricos son más caros, los compradores tendrán menos incentivos para cambiar sus coches de gasolina por un vehículo eléctrico y la revolución automovilística tropezará hasta que los precios vuelvan a bajar.