SIMON FLOWERS *, LUKE PARKER **, GREIG AITKEN *** Y TOM ELLACOTT ****

Evaluar el ritmo de la transición energética ha sido quizás el mayor enigma estratégico para las compañías de petróleo y gas desde el Acuerdo de París hace casi diez años. Las grandes empresas europeas han liderado el camino, siendo pioneras en asignar capital del petróleo y el gas a oportunidades con bajas emisiones de carbono.

La decisión de BP de recortar su inversión en energías bajas en carbono confirma lo que ha quedado claro en los últimos tres años, cuando la transición energética se ha topado con obstáculos: la relación riesgo/recompensa no tiene sentido para los inversores en petróleo y gas. Luke Parker, Greig Aitken y Tom Ellacott, de nuestro equipo de Análisis Corporativo, compartieron sus opiniones conmigo.

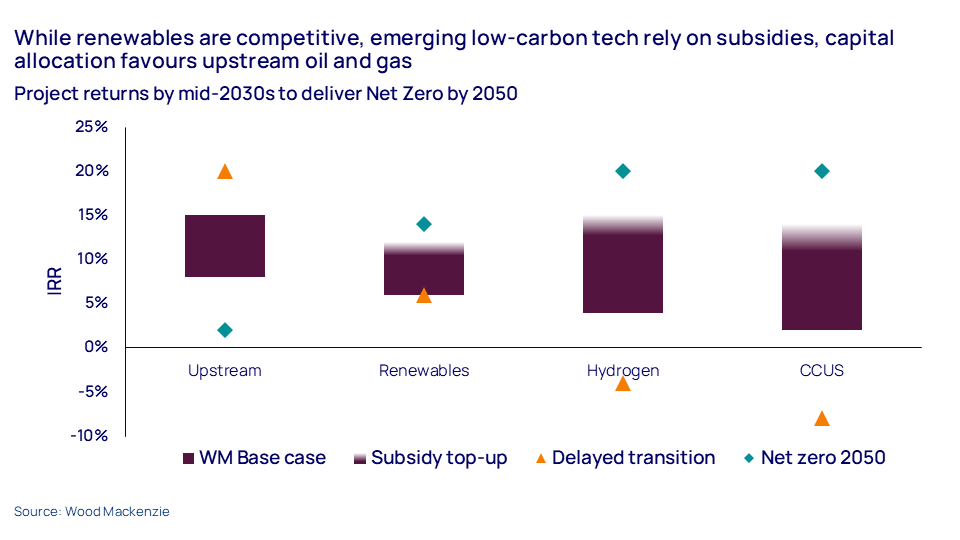

En primer lugar, la economía actual de los proyectos favorece en gran medida la inversión en la fase inicial frente a la inversión en proyectos con bajas emisiones de carbono (véase el gráfico).

Algunas tecnologías de bajo consumo de carbono son invertibles (por ejemplo, la solar y la eólica terrestre, después de dos décadas de enormes reducciones de costos). Sin embargo, los rendimientos son comparativamente modestos. La venta planeada por BP de todo su negocio de energías renovables (vendiendo la eólica terrestre estadounidense y trasladando la eólica marina y la solar a empresas conjuntas separadas) dice mucho sobre las prioridades de las grandes petroleras.

Las tecnologías emergentes, como el hidrógeno azul y verde y la captura y almacenamiento de carbono, se encuentran en una etapa mucho más temprana de desarrollo. La mayoría requiere años de inversión e innovación para replicar la tendencia a la baja de los costos de la energía solar, además de fuertes subsidios hasta que alcancen una comercialización independiente a mediados de la década de 2030.

Los gobiernos, absortos en prioridades más urgentes, como la defensa y la crisis del costo de vida, tienen dificultades para justificar la escala y la duración de los subsidios que necesitan estas tecnologías emergentes. Del otro lado de la ecuación, las empresas que buscan invertir citan la falta de visibilidad sobre los subsidios como un obstáculo para el progreso.

Algunas de las principales empresas europeas adoptaron estrategias de bajas emisiones de carbono que abarcaron múltiples tecnologías. Si bien existe un argumento a favor de la distribución del riesgo, esto ha dado lugar a la percepción de una falta de enfoque.

En cambio, los proyectos upstream pueden parecer muy atractivos en el entorno actual. El lento ritmo de la transición implica una demanda de petróleo y gas más fuerte y duradera y la perspectiva de precios firmes de ambos sectores. Esa combinación sustenta retornos de dos dígitos para la cartera de proyectos pre-FID de Wood Mackenzie.

El marco financiero de las principales empresas europeas, al igual que el de las estadounidenses, sigue estando sujeto a una estricta disciplina de capital: el capital solo se asignará a las oportunidades que ofrezcan los mayores rendimientos ajustados al riesgo. Como la mayoría de ellas se dedican a la exploración y producción, se está reduciendo el gasto en energías renovables y con bajas emisiones de carbono.

En segundo lugar, las perspectivas mundiales de inversión en el suministro de energía también reflejan un menor entusiasmo por invertir en

oportunidades con bajas emisiones de carbono.

La inversión en energía eléctrica y renovables, petróleo y gas upstream y metales críticos para la transición sigue aumentando. Prevemos un aumento del 6% este año, elevando el gasto a un récord de US$ 1,5 billones. La participación de las bajas emisiones de carbono en el total aumentó del 32% en 2015 al 50% en 2021, pero se ha estancado desde entonces y no aumentará según nuestras previsiones hasta finales de la década. Debe ser un 60% superior a los US$ 0,7 billones anuales actuales para 2030 para cumplir los objetivos del Acuerdo de París según nuestras estimaciones.

Los recortes de las grandes petroleras europeas en la inversión en proyectos de bajas emisiones de carbono reflejan en líneas generales la tendencia mundial. Tras años de divergencia, el gasto de las grandes petroleras estadounidenses y europeas en proyectos de bajas emisiones de carbono está ahora convergiendo. Las grandes petroleras europeas habían comprometido una media del 30% de la inversión total en proyectos de bajas emisiones de carbono en 2024, pero Shell, Equinor y ahora BP están redefiniendo entre el 15% y el 20%. ExxonMobil y Chevron, que van en la dirección opuesta, ahora tienen el 15% y el 10%, respectivamente.

En tercer lugar, la vuelta de las grandes petroleras del euro al upstream es, en última instancia, pragmática.

Upstream seguirá en el negocio durante mucho más tiempo del que anticiparon en el reinicio estratégico posterior al Acuerdo de París, y aún se puede ganar dinero.

Sin embargo, el cambio no se producirá de la noche a la mañana. Seguimos esperando que las principales empresas del euro se centren en aumentar el flujo de caja y los dividendos para impulsar las calificaciones del mercado de valores. Esto aumentará la posibilidad de financiación para la realización de grandes operaciones en 2026. Mientras tanto, un desarrollo empresarial imaginativo puede fortalecer la cartera de forma gradual, como demuestra el reciente acuerdo de BP en Kirkuk, Irak.

Finalmente, los presupuestos de las compañías petroleras nacionales para proyectos con bajas emisiones de carbono ya habían eclipsado a los de las Majors en 2024.

En conjunto, Saudi Aramco, ADNOC, Petrobras, Petronas, PetroChina, CNOOC y ONGC planean invertir más de US$ 20.000 millones al año hasta 2030, aunque para muchos de estos gigantes de la industria se trata de una proporción mucho menor del flujo de caja libre. La escala de la generación de efectivo de las NOC, los objetivos nacionales generales de descarbonización y las aspiraciones de diversificar sus economías más allá del petróleo y el gas sugieren que las NOC llevarán la antorcha de las bajas emisiones de carbono para la industria petrolera en la próxima etapa de la transición energética.

El impulso global hacia un mundo con bajas emisiones de carbono no se ha detenido; simplemente se ha desacelerado. Es posible, incluso probable, que en unos años los rendimientos relativos se reviertan y las grandes empresas vuelvan a aumentar la inversión en bajas emisiones de carbono.

* Presidente, analista jefe y autor de The Edge

** Vicepresidente de Investigación Corporativa

*** Director de Investigación Corporativa

**** Vicepresidente sénior de investigación corporativa