El consumo de petróleo ha crecido mucho más lentamente que el PIB y la relación entre ambos se ha vuelto cada vez más débil.

RAÚL POZA MARTÍN

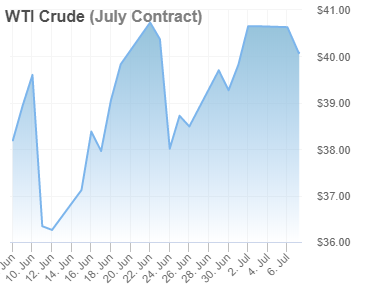

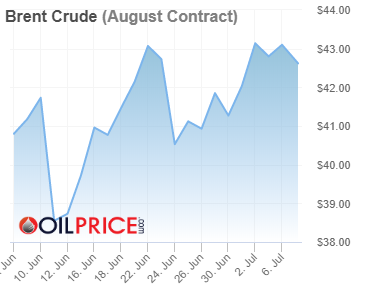

El petróleo encuentra la estabilidad y recupera los niveles previos a la crisis derivada del coronavirus. Los 40 dólares se colocan como el precio a mantener tanto para el barril tipo Brent, el más internacional, como para el West Texas, la referencia en los Estados Unidos. Y es que hay seis motivos que tranquilizan al mercado del oro negro.

Lejos quedan ahora la guerra de precios desatada entre Arabia Saudí y Rusia que concluyó con el acuerdo de la OPEP+ de recortes de 9,7 millones de barriles al día hasta julio, con intervención incluida de los Estados Unidos. Un país que sufrió sobremanera la caída de precios al ver como su crudo caía hasta los -40 dólares por el exceso extremo de barriles en los inventarios.

El acuerdo de la OPEP+, Organización de Países Productores de Petróleo (OPEP+) más diez productores independientes liderados de facto por Moscú, unido a recortes adicionales y el fin de los confinamientos en las economías más desarrolladas fue aliviando a los futuros de esta materia prima.

La demanda fue en aumento, las previsiones de la Agencia Internacional de la Energía y la OPEP mejoraron, los inventarios se fueron reduciendo a niveles récord y la OPEP+ controlaba la producción de sus países miembros.

En el acumulado desde los mínimos anuales del 4 de abril, cuando el WTI cayó hasta los -40, el precio de este tipo de crudo arroja una revalorización del 210%.

Por su parte, el Brent, sube un 70%. Una subida más discreta, pero se explica por la mejor resistencia del crudo del Mar del Norte al poder almacenar su producción por otras vías como las plataformas petrolíferas.

La recuperación tampoco fue un camino de rosas y por el camino aparecieron viejos fantasma al confiarse en demasía los productores. Los inventarios de los Estados Unidos crecieron a un ritmo récord en abril, Arabia Saudí tuvo que bloquear los precios a varios clientes asiáticos que se aprovechaban de la distorsión del mercado y la OPEP descubrió que pequeños productores de su organización se saltaban el acuerdo.

Estas situaciones se recondujeron y ahora afloran los catalizadores que llaman a la calma para los futuros del petróleo.

1. Aramco da por concluida la crisis del petróleo. El presidente y director ejecutivo de la petrolera estatal saudí, Amin Nasser, considera que los momentos más duros son ya parte del pasado y se muestra optimista de cara al segundo trimestre con el aumento de la demanda.

2. Incremento de compras. “En abril vimos un incremento de demanda de entre 75 y 80 millones de barriles diarios y actualmente la vemos en 90 millones”, según el presidente de Aramco que se agarra al hecho de que el crudo recuperó los niveles previos a la crisis.

El mercado asiático, con China a la cabeza, fue el primero incrementar sus compras de crudo a la OPEP conforme volvía la actividad productiva y el estado actual de las importaciones es el previo al derrumbe, con la demanda de gasolina y diésel como protagonista

3. Fin de los confinamientos. Que el Viejo Continente recupere la normalidad es fundamental para el petróleo puesto que en él se encuentra varias de las economías más desarrolladas del mundo. Europa se une así al aumento de la demanda en Asia encabezado por China.

Pero el temor a una segunda oleada también es latente y desde el sector son conscientes de ello, aunque se confía en el control sanitario: “Todo dependerá de si hay una segunda oleada, pero tampoco estoy preocupado porque creo que estamos mejor preparados”, comentaba el presidente de Aramco en un foro.

4. Control de la producción. Comienzan a aflorar las cifras de producción de los meses vencidos y todos los países que hasta la fecha no cumplieron con lo pactado con la OPEP+ ya presentaron sus planes para compensar el exceso, según informó el ministro ruso de Energía, Alexander Novak.

5. Kuwait reanuda la producción de pozos compartidos con Arabia Saudí. Aunque suene a incongruente, porque lo que se buscó hasta la fecha es el recorte de producción, esta noticia supone que ambos países dan por concluidos los recortes adicionales, de un millón y 100.000 barriles diarios respectivamente, y confían en el buen estado del mercado.

6. Aumento de precios a los Estados Unidos, Asia y el Norte de Europa. Arabia Saudí tomó esta decisión al constatar mejoras claras en la demanda de energía. Aramco incrementó el precio de su curdo insignia, el Arab Light, por tercer mes consecutivo en el caso de Asia en 1 dólar por barril, a Europa un incremento del mismo precio y los Estados Unidos se los incrementó entre 0,20 y 0,40 dólares.

Reuters

JOHN KEMP

El crecimiento del consumo de petróleo se ha desacelerado durante décadas y la industria muestra signos crecientes de madurez, lo que tendrá profundas implicaciones para las estrategias comerciales de las compañías y países productores de petróleo.

Un crecimiento más lento intensificará la competencia dentro de la compañía por la participación en el mercado, presionando a la baja los precios, los ingresos, la inversión y el empleo durante las próximas dos décadas.

El petróleo siempre ha sido un negocio profundamente cíclico y no hay razón para esperar una disminución de la volatilidad cíclica ("Los precios del petróleo, o cómo aprendí a dejar de preocuparme y abrazar el ciclo", Reuters, 25 de abril de 2018).

Pero el crecimiento del consumo se ha desacelerado progresivamente desde principios de los años setenta y parece que la tendencia subyacente continuará durante los años 2020 y 2030

Durante las últimas cinco décadas, la economía mundial ha seguido expandiéndose, pero los consumidores se han vuelto eficientes en el uso de petróleo o combustibles más baratos como el gas natural.

El consumo de petróleo ha crecido mucho más lentamente que el PIB y la relación entre ambos se ha vuelto cada vez más débil.

Hay muchas razones para esperar que la desaceleración continúe e intensifique si hay un desplazamiento generalizado de petróleo por vehículos eléctricos.

Durante los últimos 20 años, la creciente madurez del mercado petrolero ha sido enmascarada por la rápida industrialización de China y por la interrupción de varias fuentes de producción previamente significativas.

Venezuela, Irán, Nigeria y Libia, todos productores importantes dentro de la Organización de Países Exportadores de Petróleo (OPEP), han visto su producción reducida por las sanciones, la guerra, los disturbios y la mala gestión.

Sin embargo, durante las próximas dos décadas, no es seguro que India u otros mercados emergentes puedan replicar el enorme impulso de China al consumo o que otros grandes productores se vean afectados.

La madurez del mercado, junto con la revolución del esquisto después de 2008, condujo a la sobreproducción y a la guerra de cuota de mercado que se libró entre 2014 y 2016, que estalló nuevamente en 2020.

Es probable que las próximas dos décadas vean guerras recurrentes de volumen a menos que los principales productores puedan acordar una forma de compartir un mercado de crecimiento lento o estancado.

La madurez del mercado también fue la razón principal por la cual las principales compañías petroleras se vieron obligadas a recortar sus supuestos de precios a largo plazo recientemente.

Es importante destacar que ha habido cada vez más signos de madurez incluso antes de la electrificación generalizada del transporte, que sigue siendo un futuro en lugar de un competidor actual del petróleo.

Antes de las crisis petroleras de la década de 1970, el consumo mundial de petróleo había estado creciendo a tasas promedio de alrededor del 8% por año.

El crecimiento a este ritmo fue insosteniblemente rápido e incompatible con los bajos precios del petróleo que prevalecieron en las décadas de 1950 y 1960, creando directamente las condiciones para los embargos y nacionalizaciones de petróleo de la década de 1970.

Después de las crisis de los precios del petróleo de 1973/74 y 1979/80, el crecimiento del consumo mundial se desaceleró a una tasa promedio de menos del 2%.

Desde la crisis financiera mundial en 2008/09, el consumo mundial se ha desacelerado aún más a menos del 1,5% anual.

El crecimiento progresivamente más lento del consumo ha sido evidente a través de los altibajos de los ciclos económicos y de precios del petróleo.

La desaceleración fue evidente en 2019, incluso antes de que la pandemia de coronavirus hundiera a la industria petrolera en la peor crisis de su historia.

Desde 1995, el consumo en las economías avanzadas de la OCDE ha sido plano; El crecimiento ha venido enteramente de las economías de rápido crecimiento de la no-OCDE, especialmente China.

China, como una economía grande, de rápido crecimiento y cada vez más próspera, ha representado alrededor del 40% de todo el crecimiento en el consumo de petróleo durante el último cuarto de siglo, llegando al 50% desde 2007.

El consumo de China ha aumentado a una tasa anual promedio de más del 5% desde 2007 en comparación con solo el 0.6% en el resto del mundo.

La reintegración de China en la economía global desde la década de 1980, después de dos siglos de atraso, es un desarrollo económico excepcional que puede no ser replicado en los próximos 25 años.

India es probablemente el único país lo suficientemente grande como para replicar el extraordinario crecimiento de China en el consumo de petróleo durante el próximo cuarto de siglo.

Más allá de eso, es muy probable que el gran crecimiento del consumo provenga de grupos de países del sur y sudeste de Asia, África y América Latina.

Pero ninguno todavía muestra el aumento extraordinario en el consumo de petróleo que China ha experimentado desde 1995.

Cada uno de los tres choques principales en el mercado petrolero (1973/74, 1979/80 y 2008/09) resultó en "cicatrización": el consumo nunca volvió a su tendencia previa al choque. Parte del consumo perdido resultó permanente.

La cicatrización ha sido especialmente significativa en las economías avanzadas, con pocos o ningún signo en China y otras economías de rápido crecimiento no pertenecientes a la OCDE, lo que refuerza el cambio en el crecimiento del consumo hacia los mercados emergentes.

Es probable que la pandemia de coronavirus también provoque cicatrices permanentes y el consumo durante la década de 2020 se mantenga más bajo de lo que hubiera sido en ausencia de la pandemia.

Incluso si el consumo de petróleo se recupera a su nivel previo a la pandemia para 2022, como muchos analistas anticipan, seguirá siendo más bajo en 2025 y 2030 de lo que hubiera sido sin coronavirus.

La trayectoria de menor consumo implica precios más bajos, otras cosas son iguales, razón por la cual las compañías petroleras han comenzado a revisar los precios previstos que utilizaron para la evaluación y planificación de inversiones.

Es probable que la industria siga siendo cíclica, con períodos alternos de auge y caída, pero es probable que los precios sean más bajos en promedio durante el ciclo ("Los precios del petróleo probablemente promedien menos de $ 60 durante el próximo ciclo", Reuters, 17 de junio de 2020) .

En un mercado de rápido crecimiento, todos los principales productores pueden aumentar su producción simultáneamente, pero un mercado de lento crecimiento estará más cerca de un juego de suma cero.

El rápido crecimiento del mercado puede acomodar una amplia gama de productores de mayor y menor costo; un crecimiento más lento hará que las condiciones comerciales sean mucho más duras para los productores con una base de altos costos

En un mercado maduro, todos los productores deberán priorizar la eficiencia operativa y el control de costos en lugar del crecimiento de la producción.

Para las principales compañías petroleras internacionales, el enfoque se centrará en la entrega de proyectos que alcancen un precio promedio más bajo para garantizar que produzcan rendimientos aceptables para los accionistas.

Para los países de la OPEP, el enfoque será adaptar sus presupuestos gubernamentales para reducir los precios del petróleo y los ingresos de exportación, intensificando la presión para diversificar sus economías y encontrar fuentes alternativas de ingresos no petroleros.

Para los productores estadounidenses de esquisto bituminoso, el enfoque cambiará de la rápida expansión de la producción y la expectativa de precios futuros más altos hacia una operación rentable a precios más modestos durante el ciclo.

El petróleo es una industria agotadora. La producción disminuye naturalmente a menos que se invierta capital para mantener la producción y reemplazar las reservas producidas. Algunas estimaciones sitúan la tasa de agotamiento mundial en 6-9% o 6-9 millones de barriles por año.

Por lo tanto, incluso si el crecimiento del consumo se desacelera, y eventualmente alcanza su punto máximo, será necesario invertir cientos de miles de millones de dólares de capital para mantener los niveles de producción y contrarrestar las disminuciones naturales, probablemente durante muchas décadas.

Los precios y las ganancias deberán mantenerse lo suficientemente altos como para atraer y retener suficiente capital dentro de la industria para mantener la producción.

Pero la industria parece estar cambiando de expansión hacia un estado más maduro, lo que implica un conjunto de dinámicas comerciales muy diferentes en los próximos 20 años en comparación con los últimos 20.