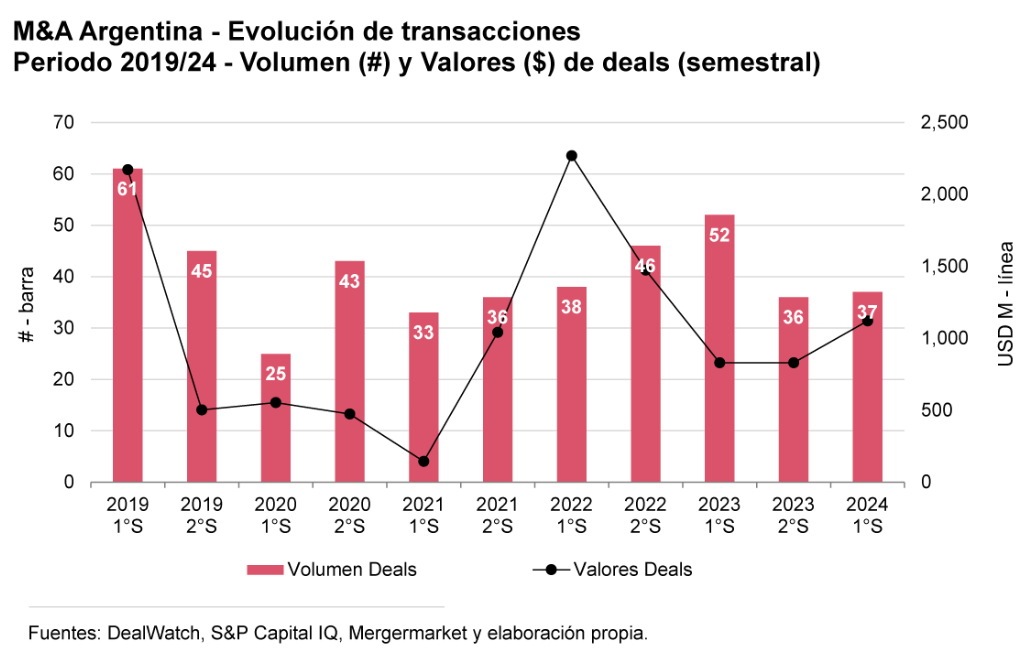

Durante el primer semestre de 2024, se registraron 37 transacciones de M&A por un valor de US$ 1.120 millones.

A la espera de un mercado más dinámico, Argentina entra en una nueva etapa regulatoria de la economía que dará un escenario más propicio para las fusiones y adquisiones. Según el último informe de PwC, en términos de volumen, el nivel de transacciones fue similar al del segundo semestre de 2023 pero por un monto superior.

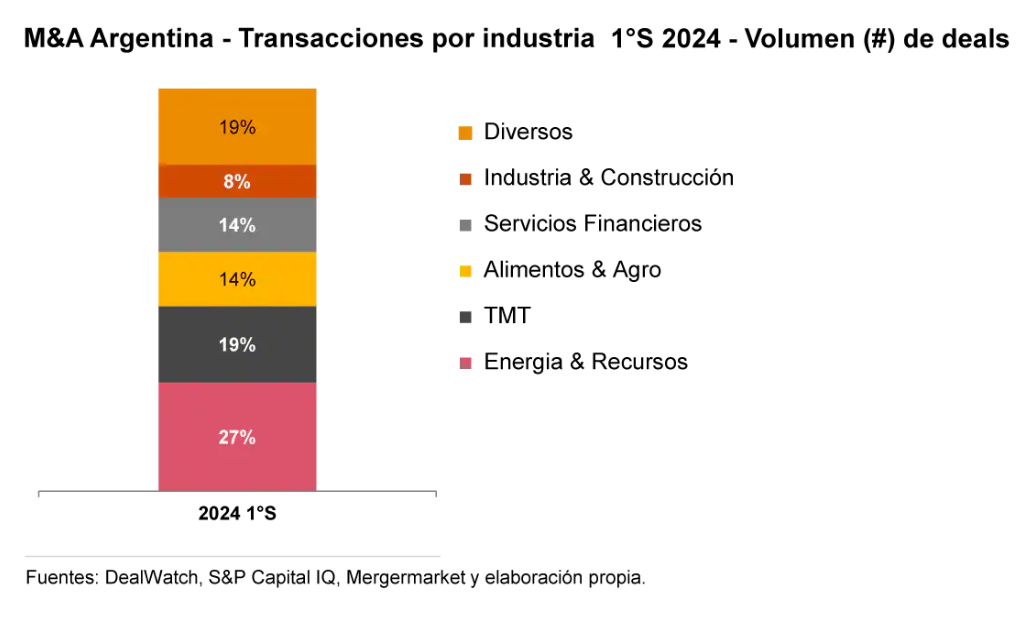

Con seis transacciones en minería, tres en petróleo y gas y una en generación eléctrica, Energía y Recursos naturlaes fue el sector que lideró las M&A del primer semeste en Argentina.

Estamos en un proceso de transición de la economía – y de modelo país – donde todavía hay cierta cautela por parte de los inversores, lo cual ha impactado sobre el flujo de transacciones. "Falta todavía camino por recorrer hasta volver a alcanzar el nivel histórico promedio de 50 deals por semestre – que esperamos en algún momento se convierta en un piso y no un tope como es ahora", remarca el comunicado de PwC.

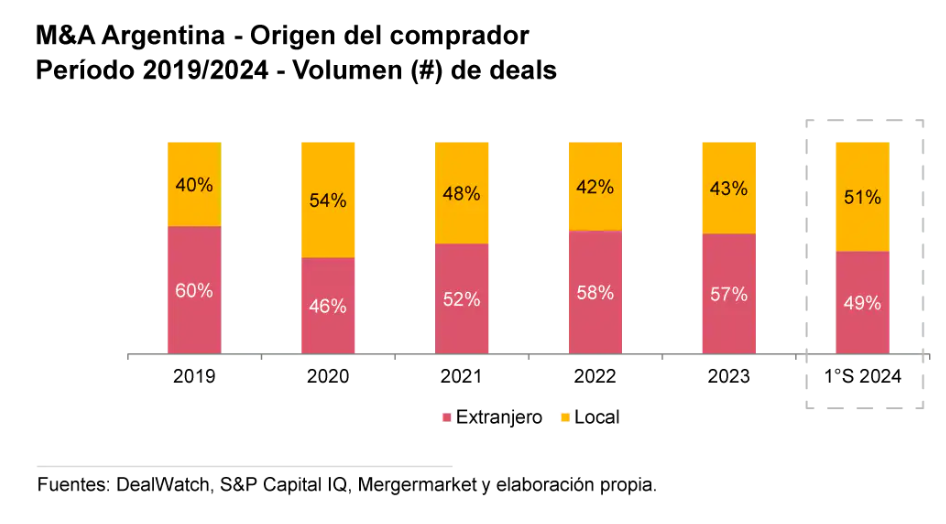

En cuanto al origen de los inversores, la proporción durante el semestre fue 51% locales y 49% extranjeros. Se registró una leve disminución de los extranjeros en comparación a semestres anteriores (que representaron 57% del total transacciones en 2023) – por primera vez desde 2020 hubo más inversiones de locales que de extranjeros.

La tendencia de salida de multinacionales mostró una desaceleración. Durante el semestre hubo al menos cinco transacciones en las que un grupo multinacional vende toda o una parte de su operación en Argentina. Este valor representa una caída, si se lo compara con los 17 deals de salidas que tuvieron lugar en todo 2023 – en total son más de 70 salidas registradas desde 2020.

"Seguramente sigamos viendo más transacciones de este tipo, pero cada vez menos, y si el gobierno logra consolidar el rumbo hacia una economía abierta y de mercado, es posible que en el mediano plazo pasemos a tener entradas positivas netas de multinacionales. Tomar en cuenta también que muchos de los anuncios de exits que veamos este año, probablemente fueron iniciados el año anterior (los procesos de M&A muchas veces son extensos, pudiendo llevar más de 6-9 meses)", analiza el documento.

Se registraron tres deals con tickets superiores a los US$ 100 millones, de los cuales un deal fue mayor a US$ 500 millones (el del Galicia y HSBC). "Con mayor apertura de la economía, y con incentivos a las grandes inversiones como el RIGI, seguramente veamos más transacciones de tickets grandes", apuestan los expertos en acuerdos de PwC.

Durante el semestre el sector dominante fue Energía & Recursos que concentró el 26% del volumen de deals. Lo siguieron TMT (Tecnología, Medios y Telecomunicaciones), Servicios Financieros y Alimentos & Agro – el foco de los últimos años ha sido sobre estos cuatro sectores, y seguramente lo seguirá siendo para adelante. En cuanto a valor operado, Servicios Financieros (~50%) y Energía & Recursos (~40%), representaron cerca del 90% del monto invertido.

Analizando por subsectores, los más relevantes fueron:

+Energía & Recursos: seis transacciones en Minería (segmentos de Litio, Cobre, Oro/Plata y Uranio), tres en Petróleo & Gas (dos en Upstream y uno de Servicios Petroleros) y una en Generación Eléctrica (Renovables).

+TMT: cuatro deals relacionados a servicios de Tecnología/Sistemas, uno en Marketing Digital, uno de Telecomunicaciones (redes de fibra óptica), y otro en Cine y Entretenimiento.

+Servicios Financieros: cinco transacciones en Banca, Seguros, Banca de Inversión, Asset Management y Servicios Fiduciarios.

+Alimentos & Agro: dos transacciones en maquinaria agrícola, una en insumos para el agro, una en instalaciones para agro, y una en frigoríficos – todos deals enfocados en agro.

+Diversos – Salud y Pharma: tres transacciones en Salud (dos de sanatorios y uno de prepagas), dos de Farmacéuticas (1 cadena de farmacias y otra de un laboratorio).

La petrolera latinoamericana GeoPark adquirió una participación en cuatro bloques no convencionales ubicados en Vaca Muerta, pertenecientes a Phoenix Global Resources, una subsidiaria de Mercuria Energy Trading. Los bloques son Mata Mora Norte y Sur (participación del 45%) y Confluencia Norte y Sur (50%). Phoenix continuará siendo el socio operador. El valor de la operación fue de US$ 190 millones. (Oil & Gas – mayo 2024)

La compra por parte de Stellantis del 49,5% de la generadora de energía solar 360 Energy Solar SA por US$ 100 millones. De esta manera Stellantis asegura autonomía eléctrica sostenible en sus centros productivos de Buenos Aires y Córdoba. 360Energy opera seis parques solares con una capacidad de 250 MW. (Energía – abril 2024)

PROYECCIÓN PARA ARGENTINA

Argentina está transitando un proceso profundo de cambio hacia una economía market friendly que debería terminar repercutiendo en un mercado de M&A más activo. Ahora bien, no va a ser inmediato, sino más bien gradual (seguimos viendo posturas de wait and see), y en el camino seguramente seguiremos pasando por distintos vaivenes de la economía – volatilidad seguirá habiendo.

Bajo este contexto, es de esperarse que en una primera instancia sean más protagonista los locales (incluídos los grupos extranjeros que ya cuentan con presencia en el país) aprovechando las oportunidades para posicionarse, y posteriormente vendrían los internacionales a partir que el cambio de rumbo del país y la normalización de la economía esté más consolidado.

Es importante que Argentina se prepare para el mercado de M&A que viene. En economías emergentes como la argentina muchas veces las ventanas son limitadas y cuando sea el momento hay que estar listos para aprovecharlas.

La recomendación es tanto para vendedores como compradores. "En el caso de vendedores, ver aspectos de due diligence, documentos/materiales para inversores/compradores, información financiera histórica y proyectada, tener una operación del negocio optimizada, entre otros. Para compradores, delinear la estrategia de M&A, relevar e identificar posibles candidatos de compra, armar un equipo, alinear stakeholders internos/externos, entre otros. Como hemos mencionado, los procesos de M&A son intensivos y demandantes – tendrán más éxito aquellos los que estén mejor preparados".

Optimismo por la aprobación de la Ley de Bases. La Ley incluye transformaciones importantes, y si bien todavía queda mucho por hacer, es un paso en el camino correcto. Iniciativas como las privatizaciones, el Régimen de Incentivo de Grandes Inversiones (RIGI), y nuevos modelos de concesiones tendrán un impacto positivo sobre la actividad de M&A.

Sobre el RIGI, en particular, se generará mucho dinamismo en los sectores que promueve foresto-industrial, infraestructura, minería, energía y tecnología, generando efectos multiplicadores en las distintas cadenas de valor. Estos sectores tienen oportunidad para potenciarse.

Transformación de sectores. El proceso de normalización y apertura de la economía implicará cambios en modelos de negocios y ecuaciones de rentabilidad, en donde habrá ganadores y perdedores. Varios sectores y empresas deberán revisar y ajustar sus planes de negocio para adaptarse al nuevo contexto competitivo, lo cual podrá ser un disparador para transacciones.

Transacciones del tipo distressed. "2024 es un año de transición y recesivo a la vez por la caída del PBI que se proyecta, si lo combinamos con los cambios de modelos de negocios va a resultar en condiciones de mercado difíciles para muchas compañías. Dentro de este marco podemos esperar un mayor número de transacciones del tipo distressed, donde la compañía/activo debe reestructurar su operación y/o pasivo", explica el informe.

Mayor crédito para reimpulsar la economía y transacciones Argentina tiene uno de los mercados de financiamiento más pequeños de Latinoamérica. Según cifras del Banco Mundial, el crédito privado medido como porcentaje del PBI fue 12% en 2023. El de Colombia fue 43%, Brasil 72%, Chile 109%, y el de Estados Unidos casi 200% - Argentina está muy atrasado en esta área.

Las reformas monetarias y las bajas de tasas que está llevando a cabo el gobierno y Banco Central deberían incentivar mayor disponibilidad de crédito en el mercado, lo cual generará una economía más dinámica – sin crédito es difícil crecer. Mayor financiamiento debería ser inclusive un impulsador de transacciones de M&A, que en el resto del mundo siempre incluyen algún grado de apalancamiento.

Algunas mejoras a nivel de valuaciones. Las bajas de los niveles de riesgo país y brecha cambiaria, aunque todavía parciales y con vaivenes, han repercutido de forma favorable en las valuaciones de activos/compañías argentinas. Esto se puede ver también en la evolución durante el último año de los precios y múltiplos de las acciones que cotizan en bolsa.

"Sin embargo, a nivel de economía real, los valores de activos argentinos siguen estando muy por debajo de sus pares regionales e internacionales – la percepción de riesgo de argentina todavía es alta. Por ahora, sigue siendo una oportunidad para comprar activos a precios relativos bajos", cierra el informe sobre las M&A en Argentina.