S&P Global Market elevó el pronóstico de China que igual crecerá menos que India. EE.UU. bajo riesgos de posible recesión. Elecciones en India y precio de commodities.

ANAHÍ ABELEDO

La economía de China evidencia algunas mejorías que llevaron a revisar al alza las previsiones por parte de S&P Global Market Intelligence esta semana. Sin embargo el crecimiento del PIB de China será sustancialmente menor que el de la India que crecerá a una tasa del 6,7% este año. Mientras tanto en otra de las grandes economías, Estados Unidos, el riesgo de recesión permanece por encima de la norma histórica. Cómo evolucionan la minería y petróleo en India y qué impacto puede tener el reciente resultado electoral.

El pronóstico de crecimiento global para 2025 ha aumentado del 2,7 % al 2,8 %, con pronósticos más altos para algunos de los países más grandes, incluidos Estados Unidos y China.

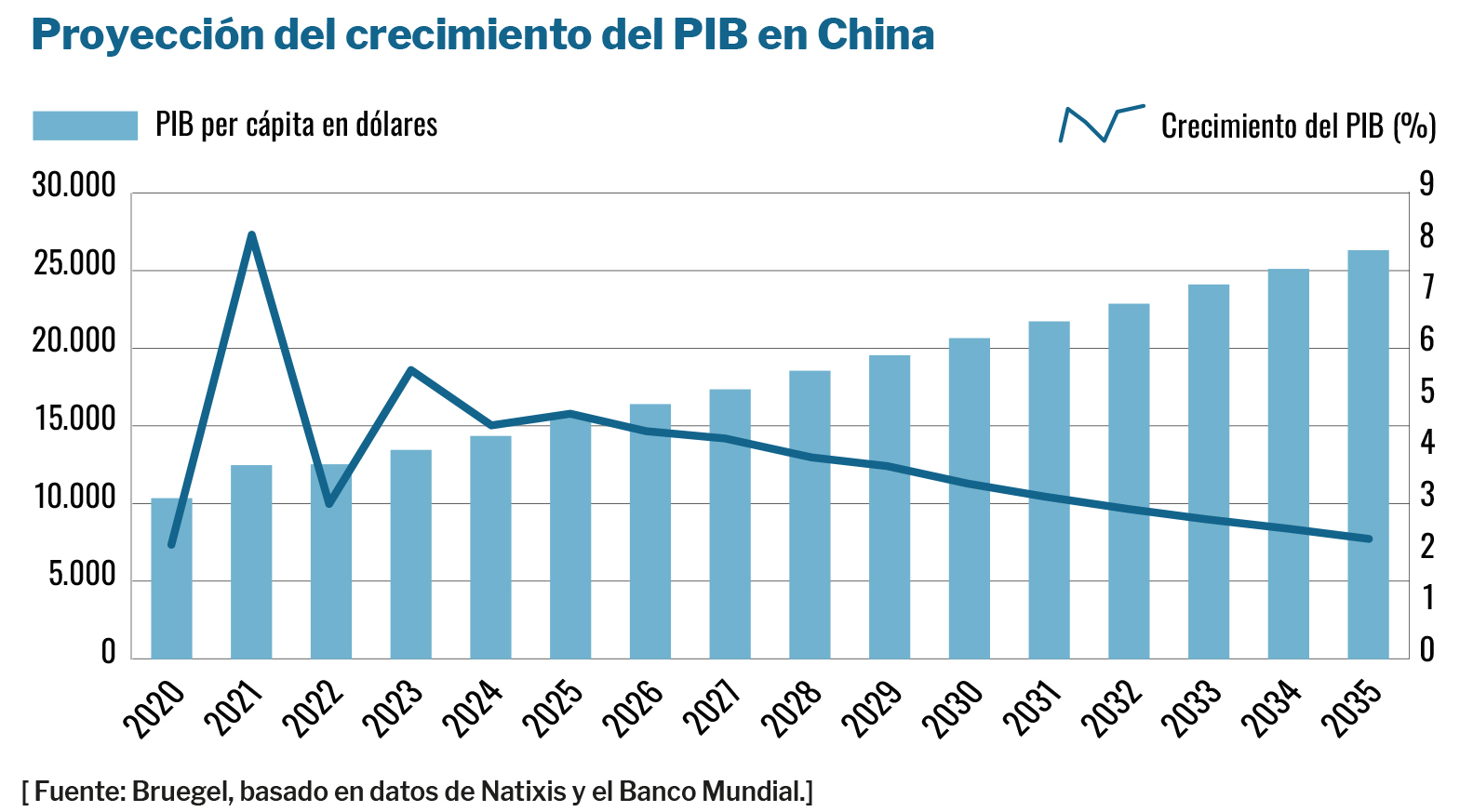

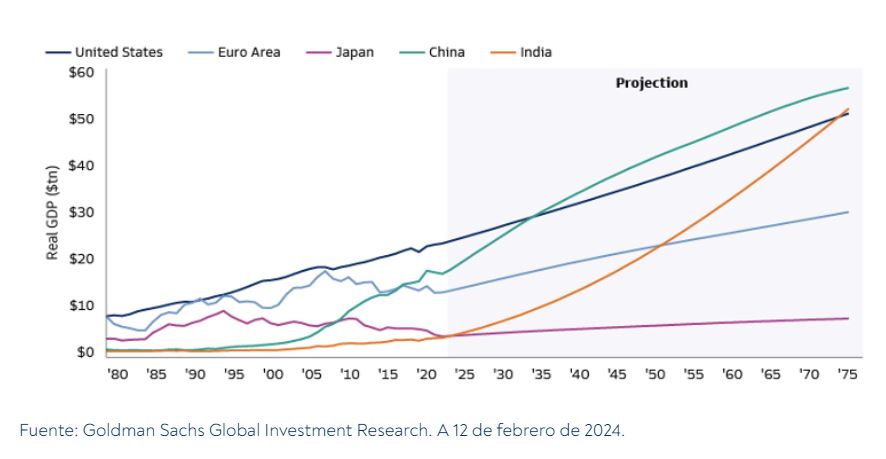

Según S&P, se prevé que el PIB de la India crezca a una tasa del 6,7 % en 2024 y del 6,3 % en 2025. Por el contrario, ahora se pronostica que la economía de China crecerá al 5,0 % en 2024 y se pronostica un aumento moderado al 4,6 % del 4,5 %.

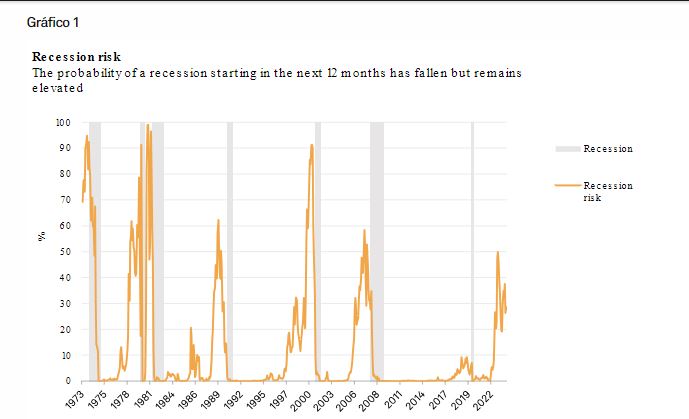

La agencia considera que la probabilidad de que una recesión en Estados Unidos comience en los próximos 12 meses es del 25% al 30%. El modelo se basa en indicadores clave del mercado financiero con visión de futuro y en el índice económico líder de la Organización para la Cooperación y el Desarrollo Económico hasta mayo.

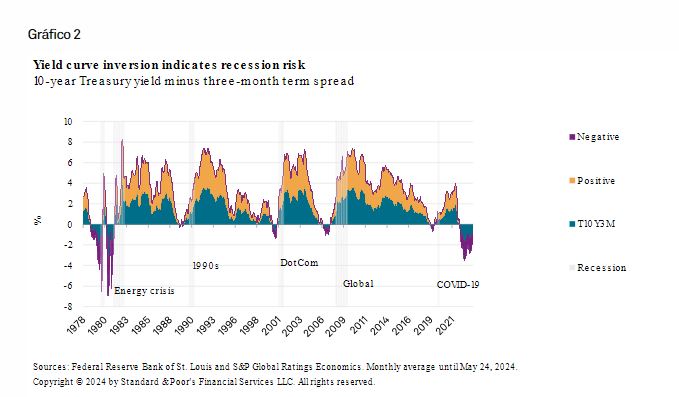

Si bien la probabilidad de una recesión en el corto plazo ha disminuido desde el otoño pasado debido a la disminución de las condiciones financieras, permanece elevado al doble de la probabilidad incondicional de recesión (comparación de referencia) desde la Segunda Guerra Mundial. La probabilidad aún alta de una recesión en comparación con los tiempos normales refleja en gran medida la curva de rendimiento invertido

Sin embargo , S&P Global Market Intelligence ha rebajado las previsiones de crecimiento de Estados Unidos, Canadá, Brasil y Japón para 2024, mientras que ha revisado al alza las previsiones para China, la Eurozona, el Reino Unido y Rusia.

Respecto a Japón, la agencia sostiene que la próxima subida de tipos por parte del Banco de Japón probablemente se producirá en octubre de 2024, dados los vientos económicos e inflacionistas en contra.

En la región de Asia y el Pacífico, la agencia predice que el crecimiento del PIB real , excluidos China continental y Japón, se mantendrá prácticamente estable en un 4,4 %en 2024 y 2025, impulsado por una sólida demanda interna y la recuperación de las exportaciones. Un repunte de la demanda extranjera se considera el principal motor de crecimiento de la región en 2024.

MEJORAS CHINAS Y CALIFICACIÓN "A+"

La agencia revisó la estimación de China debido a los vientos de cola en materia de políticas que se espera se extiendan hasta el próximo año y a una mejora gradual en la confianza del sector privado dentro del país.

S&P afirma la calificación crediticia soberana de China en 'A+' con perspectiva estable, una validación de la resiliencia económica china. Se estima que el PIB de China crecerá alrededor del 5,3 % en el segundo trimestre y alrededor del 5,1 % durante todo el año.

a reciente decisión de la agencia de calificación S&P Global Ratings de mantener la calificación crediticia soberana de China en "A+" con una perspectiva estable refleja un reconocimiento positivo de la resiliencia económica y las perspectivas de crecimiento de China, dijo el jueves el Ministerio de Finanzas.

La decisión de S&P de mantener la calificación crediticia de China se basó en una evaluación exhaustiva del crecimiento macroeconómico y las perspectivas de desarrollo del país, según un alto funcionario del ministerio.

La agencia de calificación llevó a cabo discusiones en profundidad con departamentos gubernamentales chinos, grupos de expertos, instituciones de mercado y autoridades locales, proporcionando una base sólida para una evaluación objetiva, dijo el funcionario.

S&P señaló que a pesar de algunos desafíos, la economía de China continúa creciendo de manera constante, apoyada por la implementación efectiva de políticas macroeconómicas. El gran tamaño del mercado de China, la fuerte demanda interna, una base de desarrollo sólida, nuevos motores de crecimiento y recursos abundantes son fortalezas clave, dijo el funcionario.

Además, los esfuerzos del gobierno chino para optimizar las políticas macroeconómicas y fortalecer los ajustes anticíclicos mejorarán aún más el impulso del desarrollo interno del país, agregó el uncionario.

La calificación de S&P es objetiva y justa, ya que la economía de China se encuentra actualmente en una trayectoria de crecimiento estable, descartando cualquier preocupación infundada sobre los riesgos de la deuda, dijo Pan Helin, un economista veterano con sede en Beijing, al Global Times el jueves.

"Esta calificación imparcial resalta la confianza de S&P en la estabilidad y resiliencia económica de China, sirviendo como una prueba sólida y reflejando el reconocimiento de la agencia de calificación de los logros económicos del país en los últimos años", dijo Pan.

Las calificaciones del S&P se publicaron tras las recientes revisiones al alza del crecimiento económico de China por parte del Fondo Monetario Internacional (FMI) y el Banco Mundial.

La economía de China continuó expandiéndose en mayo, con la producción de las empresas industriales por encima del tamaño designado aumentando un 5,6 % interanual, mientras que las ventas minoristas aumentaron un 3,7 %, según datos de la Oficina Nacional de Estadísticas .

Los datos mostraron que la segunda economía más grande del mundo mantuvo el impulso de recuperación del primer trimestre y está en una trayectoria firme para alcanzar la meta de un crecimiento del PIB del 5 % en 2024, dijeron los expertos.

Se espera que las políticas futuras se centren en estabilizar el mercado inmobiliario y expandir la demanda interna para consolidar y mejorar la recuperación económica del país, dijo el jueves al Global Times Wu Chaoming, subdirector del Instituto de Investigación Chasing.

BRILLOS EN LA INDIA

El Banco de la Reserva de la India (RBI) en su política monetaria ha elevado la previsión del PIB de la India del 7 % al 7,2 %para el año fiscal 25.

El gobernador del RBI, Shaktikanta Das, dijo: "El crecimiento del PIB real para el actual año financiero 2024-25 se proyecta en un 7,2 %, con un primer trimestre de un 7,3 %, un segundo trimestre de un 7,2 %, un tercer trimestre de un 7,3 % y un cuarto trimestre de un 7,2 %". Los riesgos están equilibrados."

El gobernador del RBI dijo además que "la proyección de crecimiento del PIB la hemos aumentado del 7 % al 7,2 % y la proyección de inflación, el promedio del año, la hemos mantenido en el 4,5 % como estaba en el último MPC". reunión."

India avanza hacia un crecimiento del PIB del 8 %, el RBI confía en un crecimiento del 7,2 % en el año fiscal 25.

ELECCIONES Y COMMODITIES

Es difícil no sorprenderse por la escala de todo. India, la democracia más grande del mundo y la quinta economía más grande (por ahora —, el FMI considera que superará a Japón el próximo año) recientemente celebró su mayor elección, con 980 millones de votantes elegibles que deciden los 543 escaños del Lok Sabha, la cámara baja.

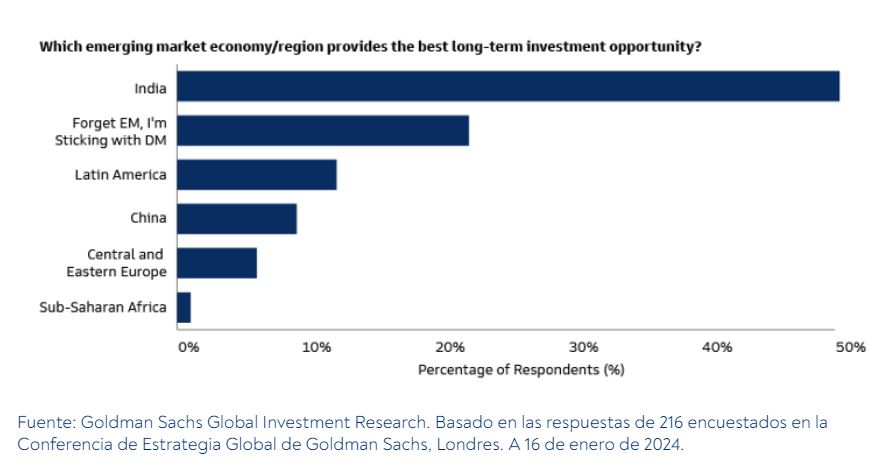

Antes de los resultados, analistas de S&P Global Market Intelligence evaluó el impacto probable de tres escenarios: una victoria de la coalición BJP con una mayoría especial de dos tercios de los escaños; una victoria de la coalición BJP con una mayoría simple; y no hay mayoría general para ningún partido.

Bajo el escenario de coalición de mayoría simple que sucedió, el análisis dijo que Modi aún se concentraría en el crecimiento macroeconómico y la prudencia fiscal, pero, dado un mandato más débil, podría tener que centrarse más en el bienestar. Más importante aún para el espacio de productos básicos, los analistas proyectaron una mayor competencia entre los gobiernos estatales para proyectos que podrían atraer inversión extranjera.

Debido a la atracción de la demanda por el enfoque de la India en infraestructura, manufactura y construcción para estimular el crecimiento, las grandes industrias mineras de mineral de hierro y siderúrgicas del país reciben apoyo en el mediano plazo. Pero hay debilidades estructurales.

En la actualidad, se exportan casi 20 millones de toneladas métricas de mineral de hierro, principalmente de baja calidad, casi en su totalidad a China. Esto está provocando volatilidad de precios y algunos llamados a prohibir las exportaciones.

Una posible solución a largo plazo son los subsidios para construir más plantas de beneficio para aumentar la calidad del mineral y garantizar el suministro interno y una mayor prima sobre las exportaciones.

En otras partes de la industria siderúrgica, la mayor demanda de acero de la India y la política gubernamental para reducir las emisiones de gases de efecto invernadero mediante el uso de chatarra de acero aumentarán las importaciones de carbón coquizable y chatarra ferrosa. Estos últimos han aumentado considerablemente desde 2021. Y es necesario construir más hornos de arco eléctrico, lo que también requiere importantes inversiones.

Otro brazo del programa de reducción de emisiones de GEI de la India es su objetivo de ser un actor clave en el sector de biocombustibles de Asia. Una barrera actual es la escasez de materia prima de etanol, exacerbada por la alta inflación de los alimentos, lo que resulta en que se reserve más caña de azúcar para uso alimentario. Mientras tanto, las aerolíneas nacionales sensibles a los costos han tenido poco apetito hasta la fecha por el combustible de aviación sostenible. Acelerar la transición requeriría (lo adivinaste) intervención y/o subsidios del gobierno central.

La inflación de los alimentos también está afectando fuertemente los flujos de productos alimenticios. India es el mayor exportador de arroz del mundo y brevemente se convirtió en un proveedor clave de trigo cuando la guerra entre Rusia y Ucrania trastornó el trigo del Mar Negro.

En cuanto a la industria petrolera de la India, el sector más conectado con la geopolítica, las operaciones upstream internas en la India son de bajo nivel y requerirían una inversión significativa para aumentar y así reducir la dependencia de las importaciones mientras la demanda de hidrocarburos del país se acelera rápidamente. Y, por supuesto, existe la dificultad añadida de lograrlo y al mismo tiempo reducir las emisiones.

Las sanciones internacionales impuestas a Rusia después de su invasión de Ucrania han resultado en cambios en los flujos de petróleo. La participación de Rusia en las importaciones de la India aumentó a casi el 40% en 2023 desde aproximadamente el 5% en 2019.

Los socios tradicionales de la India han sido Oriente Medio y los Estados Unidos, y puede encontrar que mantener relaciones diplomáticas sólidas con ellos y con Rusia simultáneamente es difícil. Además de la complicación, la guerra entre Rusia y Ucrania y las repercusiones más amplias de la guerra entre Israel y Hamas podrían interferir con el suministro.

EE.UU. RIESGO DE RECESIÓN POR ENCIMA DE LO NORMAL

EL barómetro del ciclo económico de EE. UU . indica que el riesgo de recesión permanece por encima de la norma histórica.

+ La probabilidad de una recesión en los Estados Unidos en los próximos 12 meses se ha mantenido sin cambios desde principios de este año, pero en 25% -30% sigue siendo elevado en relación con nuestra comparación de referencia desde la Segunda Guerra Mundial (gráfico 1).

+ Se espera un crecimiento por debajo de la tendencia en los próximos trimestres, dada una mezcla de indicadores líderes y una política monetaria restrictiva. Cualquier otro impulso cíclico a corto plazo para el crecimiento del gasto está limitado por el potencial de crecimiento subyacente de la economía. El sector manufacturero muestra brotes verdes de rebote cíclico, pero no sin señales conflictivas.

+ Los riesgos clave incluyen conflictos en el Medio Oriente y un posible resurgimiento de la inflación que amenazaría la relajación monetaria esperada de la Reserva Federal.

La probabilidad aún elevada de una recesión en comparación con los tiempos normales refleja en gran medida la curva de rendimiento invertida (ver gráfico 2).

En los EE. UU., Una curva de rendimiento invertida ha predicho siete de las últimas siete recesiones, sin falsos positivos (a diferencia del mercado de valores, que es bien conocido por sus falsos positivos).

Algunas veces, cuando el diferencial de rendimiento estuvo a punto de invertir (por ejemplo, en 1995 y 1998), la Reserva Federal respondió reduciendo las tasas de manera preventiva, que en retrospectiva parece haber ayudado a extender la expansión.

La inversión actual de la curva de rendimiento refleja principalmente las expectativas de los inversores de que la Fed eventualmente tendrá que reducir las tasas de interés, lo que a su vez puede reflejar:

+ Una opinión de que la Fed irá demasiado lejos e impulsará la economía a la recesión

+ Una opinión de que la Fed ha elevado la tasa de política por encima de su promedio esperado a largo plazo y que su éxito en reducir la inflación le permitirá revertir el rumbo más adelante.

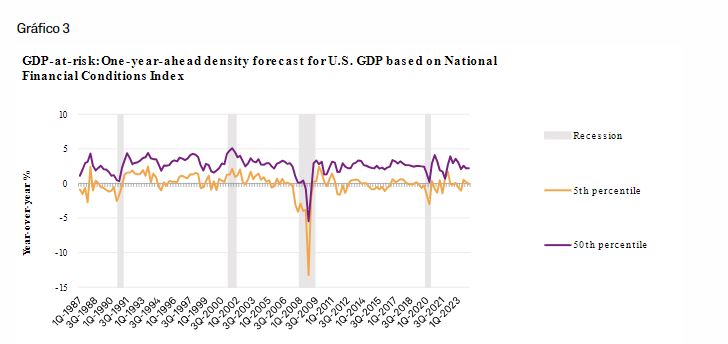

Los riesgos para el crecimiento del PIB real basados en las condiciones financieras se deterioraron ligeramente desde enero (después de mejorar en la segunda mitad del año pasado), pero se mantiene cerca de niveles históricamente normales. Dados los componentes de apalancamiento, crédito y riesgo del Índice de Condiciones Financieras Nacionales de la Reserva Federal de Chicago hasta el primer trimestre, el resultado casi peor posible (el quinto percentil inferior de la distribución) para el crecimiento trimestral anual del PIB en los próximos 12 meses se volvió negativo una vez más, aunque solo ligeramente (ver gráfico 3).

Se espera un crecimiento por debajo de la tendencia en los próximos trimestres, dada una mezcla de indicadores líderes y una política monetaria restrictiva. Cualquier otro impulso cíclico a corto plazo para el crecimiento del gasto está limitado por el potencial de crecimiento subyacente de la economía. El sector manufacturero muestra brotes verdes de rebote cíclico, pero no sin señales conflictivas.

Los riesgos clave incluyen conflictos en el Medio Oriente y un posible resurgimiento de la inflación que amenazaría la relajación monetaria esperada de la Reserva Federal