Estados Unidos y sus aliados compiten con China por la supremacía de los semiconductores, impulsados por una ola de inversión. Planes globales

ANAHÍ ABELEDO

Estados Unidos anunció esta semana un paquete de fuertes aumentos arancelarios sobre una variedad de importaciones chinas, EV, chips de computadora y productos médicos y advirtió sobre nuevas medidas en caso de que los asiáticos trasladen su producción a México para evitar las trabas. Estados Unidos y la Unión Europea, canalizaron casi US$ 81 mil millones para producir la próxima generación de semiconductores aumentando el enfrentamiento global con China. PLan de inversiones globales; novedades tecnológicas; la megafábrica de Intel y el contrato de Rapidus.

Joe Biden, dio a conocer esta semana un paquete de fuertes aumentos arancelarios sobre una variedad de importaciones chinas, incluidos vehículos eléctricos, chips de computadora y productos médicos, arriesgándose a un enfrentamiento con Beijing en un año electoral en un intento por atraer a los votantes que otorgan bajas calificaciones a sus políticas económicas, dijo Bloomberg.

Biden mantendrá los aranceles establecidos por su predecesor republicano Donald Trump y aumentará otros, incluida la cuadriplicación de los aranceles sobre vehículos eléctricos a más del 100%, dijo la Casa Blanca en un comunicado. Citó "riesgos inaceptables" para la seguridad económica de Estados Unidos planteados por lo que considera prácticas chinas injustas que están inundando los mercados globales con productos baratos.

Las nuevas medidas afectan US$ 18 mil millones en bienes importados chinos, incluidos acero y aluminio, semiconductores, baterías, minerales críticos, células solares y grúas, dijo la Casa Blanca.

Otro anuncio de Biden para generar empleo, la batalla con China en un año electoral

MICROPROCESADORES MÁS POTENTES

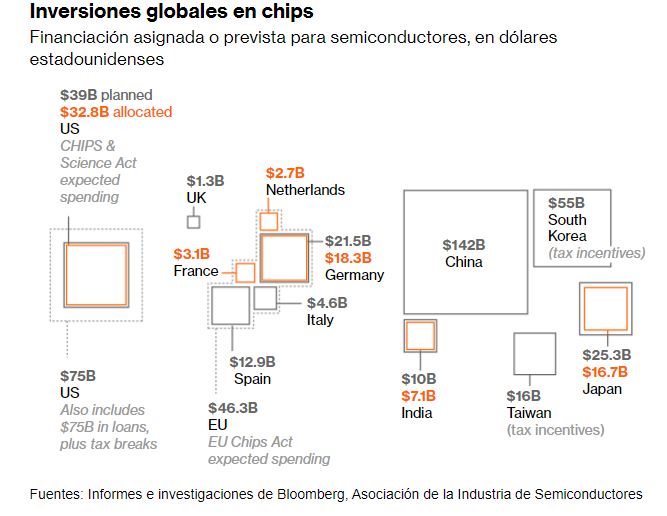

Un reciente trabajo de los investigadores Mackenzie Hawkins , Ian King , Jillian Deutsch , Yoshiaki Nohara y Yuan Gao para Bloomberg - con datos de la Asociación de la Industria de Semiconductores- revela que esta es la primera ola de cerca de US$ 380.000 millones destinados por gobiernos de todo el mundo a empresas como Intel Corp. y Taiwan Semiconductor Manufacturing Co. para impulsar la producción de microprocesadores más potentes.

"No hay duda de que hemos pasado el Rubicón en términos de competencia tecnológica con China, particularmente en semiconductores", dijo Jimmy Goodrich, alto funcionario de China y asesor tecnológico estratégico de RAND Corp. "Ambas partes básicamente han hecho de este uno de sus principales objetivos estratégicos nacionales”.

La avalancha de financiación ha endurecido las líneas de batalla en la guerra comercial entre Estados Unidos y China, incluso en lugares como Japón y Medio Oriente. También está dando un salvavidas a Intel, el alguna vez líder mundial en fabricación de chips que en los últimos años ha perdido terreno frente a rivales como Nvidia Corp. y TSMC.

Los planes de inversión han llegado a una coyuntura crítica en Estados Unidos, donde el mes pasado funcionarios revelaron US$ 6.100 millones en subvenciones para Micron Technology Inc., el mayor fabricante estadounidense de chips de memoria para computadoras. Esa fue la última subvención multimillonaria para una instalación de fabricación de chips avanzados en EE.UU., poniendo fin a una serie de compromisos cercanos a los US$ 33.000 millones para empresas como Intel, TSMC y Samsung Electronics Co.

Biden firmó la Ley de Ciencia y Chips de 2022 prometiendo un total de US$ 39.000 millones en subvenciones para los fabricantes de chips con préstamos y garantías por valor de US$ 75.000 millones adicionales más créditos fiscales de hasta el 25%. Apuesta a reactivar la producción local de chips de última generación y generar nuevos empleos.

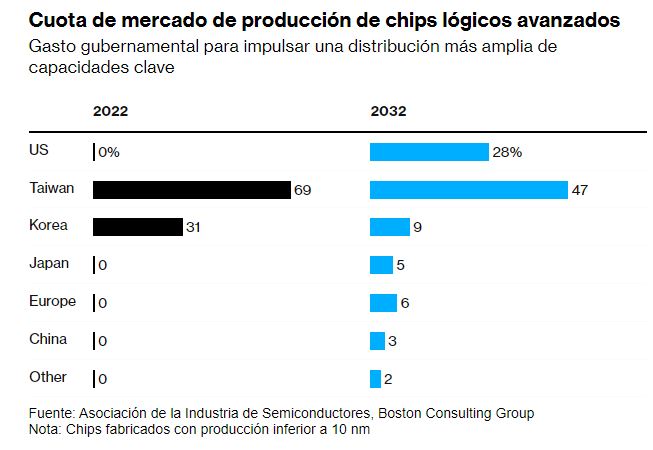

También se apunta a cerrar la brecha de décadas de incentivos estatales de Taiwán y Corea del Sur que han convertido a esos lugares en centros de la industria de chips. Estas inversiones también alimentan rivalidades entre Estados Unidos y sus aliados en Europa y Asia.

PLANES DE INVERSIONES GLOBALES

"La tecnología avanza rápidamente", dijo en una conferencia en Washington el mes pasado la Secretaria de Comercio de Estados Unidos, Gina Raimondo , quien encabeza la carga de semiconductores de la administración. “Nuestros enemigos y competidores no se están moviendo lentamente. Se están moviendo rápido, así que tenemos que actuar rápido”.

+ La UE

De acuerdo al relevamiento de Bloomberg, la Unión Europea ha forjado su propio plan de US$ 46.300 millones para ampliar la capacidad de fabricación local. La Comisión Europea estima que las inversiones públicas y privadas en el sector ascenderán a más de US$ 108 mil millones, principalmente en apoyo a grandes plantas de fabricación.

+ Alemania

Los dos proyectos más grandes de Europa están en Alemania : una fábrica de Intel planificada en Magdeburgo valorada en unos US$ 36 mil millones y que recibirá casi US$ 11 mil millones en subsidios, y una empresa conjunta TSMC valorada aproximadamente en US$ 11 mil millones, la mitad de los cuales serán cubiertos por fondos gubernamentales.

La Comisión Europea aún no ha dado aprobación final a la ayuda estatal a ninguno de los dos, y los expertos advierten que las inversiones del bloque no serán suficientes para lograr su objetivo de fabricar el 20% de los semiconductores del mundo para 2030.

+ España

Otros países europeos han tenido dificultades para financiar proyectos importantes o atraer empresas. España anunció en 2022 que destinaría casi US$ 13.000 millones , pero solo ha distribuido pequeñas cantidades a un puñado de empresas debido a la falta de un ecosistema de semiconductores en el país.

+ India

En febrero, India aprobó inversiones impulsadas por un fondo gubernamental de US$ 10 mil millones, incluida una oferta de Tata Group para construir la primera gran instalación de fabricación de chips del país .

+ Arabia Saudita

En Arabia Saudita, el Fondo de Inversión Pública está considerando una “inversión considerable” no especificada este año para iniciar la incursión del reino en los semiconductores mientras busca diversificar su economía dependiente de los combustibles fósiles.

+ Japón

En Japón, el Ministerio de Comercio ha obtenido alrededor de US$ 25.300 millones para su campaña de chips desde su inicio en junio de 2021. De esa suma, US$ 16.700 millones se han asignado a proyectos que incluyen dos fundiciones de TSMC en el sur de Kumamoto y otra fundición en el norte de Hokkaido, donde se encuentran los fabricantes locales de Japón. La empresa Rapidus Corp. tiene como objetivo producir en masa chips lógicos de 2 nanómetros en 2027.

El primer ministro Fumio Kishida tiene como objetivo una inversión total de US$ 64.200 millones, incluidas sumas del sector privado, con el objetivo de triplicar las ventas de chips producidos en el país a unos US$ 96.300 millones para 2030.

+ Corea del Sur

Seúl ha evitado la financiación directa y los subsidios como los adoptados por Washington y Tokio. En semiconductores, el gobierno de Corea del Sur desempeña un papel de apoyo en un gasto estimado de US$ 246 mil millones, parte de una visión más amplia para la tecnología local, desde los vehículos eléctricos hasta la robótica. Ese esfuerzo recibirá un impulso de un programa de chips de US$ 7.300 millones que el Ministerio de Finanzas dijo el domingo que se daría a conocer pronto.

"Toda esta inversión en manufactura impulsada por inversión gubernamental y no principalmente por inversión impulsada por el mercado podría eventualmente conducir a una situación en la que tengamos más capacidad de la que necesitamos", dijo Sara Russo , analista de Bernstein . Sin embargo, ese riesgo se ve mitigado por el tiempo que llevará poner en funcionamiento la nueva capacidad planificada.

Fábrica de TSMC en Kumamoto, Japón. Fotógrafo: Toru Hanai/Bloomberg

INTEL VA POR UNA MEGAFÁBRICA EN OHIO

Ohio One , es una futura “mega fábrica” que está construyendo Intel Corp. La compañía ha comprometido US$ 28 mil millones para construir una fábrica que podrá competir de manera creíble por contratos para fabricar chips de última generación utilizados en teléfonos inteligentes y en el entrenamiento de algoritmos de inteligencia artificial de próxima generación.

"Ohio One, afirma el director ejecutivo Patrick Gelsinger , podría llegar a ser la fábrica de chips más grande del planeta. Simplemente veo esto como existencial para nuestra economía, para nuestra seguridad nacional", dice Gelsinger en la sede de Intel en Santa Clara, California. "No veo el fracaso como una opción".

La fábrica no está programada para abrir hasta al menos 2027, pero los políticos ya se están atribuyendo el mérito incluso de los más mínimos avances.

Joe Biden calificó el sitio de Ohio One como un “campo de sueños” y lo describió como “el terreno sobre el cual se construirá el futuro de Estados Unidos”. En marzo pasado, Estados Unidos anunció que había acordado proporcionar a Intel US$ 19.500 millones en préstamos y subvenciones para ayudar a financiar el proyecto en Ohio, junto con proyectos similares en Arizona y Oregón, como parte de la Ley de Chips y Ciencia . “Amigos, ya era hora”, dijo Biden al anunciar el paquete de subsidios de Intel. "Aunque inventamos los chips más avanzados, hoy fabricamos el 0% de ellos".

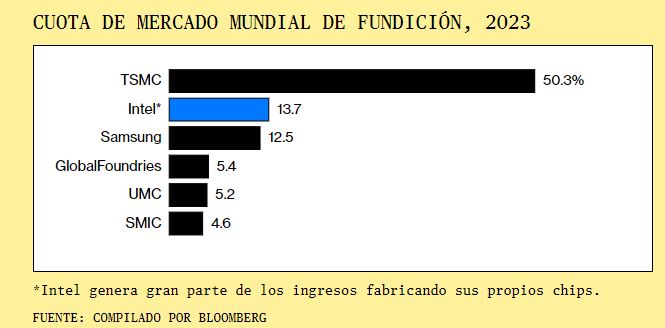

Intel ha sido eclipsada por TSMC y una serie de fabricantes de chips que subcontratan la fabricación real de chips. Nvidia Corp. , que alguna vez fue un actor secundario mejor conocido por los jugadores que codiciaban sus tarjetas gráficas, ahora vale más de US$ 2 billones , o más de 16 Intel.

Las ventas de los procesadores que alguna vez fueron dominantes de Intel están estancadas, sus acciones han caído más del 30% este año y han bajado más del 50% desde su pico a principios de 2020. Su fabricación, que alguna vez fue la joya de la corona, está sangrando dinero. En abril, Intel reveló que la operación de fabricación perdió US$ 7 mil millones el año pasado , y que habrá más pérdidas por venir.

Actualmente se están construyendo dos fábricas, pero hay espacio para ocho en total en el sitio de 1,000 acres. Intel ha dicho que invertirá hasta 100 mil millones de dólares en el proyecto si está completamente construido.

El proyecto de Intel en Ohio

EL AUGE EN CHINA

Empresas como Nvidia, Qualcomm Inc. y Broadcom Inc. lideran el mundo en el diseño de chips vitales para campos clave como la inteligencia artificial. Pero existe un debate sobre cuán amplia es esa ventaja.

China ahora tiene más plantas de semiconductores en construcción que cualquier otro lugar del mundo, aumentando la producción de chips heredados menos glamorosos y al mismo tiempo acumulando la experiencia necesaria para un salto tecnológico local. También está trabajando en alternativas nacionales a los chips de inteligencia artificial de Nvidia y otros silicios avanzados.

China estaba en camino de gastar más de US$ 142 mil millones, estimó la semana pasada la Asociación de la Industria de Semiconductores, con sede en Washington. Como parte de ese esfuerzo, el gobierno ha estado recaudando otros US$ 27 mil millones para lo que se conoce como el Gran Fondo para supervisar las inversiones estatales en decenas de empresas, incluidas las campeonas locales de fabricación de chips Semiconductor Manufacturing International Corp. y Huawei Technologies Co.

Según un análisis de Bloomberg News de cientos de empresas en la base de datos corporativa oficial Tianyancha, hay más de 200 empresas de semiconductores en el país con un capital registrado de más de US$ 61 mil millones. Gran parte de esa cantidad proviene de entidades afiliadas al Estado, y todo ello debería traducirse en capital real desplegado.

TECNOLOGÍA CHINA PARA EVADIR SANCIONES

Científicos de China desarrollaron un método de bajo costo para producir en masa chips ópticos, utilizados en supercomputadoras y centros de datos. Según los expertos, la técnica de tantalato de litio ayudará a sortear las sanciones comerciales impuestas por EE.UU. en el sector.

El profesor de Tecnología de la Información de Shanghái, Ou Xin, y el académico Tobias Kippenberg, de la Escuela Politécnica Federal de Lausana, Suiza, optaron por ese material para aumentar el rendimiento y bajar el costo.

Producciones de otros elementos como los filtros de radiofrecuencia 5G, ya adoptaron comercialmente este compuesto para su elaboración.

Teniendo en cuenta que la nueva fabricación implica modelar las obleas utilizando técnicas litográficas, el equipo desarrolló tecnologías de procesamiento compatibles para obleas.

En el trabajo demostraron su capacidad de grabación a través de un proceso basado en la tecnología de litografía ultravioleta profunda. Por su parte, la start-up Novel Si Integration Technology ya tiene la capacidad de producir en grandes cantidades artículos de ocho pulgadas.

La iniciativa busca reducir el impacto de las sanciones estadounidenses diseñadas para restringir el acceso del gigante asiático a chips de avanzada.

Hace más de un año, el Departamento de Comercio impuso restricciones a suministro de 31 empresas, entre ellas Yangtze Memory Technologies Corp., fabricante chino de semiconductores de memoria.

EL CONTROL SOBRE EL COMERCIO EXTERIOR

“No podemos permitir que China tenga acceso a nuestra tecnología más sofisticada para su avance militar”, dijo Raimondo en Manila en febrero, cuando anunció que las empresas estadounidenses de chips invertirían mil millones de dólares en Filipinas. "Haremos lo que sea necesario para proteger a nuestra gente, incluida la ampliación de nuestros controles".

Antes de la represión de las exportaciones, China estaba logrando avances, liderada por Huawei. Las capacidades de la compañía para diseñar algunos tipos de chips comenzaban a rivalizar con las de las mejores compañías estadounidenses antes de que Estados Unidos la incluyera en la lista negra en 2019, lo que dejó a sus diseñadores de procesadores con un negocio mucho más pequeño para financiar sus esfuerzos de innovación.

SMIC, el principal fabricante de chips de China, se unió a Huawei en la llamada lista de entidades restringidas del gobierno de EE. UU. en 2020. Dos años después, Washington golpeó a Beijing con controles de exportación diseñados para bloquear aún más el acceso de China a la última tecnología de fabricación.

Huawei dio un salto significativo en agosto cuando presentó un nuevo teléfono inteligente Mate 60 Pro con un procesador de 7 nanómetros de SMIC, una hazaña que los funcionarios de la administración Biden esperaban mantener fuera del alcance de China. La publicación se produjo durante la muy esperada visita de Raimondo a China, lo que irritó al secretario y rápidamente provocó una investigación por parte del Departamento de Comercio.

Desde entonces, funcionarios estadounidenses han dicho que el chip está por detrás de los componentes extranjeros tanto en rendimiento como en rendimiento. Fue fabricado utilizando herramientas estadounidenses y holandesas , informó Bloomberg, subrayando la dependencia de China de la tecnología occidental.

Aun así, la administración Biden todavía está sopesando su respuesta: los funcionarios han dicho que SMIC podría haber violado la ley estadounidense si produjo el chip para Huawei, y están considerando sancionar a una red de empresas tecnológicas chinas que temen que también puedan fabricar procesadores para el gigante de las telecomunicaciones.

Y EN EL MEDIO: TAIWÁN

Sobre el impulso global de los chips se cierne el riesgo de una invasión china de Taiwán que el Pentágono estima que Beijing estaría listo para emprender tan pronto como 2027. La isla, considerada por China como una provincia renegada, es el hogar del líder de la industria TSMC y suministra 90 % de los chips más avanzados del mundo.

La amenaza de interrupción del suministro de chips está motivando a Raimondo, un ex gobernador de Rhode Island y ex capitalista de riesgo que quiere que las fábricas estadounidenses produzcan el 20% de los semiconductores lógicos más avanzados del mundo para finales de la década.

La SIA dice que Estados Unidos está en camino de capturar el 28% de ese mercado para 2032. Eso es un aumento del cero por ciento actual, y convertiría a Estados Unidos en el segundo mayor productor, sólo detrás de Taiwán.

Trump también amenaza con imponer aranceles de hasta el 60% a los productos chinos si vuelve a ser presidente.

Un especialista extrae un chip Kirin 9000s fabricado en China por SMIC de un smartphone Huawei Mate 60 Pro en Ottawa. Fotógrafo: James Park/Bloomberg

COREA DEL SUR NO SE QUEDA ATRÁS

Corea del Sur no se queda atrás y aprueba una medida para combatir el crecimiento de Estados Unidos en la industria de chips. Los asiáticos repartirán 7.000 millones de euros a las compañías locales para hacer crecer el sector.

Corea del Sur es una de las grandes beneficiadas de la Ley de Chips y Ciencia de Estados Unidos. Después de unos primeros meses marcados por el despilfarro masivo de dinero, compañías de la talla de Intel, TSMC y Samsung están empezando a recoger los frutos. Y, aunque los informes del futuro de la industria señalan que el gran beneficiado será Estados Unidos, los asiáticos no quieren quedarse atrás y ya han aprobado una medida histórica.

Según Reuters, Corea del Sur prepara un paquete de subvenciones que repartirá 7.000 millones de euros entre las compañías que cumplan los requisitos. Choi Sang-mok, ministro de Finanzas del país, fue el encargado de anunciar la medida y de revelar las intenciones que llevaron a Corea del Sur a tomar esta determinación: ganar la “guerra tecnológica” que libran en estos momentos agentes como Estados Unidos, Taiwán o China en el terreno de los semiconductores.

RAPIDUS CORPORATION

El consorcio japonés de chips Rapidus Corporation anunció hoy un acuerdo de colaboración con la firma estadounidense del mismo sector Esperanto Technologies, con vistas a desarrollar conjuntamente semiconductores para inteligencia artificial (IA), según informó EFECOM.

El memorándum de entendimiento sellado entre ambas firmas está dirigido a "promover el desarrollo y manufactura de semiconductores con bajo consumo energético destinados a centros de datos, que serán indispensables en la nueva era de la IA", señalaron en un comunicado conjunto.

El auge de la IA requiere de una cantidad creciente de electricidad para alimentar los centros de datos en los que se basa esta nueva tecnología, lo que ha llevado a algunos expertos a alertar sobre la sostenibilidad de los avances en este campo.

Una instalación de Semiconductor Manufacturing International Corp. en Shanghai. Fotógrafo: Qilai Shen/Bloomberg

Rapidus se ha marcado el objetivo de comenzar a manufacturar en 2027 chips 2 nanómetros, una tecnología de próxima generación que se espera que se utilice para comunicaciones 5G, computación cuántica o vehículos autónomos.

Estos semiconductores más avanzados permitirán mejorar el rendimiento de los procesadores y al mismo tiempo reducir de forma radical el consumo energético, según ambas empresas.