Demoras por problemas en las cadenas de suministro. Algunos analistas se preguntan si "el futuro de rosas y sol será realista"

ANAHÍ ABELEDO

La revolución de los vehículos eléctricos (EV) ha sido una prioridad para los inversores en metales para baterías desde hace bastante tiempo, y la demanda de EV prometía no parar y regalar siempre beneficios. Sin embargo, en 2022 las nuevas medidas COVID-19 de China, la guerra de Rusia en Ucrania, los aumentos de costos y los inconvenientes en las cadenas de suministro afectaron al mercado. Escasean los semiconductores. Los fabricantes de automóviles están bajo presión para mantener altos los niveles de producción. Mientras se lanzan nuevos modelos para competir, muchos dejan de fabricarse demasiado rápido. El mercado del litio.

El 2022 ha traído problemas en la cadena de suministro de EV, con los fabricantes de automóviles luchando con costos más altos y objetivos de producción. Un informe de Investing News Network (INN) da cuenta de la opinión de analistas y expertos sobre las dificultades de este sector del mercado en el primer semestre de 2022 y las perspectivas en el horizonte.

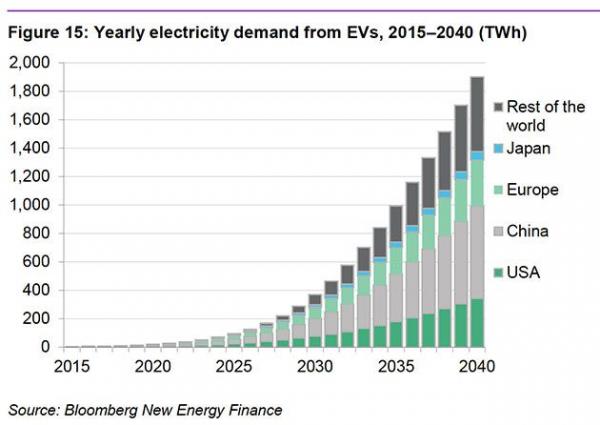

En 2021, las ventas de vehículos eléctricos se duplicaron con respecto al año anterior para alcanzar un nuevo récord de 6,6 millones de unidades, con casi el 10% de las ventas mundiales de automóviles eléctricos.

Las regiones en crecimiento como Europa observaron un interés continuo por parte de los consumidores, mientras que en el país líder China se vendieron 3,3 millones de vehículos eléctricos en 2021, más de lo que se vendió en todo el mundo en 2020, según la Agencia Internacional de Energía.

SE DESACELERÓ LA DEMANDA EN EUROPA. LOS SEMICONDUCTORES

Entre las principales tendencias observadas en el primer semestre, Felipe Muñoz, de JATO Dynamics, dijo que ha habido una desaceleración en la demanda de vehículos eléctricos de batería (BEV) en mercados en crecimiento como Europa, el segundo más grande después de China.

“Vimos la mayor caída mensual en Europa en junio para los registros de BEV desde abril de 2020, con una disminución de alrededor del 8 %, que sigue siendo mejor que el mercado general”, dijo a INN. “Pero es preocupante en el caso de Europa porque los vehículos eléctricos han sido los motores del crecimiento en los últimos meses”.

Tesla (NASDAQ: TSLA ), Volkswagen (OTC Pink: VLKAF , ETR: VOW), Renault (EPA: RNO ), Audi, Skoda y Ford (NYSE: F ) fueron los más afectados por la caída de la demanda, según JATO.

Tesla se vio afectada por una interrupción de la producción en su planta en China (Shangai), al no poder aumentar las entregas de vehículos trimestre a trimestre por primera vez en dos años.

Mientras tanto, Volkswagen sintió la presión de dejar de producir una serie de modelos debido a problemas de suministro relacionados con la guerra de Rusia en Ucrania.

En Europa cae la demanda, España entre las más retrasadas

El año pasado, había más de 450 modelos de automóviles eléctricos disponibles en todo el mundo, un aumento de más del 15 % en comparación con 2020 y más del doble de la cantidad de modelos disponibles en 2018.

En 2022, a pesar de los desafíos, los fabricantes de automóviles han seguido lanzando nuevos modelos, ampliando la disponibilidad de segmentos y puntos de precio para vehículos eléctricos.

“Se esperaba el aumento en la disponibilidad del modelo, continuará y es fundamental para aumentar la adopción de EV”, dijo Stephanie Brinley de IHS Markit a INN.

“En términos de rendimiento de ventas, seguimos viendo que la producción frena las ventas”, dijo. “Si bien el endurecimiento de la política monetaria, la inflación y las preocupaciones sobre la recesión podrían tener un impacto en la demanda subyacente en la segunda mitad de 2022, la capacidad de producción sigue determinando los volúmenes de ventas”.

A finales de 2021, los BEV representaban el 3,5 % de las matriculaciones de vehículos ligeros en EE. UU. Desde enero hasta finales de mayo, creció hasta el 4,5 %, según datos de IHS Markit.

“La escasez de semiconductores y de otro tipo ha significado que los OEM no han podido construir tantos EV como habían planeado y han ralentizado la capacidad de aumento de la producción, pero la disponibilidad y el inventario de EV son más altos que en 2021 y hay más modelos. disponibles”, dijo Brinley.

Un catalizador clave que impactó en las ventas fueron las nuevas medidas de contención de COVID-19 de China a principios de 2022.

“Los bloqueos en China, además de la incertidumbre sobre la economía y la guerra en Ucrania y su impacto en las cadenas de suministro, finalmente también están afectando a los vehículos eléctricos”, explicó Muñoz a INN. “Solían ser los únicos impulsores del crecimiento, pero ahora también estamos viendo que la demanda de estos autos cae, no porque la gente no los quiera, sino porque no hay autos disponibles”.

![]()

Los semiconductores son la pieza clave que escasea en estos momentos

LOS PROBLEMAS EN LAS CADENAS DE SUMINISTRO

La escasez de la cadena de suministro se ha convertido en el principal problema para la industria automotriz en su conjunto, lo que afecta la producción y el desarrollo de vehículos eléctricos, así como la producción de vehículos tradicionales.

“Los costos de producción de vehículos han aumentado debido a los aumentos de precios de las materias primas y los productos básicos”, dijo Brinley. “Además, la invasión rusa de Ucrania y los bloqueos de COVID-19 en China a principios de 2022 causaron más problemas de cadena de suministro y logística, lo que nuevamente afectó a la industria en su conjunto, incluidos los planes de vehículos eléctricos”.

El año pasado, la escasez de chips parecía afectar solo a los vehículos con motor de combustión interna, pero este año la situación está evolucionando para afectar también a los vehículos eléctricos.

“En 2021 no había suficientes chips en la industria, entonces los poquísimos que había se usaban para producir autos que se pudieran vender fácilmente, que son los SUV o EV”, comentó Muñoz a INN. “Sin embargo, la crisis sigue ocurriendo y ya está afectando a los vehículos eléctricos”.

Como resultado de las limitaciones de producción en la industria de vehículos ligeros, los fabricantes de automóviles no han podido producir según la capacidad o los planes disponibles.

“Si bien la situación continúa mejorando lentamente, la producción será menor que la capacidad o la demanda durante el resto de 2022 y hasta 2023”, dijo Brinley.

Para el experto, el desajuste entre producción y demanda es una barrera de entrada en el corto plazo, pero no lo será en el mediano plazo. “Es una barrera para los consumidores que quieren vehículos tradicionales en este momento, no solo vehículos eléctricos”, dijo. “No está desacelerando el interés subyacente en los vehículos eléctricos y los consumidores se están adaptando a tener que esperar”.

Para Muñoz, si los temores de recesión continúan y se hacen realidad, la discusión no será solo sobre las restricciones de producción, sino que podría convertirse en un problema de demanda.

“El problema con una recesión es que además de la producción, tendremos problemas de demanda ya que la gente dejará de comprar o retrasará su compra”, dijo Muñoz.

Este podría no ser el caso para todos los mercados, agregó el experto, ya que los fabricantes de automóviles chinos, por ejemplo, no están tan expuestos como los mercados europeos o estadounidenses, porque no exportan tantos de sus vehículos.

“Dependen principalmente de la demanda local y el mercado chino aún tiene potencial de crecimiento”, dijo. “India es otro caso positivo: la demanda allí parece reaccionar positivamente a los incentivos del gobierno y tiene una mejor perspectiva”.

EV Y LITIO: ¿EL HORIZONTE DE ROSAS Y SOL SERÁ REALISTA?

De cara al futuro, para fines de 2022, las ventas globales de complementos, que incluyen BEV, híbridos enchufables y BEV de rango extendido, están en camino de superar los 10 millones de vehículos. Esto es más que los totales combinados de 2019 (en 3,1 millones) e igual cifra en 2021, según muestran los datos de S&P Global Commodity Insights.

“China seguirá siendo el mercado más grande por ventas totales, ya que ha liquidado 3 millones en lo que va del año y se proyecta que represente 6,5 millones de ventas adicionales para fines de este año, sujeto a cierto riesgo a la baja relacionado con bloqueos localizados periódicos en respuesta a la aparición de variantes del coronavirus”, dijo Mark Mozur, gerente de perspectivas energéticas futuras de S&P Global Commodity Insights.

La Unión Europea será el único otro mercado que supere el umbral de 1 millón de vehículos, y se espera que registre 2 millones en ventas para finales de año.

“Estados Unidos cerrará el año con poco menos de 0,8 millones de vehículos vendidos, un crecimiento interanual del 30 por ciento”, dijo Mozur. “En términos de participación de mercado, Noruega seguirá siendo el líder mundial, en camino de que los vehículos eléctricos capturen entre el 85 y el 90 por ciento de las ventas totales de automóviles de pasajeros nuevos”.

Para la segunda mitad, Brinley dijo que el mercado debería continuar viendo una mejora en el inventario, aunque el problema de los semiconductores frenará a la industria frente a los planes y la capacidad hasta 2023.

“Alguna mejora en el inventario será el resultado de la cadencia de producción ya planificada, y otra será el resultado del aumento normal de la producción”, dijo. “Además, las fábricas de Tesla en Texas y Alemania están aumentando, lo que significará que la disponibilidad de Tesla seguirá aumentando considerablemente”.

Iveco apostó fuerte a la electromovilidad que aparece como una tendencia imparable

Para Muñoz, el factor clave a tener en cuenta es la disponibilidad de autos nuevos y cómo mantener el interés en los vehículos eléctricos.

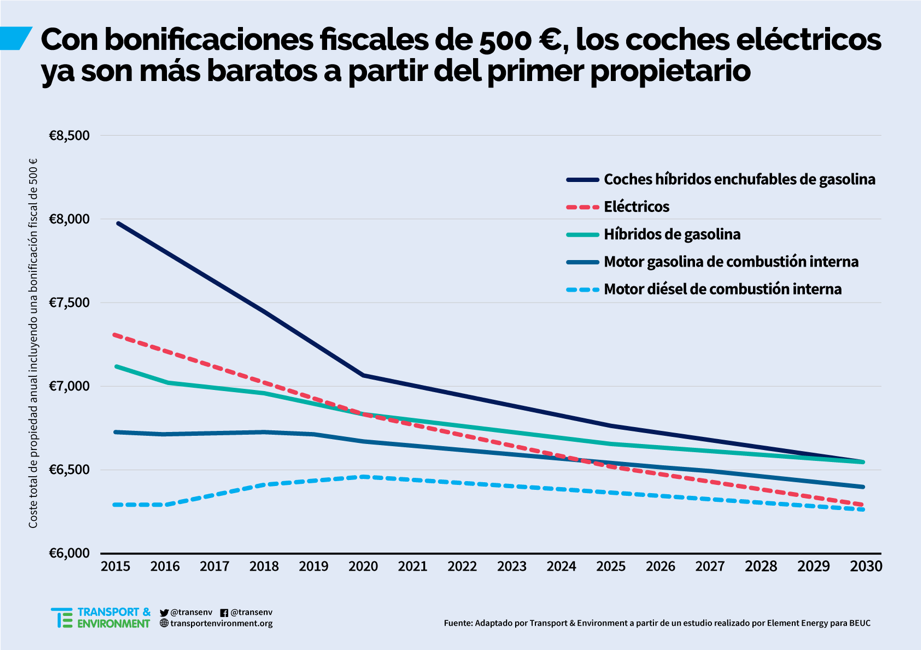

“Los gobiernos siguen ayudando, todavía hay muy buenas ofertas y muy buenos incentivos en muchos mercados, con consumidores hasta ahora reaccionando positivamente a esta forma de comprar autos eléctricos”, dijo. “Entonces, para mí, la clave será mantener este interés al traer los autos a tiempo, porque si los autos no están y al mismo tiempo hay temores sobre la economía en todas partes, entonces perderemos la oportunidad que hemos tenido. hasta aquí."

Jon Hykawy de Stormcrow Capital, compartió su visión sobre la industria del litio: “Durante un largo período de tiempo, vamos a ver ventas continuas, vamos a ver la prohibición de los vehículos de combustión interna, vamos a seguir viendo rosas y sol en toda la industria”, dijo. "Y tal vez eso no sea tan realista, y tal vez nunca haya sido tan realista como se ha retratado".

Los precios del litio se dispararon el año pasado ya que las restricciones de COVID-19 junto con una fuerte demanda del sector de vehículos eléctricos respaldaron niveles más altos.

“Vimos un aumento de precios muy dramático durante el último año que fue impulsado, francamente, por una tormenta perfecta”, dijo Hykawy. “Sin embargo, estamos en un punto en el que los precios se han vuelto antieconómicos en algunos mercados”.

Con las variables macroeconómicas golpeando el mercado de valores y un informe bajista del banco de inversión Goldman Sachs (NYSE: GS ), las acciones de litio han estado experimentando una presión a la baja.

Al comentar sobre la desconexión observada entre el mercado de valores y los precios del litio, Hykawy dijo que la electrificación de las flotas es imparable en este momento.

“Supongo que la pregunta es qué tan rápido vamos a ver esa transición”, dijo. “Pero en este punto, el optimismo está justificado y el mercado de valores finalmente superará lo que sea que esté superando y volverá”.

Para los inversionistas interesados en el litio, Hykawy compartió su perspectiva sobre cómo seleccionar un proyecto de litio hoy.

“Cualquier proyecto que pueda producir con ganancias con un costo razonable a largo plazo del litio, y ese costo a largo plazo del litio probablemente parezca US$15 000 por tonelada, tal vez no US$70 000, ese es el lugar que usted está buscando. , y hay una gran cantidad de proyectos que pueden hacer eso”.