Fusiones y Adquisiciones (M&A) en Argentina, cierre año 2022 y perspectivas 2023

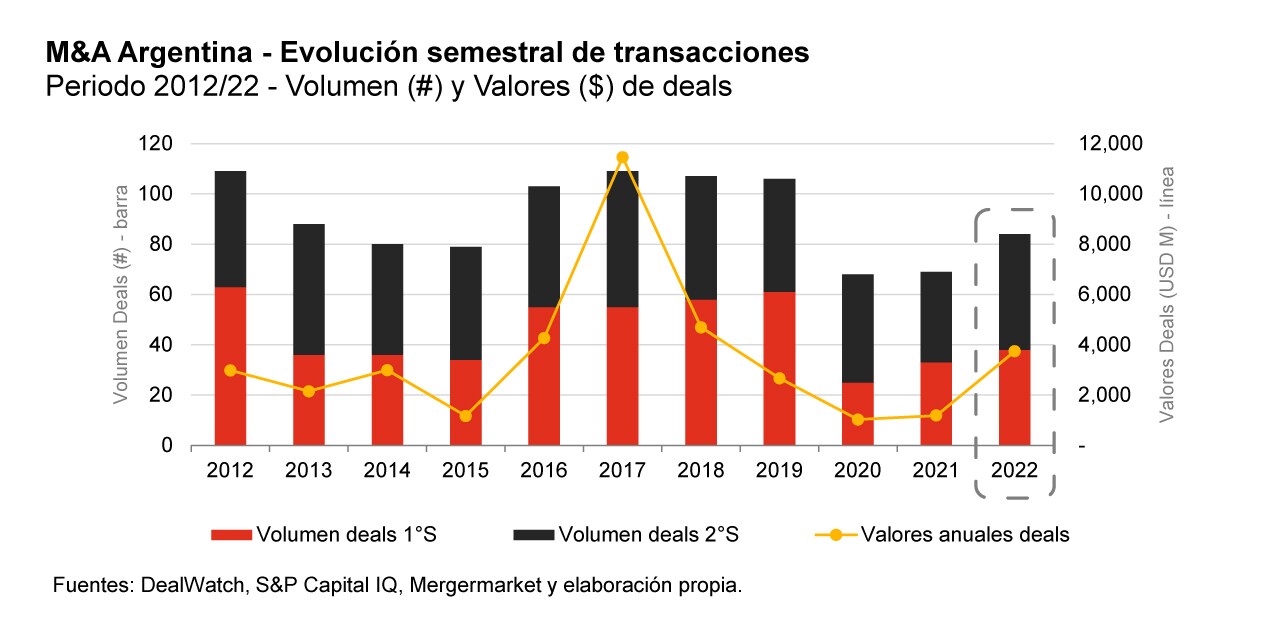

Durante 2022, se registraron 84 transacciones de M&A por US$ 3.700 millones. A pesar del escenario internacional adverso y un segundo semestre con volatilidad macroeconómica a nivel local, el volumen operado es el mayor desde el año 2019 y en cuanto a monto es el mayor desde 2018. Igualmente, se sigue estando por debajo del promedio histórico de Argentina de 100 transacciones por año.

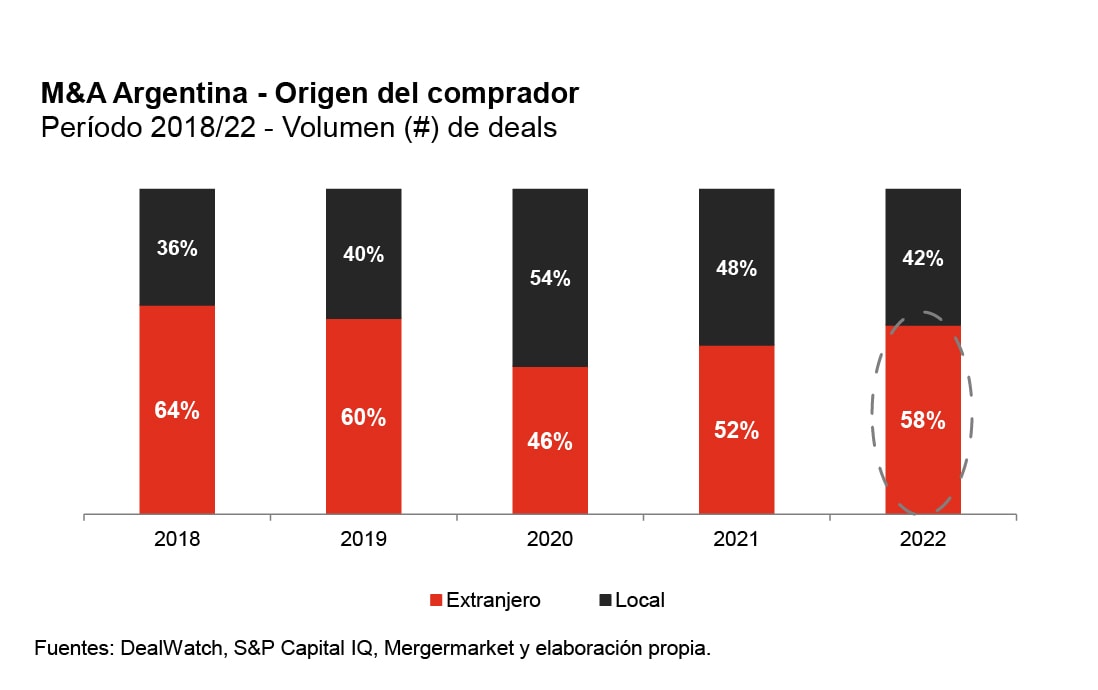

LOS COMPRADORES EXTRANJEROS VUELVEN A SER PROTAGONISTAS

Durante 2022 las transacciones realizadas por compradores con origen extranjero representaron 58% del volumen total, volviendo así a la tendencia que se observaba en 2019 y años anteriores.

Para varios de estos grupos extranjeros, la inversión representó la primera incursión en Argentina, en la mayoría de los casos relacionados al sector de Tecnología.

Baja presencia de jugadores financieros. A diferencia de lo que ocurre en el resto del mundo en donde cada vez hay mayor protagonismo de compradores del tipo financieros/private equity (dado que hoy disponen de más de US$ 2.000 billones en fondos para invertir o “dry powder”), en Argentina mantienen muy poca presencia.

Se identificaron menos de cinco transacciones en las que un jugador financiero fue comprador, lo cual está relacionado a la falta de previsibilidad financiera y económica a mediano y largo que tiene el país. Actualmente en Argentina los compradores son mayormente del tipo estratégico – jugadores que ya operan en el mismo mercado o sector del target.

+ La tendencia de salida de multinacionales continua, aunque se ha desacelerado.

Durante el año hubo al menos 17 transacciones en las que un grupo multinacional vende toda o una parte de su operación en Argentina. Este valor es levemente inferior al de 2021 (19 transacciones).

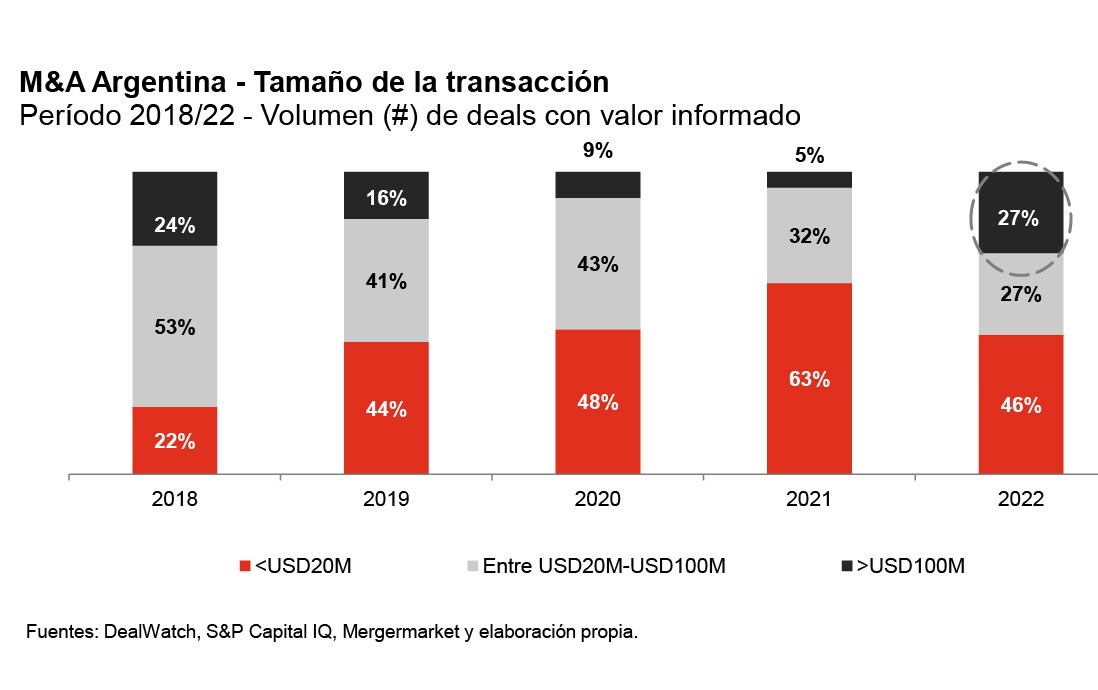

+ Tickets más altos. Se registraron al menos siete transacciones por montos superiores a los US$ 100 millones, lo cual no ocurría desde el año 2018 (en el que se registraron 11 transacciones). Hubo dos transacciones en el que el ticket estuvo en el rango de los US$ 1.000 millones – el deal entre Gangeng Lithium y el grupo Pluspetrol; y el deal entre Technisys y SoFi.

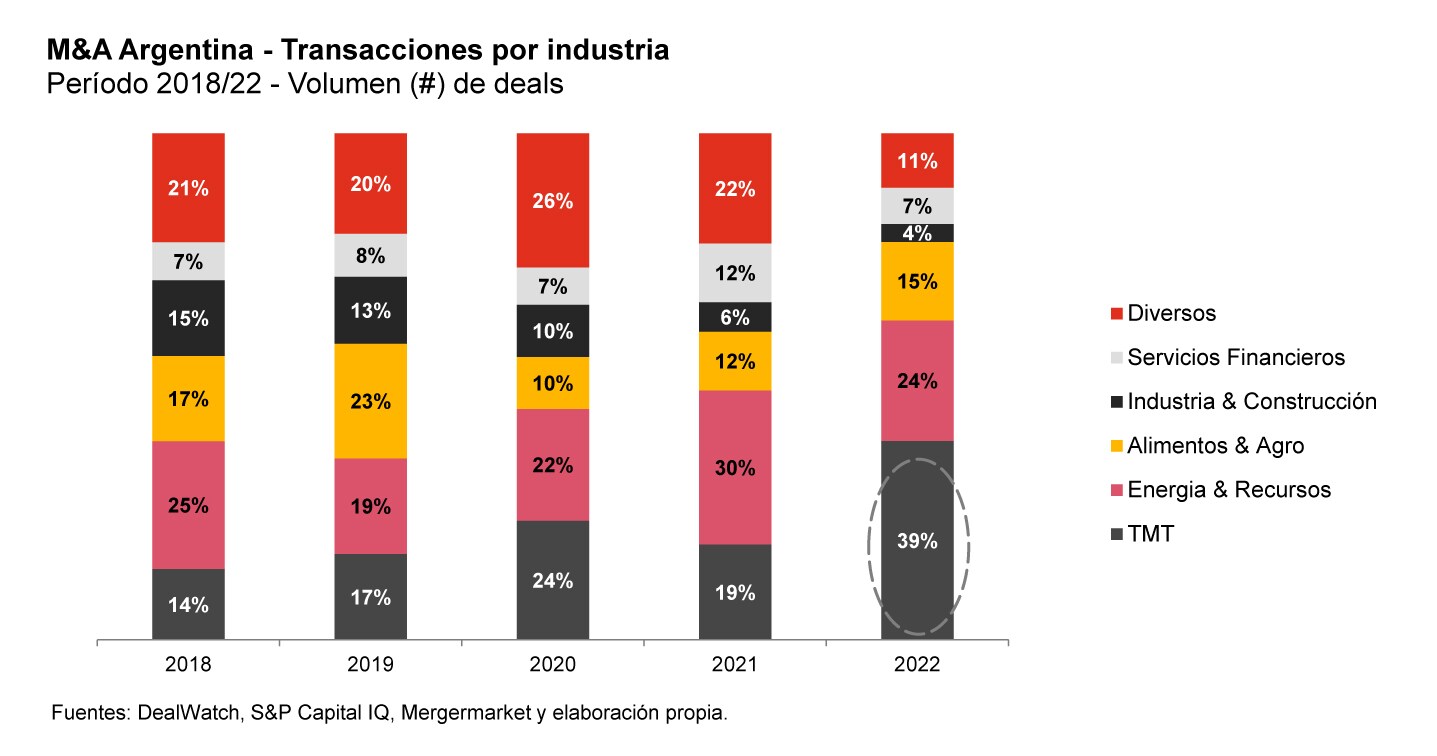

M&A: ¿CUÁLES SON LOS SECTORES MÁS ACTIVOS?

Sectores más activos incluyen TMT (Tecnología, Medios y Telecomunicaciones), Energía & Recursos, Alimentos & Agro y Servicios Financieros. Representaron cerca del 90% de la actividad (en cantidad) en el último año, siendo los más dinámicos en M&A.

En cuanto a valor operado, la mayor parte del flujo de inversión fue a TMT y Energía & Recursos.

En TMT, Servicios de IT fue el subsector más importante, seguido por E-Commerce/Internet.

En Energía & Recursos el subsector más activo fue el de Litio (que cada vez muestra mayor movimiento y nivel de inversiones), seguido por Energías Renovables (un subsector que está volviendo a tomar más relevancia impulsado por las inversiones en ESG).

En Alimentos & Agro las transacciones fueron variadas, incluyendo los segmentos de Agronegocios (insumos, servicios y producción), Alimentos & Bebidas, Forestal y Pesquero.

En Servicios Financieros hubo transacciones relacionadas al segmento de Criptomonedas (en donde los compradores fueron más que todo extranjeros) y de Billeteras Virtuales (en las que grupos locales se están posicionado), entre otros.

ALGUNAS DE LAS TRANSACCIONES DESTACADAS DEL 2022 INCLUYERON:

+ La adquisición por parte de SoFi Technologies de la desarrolladora argentina de software con foco en el sector bancario Technisys por un monto de US$1.100 millones – fue la operación más importante del año. (Tecnología – Feb 22)

+ La venta por parte de grupo Pluspetrol de Lithea, dueño de dos proyectos de litio en etapa de desarrollo-factibilidad, al gigante chino de litio Gangfeng, por un valor estimado de US$ 962 millones. Firmas del sector continúan buscando asegurar recursos de litio en vistas al crecimiento de la demanda del mineral para el uso en vehículos eléctricos y otros dispositivos electrónicos. (Minería – Jul 22)

+ El grupo suizo Glencore compró a Newmont una participación del 18,75% del proyecto minero de cobre y oro, MARA en Catamarca, por un valor de US$ 124,9 millones más ciertos pagos variables. Aunque ahora logró quedarse con la totalidad del proyecto tras la compra de la participación de Pan American Silver.

Glencore ya era accionista de MARA y con esta transacción incrementa su participación en el proyecto. El proyecto MARA es la integración entre Minera Alumbrera y el proyecto Agua Rica, siendo uno de los proyectos metalíferos más importantes del país. (Minería – Sep 22)

Pampa Energía realizó dos adquisiciones en el segmento de energías renovables. La primera fue la compra de Vientos de Arauco Renovable SAU, operador del Parque Eólico Arauco II (capacidad 100 MW) – el vendedor fue la provincia de La Rioja. La otra fue la adquisición del 50% que no poseía de Greenwind, operador del Parque Eólico Ing. Mario Cebreiro (capacidad 100 MW). (Energías Renovables – Dic 22 y Ago 22)

La panameña Regency Group adquirió las operaciones de Nike en Argentina y Uruguay. Regency ya era distribuidor de la marca Nike en varios países de Latinoamérica, y con esta transacción sumó las operaciones de Argentina y Uruguay. (Retail – Jun22)

Geopagos, la empresa de infraestructura tecnológica de pagos recibió una ronda de capital de US$ 35 millones, liderada por el fondo de private equity Riverwood Capital. (Tecnología – Ago 22)

La Familia Bartolomé, accionistas de Don Mario, adquirió Liag Argentina, que posee más de 60.000 hectáreas de producción agrícola y ganadería en el país. El vendedor fue una familia australiana. (Agronegocios – Sep 22)

FUNDRAISING Y VENTURE CAPITAL HA CONTINUADO ACTIVO, PERO CON MONTOS MÁS BAJOS

Durante el año se registraron al menos 40 operaciones (comparado con menos de 30 operaciones en 2021) por un valor total de aproximadamente US$ 250 millones.

No se registraron rondas por tickets por arriba de US$ 100 millones, lo cual si se había visto en 2021 – el valor promedio del ticket de ronda en 2022 fue de US$ 10 millones en comparación con casi US$ 20 millones en 2021 (sin incluir las transacciones de Ualá,

Satellogic y Tiendanube que en conjunto captaron más de US$ 1.000 millones ese año).

Esto responde a la coyuntura internacional que ha hecho que las transacciones de Venture Capital tengan una de sus peores caídas de las últimas dos décadas.

M&A: PERSPECTIVAS PARA 2023 EN EL PAÍS

Posicionamiento hacia 2023. Seguramente veamos transacciones de posicionamiento en vistas a las elecciones presidenciales de 2023. La reciente alza de acciones argentinas es una muestra del posible cambio de expectativas que están anticipando el mercado y los inversores.

Volatilidad económica y riesgo país. Continuarán los altos niveles de volatilidad e incertidumbre. Alta inflación, devaluaciones, controles de cambio y brechas cambiarias, restricción a las importaciones, desaceleración de la economía, entre otros, son aspectos con los que seguiremos conviviendo.

El reflejo es el riesgo país, que, si bien ha disminuido gradualmente estas últimas semanas, sigue estando en niveles históricamente elevados. Todo esto termina impactando negativamente sobre los niveles de inversión (en especial inversión de mediano y largo plazo).

Excedentes de liquidez. Sigue habiendo una gran cantidad de empresas con excedentes de liquidez / pesos, en el mercado local. Es una oportunidad de coyuntura, que está impulsando transacciones e inversiones en economía real.

Salidas de multinacionales. Seguirán ocurriendo, aunque creemos que en menor medida. Argentina sigue siendo un país riesgoso y complejo para operar, y en un contexto global de recesión muchos grupos internacionales están buscando reestructurar sus portafolios y operaciones. Los compradores probablemente sigan siendo grupos locales y/o regionales.

Foco en industrias y recursos estratégicos. Industrias tal como tecnología, fintechs, litio, shale oil & gas, agronegocios, seguirán siendo un generador importante de transacciones.

Son sectores en los que los inversores-compradores le dan mayor importancia al acceso a capacidad-recursos-mercados, que a las condiciones económicas locales. Recordemos que Argentina sigue siendo la tercera economía más grande de Latinoamérica, y por ende siempre será un mercado relevante.

Valuaciones. Los activos argentinos siguen cotizando a un valor muy por debajo de sus pares regionales e internacionales. Una empresa argentina puede valer hasta 60% menos que una de Estados Unidos o Europa de su mismo sector.

Esta brecha de valor es posible que disminuya en la medida que nos acerquemos a las elecciones, pero seguirá siendo lo suficientemente elevada como para representar una oportunidad para comprar activos a precios históricamente bajos.