La demanda de baterías -y de baterías más grandes- sigue aumentando. Alternativas a los iones de litio, como los de sodio. El cambio de baterías en India y China

ANAHÍ ABELEDO

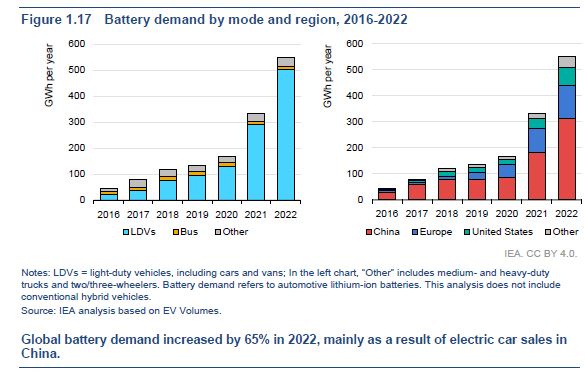

La demanda de baterías automotrices de iones de litio (Li-ion) aumentó un 65 % a 550 GWh en 2022, desde 330 GWh en 2021, por el crecimiento en las ventas de automóviles eléctricos de pasajeros, con un 55 % más de matriculaciones en 2022. Por la incidencia de los altos precios y la escasez de minerales críticos se buscan nuevas alternativas a las baterías de iones de litio, en particular las de iones de sodio (iones de Na). Algunas automotrices ya están innovando. Las ventajas del cambio de baterías: experiencias en India y China.

En 2022, la demanda de litio superó la oferta (como en 2021) a pesar del aumento del 180 % en la producción desde 2017, dice la Agencia Internacional de Energía (IEA) en su reciente informe "IEA: GLOBAL EV OUTLOOK 2023- CATCHING UP WITH CLIMATE AMBITIONS".

La variabilidad en el precio y la disponibilidad de minerales críticos también puede explicar algunos de los desarrollos en la química de las baterías de los últimos años.

En 2022, alrededor del 60 % de la demanda de litio, 30 % de cobalto y 10 % de níquel fue para baterías de vehículos eléctricos. Tan solo cinco años antes, en 2017, estas participaciones rondaban el 15%, 10% y 2%, respectivamente.

Reducir la necesidad de materiales críticos también será importante para la sostenibilidad, resiliencia y seguridad de la cadena de suministro. Acelerar la innovación puede ayudar, por ejemplo, a través de tecnologías de baterías avanzadas que requieran cantidades más pequeñas de minerales críticos, así como medidas para apoyar la adopción de modelos de vehículos con baterías de tamaño optimizado y el desarrollo del reciclaje de baterías.

En China, la demanda de baterías para vehículos creció más del 70 %, mientras que las ventas de automóviles eléctricos aumentaron un 80 % en 2022 en relación con 2021, y el crecimiento de la demanda de baterías se vio ligeramente atenuado por una proporción cada vez mayor de PHEV.

La demanda de baterías para vehículos en los Estados Unidos creció alrededor del 80 %, a pesar de que las ventas de automóviles eléctricos solo aumentaron alrededor del 55 % en 2022. Si bien el tamaño promedio de la batería para los automóviles eléctricos con batería en los Estados Unidos solo creció alrededor del 7 % en 2022.

Las ventas globales de automóviles BEV y PHEV están superando las ventas de vehículos eléctricos híbridos (HEV), y como los tamaños de batería BEV y PHEV son más grandes, la demanda de baterías aumenta aún más como resultado.

El aumento en la demanda de baterías impulsa la demanda de materiales críticos.

NUEVAS ALTERNATIVAS A LOS IONES DE LITIO CONVENCIONALES

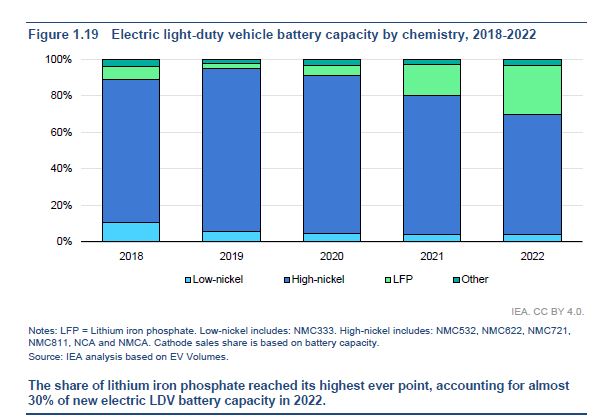

En 2022, el óxido de litio, níquel, manganeso y cobalto (NMC) siguió siendo la química de batería dominante con una participación de mercado del 60 %, seguida por el fosfato de litio y hierro (LFP) con una participación de poco menos del 30 %, y el óxido de níquel cobalto y aluminio (NCA) con una participación de alrededor del 8%.

Las químicas de cátodos de fosfato de hierro y litio (LFP) han alcanzado su mayor participación en la última década. Esta tendencia está impulsada principalmente por las preferencias de los OEM chinos.

Alrededor del 95 % de las baterías LFP para vehículos ligeros eléctricos se instalaron en vehículos fabricados en China, y solo BYD representa el 50 % de la demanda.

Tesla representó el 15 %, y la proporción de baterías LFP utilizadas por Tesla aumentó del 20 % en 2021 al 30 % en 2022. Alrededor del 85 % de los automóviles con baterías LFP fabricados por Tesla se fabricaron en China, y el resto se fabricó en China.

Estados Unidos con células importadas de China. En total, solo alrededor del 3% de los coches eléctricos con baterías LFP se fabricaron en Estados Unidos en 2022.

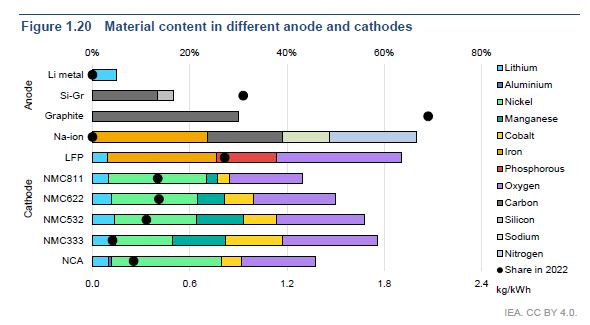

Las baterías LFP contrastan con otras químicas en el uso de hierro y fósforo en lugar del níquel, manganeso y cobalto que se encuentran en las baterías NCA y NMC.

La desventaja de LFP es que la densidad de energía tiende a ser menor que la de NMC. Las baterías LFP también contienen fósforo, que se utiliza en la producción de alimentos.

Si todas las baterías de hoy fueran LFP, representarían casi el 1% del uso actual de fósforo agrícola en masa, lo que sugiere que pueden surgir demandas conflictivas de fósforo en el futuro a medida que aumente la demanda de baterías.

Con respecto a los ánodos, varios cambios químicos tienen el potencial de mejorar la densidad de energía (vatios-hora por kilogramo o Wh/kg). Por ejemplo, el silicio se puede utilizar para reemplazar todo o parte del grafito en el ánodo para hacerlo más liviano y así aumentar la densidad de energía.

El grafito dopado con silicio ya entró en el mercado hace algunos años, y ahora alrededor del 30 % de los ánodos contienen silicio. Otra opción son los ánodos de metal de litio innovadores, que podrían generar una densidad de energía aún mayor cuando estén disponibles comercialmente.

En los últimos años han surgido alternativas a las baterías de iones de litio, en particular las de iones de sodio (iones de Na).

La química de esta batería tiene la doble ventaja de depender de materiales de menor costo que el Li-ion, lo que lleva a baterías más baratas y de evitar por completo la necesidad de minerales críticos. Actualmente es la única química viable que no contiene litio.

Se estima que la batería de iones de Na desarrollada por CATL de China cuesta un 30% menos que una batería LFP. Por el contrario, las baterías de iones de Na no tienen la misma densidad de energía que sus contrapartes de iones de litio (respectivamente de 75 a 160 Wh/kg en comparación con 120 a 260 Wh/kg).

Esto podría hacer que el Na-ion sea relevante para los vehículos urbanos con un rango más bajo o para el almacenamiento estacionario, pero podría ser más difícil de implementar en lugares donde los consumidores priorizan la autonomía de rango máximo o donde la carga es menos accesible.

Hay casi 30 plantas de fabricación de baterías de iones de Na actualmente en funcionamiento, planificadas o en construcción, con una capacidad combinada de más de 100 GWh , casi todas en China. A modo de comparación, la capacidad de fabricación actual de las baterías de iones de litio es de alrededor de 1 500 GWh.

LA INDUSTRIA AUTOMOTRIZ BUSCA INNOVAR

Múltiples fabricantes de automóviles ya han anunciado automóviles eléctricos de iones de Na, como el Seagull de BYD , que tiene un alcance anunciado de 300 km y se vende por US$ 11 600 (con posibles descuentos que bajan el precio a US$ 9 500), y el Sehol EX10, producido por la empresa conjunta VW-JAC, con una autonomía de 250 km.

Si bien es probable que estos primeros modelos sean un poco más caros que los modelos BEV pequeños más baratos en China, como el Wuling Mini BEV, que se vende por tan solo 5 000 a 6 500 US$, siguen siendo más baratos que las opciones equivalentes con un rango de conducción similar.

Para comparar, el alcance del Wuling Mini BEV es de 170 km, pero el Dolphin BEV de BYD, el segundo BEV pequeño más vendido en China en 2022, con un alcance similar al de los autos de iones de Na anunciados, puede costarmás de US$ 15 000.

BYD planea integrar progresivamente baterías de iones de Na en todos sus modelos por debajo de USD 29 000 a medida que aumenta la producción de baterías.

Estos anuncios sugieren que los vehículos eléctricos propulsados por Na-ion estarán disponibles para la venta y se conducirán por primera vez en 2023-2024, lo que llevará la tecnología a un nivel de preparación (TRL3) de 8-9, entre la primera operación comercial y comercial en el entorno relevante.

En 2022, se evaluó en TRL 6 (prototipo completo a escala) en la Guía de tecnología limpia de la IEA , en comparación con solo TRL 3-4 (prototipos pequeños) en la evaluación de 2021, lo que destaca el rápido progreso tecnológico.

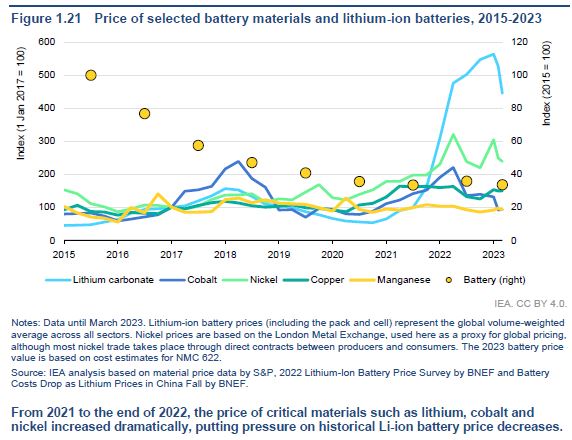

LA INCIDENCIA DE LOS PRECIOS DE MINERALES CRÍTICOS

Las químicas de NMC que utilizan una proporción igual de níquel, manganeso y cobalto (NMC333 o NMC111) fueron populares hasta 2015. Desde entonces, los aumentos en el precio del cobalto y las preocupaciones que afectan la aceptación pública de la extracción de cobalto han contribuido a un cambio hacia proporciones más bajas de cobalto, como NMC622, y luego NMC811, que sin embargo son más difíciles de fabricar.

En 2022, el precio del níquel aumentó, alcanzando un pico dos veces mayor que el promedio de 2015-2020. Esto creó incentivos para usar productos químicos que dependen menos del níquel, como LFP, a pesar de su menor densidad energética.

Los precios del carbonato de litio también han aumentado constantemente durante los últimos dos años. En 2021, los precios se multiplicaron por cuatro o cinco y continuaron aumentando a lo largo de 2022, casi duplicándose entre el 1 de enero de 2022 y el 1 de enero de 2023.

A principios de 2023, los precios del litio estaban seis veces por encima de su promedio durante el período 2015-2020 .

A diferencia del níquel y el litio, los precios del manganeso se han mantenido relativamente estables. Una de las razones del aumento de los precios del litio, níquel y cobalto fue la oferta insuficiente en comparación con la demanda en 2021.

Si bien la oferta de níquel y cobalto superó la demanda en 2022, no fue así para el litio, lo que provocó que su precio subiera con más fuerza durante el año. Entre enero y marzo de 2023, los precios del litio cayeron un 20%, volviendo a su nivel de finales de 2022.

Baterías LFP

FÓRMULAS PARA BAJAR EL PRECIO DE LAS BATERÍAS

La combinación de un aumento esperado del 40%en la oferta y un crecimiento más lento de la demanda, especialmente de vehículos eléctricos en China, ha contribuido a esta tendencia. Esta caída, si se mantiene, podría traducirse en precios más bajos de las baterías.

Más allá de esos materiales, los precios mundiales de las materias primas han aumentado en los últimos años, como resultado de las interrupciones en el suministro a raíz de la pandemia de Covid-19, el aumento de la demanda a medida que la economía mundial comenzó a recuperarse y la invasión de Ucrania por parte de Rusia en febrero de 2022. entre otros factores.

En 2022, el precio promedio estimado de la batería se mantuvo alrededor de USD 150 por kWh, y el costo de fabricación del paquete representa alrededor del 20 % del costo total de la batería, en comparación con más del 30 % una década antes.

Los costes de producción de envases han seguido disminuyendo con el tiempo, un 5 % menos en 2022 en comparación con el año anterior. Por el contrario, los costes de producción de células aumentaron en 2022 en relación con 2021, volviendo a los niveles de 2019.

Esto puede explicarse en parte por el aumento de los precios de los materiales, que representan una parte importante del precio de las celdas, y de la electricidad, que afecta los costos de fabricación, mientras que las ganancias de eficiencia en la fabricación de paquetes ayudan a reducir los costos.

Bloomberg New Energy Finance (BNEF) prevé que los costos de fabricación de paquetes caigan aún más, en aproximadamente un 20 % para 2025, mientras que los costos de producción de celdas disminuyen solo un 10 % en relación con su mínimo histórico en 2021.

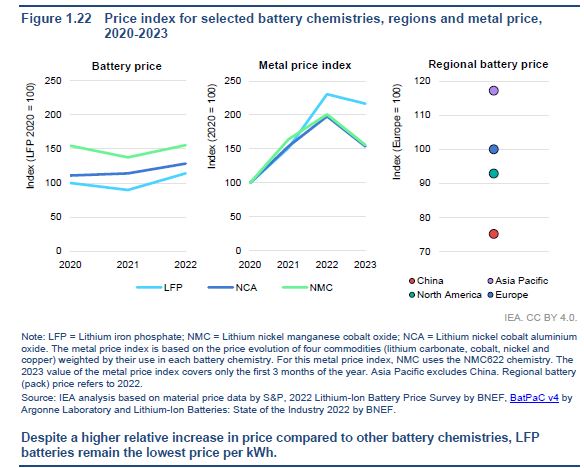

El efecto del aumento de los precios de los materiales de las baterías difirió entre varias químicas de baterías en 2022, observándose el aumento más fuerte para las baterías LFP (más del 25 %), mientras que las baterías NMC experimentaron un aumento de menos del 15 %.

Dado que las baterías LFP no contienen níquel ni cobalto, que son relativamente caros en comparación con el hierro y el fósforo, el precio del litio juega un papel relativamente más importante en la determinación del costo final.

Dado que el precio del litio aumentó a un ritmo superior al del níquel y el cobalto, el precio de las baterías LFP aumentó más que el precio de las baterías NMC. No obstante, las baterías LFP siguen siendo menos costosas que las NCA y NMC por unidad de capacidad de energía.

El precio de las baterías también varía según las diferentes regiones, China tiene los precios más bajos en promedio y el resto de la región de Asia Pacífico tiene los más altos. Esta discrepancia de precios está influenciada por el hecho de que alrededor del 65 % de las celdas de las baterías y casi el 80 % de los cátodos se fabrican en China.

INDIA Y LAS VENTAJAS DEL CAMBIO DE BATERÍA PARA DOS Y TRES RUEDAS

El intercambio de baterías de vehículos eléctricos de dos o tres ruedas está ganando impulso en India. Actualmente hay más de diez compañías diferentes en el mercado indio, incluida Gogoro, un líder en tecnología de intercambio de baterías y scooters eléctricos con sede en Taipei China.

Gogoro afirma que sus baterías alimentan el 90% de los scooters eléctricos en Taipei China, y la red Gogoro tiene más de 12 000 estaciones de intercambio de baterías para admitir más de 500 000 vehículos eléctricos de dos ruedas en nueve países , principalmente en la región de Asia Pacífico.

Gogoro ahora se ha asociado con Zypp Electric, con sede en India., que ejecuta una plataforma EV-as-a-service para entregas de última milla; juntos, están implementando 6 estaciones de intercambio de baterías y 100 vehículos eléctricos de dos ruedas como parte de un proyecto piloto para operaciones de entrega de última milla de empresa a empresa en la ciudad de Delhi.

A principios de 2023, recaudaron US$ 25 millones , que utilizarán para expandir su flota a 200.000 vehículos eléctricos de dos ruedas en 30 ciudades indias para 2025.

Sun Mobility tiene una historia más larga de intercambio de baterías en India, con más de 210 intercambios en estaciones en todo el país para vehículos eléctricos de dos y tres ruedas, incluidos los rickshaws eléctricos, con socios como Amazon India. Tailandia también está viendo interés corporativo en los servicios de intercambio de baterías para mototaxistas y conductores de reparto.

Ampersand ha construido diez estaciones de intercambio de baterías en Kigali y tres en Nairobi, Kenia. Estas estaciones realizan cerca de 37 000 cambios de batería al mes .

CHINA Y EL CAMBIO DE BATERÍA PARA CAMIONES Y TRANSPORTE DE PASAJEROS

La batería como servicio (BaaS), que separa la compra del camión y la batería, y establece un contrato de arrendamiento de la batería, reduce sustancialmente el costo de compra inicial (hasta en un 50 %) . Además, dado que los camiones tienden a depender de la química de las baterías de fosfato de hierro y litio (LFP), que son más duraderas que las baterías de óxido de cobalto y manganeso de litio y níquel (NMC), son ideales para el intercambio en términos de seguridad y asequibilidad .

China está a la vanguardia del intercambio de baterías por camiones debido al importante apoyo político y al uso de tecnología diseñada para complementar la carga por cable.

En 2021, el MIIT de China anunció que varias ciudades probarían la tecnología de intercambio de baterías, incluido el intercambio de baterías HDV en tres ciudades.

Casi todos los principales fabricantes chinos de camiones pesados, incluidos FAW, CAMC, Dongfeng, Jiangling Motors Corporation Limited (JMC), Shanxi Automobile y SAIC, ahora han lanzado un modelo de sus camiones eléctricos con batería que permite el intercambio de baterías . Solo en 2022, se vendieron en China más de 12 000 camiones eléctricos habilitados para el intercambio de baterías .

China también es líder en el intercambio de baterías para automóviles de pasajeros. En todos los modos, el número total de estaciones de intercambio de baterías en China se situó en casi 2 000 a fines de 2022, un 50 % más que a fines de 2021.

NIO, que produce automóviles habilitados para el intercambio de baterías y las estaciones de intercambio compatibles, opera más de 1 300 estaciones de intercambio de baterías en China, informando que la red cubre más de dos tercios de China continental.

La mitad de sus estaciones de intercambio se instalaron en 2022, y la empresa ha establecido un objetivo de 4 000 estaciones de intercambio de baterías en todo el mundo para 2025. La empresa afirma que sus estaciones de intercambio pueden realizar más de 300 intercambios por día, cargando hasta 13 baterías simultáneamente a una potencia de 20-80kW.

NIO también anunció planes para construir estaciones de intercambio de baterías en Europa a medida que sus modelos de automóviles habilitados para el intercambio de baterías estuvieran disponibles en los mercados europeos a fines de 2022.

La primera estación de intercambio de baterías NIO en Suecia se abrió en noviembre de 2022 y para fines de 2022 , se abrieron diez estaciones de intercambio de baterías NIO en Noruega, Alemania, Suecia y los Países Bajos.

A diferencia de NIO, cuyas estaciones de intercambio dan servicio a los automóviles NIO, las estaciones del operador chino de estaciones de intercambio de baterías Aulton admiten 30 modelos de 16 compañías de vehículos diferentes .

El intercambio de baterías también podría ser una opción particularmente atractiva para las flotas de taxis LDV, cuyas operaciones son más sensibles a los tiempos de recarga que los automóviles personales.

La start-up estadounidense Ample actualmente opera 12 estaciones de intercambio de baterías en el área de la Bahía de San Francisco, principalmente para vehículos Uber compartidos.