No solo litio, cobalto; grafito; vanadio y manganeso también tienen su auge al ser demandados para baterías. Opiniones de expertos

ANAHÍ ABELEDO

La mayor parte de la demanda de litio proviene del espacio EV, que ha experimentado un impulso ascendente en los últimos años. Las ventas globales de vehículos eléctricos superaron la marca de los 6 millones en 2021, y en 2023 se espera que la demanda crezca a niveles similares a los del año pasado. Aunque el litio es la estrella sin objeciones, las baterías insumen otros minerales como cobalto; grafito; vanadio y manganeso que tuvieron distinto desempeño hasta ahora. Analistas de mercado esbozan el pronóstico para este año.

BloombergNEF pronostica un rápido aumento en las ventas de vehículos eléctricos de pasajeros, con un salto de 6,6 millones en 2021 a 21 millones en 2025.

Chris Berry de House Mountain Partners; Daniel Jimenez de iLi Markets; Cameron Hughes; Daisy Jennings; Andrew Miller y Anna Fleming de Benchmark Mineral Intelligence; Williams Adams; Amy Bennett y Caspar Rawles de Fastmarkets; Jack Bedder de Project Blue; Benedikt Sobotka de Eurasian Resources Group; Willis Thomas; Connell Murphy y Clare Hanna de CRU Group a Investing News Networ.

Según el análisis general de Investing INN, la demanda de litio no peligra pero el suministro afrontará obstáculos mientras que algunos analistas consideran que el precio podría bajar a lo largo del año así como los precios del cobalto podrían bajar en el primer trimestre.

En general, en 2023, la perspectiva para el vanadio es de un mercado equilibrado al tiempo que se prevé mayor dinámica del grafito y aumento de precios. Se descuenta que el precio del vanadio aumentará constantemente durante el año y podría suceder algo similar con el manganeso por el aumento de la demanda.

LITIO: DEMANDA, SUMINISTRO Y PRECIOS

Daniel Jimenez de iLi Markets espera que la demanda de vehículos eléctricos crezca a niveles similares a los de 2022. “La pregunta es, ¿habrá suministro de litio? Y cuando observa aproximadamente el aumento de la oferta en el mercado el próximo año, ¿de dónde provendrá eso? Bueno, vendrá principalmente de los titulares”, dijo.

Benchmark Mineral Intelligence espera un crecimiento de la demanda de litio de alrededor del 40 % en 2023 frente a 2022, un "paso notable".

Todavía la demanda de China aumenta más rápido, pero el crecimiento aumentará considerablemente en el resto de Asia. "Europa y América del Norte también notarán un aumento en la demanda a medida que sus cadenas de suministro de baterías descendentes comiencen a desarrollarse", dijo a Investing News Network (INN) Jennings-Gray, analista sénior de Benchmark Mineral Intelligence.

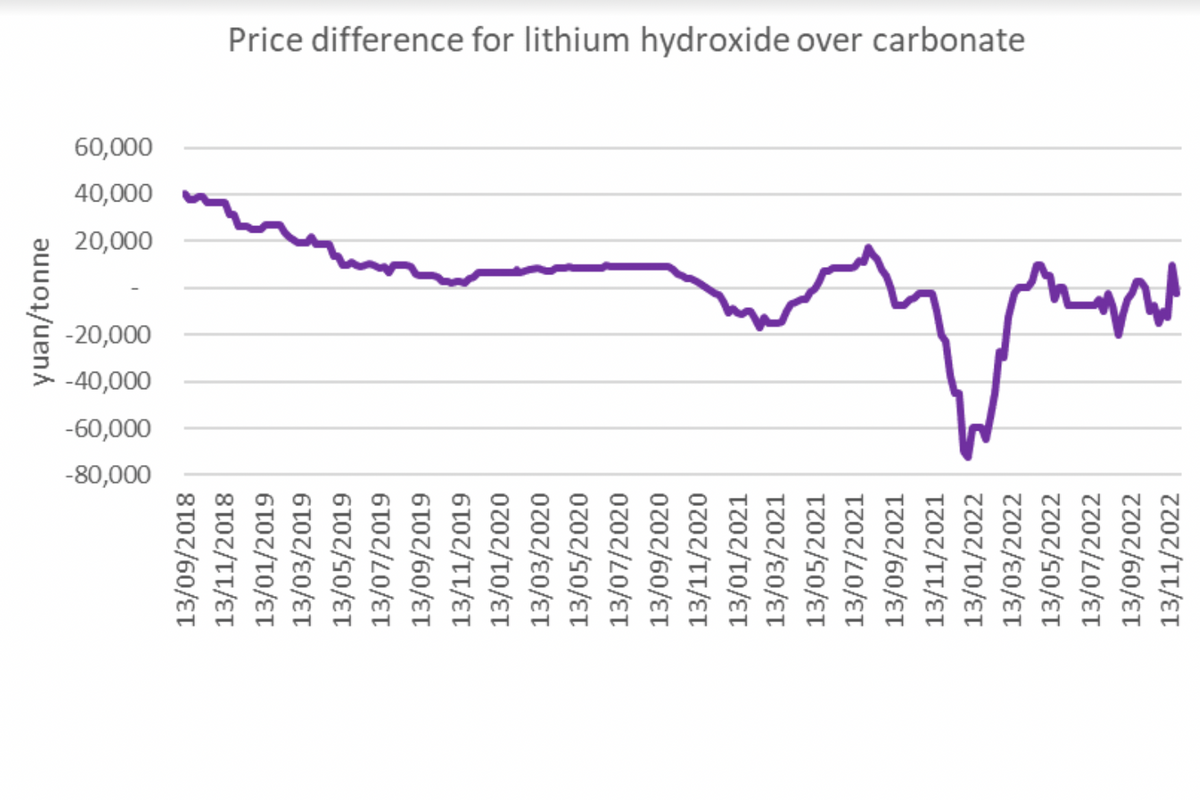

“No esperamos un estallido de la prima en 2023; esperamos que ambas sales se negocien aproximadamente al mismo nivel de precio en 2023”, dijo Williams Adams de Fastmarkets.

Benchmark Mineral Intelligence también espera que el mercado de LFP se mantenga sólido. “Pero los productores de cátodos con alto contenido de níquel también han tenido un buen desempeño, por lo que parece probable que la relación de los dos productos químicos continúe intercambiándose”, dijo Jennings-Gray.

"Además, con la conversión directa de hidróxido de espodumeno que permite una producción más fácil del producto químico, no siempre tiene que producirse a partir de la conversión de carbonato, la eliminación de parte del hidróxido premium horneado siempre se ha mantenido sobre el carbonato".

Mirando hacia la oferta, Benchmark Mineral Intelligence pronostica cierto crecimiento, pero no lo suficiente como para ver el equilibrio del mercado.

“Como siempre, es probable que los proyectos de litio enfrenten retrasos; por lo general, estos son técnicos, pero cada vez más se trata de encontrar una fuerza laboral capacitada para el trabajo”, dijo Jennings-Gray.

“Otros riesgos de suministro vienen en forma de geopolítica y cambio climático, como los problemas que vimos en la provincia de Sichuan en 2021 durante la ola de calor, o en Yichun en diciembre cuando los informes de talio en el agua cerraron las operaciones durante un par de días. "

“Esperamos un repunte relativamente más fuerte en los EE. UU., la demanda se recuperará en Europa a medida que disminuya la escasez de piezas y que haya largas listas de espera para los vehículos eléctricos - dijo Adams - Pero una fuerte recesión económica en Europa o EE. UU. podría convertirse en un obstáculo; no esperamos que lo haga, debido a las largas listas de espera, pero eso podría cambiar”.

Otro factor que podría frenar la demanda son los cambios en los subsidios en China, agregó Adams. “Si bien esperamos un pequeño excedente el próximo año, creemos que el excedente será absorbido por la reposición de existencias y solo ayudará a reducir la sensación general de escasez”, dijo Adams.

El equipo de investigación de Fastmarkets prevé que la demanda de carbonato de litio equivalente (LCE) para 2022 llegue a 698 900 toneladas, con un aumento a 884 400 toneladas en 2023. Mientras tanto, la empresa prevé que el suministro de LCE aumente de 679 400 toneladas en 2022 a 895 900 toneladas en 2023, creando un excedente de 11.500 toneladas.

Cuando se le preguntó sobre el litio en 2023, Adams de Fastmarkets dijo que espera que los precios comiencen a bajar en los próximos 12 meses.

"Es muy típico que los precios del litio se corrijan ligeramente de cara al primer trimestre, que es cuando la demanda del sector EV es más débil", dijo Jennings-Gray. “Algunos contratos heredados también tardan más en ponerse al día con el mercado al contado, por lo que también debe tenerlo en cuenta”.

El litio negociado a precios al contado solo refleja una parte del mercado; de hecho, la mayor parte del litio está encerrado en contratos, que en algunos casos incluyen precios fijos.

“Los contratos en general no se basan necesariamente en ese precio al contado”, dijo Chris Berry de House Mountain Partners . "Lo que estamos viendo es una situación en la que los contratos están indexados y, en lugar de centrarse en precios al contado o precios fijos, verá contratos de precios integrados con precios flotantes en el futuro".

Para Berry, estos contratos tendrían pisos y techos incorporados para proteger tanto al comprador como al vendedor.

“Porque al final del día, lo que estamos tratando de hacer es hacer crecer este mercado desde una perspectiva de volumen de manera sostenible. Y poner pisos y techos en los contratos es una forma de hacerlo”, dijo.

PRONÓSTICO PARA EL COBALTO, TENDENCIAS

En esta época del año pasado , los observadores del mercado del cobalto esperaban que la demanda del sector de vehículos eléctricos (EV) siguiera prosperando, y se esperaba que los precios de la materia prima se mantuvieran firmes después de un sólido 2021.

Si bien el cobalto se mantuvo alto en los primeros meses de 2022, no pudo mantener las ganancias ya que el mercado estaba bien abastecido.

Cameron Hughes de Benchmark Mineral Intelligence le dijo a INN que el mercado del cobalto se desempeñó de acuerdo con las expectativas en 2022 .

Las restricciones de China por la COVID-19 se sintieron con fuerza en toda la cadena de suministro de baterías domésticas del país en la primera mitad del año. Aun así, los fundamentos del mercado a largo plazo impidieron que los precios se desplomaran o alcanzaran niveles sin precedentes, dijo Hughes.

Jack Bedder de Project Blue también dijo que no hubo grandes impactos en términos de desempeño del mercado. “La política de cero COVID en China finalmente afectó la demanda de dispositivos electrónicos portátiles, lo que a su vez redujo la demanda de óxido de cobalto y litio ”, dijo.

“Esperamos que el impacto de todos estos factores se resuelva o disminuya en 2023”, dijo Benedikt Sobotka.

“Además, creemos que el mercado ha reaccionado de forma exagerada y está en desacuerdo con el estado actual de la mayoría de los mercados de materias primas. Anticipamos que la estructura de la demanda de muchos productos básicos está experimentando un cambio fundamental impulsado por la transición global neta cero”, agregó el director ejecutivo del principal proveedor de cobalto Eurasian Resources Group.

“La tecnología de cátodos de litio- hierro - fosfato (LFP) puede limitar este aumento; sin embargo, la tasa actual de penetración de EV significa que la demanda de cobalto seguirá creciendo, y las tecnologías de níquel -cobalto- manganeso seguirán siendo el tipo de cátodo dominante”, explicó Hughes de Benchmark Mineral Intelligence a INN.

Bedder cree que los inversores no deberían preocuparse por el aumento de las tecnologías de cátodos sin cobalto como LFP. “Como ha sido el caso durante la última década, las baterías seguirán impulsando la dinámica de la demanda”, dijo. “Se prevé que la demanda de cobalto en las baterías de iones de litio aumente un 11,3 % anual. A corto plazo, la amenaza de sustitución del cobalto es baja, ya que representa una tendencia a más largo plazo”.

De manera similar, Hughes dijo que aunque esto puede ser un factor importante en el futuro, aún se prevé que el consumo de cobalto aumente significativamente en esta década debido al crecimiento que experimentará el mercado de vehículos eléctricos.

Para Benchmark Mineral Intelligence, se prevé que sectores como el aeroespacial, militar y médico se mantengan sólidos, y todos ellos ayudarán a mantener el mercado del cobalto bastante ajustado el próximo año. “Finalmente, la demanda de las industrias intensivas en energía, como la cerámica, que se han visto sacudidas por la crisis energética, dependerá de hacia dónde avancen los costos de la energía”, dijo Hughes.

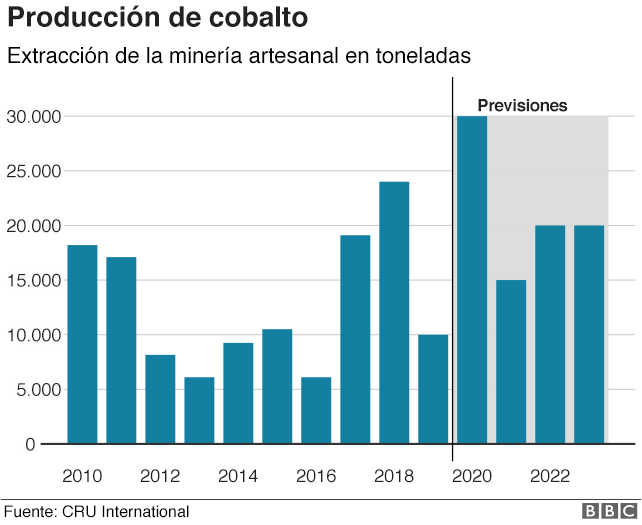

Al observar cómo se ha comportado la demanda en los últimos años, los datos de Project Blue muestran que el consumo de cobalto aumentó un 8 % por año durante el período de 2013 a 2021, aunque el crecimiento se estancó entre 2019 y 2020 debido a la pandemia. “Project Blue espera que la demanda de cobalto continúe creciendo a un ritmo muy similar (8,9 por ciento anual) entre 2021 y 2027”, dijo Bedder.

La firma espera que la oferta minera aumente un 11 por ciento por año hasta 2027 para mantener el ritmo de la creciente demanda.

"En la República Democrática del Congo, se espera que la producción existente de los productores sustente el crecimiento, siendo el aumento de Mutanda un factor clave", dijo Bedder. Mutanda, la mina de cobalto más grande del mundo, cerró en noviembre de 2019, pero se reinició en el segundo semestre de 2021.

“(Sin embargo,) se requieren nuevos proyectos mineros para que la oferta satisfaga la demanda”, dijo Bedder, y señaló que los dos proyectos clave a observar son Mutoshi de Chemaf y Kisanfu de CMOC Group (OTC Pink: CMCLF ,SHA:603993). RDC, espero que la narrativa de la demanda respalde los nuevos proyectos de cobre, cobalto y níquel, pero puede haber varios vientos en contra".

La principal área de crecimiento para el suministro de cobalto es actualmente Indonesia. “Indonesia se convertirá en el segundo país productor de cobalto más grande del mundo”, dijo Hughes. "En otros lugares, se anticipan más inversiones en América del Norte y países con un acuerdo de libre comercio con los EE. UU., ya que los OEM esperan hacer uso de los créditos de la Ley de Reducción de la Inflación (IRA)".

En otras tendencias de suministro previstas para 2023, Benchmark Mineral Intelligence anticipa que el suministro secundario de cobalto a partir del reciclaje seguirá creciendo, habiendo aumentado ya en 2022.

“Debido al aumento de la oferta de la República Democrática del Congo e Indonesia en 2023, junto con la demanda limitada de la industria de productos electrónicos de consumo y otras industrias que consumen mucha energía, esperamos ver un superávit considerable en el mercado el próximo año”, dijo Hughes.

Mirando lo que podría estar por venir para los precios del cobalto en 2023, Bedder espera que retrocedan un poco más en el primer trimestre.

“Deberían fortalecerse a medida que avanza el año, y a medida que aumenta la demanda”, dijo. “Pero por ahora creo que hay suficiente suministro de productos intermedios, metales y productos químicos”.

Benchmark Mineral Intelligence también anticipa que los precios caerán a principios de 2023 dadas las previsiones de superávit. "Sin embargo, es importante tener en cuenta que el exceso de oferta provendrá del exceso de cobalto contenido en hidróxido, mientras que el mercado de metales seguirá siendo relativamente ajustado", dijo Hughes. "Se espera que esto, junto con la sólida demanda de cobalto a largo plazo, evite que los precios caigan demasiado en 2023".

Un catalizador interesante para los inversores será el desarrollo de la mina Tenke Fungurume en la República Democrática del Congo.

LO QUE LE ESPERA AL MERCADO DE GRAFITO

Muchos expertos creen que el grafito seguirá siendo un elemento dominante en las baterías de los vehículos eléctricos durante al menos la próxima década.

Tanto el grafito sintético como el grafito natural , en forma de grafito esférico de producto intermedio, se utilizan en los ánodos de las baterías de iones de litio.

Por volumen, el grafito es uno de los elementos más importantes en cualquier batería EV: en total, cada vehículo contiene entre 50 y 100 kilogramos de grafito, ya sea sintético o natural.

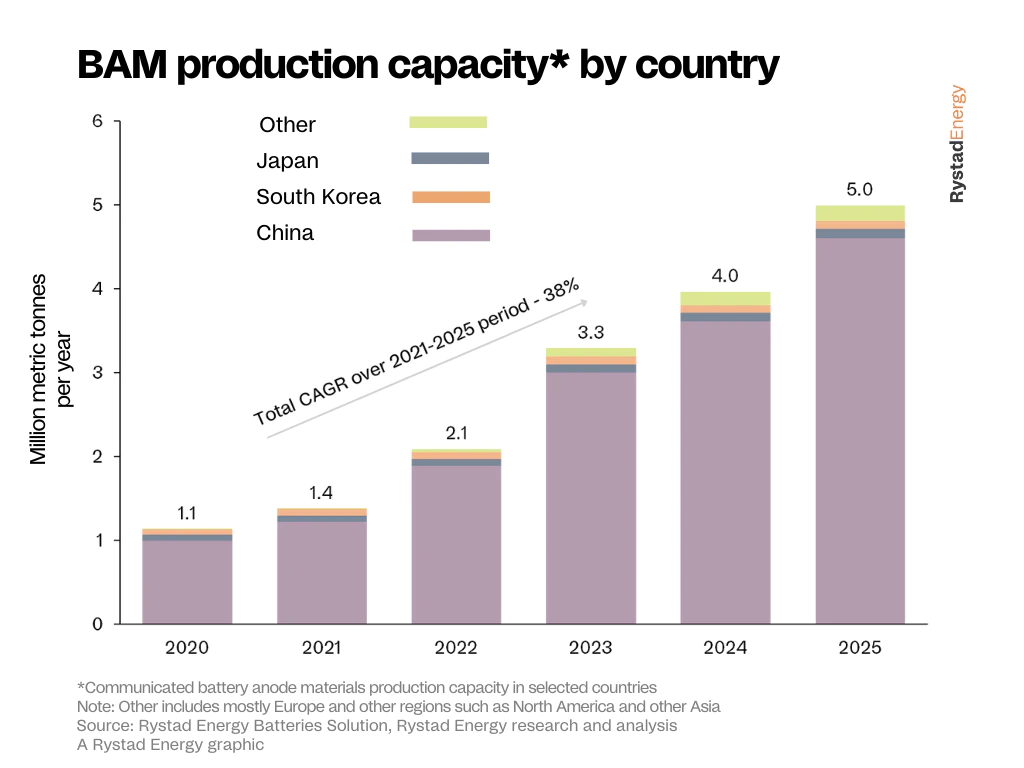

En la actualidad, los ánodos de grafito sintético dominan en términos de cuota de mercado y representan aproximadamente el 57 % del mercado de ánodos, según Benchmark Mineral Intelligence.

Pero las preocupaciones sobre la intensidad energética del grafito sintético siguen siendo un desafío global cuando se trata de aumentar el suministro de este material de ánodo.

“En China, los esfuerzos se han concentrado en desarrollar instalaciones de ánodos de grafito sintético en las provincias del sudoeste, donde la energía renovable, en particular la energía hidroeléctrica, está más disponible, después de que las restricciones energéticas en otras regiones se hayan convertido en una preocupación”, dijo Daisy Jennings, analista de Benchmark Mineral Intelligence.

“Los precios del grafito han caído desde sus máximos de principios de 2022, lo que refleja tanto una reanudación de la producción y los envíos más normales de los productores de grafito en China y África, como una caída significativa en la demanda de la industria del acero”, dice Amy Bennett, consultora principal de Fastmarkets. dijo en un artículo publicado recientemente .

El dominio de China en el espacio del grafito es evidente, ya que el país asiático controla alrededor del 64 por ciento del suministro de grafito natural, según datos de Benchmark Mineral Intelligence.

“Creo que sería una tontería sentarnos aquí y decir que vamos a desplazar a China de la noche a la mañana. De todas las áreas de la cadena de suministro, la parte del ánodo de grafito es donde China es más dominante”, dijo Andrew Miller , director de operaciones de Benchmark Mineral Intelligence. Considera que desplazar a China es esencial pero difícil, y cree que la diversificación debe ocurrir rápidamente.

Según el Servicio Geológico de EE. UU., el país representó el 79 por ciento de la producción mundial de minas de grafito en 2021. Brasil ocupó el segundo lugar y fue seguido por Mozambique, con una producción que alcanzó las 68,000 TM y 30,000 TM, respectivamente.

Para satisfacer la demanda, Benchmark Mineral Intelligence estima que se necesitan hasta 150 nuevas operaciones en grafito natural y sintético para 2035.

“El volumen, la tasa a la que ha estado creciendo el mercado del grafito, se ha acelerado particularmente en los últimos años” , dijo a INN Caspar Rawles , director de datos de Benchmark Mineral Intelligence. "Hemos visto tasas de crecimiento en 2021 y 2022 de alrededor del 40 por ciento año tras año".

“El grafito es el componente más grande por peso, en comparación con cualquier otra materia prima de batería que se incluye en una batería... por lo que cada gigavatio hora o megavatio hora de capacidad que se implementa tiene un gran impacto en el grafito”, dijo Rawles. “Y hasta cierto punto, aunque hemos visto alguna inversión en nueva capacidad de producción de grafito, no ha sido adecuada”.

Para 2030, Benchmark Mineral Intelligence pronostica que el suministro de material de ánodo de grafito natural crecerá un 95 por ciento, con un aumento de la demanda de un 450 por ciento en el mismo período de tiempo.

Fastmarkets espera ver un mercado de grafito cada vez más dinámico en 2023, con precios notablemente más altos el próximo año. “Esto reflejará tanto la increíble demanda subyacente del mercado como los costos más altos asociados con la producción de grafito” , agregó .

PRINCIPALES TENDENCIAS PARA EL VANADIO

En general, la historia de la industria del vanadio en 2022 estuvo determinada casi exclusivamente por el conflicto entre Rusia y Ucrania, dijeron Willis Thomas y Connell Murphy de CRU Group a Investing News Network (INN).

“El vanadio no se ha visto afectado en la misma medida que muchos otros productos básicos a raíz del conflicto, pero el sentimiento inicial hizo que los precios casi se duplicaran en marzo debido a la invasión”, dijeron. "Esto se debió al riesgo de perder el gran suministro de ferrovanadio en el mercado siderúrgico europeo a través de Evraz, de propiedad rusa".

Hablando sobre el sector de las baterías, Thomas dijo que ha habido más inversiones para la capacidad de electrolitos, por lo que sin duda habrá una mayor demanda en el futuro. “Las expectativas de demanda de baterías de vanadio son notoriamente difíciles de cumplir, ya que los problemas de suministro y los proyectos de baterías en sí son comunes”, dijo.

“(Se observa) un crecimiento constante en los productos químicos, un crecimiento temporal en el sector del acero y un crecimiento acelerado en la aviación y las baterías”, dijeron Thomas y Murphy.

Del mismo modo, Project Blue espera que el mercado general crezca a una CAGR del 2,7 por ciento durante el período 2021 a 2027, aunque espera una disminución del 5 por ciento entre 2021 y 2022.

En términos del segmento de baterías, Project Blue espera ver una comercialización continua de baterías redox de vanadio en su caso base. Su proyección actual se establece en más del 35 por ciento de crecimiento anual hasta 2027, con la demanda impulsada por China.

“Creo que seguiremos viendo más anuncios sobre instalaciones planificadas, pero la pregunta es qué tan grandes serán estas baterías y, por lo tanto, cuánto vanadio necesitarán”. Bedder de Project Blue explicó a INN. “También espero un mayor compromiso para desarrollar la capacidad de electrolitos”.

CRU también pronostica un crecimiento continuo de la batería en China, con adiciones de gran capacidad casi exclusivamente dentro de esta región.

En términos de precios, los analistas dijeron que aumentarán constantemente hasta 2023.

“Esto se debe a un gran pronóstico de la capacidad de la batería con una demanda relativamente constante en otros sectores”, dijeron Thomas y Murphy. “La oferta podrá cubrir parcialmente este crecimiento de la demanda, pero no del todo. Esto verá un ligero aumento desde la meseta en los precios que estamos viendo hacia fines de este año".

En general, en 2023, la perspectiva de Project Blue es de un mercado equilibrado, a menos que haya choques inesperados en el lado de la oferta.

QUÉ LE ESPERA AL MANGANESO

A pesar de no ser muy conocido, el manganeso se usa ampliamente en la metalurgia. De hecho, es el cuarto metal más común por tonelaje, solo después del hierro , el aluminio y el cobre . También tiene aplicaciones crecientes en el sector de las baterías.

Investing News Network (INN) contactó a los analistas en el espacio para conocer sus opiniones sobre lo que se avecina para el metal de las baterías .

A fines de 2022 , muchos analistas pronosticaban una recuperación en el suministro de manganeso y una corrección de precios.

Mirando retrospectivamente cómo se desempeñó el mercado durante el período de 12 meses, Clare Hanna de CRU Group dijo que la invasión de Ucrania por parte de Rusia ha tenido un efecto significativo en el mercado del manganeso, tanto directa como indirectamente.

CRU espera que la producción de acero sea marginalmente mayor en 2023, "pero es poco probable que haya un gran aumento hasta el segundo trimestre", dijo Hanna.

En 2023, las regiones con mayor probabilidad de experimentar un mayor crecimiento de la demanda son India y EE. UU., ya que está previsto que entre en funcionamiento nueva capacidad de fabricación de acero en ambas regiones.

“Es probable que la nueva producción de acero de EE. UU. desplace algunos volúmenes de importación”, dijo Hanna. "Dado que hay un alcance limitado para aumentar la producción de aleación de manganeso de EE. UU., las importaciones deberán crecer para respaldar el aumento de la producción de acero crudo".

Alrededor del 90 por ciento del manganeso se consume en ferroaleaciones, mientras que solo alrededor del 10 por ciento se usa para productos especiales, incluido el metal de manganeso electrolítico (EMM) y el monohidrato de sulfito de manganeso (MSM).

Se pueden usar EMM y MSM de alta pureza en baterías de iones de litio, pero incluso con la creciente popularidad de los vehículos eléctricos, el sector de las baterías seguirá representando un pequeño porcentaje de la demanda total de manganeso en 2023.

“El hecho de que sea un costo comparativamente bajo en su lista total de materiales, no significa que no sea crucial encontrarlo y obtenerlo de manera segura”, dijo Anna Fleming de Benchmark Mineral Intelligence durante una presentación principal en la Semana de Benchmark. "Solo tenemos dos productores fuera de China actualmente".

Al igual que con otros metales para baterías, China juega un papel clave, dominando la conversión del mineral en sulfato de manganeso.

A pesar de algunos anuncios recientes, la puesta en marcha real de plantas a escala comercial fuera de China parece tardar varios años, según el experto de CRU. “Aunque varios de los posibles nuevos participantes en el mercado tienen planes para plantas piloto para producir material que los socios de la cadena de suministro automotriz puedan probar y aprobar”, dijo. "Es probable que haya más anuncios, pero aún no se han desarrollado nuevos desarrollos de capacidad a gran escala fuera de China".

Otro de los aspectos a tener en cuenta es que se espera que la demanda de manganeso del sector de las baterías evolucione en los próximos años con la introducción de cátodos con alto contenido de manganeso, como el óxido de litio-manganeso- níquel .

“Lo que estamos viendo para el manganeso es que un ligero cambio en la química del cátodo realmente moverá mucho la aguja de la demanda”, dijo Fleming. Benchmark Mineral Intelligence pronostica que la demanda de baterías se quintuplicará en la próxima década.

Mirando el mercado general de manganeso en 2023, la oferta y la demanda deberían estar en general en equilibrio, aunque puede haber puntos críticos durante el año, según CRU. Se espera que los recortes de ferroaleaciones que comenzaron en el último trimestre de 2022 en Europa continúen hasta el primer trimestre de 2023 y, en algunos casos, serán aún más profundos.

En cuanto a los elementos que podrían afectar el mercado general del manganeso en el nuevo año, Hanna sugirió vigilar la economía china, ya que el optimismo es alto debido a la eliminación de las restricciones por el COVID-19.

“La recuperación en China podría ser más fuerte de lo esperado e incluso, aunque no es nuestro caso base, respaldada por un paquete de estímulo del gobierno”, dijo Hanna. “Esto podría impulsar la demanda y los precios del mineral de manganeso y las ferroaleaciones. “