El crecimiento de la capacidad de energía renovable pasa de hidroeléctrica a eólica y solar fotovoltaica: Brasil; Chile; Argentina; México y Colombia

ANAHÍ ABELEDO

Se espera que la capacidad de energía renovable en América Latina aumente un 45% (+130 GW) durante 2022-2027 y ese crecimiento se vuelca de la energía hidroeléctrica a la solar fotovoltaica (+78 GW) y eólica (+36 GW), que juntas representan casi el 90% de la expansión de la región. Brasil representa más del 55% del crecimiento regional. El impulso se ve más claramente en Brasil y Chile -con una planificación ambiciosa- , en Argentina la incertidumbre política y económica rebaja los pronósticos de expansión renovable al retrasar proyectos aunque prosiguen algunos de hidroeléctrica. Colombia y México, con algunas deficiencias, también crecerán más en el corto plazo.

Se espera una desaceleración en la energía solar fotovoltaica distribuida debido a un cambio en la medición de compensación neta, lo que lleva a una fuerte caída en las adiciones anuales de la región.

Los menores volúmenes de subastas impulsadas por los gobiernos en Brasil, Chile, México y Argentina son compensados por un mayor número de contratos bilaterales de compra de energía, que impulsan cada vez más la expansión.

Además de la disminución de los volúmenes de subasta y participación, la falta de certeza política a largo plazo sigue siendo un desafío clave en mercados como Argentina y México, dificultando el crecimiento a largo plazo.

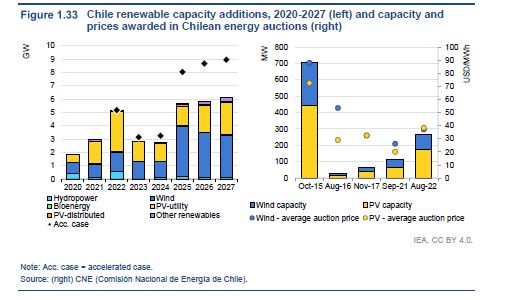

CHILE Y SU AMBICIOSA PRODUCCIÓN DE HIDRÓGENO

Se acelera la ambiciosa producción de hidrógeno basada en energías renovables con expansión de eólica.

Se prevé que la capacidad de energía renovable en Chile se duplique con creces para 2027, alcanzando los 45 GW.

La energía eólica terrestre lidera el crecimiento, con la mitad de la nueva capacidad prevista para suministrar electricidad para la producción de hidrógeno verde y amoníaco.

De hecho, los planes ambiciosos de Chile para expandir la producción de hidrógeno basada en energías renovables, combinadas con adiciones de energía solar fotovoltaica en su mercado desregulado, incitan una revisión al alza del 46% del pronóstico del año pasado.

Históricamente, las subastas han impulsado la expansión de la capacidad renovable a escala de servicios públicos en Chile. Sin embargo, el país adjudicó solo el 15% de la energía ofertada durante su última subasta en agosto de 2022.

A pesar de los mayores costos de inversión para energía eólica terrestre y solar fotovoltaica debido a los elevados precios de las materias primas, los precios de referencia de la subasta se mantuvieron sin alterar.

Así, las tres cuartas partes de las ofertas presentadas no fueron aceptadas porque superaron el precio de referencia de USD 42/MWh.

Mientras que el pronóstico espera que entre en línea menos capacidad renovable de las subastas. La expansión en el mercado desregulado se está acelerando debido a los precios más altos.

En 2020, Chile anunció planes ambiciosos para aumentar la energía basada en energías renovables.

La producción de hidrógeno, y en diciembre de 2021 el Desarrollo Nacional de Chile (Corfo) emitió convocatoria para financiar y apalancar proyectos de hidrógeno verde, otorgando un total de US$ 50 millones a seis iniciativas de hidrógeno verde.

Estos proyectos se espera que estén operativos en 2025 y utilizará energía 100% renovable suministrado por plantas fotovoltaicas y eólicas (algunas actualmente operativas y otras planificadas), así como el empleo de PPA.

Avanzan los proyectos de hidrógeno verde en Chile con los mejores pronósticos

Los proyectos de energías renovables dedicados al hidrógeno representan el 27% del pronóstico del caso principal, que tiene en cuenta el Proyecto Magallanes de 10 GW H2.

El caso acelerado estima una capacidad instalada un 31% superior a la prevista para el período. en comparación con el caso principal, liderado por la eólica y la solar.

Se supone capacidad de subastas potenciales en los próximos años, así como un mayor crecimiento adicional de proyectos que participan en el mercado liberalizado.

El caso acelerado también incluye una expansión más rápida de la infraestructura de transmisión y distribución, así los cuellos de botella han estado restringiendo la expansión de las energías renovables, especialmente en el norte.

ARGENTINA, CON INCERTIDUMBRE, RETRASA PROYECTOS

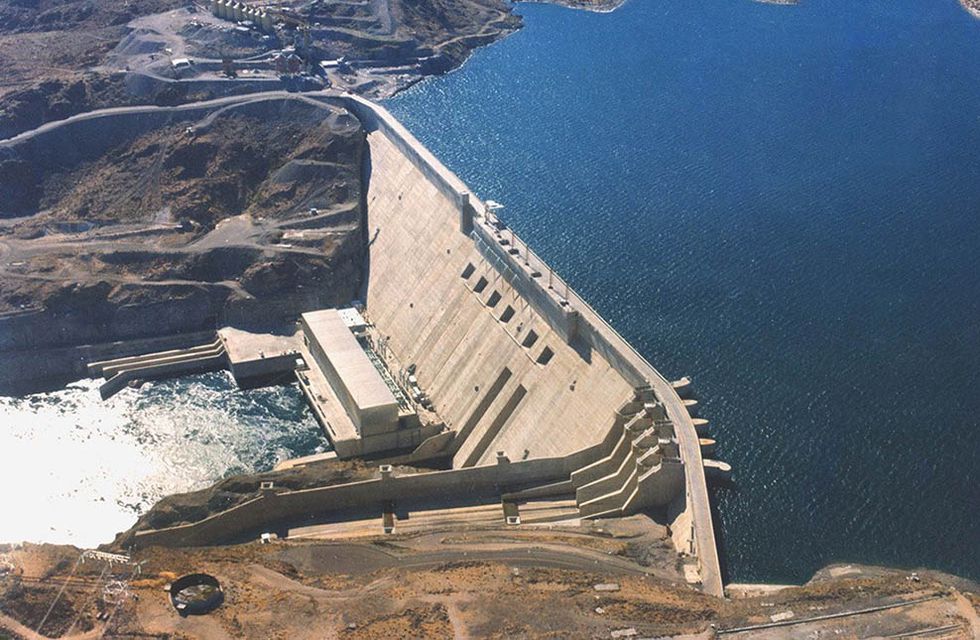

Mientras que los grandes proyectos hidroeléctricos en construcción impulsan la expansión en Argentina, la incertidumbre política y el crecimiento macroeconómico son los retos que provocan una revisión a la baja del pronóstico en energía eólica y fotovoltaica.

Se espera que la capacidad renovable de Argentina aumente en casi 5 GW durante el período de pronóstico, liderado por la energía hidroeléctrica y seguido por la energía eólica terrestre.

La total o parcial puesta en marcha de proyectos hidroeléctricos a gran escala, incluidos Jorge Cepernic, Presidente Néstor Kirchner y Brazo Aña Cuá, aporta casi la mitad de la expansión de la electricidad renovable en Argentina.

Históricamente, el esquema de subastas a largo plazo RenovAr fue el principal impulsor de récord de contratos eólicos y solares de más de 4 GW. Sin embargo, las persistentes impugnaciones de la economía y la suspensión de la cuarta ronda del programa RenovAr han retrasado muchos proyectos. A septiembre de 2022, solo la mitad de los proyectos del programa se habían encargado.

Mientras tanto, el fondo del gobierno para el desarrollo de energías renovable (FODER) continúa apoyando el financiamiento de proyectos a tasas de interés preferenciales.

El país también está promoviendo la generación de energía renovable distribuida a través de tiempo real con modelos de autoconsumo.

Teniendo en cuenta la situación macroeconómica de Argentina y la ausencia de objetivos de energías renovables a largo plazo, la previsión espera que solo algunos de los proyectos retrasados se comisionen para 2027.

En el caso acelerado, el crecimiento podría ser superior al 30% si el país aborda desafíos de la disponibilidad de la red de transmisión, proporciona financiación asequible, incentiva la inversión privada y reanuda las subastas de suministro.

En Argentina, la hidroeléctrica aporta la mitad de la energía renovable

BRASIL Y LOS CONTRATOS DE LIBRE MERCADO

Se espera que Brasil agregue más de 70 GW de nueva capacidad renovable hasta 2027, con la energía solar fotovoltaica y la eólica constituyen la mayoría. Se revisa la previsión de este año hacia arriba en más del 60% para reflejar el crecimiento continuo del proyecto a escala de servicios públicos a través del libre mercado libre, plazos de subasta para energía eólica terrestre y un plazo para beneficios PV distribuidos.

Para la energía solar fotovoltaica a gran escala y la energía eólica terrestre, la demanda del libre mercado es el principal motor de crecimiento, complementado con capacidad de subasta previamente adjudicada.

La demanda de la capacidad de libre mercado proviene parcialmente de contratos bilaterales con minoristas y clientes industriales para ayudar a cumplir los objetivos corporativos de descarbonización. Además, se prevé una avalancha de instalaciones en 2023 antes de la exención de tarifa por uso de red, que finaliza en marzo de 2024.

Se prevé una nueva capacidad fotovoltaica distribuida de más de 20 GW, con más de 8 GW para entrar en línea este año (los sistemas instalados antes de enero de 2023 son elegibles para el actual esquema de balance neto generoso, que ha provocado una prisa de instalación).

Las nuevas instalaciones recibirán menos compensación por excedentes de energía, reduciendo su atractivo económico y dando como resultado una menor capacidad de adiciones durante 2024-2027.

Aun así, el crecimiento medio del mercado supera los 2,5 GW por año se espera en el resto del período de pronóstico como el caso de negocios sigue siendo atractivo a pesar de la menor remuneración.

En Brasil se consolida el sistema de mercado libre de electricidad

El caso acelerado pronostica un crecimiento 16% mayor, que se puede lograr con contratos adicionales de libre mercado, una caída de la demanda más lenta de lo esperado, un PV distribuido y volúmenes de subastas superiores a los previstos debido a mayor demanda del consumidor.

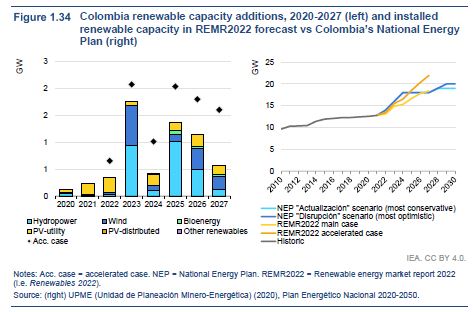

COLOMBIA DEPENDE DE LA CONSTRUCCIÓN DE INFRAESTRUCTURA

La realización de grandes ambiciones de energía renovable depende de la construcción oportuna de infraestructura de transmisión.

Se prevé que la capacidad renovable de Colombia se amplíe en más de 5 GW (+44%) durante 2022-2027.

La energía hidroeléctrica, la energía solar fotovoltaica a gran escala y la energía eólica terrestre se compone casi toda esta expansión. Si bien la mayor parte de la capacidad renovable total es actualmente la energía hidroeléctrica, las subastas para ayudar a cumplir los objetivos nacionales ampliarán la energía eólica y la participación de la energía solar fotovoltaica a escala de servicios públicos al 17% para 2027.

La central hidroeléctrica Ituango de 2,4 GW es la principal fuente de adiciones hidroeléctricas, ya que la puesta en marcha comenzará en 2023 y se espera que esté en pleno funcionamiento para 2026.

Mientras tanto, las subastas pasadas permiten la puesta en marcha de más de 1,1 GW de capacidad para cada energía solar fotovoltaica y eólica terrestre durante el período de pronóstico.

Los Programas de Subastas de Largo Plazo del país ha adjudicado más de 2 GW de energía eólica y capacidad solar combinadas, con subastas adicionales previstas para 2023.

Sin embargo, el lento desarrollo de la infraestructura de transmisión está afectando el ritmo de expansión y permitir retrasos debido a preocupaciones de aceptación de la comunidad han resultado en aplazamientos de proyectos de hasta tres años.

Las adiciones eólicas marinas de 550 MW en el período de pronóstico provienen de dos proyectos actualmente en estudios de factibilidad.

En Colombia las subastas permitirán más de 1,1 GW de capacidad para energía solar fotovoltaica y eólica

Además, Colombia lanzó su Hoja de ruta eólica marina en mayo de 2022, que describe el potencial de 50 GW de nueva capacidad.

El gobierno abrirá una licitación en 2023 para ayudar a realizar esta capacidad, aunque los proyectos adjudicados no se encargarán dentro del período previsto.

El crecimiento de la capacidad renovable podría ser casi un 60% mayor en el caso acelerado con subastas adicionales de capacidad renovable y la realización de más proyectos anunciados.

Además, este caso supone que la transmisión actual, los problemas de infraestructura se resolverán rápidamente, lo que permitirá una energía eólica y solar más rápida captación de capacidad.

Finalmente, Colombia apunta a comenzar a producir hidrógeno verde en 2030 (con 1-3 GW de capacidad de electrólisis instalada), lo que impulsará el desarrollo al final del período de pronóstico.

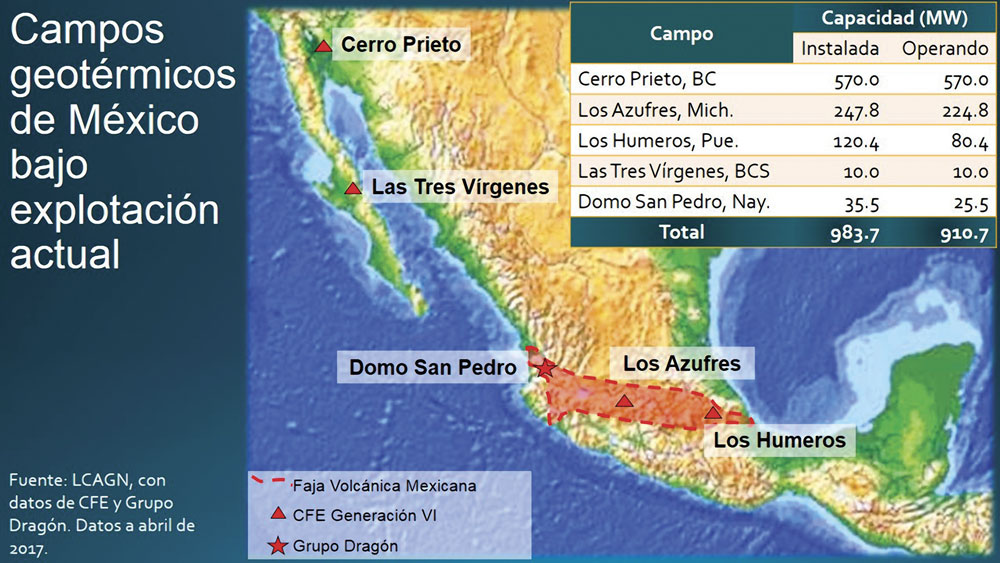

MÉXICO, LA FALTA DE CERTEZA POLÍTICA COMPLICA EL LARGO PLAZO

La capacidad de energía renovable de México se expandirá casi 8 GW durante 2022-2027 en el pronóstico del caso principal. En la COP 27, México anunció su intención de desplegar 30 GW de energía eólica, solar fotovoltaica, geotérmica e hidroeléctrica combinadas para 2030.

La previsión se ha revisado al alza en más de un 20 % para reflejar una mayor captación de energía solar fotovoltaica distribuida resultante de los beneficios de medición neta y facturación neta.

Los proyectos distribuidos de menos de 500 kW no requieren un permiso de generación o necesitan registrarse como participantes del mercado, lo que permite una implementación más rápida del proyecto.

Geotermina en México, una capacidad de generación inagotable

Fuera de los esfuerzos liderados por el gobierno para la expansión a escala de servicios públicos, la falta de políticas y de certeza sigue siendo la razón principal de la disminución de las adiciones a lo largo del período de pronóstico.

El crecimiento de la capacidad solar fotovoltaica a gran escala (+2,5 GW) y eólica (+1,2 GW) es habilitado por proyectos adjudicados previamente a través de subastas de certificados verdes, PPA corporativos y acuerdos bilaterales.