Las proyecciones de S&P Global sitúan a la región en sintonía con las tendencias globales, cómo influye EE.UU.. Panorama por países

ANAHÍ ABELEDO

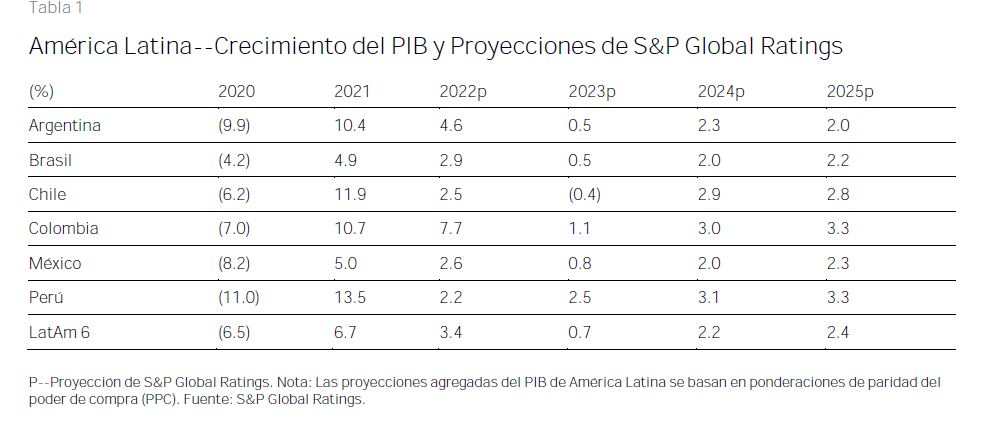

En sintonía con la tendencia global, el crecimiento del PIB en América Latina tendría una desaceleración llegando al 0,7% en 2023, desde el 3.4% en 2022, a medida que la demanda externa se debilite, las condiciones financieras más restrictivas afecten la inversión y la demanda interna se reduzca después de un desempeño notablemente sólido en 2022. En líneas generales la inflación será más moderada derivando en una reducción de las tasas de interés de alrededor de un 2% en promedio. Habría mejorías para 2024.

La falta de visibilidad sobre la respuesta fiscal podría generar incertidumbre en los inversionistas, especialmente en economías que tienen cambios de gobierno recientes, como Brasil y Colombia , según las recientes proyecciones elaboradas por S&P Global.

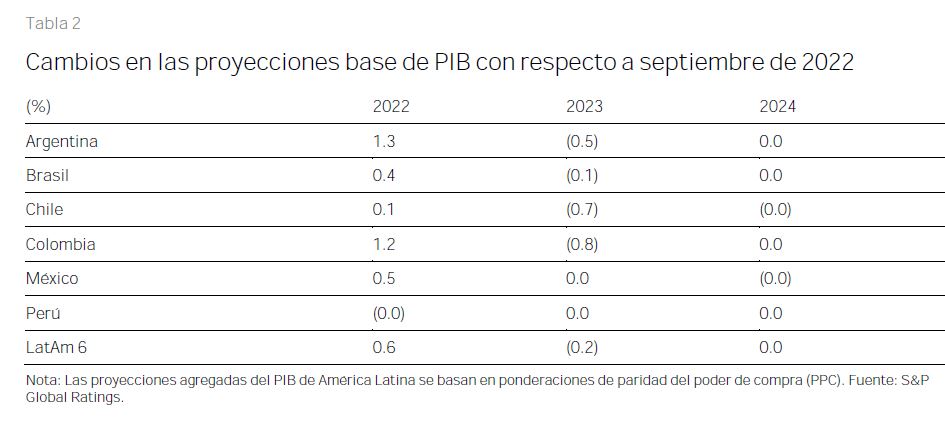

Un crecimiento mayor al esperado en el tercer trimestre subió nuestra estimación de crecimiento del producto interno bruto (PIB) para 2022 de América Latina a 3.4%, de 2.8% anterior, pero aún esperamos que las principales economías de la región entren en un período de crecimiento por debajo de la tendencia en 2023.

La combinación de los efectos de las condiciones financieras globales restrictivas, la baja demanda de los socios comerciales clave (especialmente Estados Unidos y China) y un deterioro en la demanda interna a medida que la recuperación aún en curso de la recesión relacionada con la pandemia pierde fuerza, impulsará principalmente la desaceleración del crecimiento del PIB el próximo año.

LA MANUFACTURA CON REZAGOS. DOS ESCENARIOS EN EE.UU.

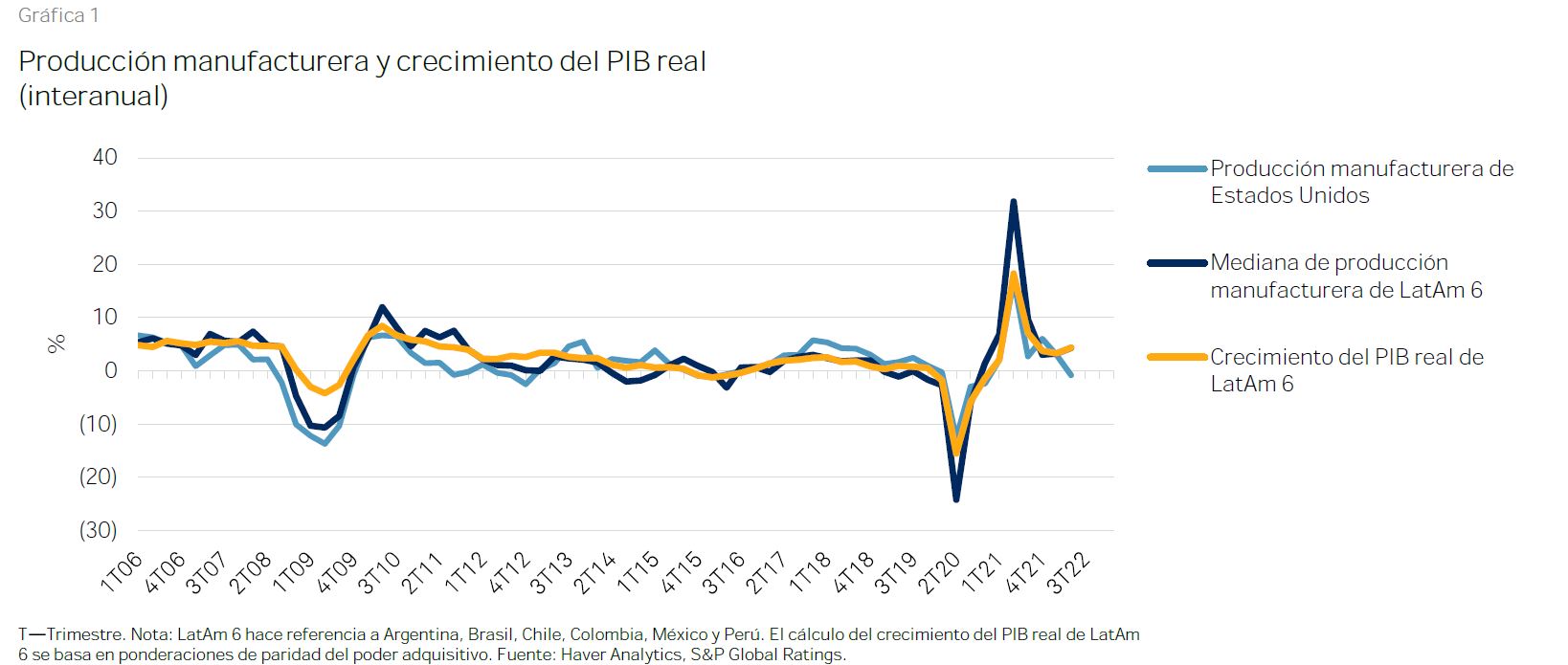

El sector manufacturero ha tenido un sólido desempeño en la mayoría de las principales economías de América Latina durante gran parte de este año, ayudado por una mejora en las interrupciones anteriores de las cadenas de suministro y una demanda sólida continua de socios comerciales clave, en particular Estados Unidos.

Sin embargo, una caída reciente tanto en los indicadores de confianza como en los datos duros, especialmente a partir del tercer, apuntan a un debilitamiento de la producción manufacturera en los próximos trimestres.

A medida que el crecimiento se debilita en las principales economías mundiales, se espera que esta tendencia se intensifique aún más, lo que hará que la producción manufacturera pese sobre el crecimiento del PIB en la mayor parte de América Latina el próximo año.

Una forma de analizar en qué medida la producción manufacturera podría obstaculizar el crecimiento del PIB en América Latina es estimar la relación de esos sectores con el crecimiento del PIB en Estados Unidos, que se proyecta en 0.1% negativo en 2023.

Aunque China tiene una mayor influencia que Estados Unidos en la actividad de varias economías de la región, incluso en esas economías, Estados Unidos sigue desempeñando un papel importante en sus sectores manufactureros debido a los vínculos de la cadena de suministro y la influencia general en la demanda mundial.

El análisis de S&P se realiza mediante la construcción de dos escenarios para 2023: uno en el que el crecimiento del PIB en Estados Unidos es de 0% (muy cerca de nuestro punto de referencia para ese país) y otro en el que el PIB disminuye 1%. En el escenario de crecimiento cero del PIB, la producción manufacturera de Estados Unidos disminuye 1.8%, y en el escenario de una disminución del PIB de 1%, la producción baja 3.5%.

En el escenario del 0% el rezago medio estimado sobre el crecimiento del PIB en América Latina el próximo año sería de 0.2 puntos porcentuales, lo que implica un rezago neto medio para el PIB (contribución al crecimiento del PIB en 2023 menos la de 2022) de 0.8 puntos porcentuales.

En el escenario más severo de una caída de 1% del PIB de EE.UU, el rezago medio estimado sobre el crecimiento del PIB en América Latina el próximo año sería de 0.5 puntos porcentuales, lo que implica un rezago neto medio para del PIB (contribución al crecimiento del PIB en 2023 menos la de 2022) de 1.1 puntos porcentuales.

BAJAS EXPECTATIVAS AFECTAN LOS SERVICIOS

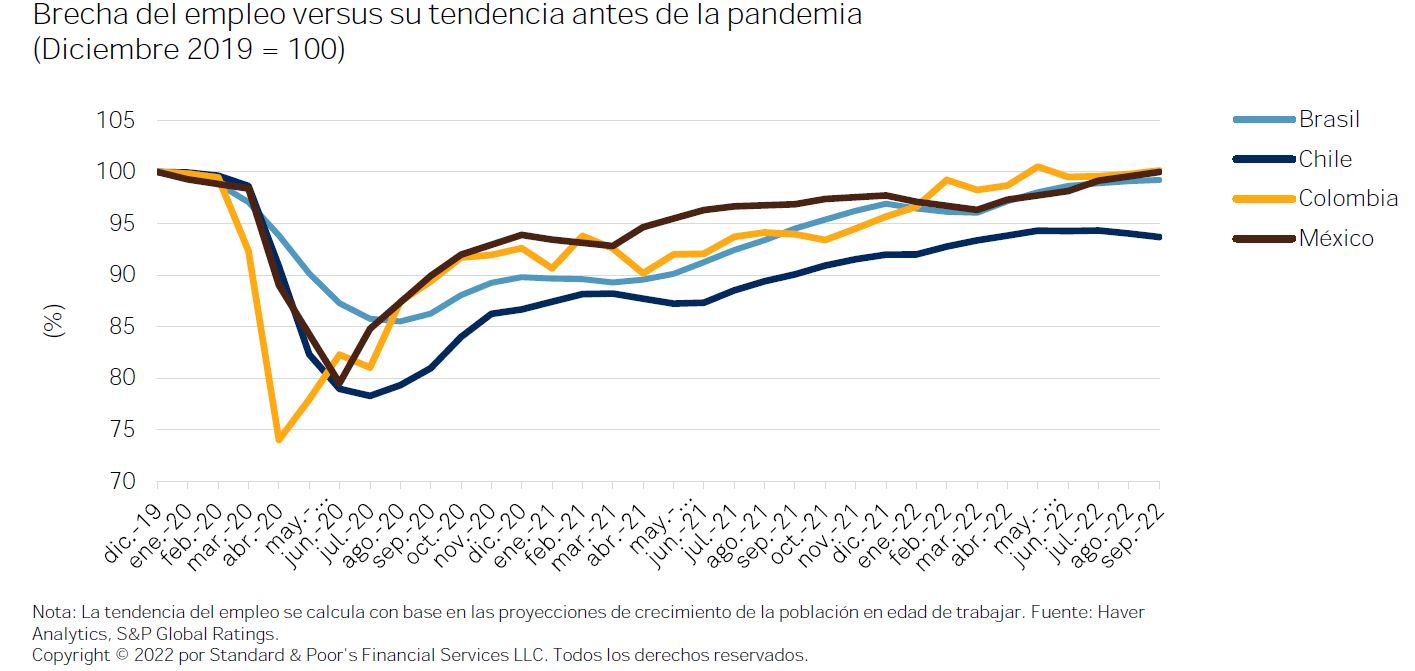

Los sectores relacionados con los servicios en América Latina también han tenido un buen desempeño este año y ayudaron a la recuperación en curso del empleo después de la recesión relacionada con la pandemia, así como a una rápida mejora en el turismo en la mayoría de los países de la región.

Los sectores de servicios, que estuvieron entre los más afectados durante la pandemia, como porcentaje del PIB ahora están por encima de sus niveles previos a la pandemia, en algunos casos sustancialmente como en Chile y Colombia, lo que indica su fuerte recuperación .

Sin embargo, el reciente deterioro de los indicadores de confianza y las expectativas de un crecimiento mundial más lento frenarán las tasas de empleo, lo que provocará una menor actividad en el sector servicios.

Los niveles de empleo en la mayoría de las economías de la región ya han regresado a su tendencia previa a la pandemia. Mejoras adicionales en el empleo requerirían inversiones adicionales, lo que se vuelve más desafiante en medio de la incertidumbre actual sobre el crecimiento global y las restrictivas condiciones financieras a

INLACIÓN Y TASAS DE INTERÉS

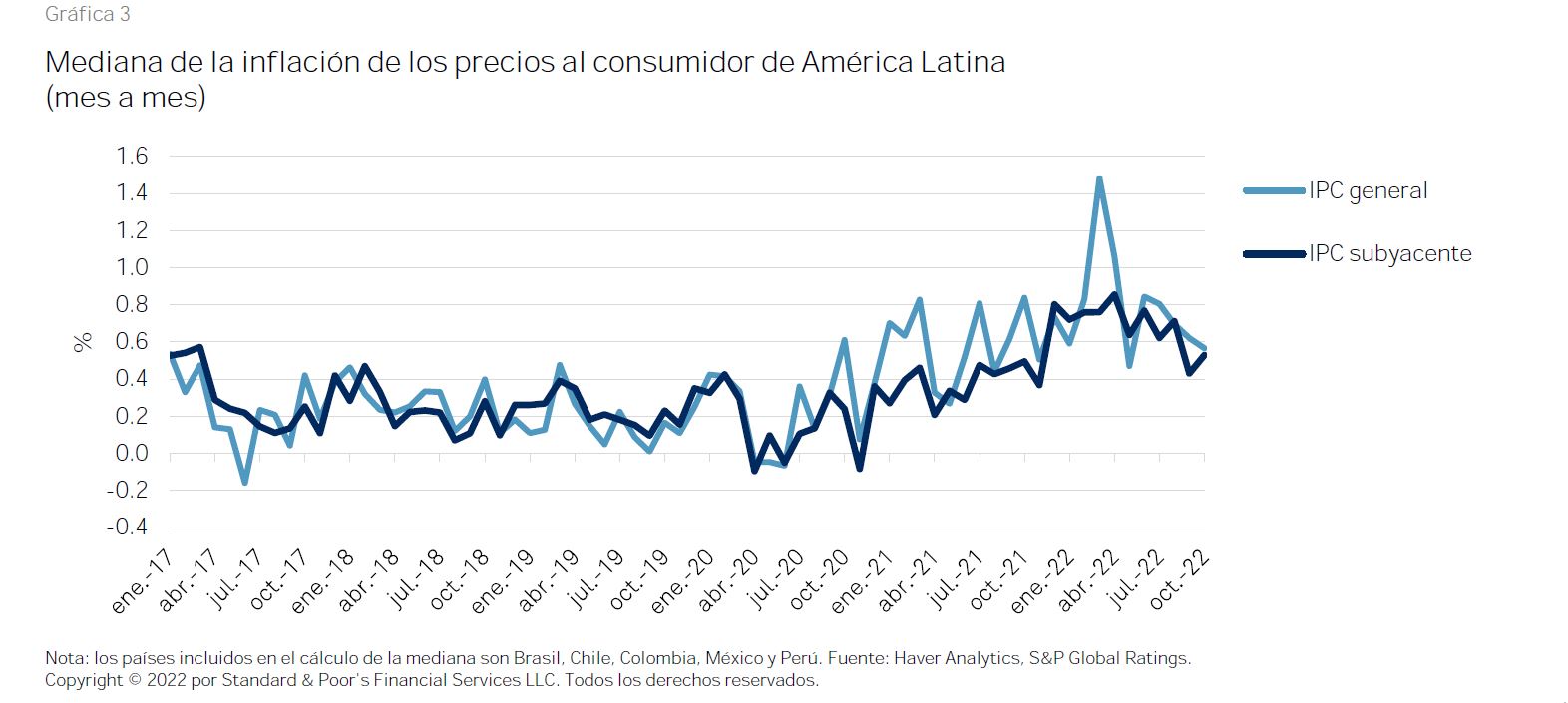

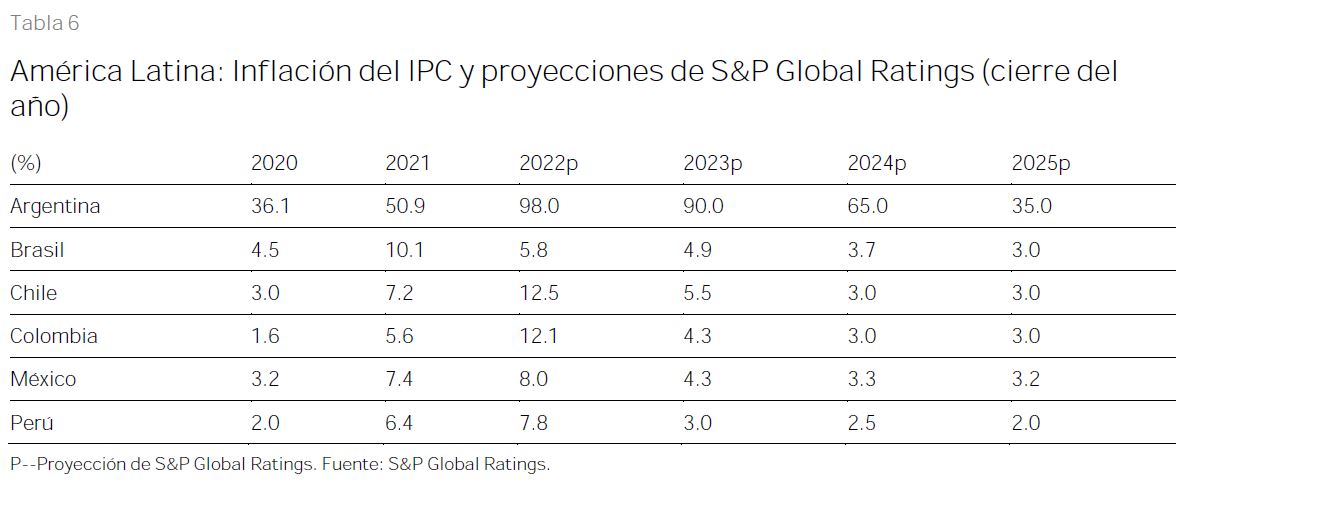

En términos intermensuales, la inflación en la región alcanzó su punto máximo a fines del primer trimestre o principios del segundo, según el país. Esta desinflación continuaría gradualmente el próximo año, suponiendo que los precios de las materias primas no suban más.

El traslado de la inflación general a los precios subyacentes ha sido relativamente ordenado y esperamos que esto anime a los bancos centrales de América Latina a comenzar a reducir las tasas de interés el próximo año.

El banco central de Chile reducirá su tasa de interés de referencia en el primer trimestre de 2023, Brasil hará lo mismo poco después y la mayoría de los otros bancos centrales importantes de la región reducirán las tasas de interés en el segundo semestre de 2023.

La trayectoria de la política monetaria de la Reserva Federal de Estados Unidos (Fed) será un determinante clave para el momento en el que se den las reducciones de las tasas de interés en América Latina.

Si las expectativas del mercado para la trayectoria de las tasas de interés de la Fed cambian (lo que actualmente implica que el endurecimiento alcanzará su punto máximo en el primer semestre del próximo año y los recortes de tasas de interés comenzarían entre fines de 2023 y principios de 2024), esto probablemente influirá en las expectativas para las tasas de interés en América Latina en la misma dirección.

INCERTIDUMBRE PARA INVERSORES

Es probable que la respuesta del gobierno a nuestro esperado período de crecimiento económico más lento genere cierta incertidumbre en los inversores sobre el riesgo de un deterioro fiscal. Es probable que este riesgo sea mayor en países donde se eligieron nuevos poderes ejecutivos que hicieron campaña por un mayor gasto social, como Brasil y Colombia.

En ambos casos el poder legislativo está dividido, lo que significa que las propuestas deberán negociarse con los partidos políticos opuestos, lo que probablemente se traduzca en cierto grado de dilución.

Sin embargo, si se aprueban paquetes fiscales más expansivos de lo esperado, es probable que aumenten las primas de riesgo por mantener activos locales, lo que ejercería una presión alcista sobre las tasas de interés y una presión depreciatoria sobre las monedas.

ARGENTINA

La proyección de crecimiento del PIB se modifica a la baja para 2023 a 0.5% desde el 1.0% calculado en septiembre, lo que implica una desaceleración significativa del crecimiento de 4.6% para 2022.

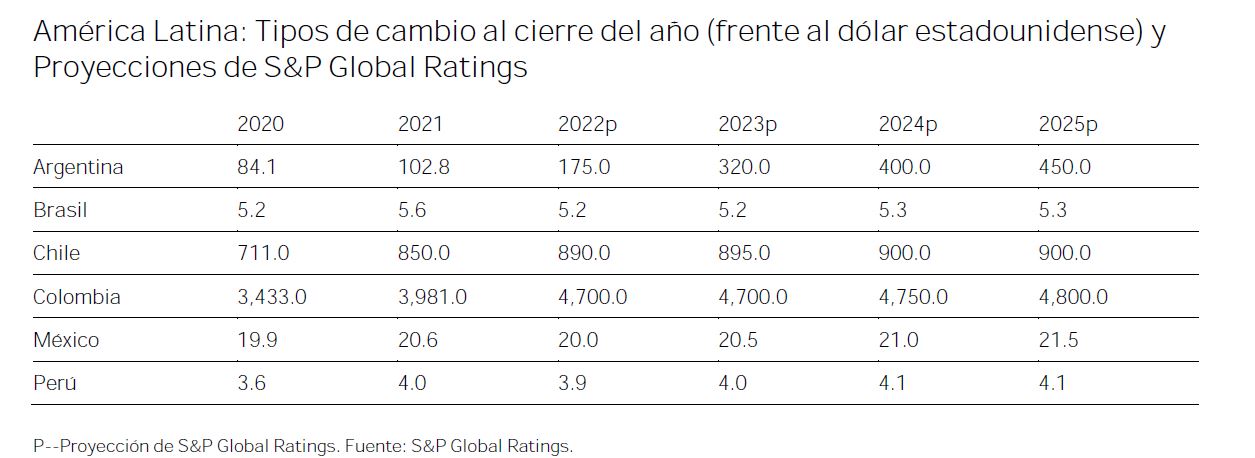

La inflación terminará 2022 en alrededor de 100% interanual y se mantendrá cerca de ese nivel durante la mayor parte de 2023, debido a los ajustes salariales y al efecto de un tipo de cambio más débil en los costos de importación.

El tipo de cambio continuará afrontando fuertes presiones depreciatorias el próximo año, con reservas internacionales netas cercanas a cero.

El gobierno afrontará una dura implementación de los objetivos del Servicio Ampliado del Fondo Monetario Internacional (EEF), luego de llegar a un acuerdo para renegociar los US$ 45.000 millones con la organización multilateral a principios de año.

Los objetivos del EEF implican objetivos fiscales, monetarios y de reserva políticamente desafiantes en un contexto de alta inflación y la desaceleración del crecimiento económico. Las señales de que no se cumplen los objetivos del EEF probablemente intensificarían la presión sobre el tipo de cambio, aumentarían la inflación y reducirían la inversión.

Este factor pone firmemente a la baja los riesgos para nuestra proyección de crecimiento del PIB de Argentina en 2023.

CHILE

La proyección del PIB para 2023 se reduce un 0.4%, en comparación con el crecimiento de 0.3% anterior, y habría un crecimiento de 2.5% este año.

La demanda interna en el tercer trimestre de 2022 se contrajo alrededor de 3% con respecto al segundo trimestre de 2022, su mayor descenso desde lo peor de la crisis pandémica en el segundo trimestre de 2020.

Se espera que la demanda se contraiga en 2023, a medida que continúa el efecto de desvanecimiento de la eliminación de las medidas de estímulo, especialmente aquellas que impulsaron el consumo, como la prestación para el retiro de pensiones.

La incertidumbre sobre la reescritura de la constitución de Chile también retrasará los planes de inversión hasta tener más visibilidad sobre las políticas.

PERÚ

Se mantiene la proyección de crecimiento para 2023 sin cambios en 2.5%, desde el crecimiento de 2.2% que esperamos para este año.

Los conflictos político-institucionales limitarían la inversión en los próximos trimestres y mantendrá el crecimiento muy por debajo de la tendencia, que estimamos entre 3.0% y 3.5%.

El consumo también comenzó a caer en el tercer trimestre, obstaculizado por la inflación récord (8.3% interanual en octubre), lo que ha empujado al banco central a subir la tasa de interés de referencia a 7.25%, su nivel más alto en más de 20 años.

Es probable que las expectativas de crecimiento global más débiles mantengan reducida la demanda de cobre, la mayor exportación de Perú, en 2023.

BRASIL

Se mantiene la proyección de crecimiento del PIB para 2023 prácticamente sin cambio en 0.5% (frente al 0.6% anterior). La economía brasileña se desacelerará el próximo año a partir del crecimiento esperado del PIB de 2.9% este año, a medida que se desvanezca el impulso inicial derivado de la mejora de los términos de intercambio conforme aumentan los precios de las materias primas.

Además, es probable que el impacto de una política monetaria restrictiva se intensifique a medida que se debilitan las expectativas de crecimiento, lo que reduce la demanda interna.

El cambio de gobierno podría retrasar la implementación de inversiones debido a demoras administrativas. Cierta incertidumbre sobre las políticas de la administración de Lula, especialmente en el frente fiscal, también podría reducir la inversión hasta que haya más visibilidad.

Sin embargo, es poco probable que se dé un giro de 180 grados en la dirección de la política económica bajo el presidente Lula porque el congreso polarizado de Brasil probablemente limitará sus propuestas.

COLOMBIA

Se rebaja la proyección para el crecimiento de 2023 a 1.1% desde 1.9% estimado anteriormente. Esto implica una fuerte desaceleración del crecimiento de 7.7% para 2022.

Hay señales claras de que el muy fuerte crecimiento de la demanda interna de los últimos dos años está comenzando a debilitarse, a medida que se desvanece el impacto de las medidas de estímulo de la pandemia.

El consumo privado disminuyó 2.2 % intertrimestral en el tercer trimestre de 2022, su primera caída desde el segundo trimestre de 2020, cuando la recesión relacionada con la pandemia tuvo su mayor impacto en la demanda.

La demanda se mantendría débil en 2023, ya que el crecimiento mundial más lento debilita la confianza. La inflación en Colombia se encuentra entre las más altas de la región (12.2% interanual en octubre), debido en gran parte al aumento de los costos de importación de alimentos.

La inflación sigue elevada durante la mayor parte de 2023. Esto mantendrá las tasas de interés internas relativamente altas (por encima de 10% durante la mayor parte de 2023), dado que las expectativas de inflación se mantienen muy por encima del objetivo del banco central de 3%, en torno a 7.5% al cierre de 2023.

Incide la incertidumbre de los inversores sobre las políticas del presidente Gustavo Petro, especialmente en términos del sector energético y del lado fiscal.

MÉXICO

Se mantiene la proyección de crecimiento del PIB de México para 2023 sin cambio en 0.8%.

La economía se desacelerará del crecimiento de 2.6% de 2022, principalmente debido a una menor demanda estadounidense de exportaciones manufacturadas de México.

Probablemente, la producción manufacturera de México en 2023 se contraerá. Los servicios, a los que les ha ido relativamente bien en los últimos trimestres, también se debilitarán a medida que se reduzca el empleo.

Las sólidas remesas continuas de Estados Unidos, si persisten en 2023 incluso cuando la economía de ese país se debilite, ayudarían a impulsar el consumo en México. Más allá de 2023, se espera que México crezca cerca de su tasa de crecimiento tradicional estructuralmente baja de 2% debido a los bajos e ineficientes niveles de inversión.