La caída se mantendrá después de que el volumen caiga a un mínimo en dos años

ANAHÍ ABELEDO

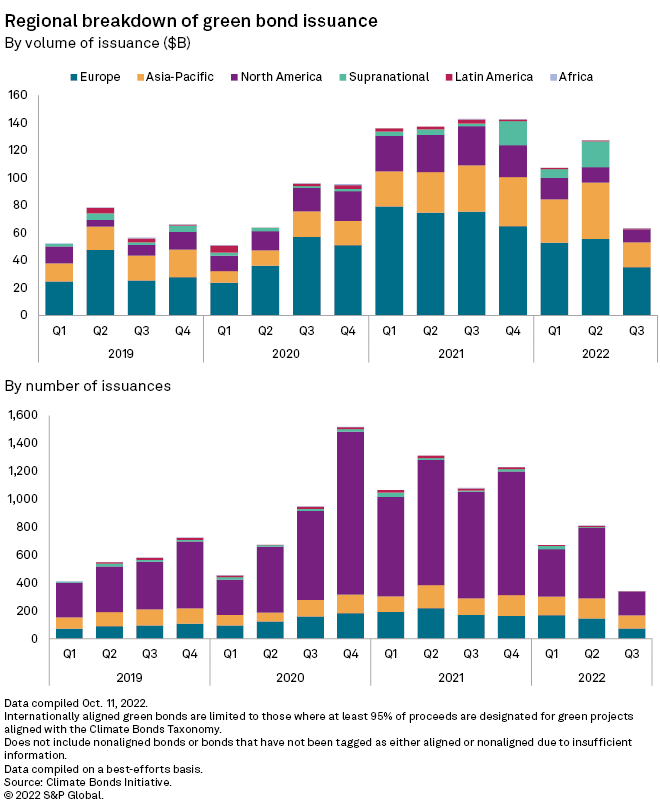

El mercado mundial de bonos verdes se desacelerará aún más después de que las emisiones en el tercer trimestre cayeron al nivel más bajo en más de dos años. Las emisiones globales de bonos verdes cayeron un 55,6% a US$ 63.490 millones en el tercer trimestre desde los US$ 142.990 millones del mismo período del año pasado. Según Climate Bonds Initiative, un rastreador de deuda verde con sede en el Reino Unido, "el volumen fue el más bajo desde el segundo trimestre de 2020". Europa siguió siendo la región que más contribuyó a la deuda verde a nivel mundial con un 55,5 %, seguida de Asia-Pacífico con un 28,4 %.

PRECIOS DE CARBONO - MERCADO GLOBAL AL 2/ 11/ 2022

"El lastre en las emisiones de bonos verdes persistirá mientras los mercados permanezcan en un modo de aversión al riesgo y los diferenciales crediticios continúen elevados, dijo Andrew Chew, director del equipo de finanzas sostenibles de Asia-Pacífico de ING. No hay un cronograma sobre cuándo se recuperarán las condiciones del mercado, dijo Chew.

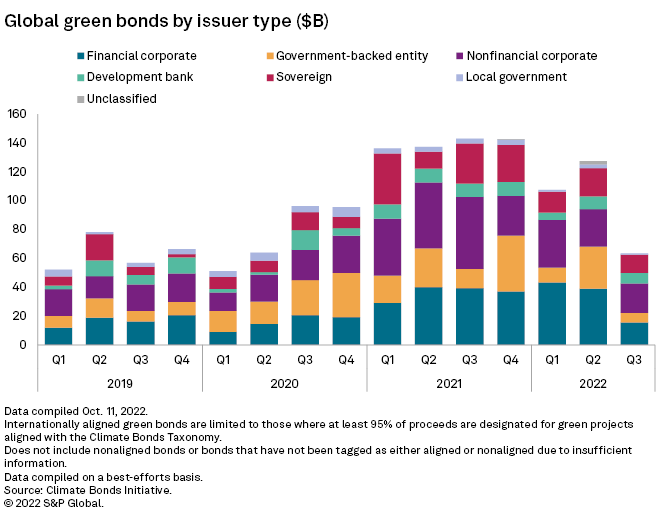

De acuerdo a un estudio de S&P Market Intelligence "El mercado de bonos verdes enfrenta presiones tanto por la caída del mercado de deuda global como por desafíos en la seguridad energética".

El aumento de las tasas de interés y las presiones de la recesión en la mayor parte del mundo han dejado de lado a los emisores de deuda, ya que enfrentan mayores costos de endeudamiento, dicen los autores del trabajo: Rebecca Isjwara; Erin Tanchico y Cheska Lozano.

La volatilidad de los mercados de capital también ha provocado que los inversores sean más cautelosos, lo que ha dado lugar a una actividad de inversión relativamente apagada.

Mientras tanto, el aumento de los precios de la energía debido a la invasión rusa de Ucrania ha provocado que economías como China prioricen la producción de carbón hasta que su capacidad de energía renovable pueda satisfacer las necesidades del país.

ALEMANIA RECUPERA EL PRIMER PUESTO

En el tercer trimestre, Alemania desbancó a China como el mayor emisor de bonos verdes del mundo. Los emisores chinos encabezaron las clasificaciones mundiales tanto en el primer como en el segundo trimestre.

El volumen de los emisores alemanes totalizó US$15.890 millones durante el trimestre, un 7,6% menos que los US$17.200 millones del año anterior, pero un 55% más que los US$10.260 millones del trimestre anterior, indican en el trabajo

La fortaleza del tercer trimestre se debió en gran parte a un bono verde soberano a cinco años por valor de 5.000 millones de euros emitido a fines de agosto, dijeron los analistas. "Esto seguramente parece como si la emisión de Alemania se recuperara por una razón especial, que no es el caso", dijo Daniel Karnaus, gerente de cartera de Vontobel Asset Management.

En el mediano plazo, Alemania probablemente seguirá siendo una región sólida para la emisión de bonos verdes, dijo Trevor Allen, jefe de investigación de sostenibilidad de BNP Paribas Markets 360.

"El historial de Alemania puede explicarse por volúmenes soberanos sostenidos, superiores a los de Francia, sólidos resultados de los bancos alemanes, en contraste con otros países, y empresas alemanas que superan constantemente los volúmenes de 2021", dijo Allen.

Además, los bonos verdes emitidos por entidades italianas también aumentaron considerablemente a US$ 8320 millones en el tercer trimestre desde los US$ 600 millones del año anterior. El país es el cuarto mayor emisor de bonos verdes en el trimestre que finalizó el 30 de septiembre.

SIN RALENTIZAR EL PROCESO

Es posible que la caída actual en las emisiones globales de bonos verdes no frene el progreso de la mayoría de las economías en el cumplimiento de sus objetivos netos cero, dijeron los economistas.

"Aunque la emisión de deuda sostenible es una herramienta para ayudar a las economías a alcanzar los objetivos de cero neto, no creemos que la caída temporal en la emisión observada en 2022 tenga un impacto significativo en el logro de los objetivos de cero neto", dijo Sam Morton, jefe de investigación europea de grado de inversión en Invesco.

S&P Global Ratings pronostica una disminución del 16% en la emisión global de bonos verdes, sociales, de sostenibilidad y vinculados a la sostenibilidad en 2022 debido al empeoramiento de las condiciones crediticias en lo que va del año, dijo en un informe del 20 de septiembre. Aún así, la agencia anticipa que los bonos vinculados a la sostenibilidad mantendrán su racha como la clase de activos de más rápido crecimiento del mercado de deuda ambiental, social y de gobernanza, mientras que espera que los bonos verdes sigan siendo el tipo de bono más popular.

"Pero de una cosa estoy 101% seguro, y es que las emisiones de bonos verdes, sociales, sustentables y vinculadas a la sustentabilidad... constituirán una proporción cada vez mayor de las emisiones totales de bonos en los meses y años venideros a medida que las empresas busquen demostrar sus acciones de sostenibilidad a sus partes interesadas", dijo Chew de ING.

El aumento de las regulaciones y las iniciativas impulsadas por la industria también continúan impulsando el mercado financiero sostenible, dijeron los expertos. En julio, China introdujo reglas más estrictas para los bonos verdes, que requieren que el 100 % de los ingresos se canalicen a proyectos verdes, frente al 70 % anterior, según un informe de Reuters.

"La proliferación de productos financieros sostenibles y clases de activos puede verse como la creación de oferta para satisfacer esta demanda", dijo Xuan Jin, abogado de White & Case, una firma de abogados.