Fuerte repunte reposiciona a las grandes empresas ligadas al petróleo en el ránking de energía global. YPF, al final de la lista, tuvo el más rápido crecimiento

ANAHÍ ABELEDO

Las grandes empresas integradas de petróleo y gas están volviendo a aparecer en la clasificación de las 250 principales empresas de energía global en medio de un fuerte repunte en su rentabilidad, impulsado por el aumento de los precios a medida que el mundo se recupera de la pandemia de COVID-19 y se complica el suministro por la guerra de Rusia en Ucrania. Las empresas de oil&gas (IOC) ocupan los primeros nueve lugares en una suerte de regreso a la "vieja normalidad". YPF de Argentina fue el IOC de más rápido crecimiento con una CGR de 42,9%. La empresa estatal ocupó el puesto 246 en general después de no estar en la lista el año pasado. Encabeza el ránking Saudi Aramco.

El pormenorizado estudio y ránking pertenece a S&P Global Commodity Insights y tiene como autores a los especialistas Max Lin; Mery Ford y Wendy Wells. Fue publicado en octubre en su colección "Energy in the new era" (Ver en el brieff adjunto el ránking completo).

Al tope tres años consecutivos, Saudi Aramco, gran capacidad para permanecer en la cima

Otro dato destacado por los autores es que, entre las 10 empresas principales, no figura ninguna de Asia-Pacífico pese al gran avance de esa región en el sector energético.

El consumo mundial de energía primaria aumentó un 5,8 % el año pasado, revirtiendo una caída del 4 % en 2020 y superando el nivel de 2019 en un 1,3 %, según la revisión estadística anual de energía mundial de BP publicada este junio.

Se registró un consumo incremental en varios tipos de fuentes de energía en 2021, con una demanda de petróleo que se expandió en un 6 % a 94,1 millones de b/d y gas natural en un 5,3 % a 4037 Bcm.

Los mercados de petróleo y gas experimentaron una fuerte recuperación.

Platts Dated Brent, la evaluación de referencia líder del valor del petróleo crudo ligero físico del Mar del Norte, promedió US$ 70,91/b el año pasado, el promedio anual más alto desde 2018. Esto se compara con US$ 41,84/b en 2020.

Los precios al contado del gas TTF holandés subieron a 15,83 $/MMBtu en 2021 desde US$ 3,31 /MMBtu en 2020, según datos de S&P Global. Platts JKM, el precio spot de referencia para el GNL entregado al noreste de Asia, registró un promedio anual de $18,60/MMBtu el año pasado, un fuerte aumento desde el mínimo histórico de US$ 4,39/MMBtu en 2020.

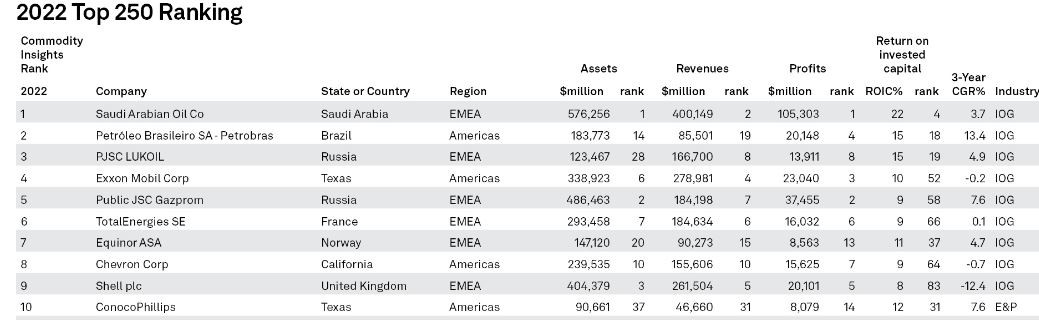

De acuerdo al ránking 2021, los nueve países con mejor desempeño financiero en la industria energética mundial el año pasado fueron compañías integradas de petróleo y gas, o IOC, por sus siglas en inglés. En el puesto número 10 se encontraba ConocoPhillips, con sede en Houston, Texas, categorizada como una empresa de exploración y producción según el Estándar de Clasificación de la Industria Global.

Las mejores 10

"Esto pareció ser un regreso notable para empresas como ExxonMobil, TotalEnergies y Chevron, ya que los IOC ocuparon solo tres de los 10 primeros lugares en la lista del año pasado. Pero la recuperación de terreno de las mayores no sería una sorpresa para los observadores veteranos: después de todo, nueve de los 10 mejores jugadores fueron jugadores del IOC en el ranking de 2019 y siete lo fueron en 2020. Tal vez un regreso a la vieja normalidad", consideran los autores.

Un dato destacable es la capacidad de Saudi Arabian Oil Co. para permanecer en la cima. Luego de su oferta pública inicial sin precedentes en diciembre de 2019, el gigante controlado por el estado, mejor conocido como Saudi Aramco, ocupó el puesto número 1 durante tres años consecutivos. Fue el principal poseedor de activos, el mejor creador de ganancias y el segundo mejor generador de ingresos el año pasado.

Al establecer objetivos para lograr emisiones operativas netas cero para 2050, Saudi Aramco se comprometió a continuar expandiendo su producción de combustibles fósiles. El productor y vendedor de crudo más grande del mundo planea aumentar su capacidad de producción a 13 millones de b/d para 2027, habiendo registrado una producción de 9,2 millones de b/d el año pasado. La compañía también apunta a convertirse en uno de los mayores productores de gas para 2030, apostando por el campo no convencional Jafurah con reservas de gas estimadas en 200 billones de pies cúbicos.

“A medida que la demanda de energía sigue creciendo en respuesta a una población mundial en expansión y al aumento de los niveles de vida, creemos que el petróleo y el gas seguirán desempeñando un papel vital en las próximas décadas”, dijo el presidente de Saudi Aramco, Yasir al-Rumayyan, en el último informe anual de la compañía. reporte.

Petrobras, subió al puesto 2 desde el 41 del año pasado, gran fortalecimiento y rentabilidad. Incertidumbre ante el posible cambio de gobierno

MOVIMIENTOS ENTRE LOS 10 MEJORES

Detrás de Saudi Aramco en el puesto número 2 estaba Petróleo Brasileiro, más conocido como Petrobras, que ascendió del puesto 41 del año anterior.

La mayor estatal brasileña logró su mejor desempeño en el ranking Top 250 principalmente debido al fortalecimiento de la rentabilidad. El ingreso neto de la compañía aumentó a US$ 19,9 mil millones en 2021 desde US$1,1 mil millones en 2020, y la compañía atribuyó el aumento a los precios más altos del crudo Brent.

"Pero Petrobras podría enfrentarse a un entorno empresarial cambiante. La compañía tiene una política de mantener los precios de venta de combustible domésticos a la par con los costos de importación, sin embargo, este mecanismo de fijación de precios ha sido atacado por el gobierno y los legisladores en medio del aumento de los precios internacionales de los productos refinados en los últimos trimestres", se advierte.

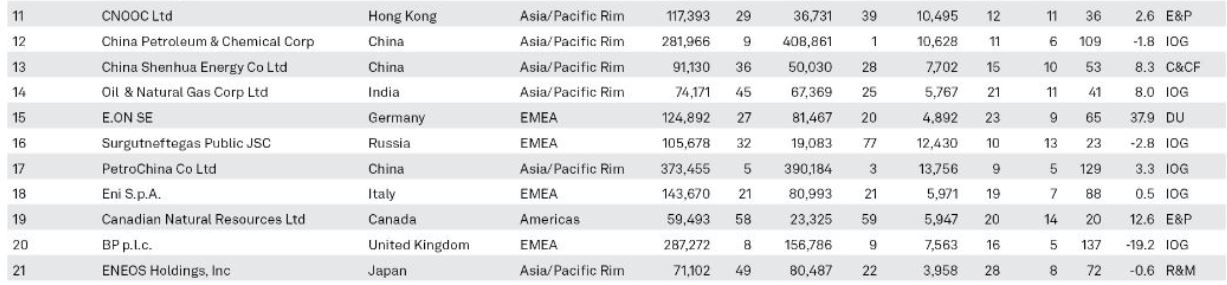

Puestos del 11 al 20

"Con el aumento de la inflación, el presidente de Brasil, Jair Bolsonaro, ha iniciado una serie de cambios en la gestión de Petrobras", resalta el estudio. Roberto Castello Branco renunció como director ejecutivo en abril de 2021 luego de implementar varios aumentos en el precio del combustible a pesar de las protestas de los camioneros independientes. Su sucesor, Joaquim Silva e Luna, fue despedido luego de otra alza en el precio del diesel en marzo. Después de menos de dos meses al mando, José Mauro Coelho renunció en junio tras negarse a mantener estables los precios del combustible.

La segunda vuelta de las elecciones presidenciales de Brasil, donde Bolsonaro va detrás del expresidente Luiz Inácio Lula da Silva por algunos puntos, podría cambiar el escenario. La victoria de Lula "podría poner fin a la política de paridad de importaciones, erosionando la rentabilidad de Petrobras", considera S&P.

Otros ubicados dentro del top 10 son nombres familiares que también resultan ser algunos de los que más han ascendido en la lista de este año.

ExxonMobil escaló al 4 desde el 157 en la clasificación de 2021, recuperando un lugar entre los de mejor desempeño, habiendo ocupado el puesto 1 durante 12 años consecutivos hasta 2017. La mayor con sede en Texas se benefició de una mayor producción de sus instalaciones upstream en Permian, la cuenca de esquisto más grande de EE. UU.

La gran empresa francesa TotalEnergies, cuya cartera de producción se inclina hacia el gas, subió 140 puntos para ocupar la sexta posición. Chevron, con sede en San Ramón, California, saltó al 8 desde el 143, y su producción aumentó a un récord de 3,1 millones de barriles de petróleo equivalente por día en 2021. Shell, que trasladó su sede a Londres desde La Haya el año pasado, saltó al 9 desde el 153.

Gran salto de la francesa TotalEnergies en un año, del puesto 140 al 6, con una cartera volcada al gas

Entre los mejores jugadores del COI, Equinor de Noruega disfrutó de la mayor ganancia de posición y mejoró su posición en 165 puestos para convertirse en el número 7 en la lista de este año. La importante empresa respaldada por el estado se vio respaldada por un retorno del 11 % sobre el capital invertido y una tasa de crecimiento de ingresos compuesta de tres años del 4,7 %.

Siendo el principal productor de petróleo y gas en el Mar del Norte, Equinor se ha aprovechado del exitoso desarrollo de Johan Sverdrup, el tercer campo petrolero más grande en la plataforma continental noruega. La instalación, puesta en marcha en octubre de 2019, actualmente tiene una capacidad de producción de 535.000 b/d durante la Fase 1, que aumentará a 755.000 b/d una vez que la Fase 2 esté en línea en el cuarto trimestre.

Johan Sverdrup ha logrado compensar la disminución de la producción en otros campos del Mar del Norte en las últimas décadas, y Equinor está considerando una tercera fase de desarrollo que podría aumentar aún más la producción a través de una recuperación mejorada.

Las reservas restantes del campo se estiman en 2.200 millones de barriles, según la Dirección de Petróleo de Noruega.

Ninguna empresa de Asia-Pacífico estuvo entre las 10 mejores, solo la segunda vez que esto ocurre desde que S&P Global lanzó la clasificación Top 50 en 2002.

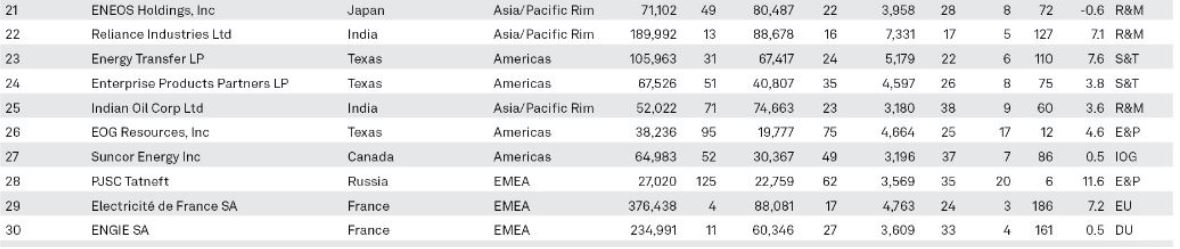

Puestos del 21 al 30

Las empresas de la región están muy cerca del centro de demanda de energía del mundo, pero su papel relativamente pequeño en upstream la producción puede ser en parte culpada por las posiciones más débiles.

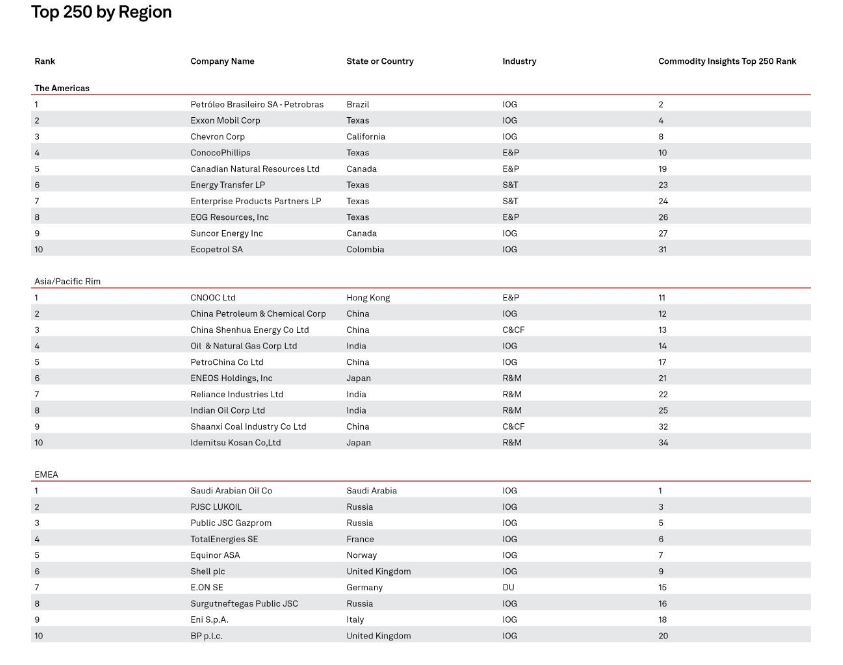

ANÁLISIS POR REGIONES

Cuatro de los cinco mejores países de Asia-Pacífico fueron empresas estatales chinas. El mejor jugador de la región, CNOOC, ocupó el puesto 11 en general, por debajo del puesto 9 en la clasificación de 2021.

La firma china de exploración y producción registró resultados anuales récord para 2021, pero su ventaja no fue tan grande como las principales integradas dentro de las 10 principales. La producción de crudo, gas y líquidos se expandió a 572,9 millones de boe desde 528,2 millones de boe.

El mejor jugador de China, CNOOC, quedó en el puesto 11, bajando desde el 9 el año pasado

Con Beijing cambiando su enfoque de adquisiciones en el extranjero a la producción nacional, CNOOC ha buscado aprovechar recursos no convencionales. En julio, la compañía anunció que se embarcó con éxito en la producción de prueba del primer pozo de esquisto marino de China en la cuenca de Beibuwan, Mar de China Meridional, que se estima que tiene 1.200 millones de toneladas de petróleo en reservas.

China Petroleum & Chemical Corp., mejor conocida como Sinopec, ocupó el segundo lugar en Asia-Pacífico y el 12 en general en la clasificación de este año, por debajo del 10 del año pasado. La refinería de petróleo más grande de China obtuvo ingresos como ninguna otra compañía de energía, pero su clasificación se vio arrastrada por un retorno del capital invertido del 6%. Y su CGR de tres años para ingresos fue menos 1.8%.

Las 10 mejores por región

China Shenhua Energy, una de las mayores mineras de carbón y generadoras de energía del mundo, ocupó el puesto número 3 en Asia-Pacífico y vio caer su posición general al número 13 desde el número 2 en la lista del año pasado. PetroChina ocupó el quinto lugar en la región y el 17 a nivel mundial, por debajo del puesto 16. Al igual que Sinopec, su rendimiento del 5% sobre el capital invertido fue inferior al de otras grandes empresas integradas.

Durante gran parte de este siglo, China ha sido el motor indiscutible del crecimiento de la demanda de energía. La segunda economía más grande del mundo registró un crecimiento en el consumo de energía primaria el año pasado, con una expansión de su demanda de petróleo del 6,7% y del gas natural del 12,8%, según la revisión estadística de BP.

Pero las débiles condiciones macroeconómicas están frenando el uso de energía del país. Según la proyección del Fondo Monetario Internacional en julio, el proyecto interno bruto real de China se expandirá un 3,3% este año, una fuerte desaceleración del 8,1% en 2021.

Hacia el oeste, las empresas de Europa, Medio Oriente y África ocuparon seis de los 10 primeros lugares en la lista de 2022. Pero solo 65 de las 250 empresas reconocidas eran de la región, en comparación con 86 de Asia-Pacífico y 99 de las Américas.

Nueve de los 10 mejores resultados de EMEA fueron IOC, mientras que el restante fue una empresa de servicios múltiples, E.ON. La compañía con sede en Essen, Alemania, uno de los operadores de redes de energía más grandes del mundo, vio subir su clasificación 13 lugares al 15.

Respaldada por ventas más sólidas en medio de precios más altos de gas y electricidad, y una reestructuración exitosa de su negocio en el Reino Unido, E.ON registró una utilidad neta mayor a la esperada de 4690 millones de euros (4660 millones de dólares) el año pasado frente a 1020 millones de uros en 2020.

Si bien tiene una participación del 15,5 % en el gasoducto Nord Stream 1, que transportaba gas de Rusia a Europa, la compañía ha planeado invertir en proyectos de transición energética para reducir la dependencia del gas ruso. Con las preocupaciones sobre el suministro de energía en invierno, también existe una posibilidad decente de que E.ON mantenga la planta de energía nuclear Isar 2 de 1,4 GW en Bavaria funcionando más allá de la fecha límite de cierre programada para fin de año.

En las Américas, los 10 países con mejor desempeño fueron un grupo de IOC, empresas de exploración y producción de petróleo y gas, y actores de almacenamiento y transporte.

Canadian Natural Resources, con sede en Calgary, Alberta, que tiene grandes activos upstream en América del Norte, ocupó el puesto número 5 en la región y el 19 en general, un gran salto desde el puesto 161 en la lista del año pasado. La mejora estuvo relacionada con su producción récord de 1,24 millones de boe/d en 2021, lo que representa un aumento del 6 % con respecto a los niveles de 2020.

Canadian Natural Resources, en Calgary, Alberta -upstream en América del Norte-, ocupó el puesto 5 en la región y el 19 en general

El jugador 6 de la región, Energy Transfer, ganó 116 lugares para tomar la posición 23 en general. Después de que el aumento de las ventas impulsara sus resultados el año pasado, el operador de instalaciones de almacenamiento y gasoductos con sede en Dallas, Texas, podría afianzarse aún más aguas arriba: debe tomar una decisión final de inversión en la planta de exportación de GNL de Lake Charles de 16,45 millones de toneladas anuales a finales de 2022.

SERVICIOS PÚBLICOS, EXPLORACIÓN Y PRODUCCIÓN CON RÁPIDO CRECIMIENTO. YPF

Una combinación de empresas de servicios públicos, exploración y producción ocuparon los primeros lugares en las clasificaciones de los de más rápido crecimiento, según las CGR de ingresos de tres años.

Por segundo año consecutivo, el proveedor de electricidad estatal finlandés Fortum ocupó la primera posición como la empresa de más rápido crecimiento. Esto se debió en gran parte a la adquisición de Uniper, la escisión de combustibles fósiles de E.ON. Uniper se consolidó en el balance general de Fortum al 31 de marzo de 2020 y sus resultados se consolidaron en el estado de resultados de Fortum a partir del segundo trimestre de 2020. Este elevó la CGR de Fortum al 76,2% el año pasado.

Pero Fortum cayó al 68 desde el 4 del año pasado en la clasificación general. Esto se debió en parte a los altos costos de compra de electricidad y la intensa competencia en el mercado nórdico.

La compañía, que genera electricidad principalmente a partir de gas pero también posee activos de carbón, energía nuclear e hidroeléctrica, se ve afectada por su gran exposición al mercado ruso este año. Después de que Rusia lanzara ataques militares contra Ucrania en febrero y Occidente respondiera con sanciones, Fortum registró deterioros antes de impuestos de 2.100 millones de euros relacionados con sus operaciones rusas.

Con los precios de la gasolina por las nubes, Uniper tuvo que buscar un paquete de rescate por un total de casi 15 mil millones de euros con el gobierno alemán en julio que haría que Berlín se convirtiera en un accionista del 30%. Luego, buscó ampliar su línea de crédito con el banco estatal alemán KfW en 4.000 millones de euros en agosto por razones similares.

ENN Natural Gas, que cotiza en Shanghái y está clasificada como la segunda empresa de más rápido crecimiento, hizo su debut en la lista Top 250 al ocupar el puesto número 111. (Su subsidiaria ENN Energy Holdings, que ha estado en la lista desde 2013, se ubicó en el puesto 80 este año).

En 2021, China superó a Japón como el mayor importador de GNL del mundo por primera vez, y ENN Natural Gas, como importante proveedor de gas chino, aprovechaba el impulso. Sus ventas de gas aumentaron a 37,2 Bcm en 2021 desde 30,5 Bcm en 2020, respaldadas por la expansión de los negocios mayoristas y minoristas. La firma no estatal logró una CGR de 104,2%.

La tercera empresa de más rápido crecimiento fue ARC Resources, con sede en Canadá, con una CGR del 54,3 %. En su primera aparición en la lista Top 250 en 10 años, la empresa de exploración y producción ocupó el puesto 174 en general.

ARC se vio impulsada por los precios más altos de la energía, así como por su fusión de US$ 8.1 mil millones con Seven Generations Energy en abril de 2021, que consolidó los activos de esquisto de Montney de las dos compañías. Tras el acuerdo, ARC se ha convertido en el mayor productor de condensado y el tercer mayor productor de gas de Canadá. La compañía logró una producción récord de 302.003 boe/d en 2021, frente a los 161.564 boe/d de 2020.

Más abajo en la lista, YPF de Argentina fue el IOC de más rápido crecimiento con una CGR de 42,9%. La empresa estatal ocupó el puesto 246 en general después de no estar en la lista el año pasado.

YPF se aprovechó de los precios más altos del petróleo y el gas, y su inversión en Vaca Muerta, uno de los yacimientos de esquisto más grandes del mundo, ha comenzado a dar sus frutos. Su producción de hidrocarburos aumentó un 14,5% año con año a 484.200 boe/d en el cuarto trimestre del año pasado. Durante todo el año, la empresa logró mantener estable su producción de petróleo y gas en 2021 por primera vez en cinco años.

Con nuevo impulso a Vaca Muerta, YPF logró volver a subirse al ránking, aunque en el puesto 246. El año pasado no figuraba

En otros sectores, Shaanxi Coal Industry, con sede en China y vinculada al gobierno, fue la empresa de carbón y combustibles consumibles con mejor rendimiento en términos de crecimiento el año pasado, con una CGR del 38,6 %, aunque descendió 11 posiciones hasta el puesto 32 en general. China Merchants Energy Shipping fue la empresa de almacenamiento y transporte de más rápido crecimiento con una CGR del 30,7 %, aunque la empresa de transporte estatal cayó del puesto 162 al 194.

PROBLEMAS DE UTILIDAD

A diferencia de las grandes empresas integradas y los productores upstream, cuyas fortunas han cambiado debido a los precios más altos de los combustibles fósiles, muchos de los que están en la industria de la energía están cayendo como una piedra en las clasificaciones de este año.

De las 10 empresas que experimentaron las mayores caídas, cinco eran empresas de servicios eléctricos, cuatro eran productores de energía independientes y comerciantes de energía, y una es una empresa de servicios públicos múltiples.

Esto fue a pesar de que la demanda mundial de electricidad aumentó un 5,8% en un repunte posterior a COVID el año pasado, según el informe de mercado de julio de la Agencia Internacional de Energía. La generación de electricidad aumentó un 5,7 % en 2021 para satisfacer la creciente demanda, con una expansión de la energía del carbón del 8 % y del gas del 2,6 %.

El hecho de que una empresa de servicios públicos pueda traspasar costos de combustible más altos a menudo determinará su rentabilidad. Ocho de las 10 empresas que perdieron más lugares se encontraban en la región de Asia-Pacífico, donde muchos gobiernos favorecen las tarifas controladas para controlar la inflación.

La Corporación de Energía Eléctrica de Corea, de propiedad estatal, generalmente lenta en aumentar las tarifas debido a la política del gobierno, se desplomó al lgar 185 desde el 33 en la clasificación 021. Mejor conocida como KEPCO, la compañía registró una pérdida neta de Won 5,32 billones (US$ 4,10 mil millones) el año pasado, principalmente porque tuvo que absorber los precios incrementales del carbón y el gas.

Algunas empresas de servicios públicos chinas también sufrieron un golpe en su clasificación, ya que Beijing se mantuvo lento en la liberalización del mercado eléctrico nacional. Huadian Power International registró una pérdida neta de 4970 millones de yuanes (720 millones de dólares) el año pasado, pasando al puesto 236 desde el 89. La generación de energía internacional de Datang cayó 29 lugares al puesto 229 con una pérdida neta de 9.260 millones de yuanes; Huaneng Power International registró una pérdida neta de 10.260 millones de yuanes y cayó al puesto 198 desde el 82.

En Japón, donde el gobierno tiene la última palabra sobre las tarifas de electricidad, la rentabilidad de las empresas de servicios públicos a menudo puede verse afectada cuando aumentan los costos del combustible. Esto se reflejó en las posiciones de Chubu Electric Power, que se desplomó 171 posiciones hasta el 207, Tokyo Electric Power, que cayó del 29 al 153, y Tohoku Electric Power, que cayó del 29 al 234.

Sin embargo, fuera de la región, aquellos con posiciones más débiles no necesariamente se vieron afectados por los mecanismos de fijación de precios de la electricidad.

Public Service Enterprise Group, con sede en Nueva Jersey, perdió 205 lugares hasta el puesto 237, después de haber pasado a una pérdida neta de US$ 648 millones el año pasado de una ganancia de $ 1,91 mil millones en 2020. Esto no estuvo relacionado con el desempeño operativo de la compañía, pero su antes de impuestos pérdida por deterioro de $ 2.7 mil millones asociada con la venta de 13 centrales eléctricas alimentadas con combustibles fósiles.

Public Service Enterprise Group, de Nueva Jersey, perdió 205 lugares hasta el puesto 237

PPL, un proveedor de electricidad con sede en Pensilvania, cayó 181 lugares hasta el puesto 239. La compañía registró una pérdida neta de US$ 1480 millones el año pasado, con US$ 2290 millones en gastos después de impuestos basados en artículos únicos, incluida la venta de su negocio en el Reino Unido.

TRILEMA ENERGÉTICO

Habiendo protagonizado un regreso notable en las últimas clasificaciones, es probable que los productores de petróleo y gas sigan siendo impulsados en 2022 por el aumento vertiginoso de los precios tras la invasión de Ucrania por parte de Rusia.

La UE ha impuesto una serie de sanciones al principal exportador de gas y crudo del mundo, dirigidas a varios sectores, incluido el bancario, pero el bloque solo puede reducir las importaciones de energía de Rusia en fases mientras lucha por mantener un suministro suficiente.

Las tensiones geopolíticas han contribuido a que los precios de la energía sean elevados y volátiles, un entorno empresarial muy favorable para las grandes empresas integradas y los actores upstream.

Según el caso de referencia de S&P Global, los precios nominales del gas spot holandés TTF promediarán 39,96 US$ /MMBtu en 2022 frente a los 15,83 US$ /MMBtu del año pasado, mientras que los precios del crudo Brent promediarán 103,66 US$/b, lo que representa una ganancia interanual del 46,6 %.

Las empresas rusas están a la vanguardia de las interrupciones de la cadena de suministro en medio de la guerra en curso. Algunos de ellos siguen ocupando un lugar destacado en la lista Top 250 con sólidos resultados en 2021, pero sus operaciones se han vuelto cada vez más opacas.

Lukoil, el mayor productor de crudo no estatal de Rusia, saltó al puesto 3 desde el 91 en la clasificación del año pasado. Surgutneftegas cayó al puesto 16 desde el 5. Ambos aún no han publicado los resultados de la primera mitad de este año al momento de escribir este artículo.

Gazprom, el mayor productor de gas del mundo, ascendió del puesto 31 al 5. La empresa estatal registró una ganancia neta récord de 2,5 billones de rupias ($41,300 millones) en la primera mitad de este año, aprovechando altos precios del gas incluso cuando cortó el suministro a Europa, tradicionalmente el mercado más grande para el gas ruso.

Gazprom, el mayor productor de gas del mundo, ascendió del puesto 31 al 5 con ganancias record

Los altos precios de la energía han contribuido a una inflación en espiral, obligando a muchos bancos centrales a subir las tasas de interés. En medio de los crecientes riesgos de recesión en la crisis del combustible que se avecina, muchos ejecutivos petroleros sugirieron que el mundo enfrenta un trilema cada vez peor: la tarea de asegurar suficientes suministros de energía a costos asequibles mientras se busca una transición baja en carbono para contrarrestar el cambio climático.

En una nota publicada en agosto, Deloitte estimó que los productores mundiales de petróleo y gas podrían disfrutar este año de flujos de efectivo libres más altos de 1,4 billones de dólares. Dado que es probable que los problemas de suministro persistan durante algún tiempo, las operaciones upstream generarán hasta $ 1,5 billones en efectivo excedente para 2030, agregó la consultora.

“Esto podría ser suficiente para financiar y equilibrar las prioridades centrales de petróleo y gas bajas en carbono y de esta década”, dijo Deloitte. “Incluso en medio de la actual volatilidad de los precios y la interrupción de la cadena de suministro, muchas empresas están fuertemente posicionadas para el futuro, aunque definir el camino a seguir llevará tiempo”.

Elon Musk, CEO del gigante de vehículos eléctricos Tesla, destacó recientemente la importancia del petróleo y el gas en la transición energética.

“Para que la humanidad tenga un futuro convincente, para la civilización, debemos tener un camino claro hacia un futuro energético sostenible. No soy alguien que tiende a demonizar el petróleo y el gas. Esto es necesario en este momento o la civilización no podría funcionar”, dijo Musk.

“En este momento, en realidad necesitamos más petróleo y gas, no menos, pero simultáneamente avanzar lo más rápido que podamos hacia una economía energética sostenible”.