La perspectiva de un rápido aumento en la demanda de minerales críticos plantea interrogantes sobre la disponibilidad y confiabilidad del suministro

ANAHÍ ABELEDO

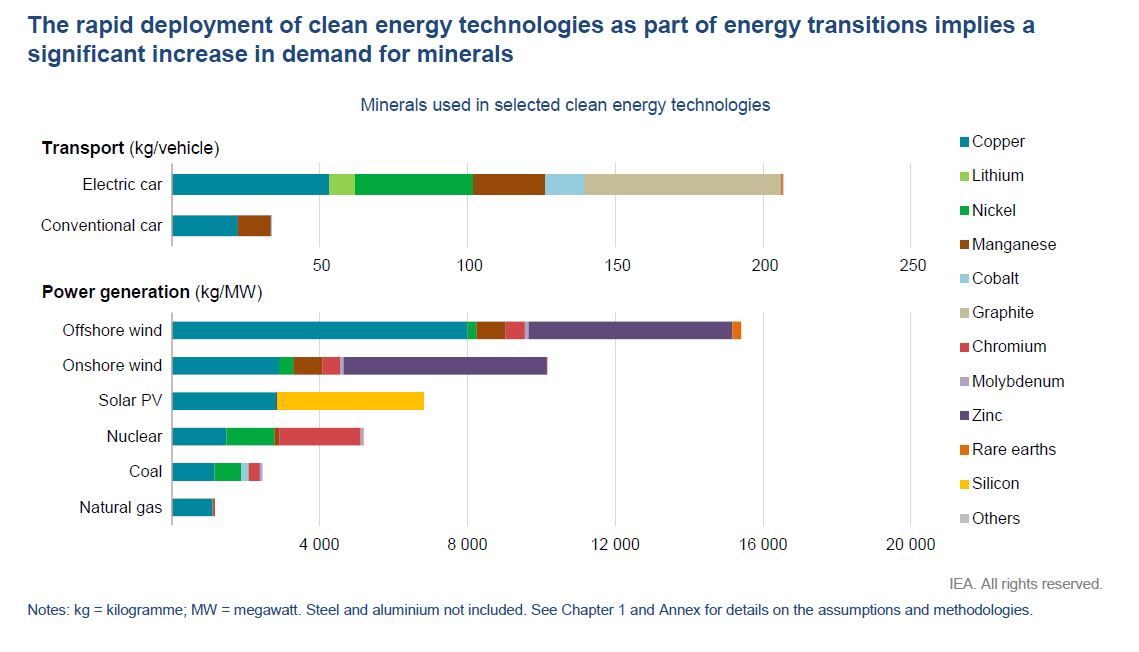

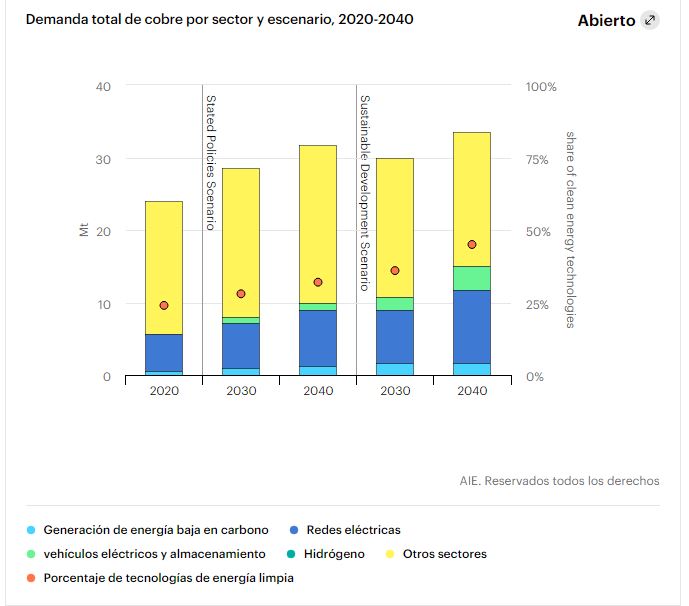

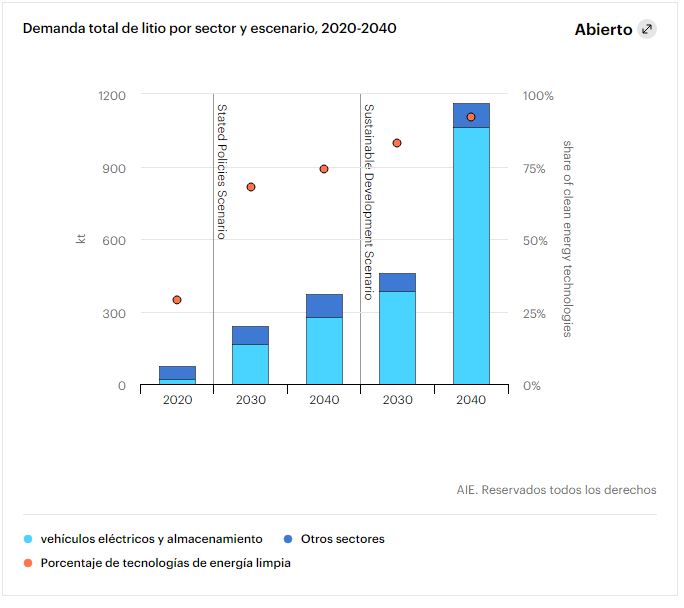

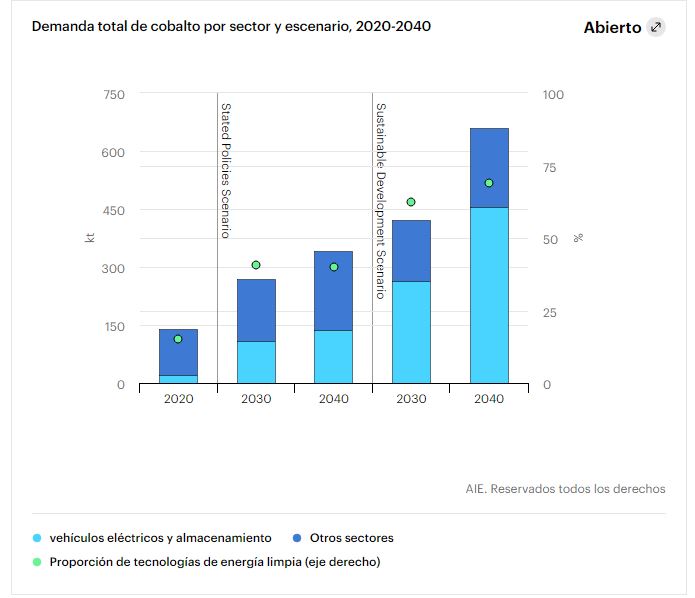

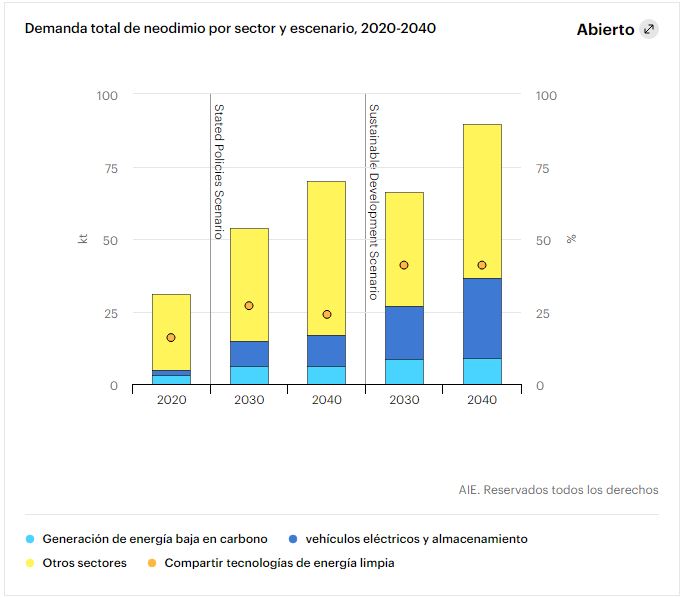

Un esfuerzo concertado para alcanzar los objetivos del Acuerdo de París (como en el Escenario de Desarrollo Sostenible) significaría cuadriplicar los requisitos de minerales para tecnologías de energía limpia para 2040. Una transición aún más rápida, para llegar a cero neto globalmente para 2050, requerirán hasta seis veces más insumos minerales en 2040 que en la actualidad. La perspectiva de un rápido aumento en la demanda de minerales críticos plantea enormes interrogantes sobre la disponibilidad y confiabilidad del suministro. El esfuerzo de muchos países de acelerar las transiciones energéticas pone en tensión la ecuación oferta-demanda y esto ha aumentado demasiado los precios. La concentración de la producción es uno de los mayores riesgos.

En un informe publicado el jueves, "El papel de los minerales críticos en las transiciones de energía limpia" (ver documento adjunto), la Agencia Internacional de Energía (AIE) pone la mira en estas dos cuestiones: el probable déficit por la creciente demanda de estos minerales tan necesarios para generar energías limpias como la suba constante de sus precios.

Un gran aumento en la demanda de minerales críticos plantea dudas sobre si este crecimiento, en la mayoría de los casos muy por encima del ritmo histórico, se puede suministrar de manera confiable y si las consecuencias ambientales y sociales asociadas con la producción de minerales se pueden gestionar adecuadamente.

Las tensiones entre la oferta y la demanda "suelen ir acompañadas de volatilidad de precios, retrasos considerables o alguna pérdida de rendimiento o eficiencia", indican los investigadores de la AIE. En el contexto de las transiciones de energía limpia, el suministro inadecuado de minerales podría resultar en transiciones más costosas, retrasadas o menos eficientes.

LOS PLANES ACTUALES NO ALCANZAN PARA LA DEMANDA

En el Escenario de Desarrollo Sostenible (SDS), la escala de crecimiento de la demanda está muy por encima de los niveles observados en las últimas décadas. Por ejemplo, en el período hasta 2040, el crecimiento promedio anual de la demanda de níquel y cobalto es dos y cinco veces mayor, respectivamente, que los niveles observados en la década de 2010. En el caso del cobre, la SDS prevé una continuación del fuerte crecimiento de la demanda en la década de 2010 durante las próximas décadas.

El panorama de la oferta a corto plazo es mixto. Se espera que algunos minerales, como la materia prima de litio, tengan un excedente a corto plazo, mientras que otros, como el níquel apto para baterías o ciertos elementos de tierras raras (REE) (por ejemplo, el neodimio y el disprosio), podrían tener un suministro limitado en los próximos años.

Después del mediano plazo, la demanda proyectada supera la oferta esperada de las minas existentes y los proyectos en construcción para la mayoría de los minerales.

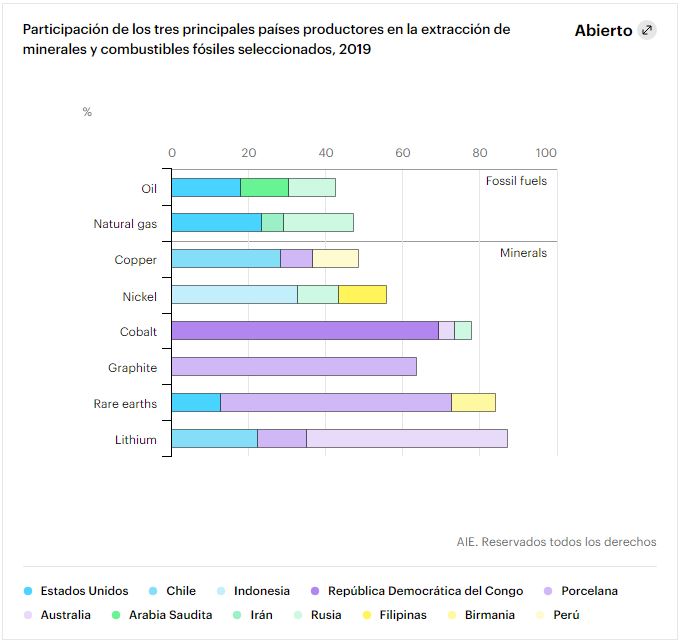

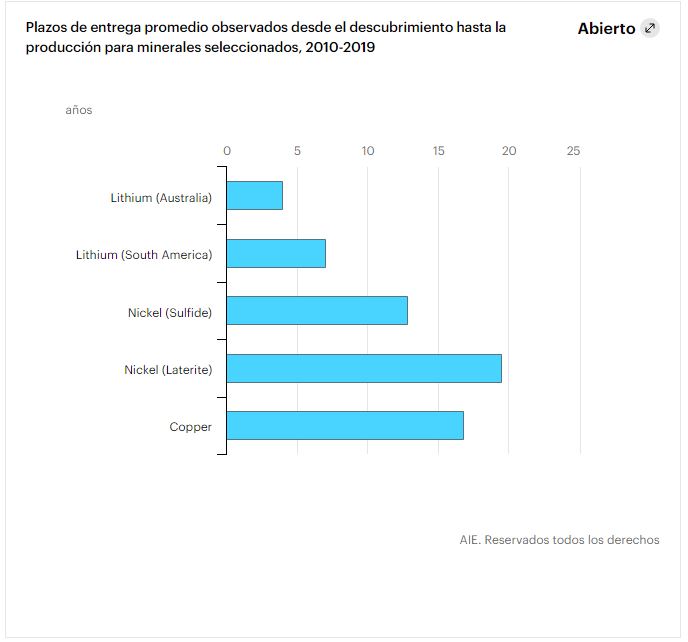

Los planes actuales de suministro e inversión para muchos minerales críticos están muy por debajo de lo que se necesita para respaldar un despliegue acelerado de paneles solares, turbinas eólicas y vehículos eléctricos. Hay muchas vulnerabilidades que pueden aumentar la posibilidad de una estrechez del mercado y una mayor volatilidad de los precios de los minerales críticos, como la alta concentración geográfica de la producción, los largos plazos de desarrollo de proyectos o incluso una mayor exposición a los riesgos climáticos.

"Estos riesgos son reales, pero son superables. La forma en que respondan los formuladores de políticas y las empresas determinará si los minerales críticos son un facilitador vital para las transiciones de energía limpia o un cuello de botella en el proceso", se afirma.

PROYECCIONES: MAYOR CONCENTRACIÓN, ESTRÉS HÍDRICO

El análisis de la cartera de proyectos actual realizado por la AIE indica que es poco probable que esta imagen cambie en el corto plazo. Con la excepción del cobre, se espera que la mayor parte del crecimiento de la producción de litio, níquel y cobalto provenga de los principales productores actuales, lo que implica un mayor grado de concentración en los próximos años.

En estas circunstancias, las interrupciones físicas o los eventos regulatorios y geopolíticos en los principales países productores pueden tener un gran impacto en la disponibilidad de minerales y, a su vez, en los precios.

Acontecimientos recientes, como la prohibición de exportación de mineral de níquel por parte de Indonesia y la prohibición de exportación de REE por parte de China, sirven para resaltar estas preocupaciones. Más recientemente, el golpe militar en Myanmar ha suscitado preocupaciones sobre la interrupción del suministro de REE pesados, lo que ha provocado un aumento en los precios .. Los desastres naturales también se han convertido en una de las causas más frecuentes de interrupción del suministro de minerales, solo superada por accidentes y huelgas laborales.

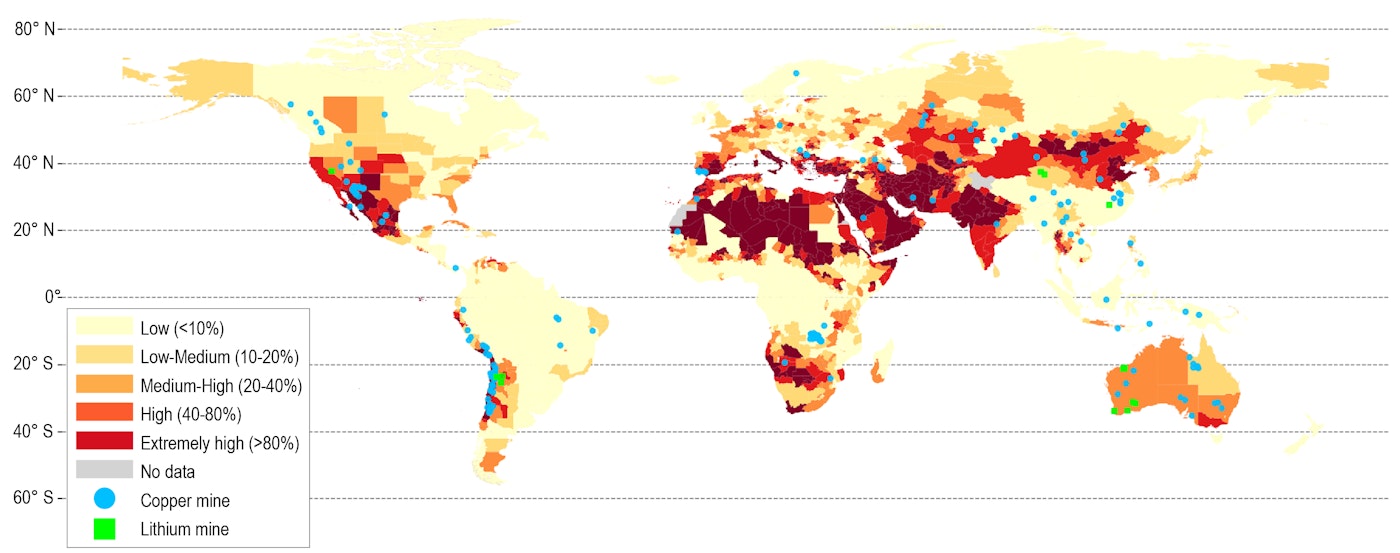

Una combinación de eventos de sequía más frecuentes en las principales regiones productoras y una mayor intensidad de agua en el procesamiento del mineral ha llamado la atención sobre la importancia crítica del abastecimiento sostenible de agua. Por ejemplo, en 2019 la peor sequía en más de 60 años afectó severamente algunas operaciones en Chile, habiendo ocurrido eventos similares en Australia, Zambia y otros. La mina El Teniente, la mina de cobre subterránea más grande de Chile, implementó el racionamiento de agua para hacer frente a sequías severas ( CRU, 2020 ).

Mina de cobre en Zambia, el país sufrió una sequía histórica que afectó operaciones

Entre los minerales, el cobre y el litio son particularmente vulnerables al estrés hídrico debido a sus altos requerimientos de agua. Más del 50% de la producción actual de litio se concentra en áreas con altos niveles de estrés hídrico. Alrededor del 80% de la producción de cobre en Chile se produce en minas ubicadas en áreas áridas y con alto estrés hídrico. Esto ha llevado a las empresas a invertir en capacidad de desalinización para mitigar el riesgo. A medida que el cambio climático provoca sequías más frecuentes y altera los flujos de agua, la disponibilidad de recursos hídricos de alta calidad se convertirá en un factor crucial que afectará el suministro estable de minerales.

Además de la escasez de agua, varias regiones productoras importantes, como Australia, China y África, también están sujetas a otras formas de riesgo climático, incluido el calor extremo o las inundaciones, que plantean desafíos para garantizar un suministro confiable y sostenible. Por ejemplo, las inundaciones pueden provocar derrames de desechos peligrosos de las minas o el almacenamiento de desechos, y fallas en las presas de relaves, con un gran daño ambiental. Esto requiere que las empresas evalúen los riesgos físicos del cambio climático en sus operaciones e integren la planificación de la resiliencia climática en sus estrategias de sostenibilidad.

UBICACIÓN DE LAS MINAS DE COBRE Y LITIO Y NIVELES DE ESTRÉS HÍDRICO, 2020

COBRE

Gracias a su conductividad térmica y eléctrica inigualable, el cobre se usa ampliamente en una amplia gama de aplicaciones electrónicas e industriales. Sus atributos hacen que sea difícil de sustituir. La parte occidental de América del Sur, en particular Chile y Perú, es el mayor productor de cobre extraído, responsable del 40% de la producción mundial. China, la República Democrática del Congo, Estados Unidos y Australia son los otros principales países productores. China es el mayor país de refinación de cobre, con una participación de mercado de alrededor del 40%, seguido de Chile, Japón y Rusia. Sin embargo, dado que China representa el 50 % de la demanda mundial de cobre refinado, también importa productos de cobre refinado del extranjero.

Gracias al optimismo sobre el papel del cobre en la transición energética, la inversión ha estado repuntando. Se están construyendo algunos proyectos grandes, como Quellaveco en Perú y Kamoa-Kakula en la RDC. También están en marcha varios proyectos de expansión como Oyu Tolgoi en Mongolia. Estos proyectos podrían generar un suministro considerable a corto plazo, si se completan a tiempo. Sin embargo, más allá del corto plazo, se planea que pocos proyectos comiencen a operar a fines de la década de 2020, mientras que se espera que la producción de las minas existentes se contraiga aún más. Satisfacer la creciente demanda a largo plazo requeriría el desarrollo continuo de nuevos proyectos.

LITIO

El litio se suministra a partir de dos tipos de recursos muy diferentes (salmuera y espodumena): Chile y Australia son los principales productores de ellos respectivamente. El aumento de precios entre 2015 y 2017 desencadenó una ola de inversión en suministro en Australia y otras regiones, lo que resultó en la caída de los precios a fines de la década de 2010. Se prevé que la expansión de la producción continúe hasta mediados de la década de 2020, y los principales productores planean expandir su capacidad a mediano plazo.

Tanto la mina más grande como el sitio de producción de salmuera, Greenbushes en Australia y Salar de Atacama en Chile, están expandiendo su capacidad de producción en más de 2,5 veces. Que estos suministros sean suficientes para respaldar la demanda depende de manera crítica de cómo evolucione la demanda.

NÍQUEL

Indonesia y Filipinas representan el 45% de la producción mundial de níquel en la actualidad. Su dominio de la producción de níquel se intensificará en los próximos años. Solo Indonesia representa alrededor de la mitad del crecimiento de la producción mundial durante el período hasta 2025. Esto sugiere que es muy probable que el suministro futuro de níquel sea impulsado por el progreso en Indonesia, y las cadenas mundiales de suministro de níquel pueden verse afectadas significativamente por eventos físicos o cambios de política en Indonesia. .

El 1 de enero de 2020, el gobierno de Indonesia implementó una prohibición a las exportaciones de mineral de níquel, dos años antes de la fecha anunciada anteriormente, con el objetivo de procesar su mineral en fundiciones nacionales y, por lo tanto, fomentar una industria de transformación. Esto, a su vez, obligó a las refinerías chinas a encontrar nuevas fuentes de suministro de mineral en Filipinas o Nueva Caledonia, pero también a buscar oportunidades de inversión en Indonesia.

COBALTO

Alrededor del 70% del cobalto se produce en la RDC como subproducto de sus minas de cobre. En la RDC, Glencore produjo alrededor del 40 % de la producción del país en 2019, seguido de China Molybdenum. Alrededor del 10-20 % de la producción de cobalto en la RDC se produce en forma de minería artesanal y de pequeña escala (ASM). Los proyectos planificados en la República Democrática del Congo representan la mayor parte de la cartera de proyectos actual, lo que implica que la República Democrática del Congo seguirá siendo la fuente dominante de suministro de cobalto por el momento. China procesa alrededor del 70 % del cobalto extraído a nivel mundial, seguida de Finlandia, Bélgica y Canadá, y existe un estrecho vínculo entre la República Democrática del Congo y China. Por lo tanto, las cadenas de suministro de cobalto podrían verse muy afectadas por incidentes regionales en la ruta comercial o cambios de política en estos países.

EXTRAÑOS ELEMENTOS DE LA TIERRA

Los REE son una familia de 17 elementos que comprende 15 elementos del grupo de los lantánidos, más escandio e itrio. Si bien cada REE se usa en diferentes aplicaciones, cuatro elementos (neodimio, disprosio, praseodimio y terbio) son de particular importancia para el sector de la energía limpia.

Desde mediados de la década de 1990, China se había convertido en un importante productor. Su participación en la producción mundial aumentó a más del 95 % en 2010, desde que cayó a poco más del 60 % en 2019, cuando Estados Unidos, Myanmar y Australia comenzaron a impulsar la producción ( USGS, 2021 ).). Sin embargo, las operaciones de separación y refinación todavía están muy concentradas en China, con una participación de mercado de casi el 90 % en 2019. Actualmente hay cuatro plantas que operan fuera de China. Sin embargo, estas plantas procesan solo REE livianos y el procesamiento de REE pesados está completamente dominado por China.

En 2020 Indonesia prohibió exportaciones de níquel, el país es uno de los dos principales productores de este mineral

El intento de China de limitar las exportaciones de REE en 2010 hizo que muchos países consideraran opciones para reducir la intensidad de materiales, encontrar sustitutos y diversificar las fuentes de producción. Se están desarrollando unos 20 proyectos en Australia, Canadá y Estados Unidos, de los cuales 5 proyectos tienen previsto iniciar operaciones a principios de la década de 2020. También se están desarrollando varias plantas de procesamiento, sobre todo en los Estados Unidos.

SEIS PILARES PARA SOSTENER LA SEGURIDAD MINERAL

Estas son las propuestas de la AIE para sostener un enfoque de transición energética con seguridad mineral:

+ Garantizar una inversión adecuada en fuentes diversificadas de nuevo suministro.

Los gobiernos pueden desempeñar un papel importante en la creación de condiciones propicias para la inversión diversificada en la cadena de suministro de minerales, como el refuerzo de los estudios geológicos nacionales, la simplificación de los procedimientos de obtención de permisos para acortar los plazos de entrega, la prestación de apoyo financiero para proyectos de eliminación de riesgos y la sensibilización del público sobre la contribución. que tales proyectos juegan a la transformación del sector energético.

+ Promover la innovación tecnológica en todos los puntos de la cadena de valor.

Intensificar los esfuerzos de I+D para la innovación tecnológica tanto en el lado de la demanda como en el de la producción puede permitir un uso más eficiente de los materiales, permitir la sustitución de materiales y desbloquear nuevos suministros considerables, lo que generará beneficios ambientales y de seguridad sustanciales.

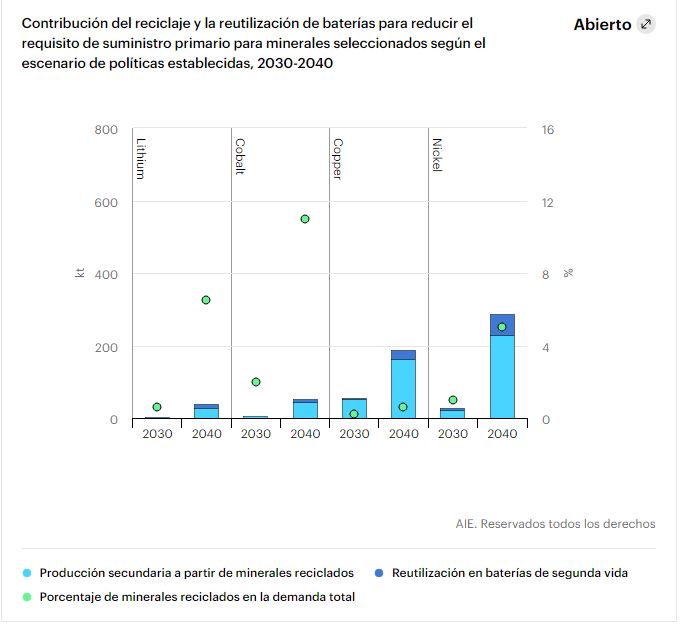

+ Escalar el reciclaje.

Las políticas pueden desempeñar un papel fundamental en la preparación para el rápido crecimiento de los volúmenes de residuos al incentivar el reciclaje de productos que llegan al final de su vida útil, respaldar actividades eficientes de recolección y clasificación y financiar la I + D en nuevas tecnologías de reciclaje.

+ Mejorar la resiliencia de la cadena de suministro y la transparencia del mercado

Las evaluaciones periódicas del mercado y las pruebas de estrés periódicas, junto con ejercicios de respuesta de emergencia (como con los programas de respuesta de emergencia existentes de la AIE), pueden ayudar a los responsables de la formulación de políticas a identificar puntos de debilidad potencial, evaluar los impactos potenciales y diseñar las acciones necesarias.

En algunos casos, el almacenamiento estratégico también puede ayudar a los países a superar las interrupciones del suministro a corto plazo.

+ Incorporación de estándares ambientales y sociales más altos

Se necesitarán esfuerzos de política coordinados: (i) para brindar apoyo técnico y político a los países que buscan mejorar las prácticas legales y regulatorias; (ii) incentivar a los productores a adoptar prácticas operativas más sostenibles; y (iii) garantizar que las empresas de toda la cadena de suministro adopten la debida diligencia para identificar, evaluar y mitigar estos riesgos.

+Fortalecimiento de la colaboración internacional entre productores y consumidores

Un marco internacional general para el diálogo y la coordinación de políticas entre productores y consumidores puede desempeñar un papel vital, un área en la que el marco de seguridad energética de la AIE podría aprovecharse de manera útil.