La invasión de Rusia en Ucrania continúa y, a medida que aumentan las sanciones, el precio de las materias primas continúa aumentando

STEVEN CRESS

El objetivo a largo plazo de Putin para Ucrania no está claro. La independencia de Ucrania es importante en varios niveles, ya que Putin se beneficiaría al eliminar un gobierno democrático en la frontera con Rusia y apoderarse de un país que es un recurso tremendamente valioso para el mundo.

Según Putin, su objetivo era proteger a las personas víctimas de acoso y genocidio y apuntar a la "desmilitarización y desnazificación" de Ucrania. Pero, por supuesto, el mundo sabe que Ucrania es una democracia, no un estado militar, y el presidente de Ucrania es judío, sin vínculos con ningún movimiento nazi o nuevo nazi.

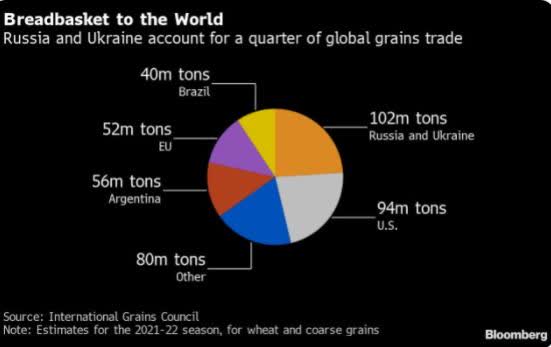

Ucrania, el segundo país más grande por área en Europa con una población de más de 40 millones, alguna vez fue conocida como el granero de la URSS. Todavía es el mayor productor mundial de aceite de girasol y muchos productos agrícolas. En conjunto con Rusia, las dos naciones representan más del 25% de las exportaciones mundiales de trigo.

Con respecto a Rusia, según la Administración de Información de Energía de EE.UU., exporta 5 millones de barriles de petróleo crudo al día, lo que representa alrededor del 12% del comercio mundial y lo convierte en el mayor exportador mundial y el tercer productor de petróleo.

Al observar la crisis en Ucrania y su gente, el mundo también se da cuenta de la importancia de los mercados de granos básicos del mundo. El precio de los productos básicos vinculados a Ucrania y Rusia es un caos, ya que persisten las preocupaciones en medio de la guerra en la región. Los gobiernos occidentales están sopesando opciones sobre cómo proceder, administrar más sanciones contra Rusia y aislar a la nación del sistema financiero global.

La invasión de Ucrania obligará a los países a buscar suministros alternativos de otras partes del mundo, aumentando la ansiedad en torno a la inflación de alimentos y el hambre a nivel mundial, y por qué creemos que es crucial sacar a la luz por qué la invasión de Ucrania por parte de Rusia debería ser importante para todos.

Además de destacar los recursos de Ucrania, también vincularé fuertes selecciones de acciones de compra con excelentes fundamentos.

Producción mundial de cereales de Rusia y Ucrania

¿POR QUÉ RUSIA QUIERE UCRANIA?

Putin ha expresado que Ucrania “no es un país” y que los rusos y los ucranianos son “un pueblo, un todo único”. Claramente, Putin cree que el destino manifiesto de Rusia es dominar Ucrania. El mundo conoce los ricos recursos naturales de Ucrania fuera de este reclamo. Ucrania es el granero del mundo.

Además de los productos agrícolas mencionados anteriormente, así es como se clasifican según Investment Monitor, y algunas de las otras exportaciones que hacen de Ucrania un líder mundial en recursos:

+ Exportador #1 en el mundo de girasoles y aceite de girasol

+ #2 en producción de cebada y #4 en sus exportaciones

+ #4 productor de patatas a nivel mundial

+ #5 producción de centeno

+ #5 en producción de miel (75,000 toneladas métricas anuales)

+ #9 en producción de huevos de gallina

+ #16 exportador de queso

La ironía de este conflicto para Rusia, o Putin específicamente, es que están sacando la producción de la mesa tanto en Rusia como en Ucrania y poniéndola en manos de las democracias occidentales, así como de otras partes del mundo libre.

AGRICULTURA EN UCRANIA

En conjunto, Rusia y Ucrania representan más del 25 % del comercio mundial de trigo. Ucrania es el octavo mayor exportador de trigo a nivel mundial y aproximadamente el 20% del maíz, lo que representa su cuarta mayor exportación.

La pandemia causó estragos en las cadenas de suministro, y ahora que los suministros de alimentos críticos de Rusia y Ucrania están en duda, junto con los precios de los alimentos que continúan disparándose en medio de la inflación y en preparación para los aumentos de tasas en dos semanas, los consumidores de todo el mundo están cada vez más preocupados.

Ucrania es una nación agrícola esencial que puede satisfacer las necesidades alimentarias de más de 600 millones de personas.

Los puertos y el espacio aéreo se están cerrando a Rusia, y los nuevos acuerdos de envío no se firman. A nivel mundial, Ucrania es conocida como el Granero debido a su suelo negro, también conocido como "chernozem", que es altamente fértil y rico en materia orgánica, lo que deja a los grandes compradores y ciudadanos preocupados preguntándose, ¿dónde iremos a por los granos básicos? Como Ucrania ocupa el puesto número 1 en términos de tierra cultivable, sus tierras fértiles tienen una gran capacidad de almacenamiento de humedad del suelo, lo que se presta para la extracción de minerales y la producción exitosa de otras reservas recuperables.

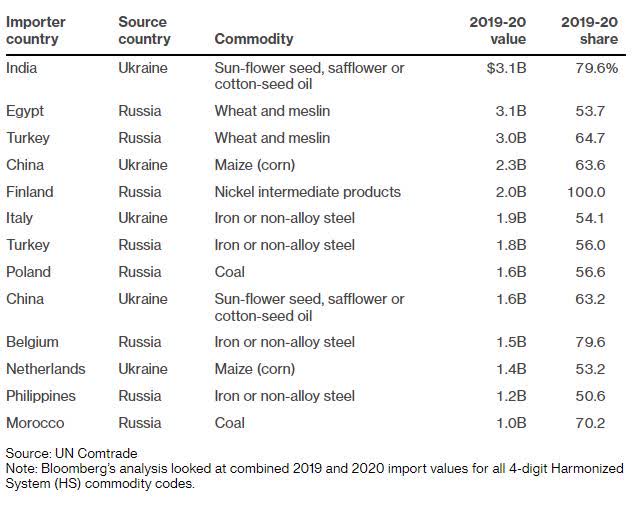

Al observar a continuación a algunos de los principales importadores de trigo y hierro de Rusia y Ucrania, se muestra una imagen de la dependencia de estos productos alimenticios por parte de muchas naciones, y si su distribución se minimiza o se detiene, las naciones de todo el mundo pueden sufrir.

Los principales importadores de trigo y hierro de Rusia y Ucrania

Una de mis selecciones de acciones, la empresa de distribución de alimentos Andersons es un beneficiario no intencional del conflicto. La empresa es una de las acciones cuantitativas mejor clasificadas en el sector de bienes de consumo básico, y esta acción infravalorada ha comenzado a aumentar a raíz de la crisis.

THE ANDERSONS (ANDE)

Las acciones defensivas del consumidor son excelentes inversiones durante la incertidumbre y la alta volatilidad porque la gente debe comer, pase lo que pase. Una empresa diversificada que opera en la agricultura, ANDE está involucrada en el comercio de productos básicos, etanol y la fabricación y distribución de nutrientes para las plantas.

Con una capitalización de mercado cercana a los US$ 1.500 millones y un aumento en el precio de las acciones de un año de +82 %, ANDE ha experimentado cuatro sólidos trimestres consecutivos. Según Seeking Alpha News, las últimas ganancias del cuarto trimestre de ANDE superaron las estimaciones, lo que resultó en un aumento del 6,5 % en las operaciones posteriores al mercado tras el anuncio.

ANDE Crecimiento

Desde 2006, Andersons Inc. y su asociación comercial de etanol con Marathon Petroleum (MPC) han experimentado un crecimiento constante. ANDE está diversificada en sus líneas de productos y está avanzando hacia el diésel renovable para volverse verde.

Esto agregará un catalizador adicional para el crecimiento del EBITDA, que actualmente es sólido, y YoY ha experimentado un tremendo éxito en 89.85%. Con la inflación y el aumento de los precios por todos lados, ANDE se beneficiará y probablemente capitalizará el aumento en los precios de los alimentos, lo que resultará en mejores márgenes.

ANDE continúa reportando una mejora año contra año, y su EPS del cuarto trimestre de US$ 1.14 superó en US$ 0.47 y los ingresos de US$ 3.78B superaron en un 48.75%. Durante el informe de ganancias del tercer trimestre, el presidente y director ejecutivo,

Pat Bowe, dijo: "Nos beneficiamos de la excelente ejecución de nuestro equipo, la fuerte demanda y las existencias de granos relativamente bajas, incluido el crecimiento en nuevos mercados, como el diésel renovable y las extensiones de la cadena de suministro".

Andersons elevó su dividendo casi un 3% a US$ 0.18/acción trimestralmente, enfatizando la solidez de sus ganancias. El 16 de diciembre de 2021, Andersons declaró un dividendo trimestral de US$ 0,18 por acción, un aumento del 2,9 % con respecto al dividendo anterior de US$ 0,17.

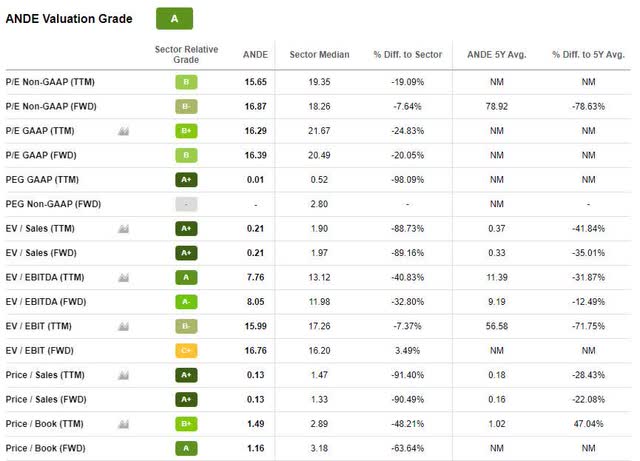

VALORACIÓN

The Andersons tiene un sólido grado de valoración A con una relación P/E (TTM) de 15,65x, casi un 20% por debajo de sus pares del sector. Actualmente se cotiza por debajo de US$ 50, lo que considero un precio razonable para la compra. “ANDE es un juego de buen valor con la mejora de los fundamentos.

La empresa está bien posicionada dentro de la cadena de suministro agrícola para cosechar los beneficios del aumento de los precios de los productos básicos y pagar agresivamente su deuda a través de márgenes mejorados”, escribe el autor de Seeking Alpha Cincinnatus Macro Research.

Con las métricas de valoración que se muestran actualmente, está claro que ANDE tiene un precio excelente y tiene espacio para crecer. Además de ser una selección de acciones óptima que puede aprovechar los precios inflados de los alimentos, también escribí sobre esta acción como una acción de valor superior para 2022 y acciones principales para comprar en un mercado bajista.

A medida que avanzamos, he resaltado tres categorías de recursos que pueden recibir la mayor sacudida si la crisis continúa. Habiendo discutido la distribución de granos y alimentos, tomemos un momento para resaltar el impacto de la crisis tanto en el campo de los recursos naturales como en el agrícola.

GAS, MINERALES Y METALES EN UCRANIA

A medida que la invasión de Ucrania continúa creando temores globales que plantean amenazas a los flujos comerciales y la volatilidad del mercado, esta guerra terrestre europea más grande desde 1945 tiene a todos nerviosos no solo por sus impactos en la agricultura sino también en las reservas de minerales, metales y energía.

En el puesto número 4 a nivel mundial por el valor total de los recursos naturales, Ucrania también tiene las principales reservas recuperables probadas de minerales de uranio en Europa. Como lo demuestran los datos anteriores, el conflicto entre Rusia y Ucrania plantea graves preocupaciones para los precios del mineral de hierro. Ucrania tiene las segundas mayores reservas de mineral de hierro a nivel mundial, lo que representa 40 millones de toneladas de mineral de hierro por año, y es el tercer mayor exportador de mineral de hierro del mundo.

Los riesgos de suministro planteados por el conflicto ya han resultado en un aumento de los precios, con el contrato de mineral de hierro más activo de mayo en la Bolsa de Productos Básicos de Dalian de China saltando hasta un 5,9% y la Bolsa de Futuros de Shanghái saltando un 2,5% el miércoles. Además del mineral de hierro, las clasificaciones de otros gas, minerales y metales de Ucrania son las siguientes según Investment Monitor:

+ #2 en Europa por reservas de mineral de titanio; # 10 en todo el mundo

+ #2 a nivel mundial (2.300 millones de toneladas o 12 % a nivel mundial) en reservas de mineral de manganeso exploradas

+ #2 en Europa en reservas de mineral de mercurio

+ #3 en Europa (#13 a nivel mundial) en reservas de gas compartidas (22T de metros cúbicos)

+ #7 a nivel mundial en reservas de carbón (33,9 mil millones de toneladas)

Algunos de los mayores temores de la crisis de Ucrania involucran productos básicos vitales, especialmente los mencionados anteriormente. Otro valor que recibe una chispa de la situación es Sibanye Stillwater Limited. La empresa está en la industria de metales y minerales preciosos, produce oro, lo que comúnmente se conoce como cobertura inflacionaria, y posee excelentes fundamentos. La empresa NO tiene minas en Rusia o Ucrania.

SIBANYE STILLWATER LIMITED (SBSW)

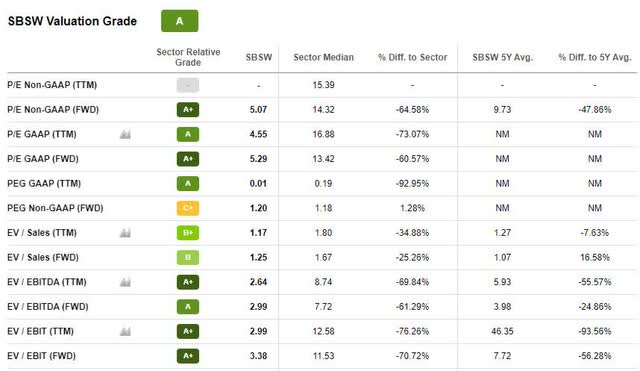

La compañía global de minerales y metales preciosos Sibanye Stillwater Limited produce oro, platino, paladio, rodio, iridio, rutenio, níquel, cobre y cromo. La acción es una compra fuerte, posee un grado de valoración A y cumple con los requisitos para muchos inversores de valor.

De acuerdo con una encuesta de CNN Money, entre 11 analistas de inversión encuestados, todos se mantuvieron firmes en que esta acción es una compra, y dada su trayectoria ascendente desde el comienzo del nuevo año, ¡hemos acertado!

A medida que miramos hacia el futuro de la minería y la perspectiva alcista de las materias primas, es decir, una empresa como SBSW que puede aumentar el negocio dados los vientos geopolíticos que afectan a la minería en otras partes del mundo, SBSW tiene un valor significativo.

SBSW tiene una relación precio-beneficio a futuro de 5,07x, aproximadamente un 64 % por debajo del promedio del sector, y un PEG actual que cotiza más del 92 % por debajo del sector; está claro que esta acción se cotiza con descuento. YTD, la acción es +54%.

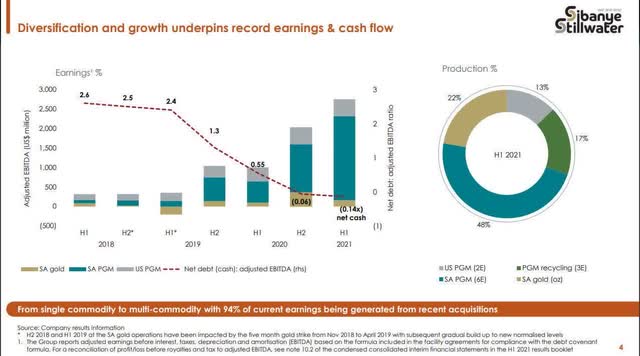

CRECIMIENTO Y RENTABILIDAD DE SBSW

La salud financiera y las perspectivas de crecimiento de SBSW son estelares. Con una calificación de crecimiento A+ y excelentes métricas subyacentes, SBSW está experimentando un crecimiento interanual de los ingresos del 55,47 % y un crecimiento del flujo de caja operativo a futuro del 71,80%.

Como se describe en sus resultados de ganancias del segundo trimestre de 2021, la diversificación y la inversión en reciclaje han sido impulsores clave del crecimiento de SBSW. Uno de los mayores recicladores de metales del grupo del platino (PGM), el 17 % de sus onzas de metal provienen del reciclaje.

La diversificación y el reciclaje de SBSW impulsan el crecimiento

Esto los ha llevado a convertirse en un negocio de múltiples productos básicos en lugar de un solo producto básico, lo que ha contribuido a su crecimiento. El anuncio del tercer trimestre de la semana pasada continúa mostrando un fuerte crecimiento. SBSW logró un aumento del 80 % en el flujo de efectivo libre ajustado y el EBITDA récord del tercer trimestre resultó en US$ 68.600 millones anuales ajustados. SBSW decretó un dividendo final de US$ 0.48/ADS.

Estos números del tercer trimestre muestran una fortaleza continua, dado que el 21T2 vio una producción de oro un 29% mayor. “Al centrarnos en la producción segura y la excelencia operativa, y haber realizado los movimientos que hicimos hacia los productos básicos en un punto del ciclo que fue muy beneficioso para nuestros accionistas”, resultó en una ganancia récord para todo el año de US$ 2.230 millones, informó Neal Froneman, Director ejecutivo de SBSW durante la llamada de resultados del tercer trimestre.

La rentabilidad también es sólida, ya que el efectivo de las operaciones asciende a la friolera de 1820 millones de dólares y los márgenes FCF apalancados actuales se sitúan en una A- del 13,45 %. Con su reciente compra de dos minas sudafricanas (participación del 50 %), SBSW quiere aumentar su presencia en Sudáfrica eliminando los límites de las minas, aumentando la producción y compartiendo las ganancias de estas minas. Dado que consideramos que la guerra entre Rusia y Ucrania podría sacar la producción del mercado, las empresas como SBSW pueden beneficiarse.

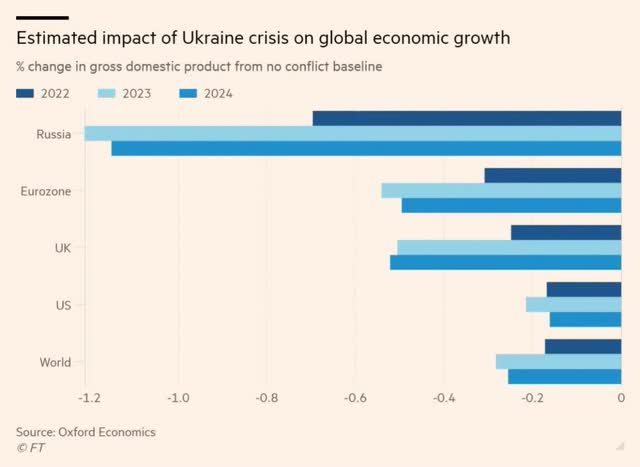

Mientras tanto, las naciones europeas de todo el mundo experimentarán grandes impactos en los próximos años, como lo demuestra el gráfico de Oxford Economics a continuación.

MAYORES IMPACTOS ECONÓMICOS ESTIMADOS

Crisis de Rusia/Ucrania Deterioro estimado del PIB mundial

Se espera que la invasión rusa de Ucrania genere graves consecuencias financieras, principalmente en Ucrania, pero también en gran medida en Rusia, y efectos secundarios menores en la eurozona, el Reino Unido y el resto del mundo. Los gobiernos europeos tendrán que abordar dónde pedir prestado para cubrir las tensiones económicas que puedan enfrentar.

Si bien las tres acciones que recomendamos a lo largo de este artículo pueden experimentar una disminución en la demanda si el crecimiento industrial se desacelera, aún se beneficiarán, ya que nuestras calificaciones cuantitativas respaldan nuestras tres selecciones de acciones como compras sólidas hoy y a largo plazo. Pero sería mejor considerar factores externos que puedan tener implicaciones en las acciones en el futuro.

Por ejemplo, dadas las interrupciones geopolíticas y de la cadena de suministro, estas acciones tienden a beneficiarse en el plazo inmediato debido a las tensiones en Rusia-Ucrania y las interrupciones de la cadena de suministro en la zona euro y las áreas que dependen de estos recursos de Rusia-Ucrania. Una vez que estas tensiones se disipen, existe la sensación de que estas acciones pueden quedar expuestas a medida que la demanda disminuye y una disminución en la demanda los afecta. Toda inversión tiene riesgos a considerar. La importancia es entender si estos riesgos son a corto o largo plazo.

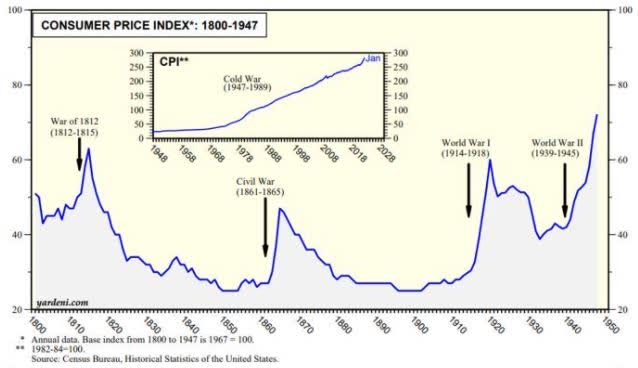

Comprenda el impacto que tendrán en las acciones, y como también observamos la larga historia de períodos inflacionarios de 1800 a 1947 en los Estados Unidos, es interesante ver que tiempos de paz significan períodos de deflación impulsados por la competencia global. No hemos experimentado deflación desde el final de la Segunda Guerra Mundial.

Modelo de inflación de guerra y paz del IPC de EE.UU.

Con las cadenas de suministro globales interrumpidas, la inflación impulsada por la pandemia, que comenzó a principios de 2021, y ahora probablemente estemos en medio de una segunda Guerra Fría después de la invasión de Ucrania por parte de Putin. En palabras de mi ex colega Edward Yardeni: “El gasto fiscal similar a una guerra para impulsar la demanda también ha sido inflacionario… los precios del petróleo y del trigo están aumentando.

El presidente de la FED, Powell, dijo que la política monetaria se endurecerá más gradualmente como resultado de la crisis. Todo esto prepara el escenario para una inflación más alta y más persistente”. Es crucial tener en cuenta la economía y el panorama general y considerar nuestras acciones que pueden ser defensivas y refugios seguros para el entorno actual y futuro.

ANDE es un stock defensivo que posee líneas de productos diversificadas, incluida la distribución de alimentos; Los productos básicos de consumo desempeñan un papel esencial en las estrategias defensivas y deberían seguir beneficiándose a pesar de la disminución de la demanda en torno al conflicto de Ucrania.

XOM se mantiene para continuar beneficiándose de la alta inflación y el aumento de los costos de combustible. Dado su tamaño, su lujoso saldo de caja y su flujo de caja libre positivo, XOM está bien posicionada para resistir los impactos negativos de la invasión rusa de Ucrania.

Cuando observamos SBSW, los metales preciosos como el oro se han considerado refugios seguros. Deberían beneficiarse a medida que las economías busquen formas alternativas de retener el valor de su dinero en tiempos de incertidumbre política y económica. SBSW también extrae platino, utilizado en la fabricación de semiconductores compuestos de gran demanda a nivel mundial, otro beneficio para SBSW.

Dado que Rusia es el mayor productor de paladio (40% de la producción mundial), incluso cuando se resuelvan las tensiones, SBSW junto con otros productores alternativos de paladio se beneficiarán, ya que las economías mundiales pueden mostrarse reticentes a comprarle a Rusia a medida que avanzamos.

Recomendamos nuestras selecciones de acciones en función de sus sólidos fundamentos, calificaciones cuantitativas y calificaciones de factores a largo plazo. Al final del día, el análisis fundamental, nuestras calificaciones cuantitativas, son para el largo plazo. Cualquier movimiento de precio negativo resultante de la resolución del conflicto en Rusia-Ucrania se considera volatilidad a corto plazo. Analicemos cómo se clasifica Ucrania en términos de industrialización.

LA INDUSTRIALIZACIÓN DE UCRANIA: LA PÉRDIDA DEL MUNDO

En un cambio brusco en medio de conflictos en el extranjero, el petróleo crudo Brent alcanzó los 115 dólares el barril por primera vez desde 2008. Mientras los precios minoristas de la gasolina y la gasolina sin plomo baten récords en todo el mundo, el mundo sigue mirando angustiado por lo que sigue, mientras la guerra prolongada aumentará las presiones y el estrés en las economías globales. Como la economista de Oxford Economics Tatiana Orlovadijo: “Nosotros (Reino Unido) incorporaremos precios más altos de gas, petróleo y alimentos en Europa a mediano plazo en nuestra línea de base, así como una mayor interrupción del mercado financiero y sanciones más duras de la UE y EE.UU. a Rusia. El impacto de estos cambios en nuestro pronóstico para la economía global es significativo, recortando 0,2 puntos porcentuales del crecimiento del PIB en 2022 y 0,1 puntos porcentuales en 2023”.

Queda por ver si estas medidas o las que están tomando otras naciones ayudan con diversas preocupaciones económicas. Lo que sí sabemos, como está escrito en The Investment Monitor, es que Ucrania ocupa un lugar destacado en muchas áreas industriales de la siguiente manera:

+ #1 en la producción de amoníaco en Europa

+ #2 sistema de gasoductos de gas natural más grande de Europa; #4 a nivel mundial

+ #3 mayor capacidad instalada de plantas de energía nuclear en Europa; # 11 a nivel mundial

+ #3 red ferroviaria más larga (21.700 km); # 11 a nivel mundial

+ #3 productor de localizadores y equipos de localización a nivel mundial

+ #4 mayor exportador de turbinas para plantas de energía nuclear a nivel mundial

+ #4 mayor fabricante de lanzacohetes

+ #4 en exportaciones globales de arcilla

+ #4 en exportaciones globales de titanio

+ #9 a nivel mundial en productos de la industria de defensa

+ #10 productor de acero más grande del mundo (32,4 millones de toneladas)

Rusia es un productor líder de gas natural o el 17% de la producción mundial. Después de que los precios del gas natural en Europa alcanzaran nuevos máximos tras la disminución del flujo de gas desde el oeste de Rusia, mientras que los flujos crecientes se dirigían al este hacia China, surgieron dudas sobre si Rusia está utilizando o no el gas natural como arma política. Uno de los mayores argumentos en todo el mundo es que Rusia invadió Ucrania para apoderarse de su gasoducto de gas natural.

Más recientemente, según Seeking Alpha News, Rusia anunció que está avanzando en la construcción de un enorme gasoducto de gas natural a China en medio de las sanciones occidentales.

Este movimiento geopolítico puede aliviar un poco el golpe que ha recibido Rusia, pero no hará mella en la demanda de petróleo del resto del mundo. Dado que la energía es una gran preocupación a nivel mundial, el sector se ha disparado debido a la inflación mundial, el crecimiento económico y ahora la falta de producción procedente de Rusia y el cierre de la fabricación de derivados en Ucrania.

En 2021, como sector, produjo las ganancias más significativas de cualquier sector del S&P 500, con casi un 50%. Con el aumento de los precios de la energía, como una reserva de energía de exploración y producción totalmente integrada, no debería sorprender que haya una gran demanda de las acciones de Exxon.

EXXON MOBIL (XOM)

Exxon Mobil, el gigante del petróleo y el gas natural, continúa su ascenso, +43% en el último año y +31% YTD. Con una capitalización de mercado de US$ 335,17 mil millones, XOM es una de las principales acciones de energía para observar y posee métricas de crecimiento subyacentes completas.

La acción ofrece una fortaleza relativa en el crecimiento de los ingresos a futuro (grado B-) y el crecimiento del flujo de caja operativo (A+). Estas métricas buscan entregar dos y tres veces más que eso en comparación con la mediana del sector.

Impulso XOM

Mirando la actividad de precios a corto plazo de XOM, está claro que esta acción tiene un impulso sólido dado el aumento en el precio de las acciones desde el comienzo del nuevo año y durante el año pasado. El rendimiento de los precios a seis y nueve meses ha superado la mediana del sector en más del 75 %. Al observar el volumen de negociación durante las semanas anteriores, su aumento de acciones junto con un volumen superior al promedio suele ser una señal alcista, de ahí su grado B Momentum.

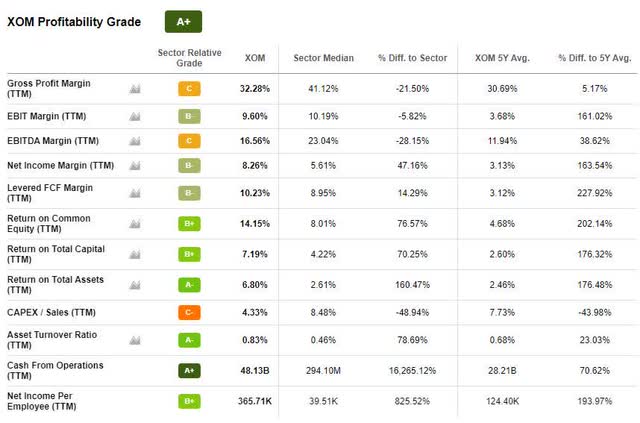

CRECIMIENTO Y RENTABILIDAD DE XOM

Si el efectivo fuera el rey, Exxon está aplastando los números. Al obtener una A+ por Efectivo de operaciones con su depósito de US$ 48.130 millones, la calificación general de rentabilidad de XOM es A+, ya que muchos de sus márgenes están en línea con el sector, lo que demuestra que continúan devolviendo el efectivo a los accionistas y satisfaciendo las necesidades de muchos ingresos. -inversores orientados.

El fuerte flujo de caja es evidente por las sólidas calificaciones de dividendos de Exxon y su propensión a pagar dividendos consecutivos durante 40 años. Exxon tuvo otro trimestre de ganancias sólidas con un EPS del cuarto trimestre de US$ 2.05 superando US$ 0.11 e ingresos de US$ 84.97B superando un 82.56% interanual, lo que resultó en 23 revisiones al alza en el año fiscal 1 en los últimos 90 días.

“Nuestras acciones están dando buenos resultados y, como dije, nos posicionaron para beneficiarnos de la recuperación de la demanda. Aumentamos las ganancias a US$ 23.000 millones e impulsamos casi US$ 2.000 millones de eficiencias estructurales en 2021 además de los US$ 3.000 millones del año anterior. Esto nos coloca en una buena posición para superar significativamente nuestra meta de US$ 6.000 millones de ahorros en costos estructurales por año para 2023 en relación con 2019”, dijo Darren Woods, director ejecutivo de Exxon, durante la llamada de resultados del cuarto trimestre.

POR QUÉ LA INVASIÓN RUSA DE UCRANIA DEBERÍA SER IMPORTANTE PARA TODOS

Las especulaciones sobre el futuro de la energía y los ricos recursos de Ucrania tienen al mundo en vilo. Los precios más altos, la escasez de la cadena de suministro y las vidas y los medios de subsistencia de las personas están afectando los corazones de las personas en todo el mundo.

Una cosa es segura: la invasión de Ucrania por parte de Rusia nos afectará a todos, por lo que debería ser importante para todos en todo el mundo. Ucrania, un país del tamaño de Texas, es una nación llena de recursos, rica en cultura e historia. Sus ciudadanos son un pueblo muy enérgico y nacionalista, como lo demuestra su intrépido líder Volodymyr Zelenskyy, cuyo espíritu y determinación reflejan el de un pueblo poderoso que se niega a sufrir la derrota.

Pocas naciones pueden tener el mismo impacto en el mundo que una tan grande como Ucrania. Además de nuestras preocupaciones por el pueblo de Ucrania, hay razones para estar preocupados por cómo el conflicto entre Rusia y Ucrania afectará a las naciones y familias de todo el mundo. Muchas personas en todo el mundo son ahorradores e inversores.

La guerra y la volatilidad del mercado son estresantes para los accionistas y, a pesar de que las guerras extranjeras suelen tener poco impacto en los mercados bursátiles nacionales o en el crecimiento económico, siguen siendo muy desconcertantes para los inversores. Como nota al margen, si siente pánico o tiene la necesidad de vender todo, ¡no lo haga! Lea mi artículo, Guerra en Europa: mejores prácticas para gestionar la volatilidad del mercado.

El artículo analiza las emociones de un inversor durante la guerra, mantenerse diversificado y mantener la disciplina. Las acciones destacadas en este artículo, XOM, SBSW y ANDE, son compras sólidas en función de sus calificaciones cuantitativas con marcos de valoración sólidos e impulso.

En este entorno, considere las principales acciones de energía o las principales acciones de fertilizantes y agrícolas, así como el uso de la herramienta de evaluación de calificaciones de Seeking Alpha para ayudar a lograr la diversificación en los sectores que desee. En nombre de Seeking Alpha y mío, espero sinceramente que se pueda restaurar la paz en Ucrania, que mis colegas puedan regresar sin amenazas ni miedo, y que la democracia pueda florecer una vez más.