Auge económico, acción sobre el cambio climático, demanda de petróleo, finanzas de la industria e inversión upstream

SIMON FLORES

Después de doce meses tumultuosos, ¿qué dará forma al mundo energético en 2021? Aquí hay cinco temas a tener en cuenta y los riesgos asociados.

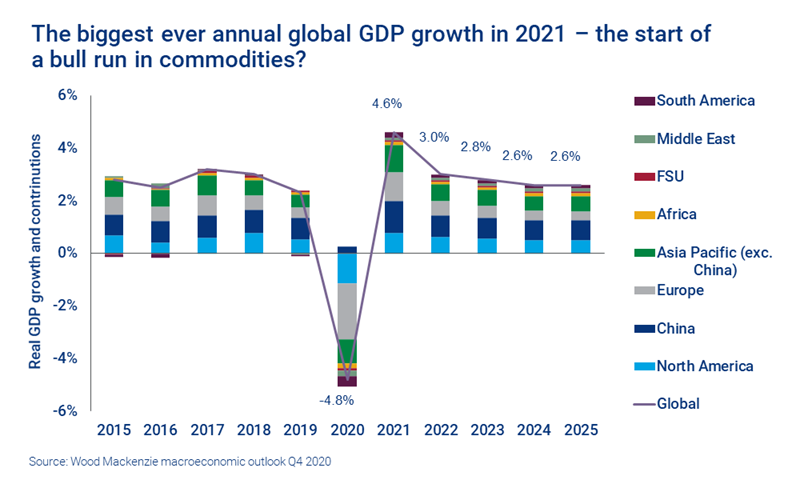

El inicio de los programas de vacunación contra Covid-19 significa que la ventaja de una recuperación económica más rápida se convierte en una posibilidad real. Si el PIB mundial supera el pico de 2019, en 2021 experimentaremos el mayor aumento anual en la producción económica. Eso agregaría alrededor de 4 billones de dólares al PIB, equivalente a otra Alemania, la cuarta economía más grande del mundo. Aunque un rebote no es inesperado después de la recesión, la magnitud de la recuperación aún puede impresionar.

Ciertamente, es un mejor escenario para las materias primas: el precio vertiginoso del cobre en los últimos meses es un indicador de un repunte cíclico. ¿Podría ser el 2021 el comienzo de una mayor demanda de productos básicos sostenida a lo largo de la década, otro superciclo?

Nuestra visión económica es más sobria, con un crecimiento del PIB promedio del 2,1% anual, inferior al 2,9% desde 2000. Sin embargo, la inversión en la transición energética es un nuevo motor para las materias primas, al menos 40 billones de dólares estadounidenses durante los próximos veinte años según nuestras estimaciones. Es fundamental para los paquetes de estímulo pospandémicos y continuará mucho más allá. Eso es un buen augurio para, entre ellos, cobre, aluminio, níquel, litio, cobalto, quizás gas y GNL también.

¿Los riesgos? Muchos. Los retrasos en el lanzamiento de la vacuna podrían obstaculizar la recuperación. Las cicatrices de la pandemia también podrían frenar el crecimiento. Los gobiernos muy endeudados podrían controlar el gasto. La creciente desigualdad de ingresos promueve el populismo y las políticas proteccionistas. Y la desglobalización: los países que 'actúan solos' podrían socavar la expansión económica mundial.

Aumentan las esperanzas de que la COP 26 en noviembre de 2021 pueda lograr una nueva ronda exitosa de compromisos de cinco años para llevar al mundo a una trayectoria de 2 ° C o menos para 2050.

Las piezas clave del rompecabezas están entrando en su lugar: compromisos de neutralidad de carbono de China (2060); neto cero de Corea del Sur, Japón y Canadá (2050); la ratificación del Pacto Verde de la UE prevista para los primeros meses del año; el Reino Unido establece objetivos de emisiones más elevados; y se espera que una presidencia de Biden firme una Orden Ejecutiva para que Estados Unidos vuelva al Acuerdo de París.

Las ambiciones de las empresas también aumentan. Equinor es el último Major petrolero en establecer un objetivo neto cero para 2050, al igual que el gigante del acero y la minería Arcelor Mittal y el mayor comerciante de carbón térmico del mundo, Glencore.

¿Los riesgos? El Senado y / o la Corte Suprema podrían atar las manos de Biden sobre la descarbonización de Estados Unidos. No pudimos ver ningún progreso en la fijación de precios del carbono en los sectores difíciles de descarbonizar. La determinación de los gobiernos de cooperar para abordar el cambio climático podría verse distraída por la necesidad de reconstruir las economías a raíz del Covid-19. Estos podrían retrasar la inversión necesaria para comercializar nuevas tecnologías de carbono cero como el hidrógeno verde y CCUS.

La esperanza está en el aire: seguimos esperando un año excepcional para el crecimiento de la demanda de petróleo, con un aumento de 6,6 millones de b / d a medida que la economía mundial se recupera. La OPEP + entra en 2021 limitando la oferta y equilibrando el mercado. El aumento de 0,5 millones de b / d de la oferta a partir de enero, improvisado como un compromiso por parte del grupo, se destinará a satisfacer la demanda resurgente. Creemos que el Brent se moverá por encima de los US $ 55 / bbl para fines de 2021.

¿Los riesgos? Más retrasos en el control de la pandemia frenarían la recuperación de la demanda. Irán se vislumbra grande en el horizonte. Irán puede verse tentado en los próximos meses a aumentar las exportaciones desde los niveles mínimos actuales para probar la geopolítica, lo que se suma a los desafíos de la OPEP +. Si se levantaran las sanciones, poco probable hasta 2022 como muy pronto, hasta 1 millón de b / d de crudo podrían regresar al mercado en unos meses.

La administración Biden podría decidir devolver a Estados Unidos al acuerdo internacional. No es probable que las negociaciones comiencen hasta después de las propias elecciones presidenciales de Irán en junio de 2021, e Irán primero debe cumplir con el importante obstáculo del Plan de Acción Integral Conjunto (el acuerdo con Irán).

El balance de la industria petrolera se ha hecho pedazos en 2020 por las pérdidas de ganancias y el flujo de caja negativo, rematado con amortizaciones de activos. El apalancamiento financiero de las Grandes Ligas promedió el 30% a fines del tercer trimestre (incluidos los arrendamientos operativos), el más alto de este siglo y el doble que hace una década. Gran parte del resto de la industria se encuentra en una posición aún más débil.

Todo eso podría comenzar a cambiar con fuerza en 2021. Los recortes de costos, amortizaciones, recortes presupuestarios y de dividendos de 2020 han preparado a las Grandes Ligas para un poderoso rebote en forma de V. La industria necesita Brent por encima de US $ 41 / bbl en 2021 para generar un flujo de efectivo libre positivo en nuestro cálculo; según nuestro pronóstico para 2021 de US $ 51 / bbl, el desapalancamiento se pondrá en marcha en serio. El apalancamiento de las Grandes Ligas cae a una 'zona de confort' del 10% al 20% en solo dos años si el Brent promedia US $ 60 / bbl.

La venta de activos es otra opción y muchas empresas planean deshacerse de los activos secundarios. Las Grandes Ligas tendrían que vender hasta 50.000 millones de dólares en activos para conseguir un apalancamiento en el mismo rango; la industria en general quizás 200 mil millones de dólares. Ambos tardarían años en resolverse.

¿Los riesgos? Los precios moderados del petróleo podrían obligar a los más económicamente estirados a vender activos por debajo del valor en un mercado de fusiones y adquisiciones sin liquidez y a realizar recortes de inversión más profundos.

La presión financiera es una de las razones por las que la inversión upstream continúa su declive estructural. Los presupuestos en el sector upstream de petróleo y gas se recortaron nuevamente en 2020, y esperamos un gasto en 2021 de solo US $ 300 mil millones, 30% menos que en 2019, 60% en el pico de 2014. La perforación en los EE. UU. L48 está en mínimos de varios años, y es probable que los FID convencionales en 2021 estén a la mitad de los niveles anteriores a la crisis en el mejor de los casos.

¿Los riesgos? El mundo puede estar caminando dormido hacia una crisis de oferta, aunque más allá de 2021. Una recuperación de la demanda de petróleo a más de 100 millones de b / d para fines de 2022 aumenta el riesgo de una brecha de oferta material a finales de esta década, lo que desencadena un aumento en el precio. Lo mismo ocurre con el GNL, donde se prevé que la demanda crezca rápidamente en Asia, los nuevos proyectos se han agotado y pueden tardar entre 5 y 7 años en entrar en funcionamiento.