Los costos de desarrollar nuevos proyectos petroleros siguen en aumento debido a la inflación y problemas en la cadena de suministro

ESPEN ERLINGSEN Y ELLIOT BUSBY

El costo de desarrollar nuevos proyectos petroleros upstream sigue aumentando a medida que persisten la presión inflacionaria y los problemas de la cadena de suministro. Un nuevo estudio de Rystad Energy muestra que el costo promedio de equilibrio de un proyecto petrolero no perteneciente a la OPEP aumentó a US$ 47 por barril de crudo Brent, un aumento del 5% solo en el último año. A pesar del aumento de los costos, los puntos de equilibrio siguen siendo inferiores a los precios actuales del petróleo.

Los proyectos petrolíferos en aguas profundas y en zonas de esquisto bituminoso siguen siendo las nuevas fuentes de suministro más económicas, mientras que las arenas petrolíferas siguen siendo las más caras. Al analizar los costos de equilibrio, podemos estimar cuánto petróleo crudo se entregará en el futuro en función de la viabilidad económica de las diferentes fuentes de suministro.

La nueva investigación sugiere que, a pesar del aumento de los costos, es probable que haya más oferta en 2030, impulsada principalmente por la producción de los países de la OPEP, donde los costos son bajos y el potencial de recursos es alto. El nuevo precio de equilibrio del petróleo para una demanda de 105 millones de barriles por día en 2030 es de alrededor de US$ 55 por barril.

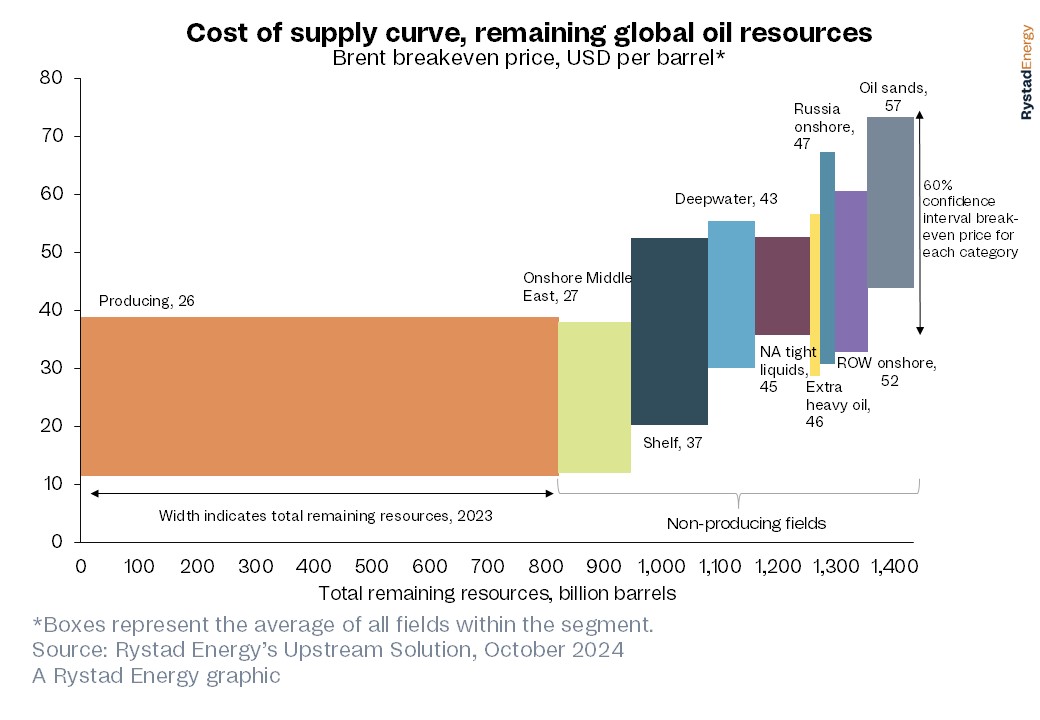

El estudio incluye un análisis detallado del costo de suministro global de los recursos líquidos restantes, divididos en campos productores y no productores todavía. Los campos no productores todavía se dividen a su vez en diferentes grupos de segmentos de suministro.

El informe concluyó que Medio Oriente en tierra firme es la fuente más barata de nueva producción, con un precio de equilibrio promedio de solo US$ 27 por barril. Este segmento también cuenta con uno de los potenciales de recursos más significativos.

La plataforma marina es la siguiente más barata (US$ 37 por barril), seguida por las aguas profundas marinas (US$ 43) y el esquisto de América del Norte (US$ 45). Por el contrario, los puntos de equilibrio de la producción de arenas petrolíferas promedian US$ 57 por barril, pero pueden llegar a unos US$ 75.

"El aumento de los precios de equilibrio refleja la creciente presión de los costos sobre la industria upstream. Esto pone en riesgo la viabilidad económica de algunos proyectos nuevos, pero ciertos segmentos, incluidos el petróleo offshore y el petróleo de esquisto bituminoso, siguen ofreciendo costos competitivos, lo que garantiza que el suministro pueda seguir funcionando para satisfacer la demanda futura", comentó Espen Erlingsen, jefe de investigación upstream en Rystad Energy.

"La gestión de estos aumentos de costos será fundamental para sostener el crecimiento de la producción a largo plazo", agregó Erlingsen.

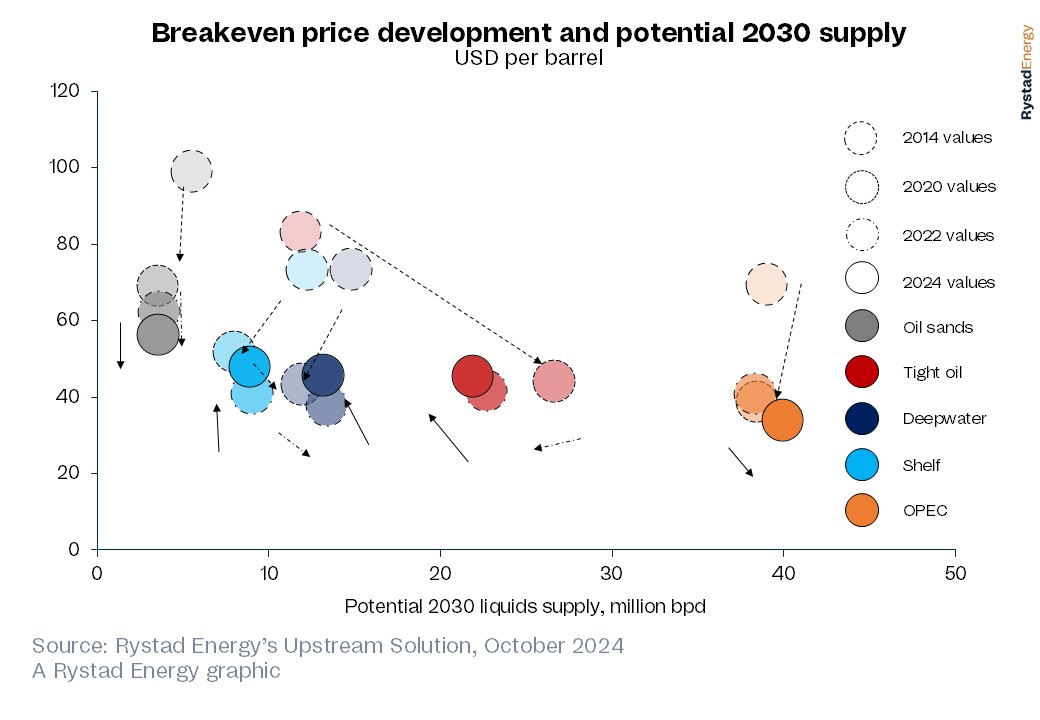

Entre 2014 y 2020, el petróleo de esquisto y la OPEP fueron los claros ganadores, ya que ambos segmentos vieron una reducción en el precio de equilibrio y un aumento en los volúmenes potenciales.

Desde 2020, el suministro potencial de petróleo de esquisto se ha reducido, y ahora esperamos que el petróleo de esquisto produzca alrededor de 22 millones de bpd para 2030, incluidos los líquidos de gas natural (NGL). La reducción en el suministro futuro de petróleo de esquisto se debe al cambio en la estrategia de la empresa, con más efectivo pagado a los inversores y en medio de la consolidación de la industria.

Entre 2014 y 2020, los sectores de plataformas petrolíferas y aguas profundas experimentaron una reducción de costos de alrededor del 35%. Sin embargo, la falta de nuevas actividades de aprobación durante el período redujo el suministro potencial de líquidos marinos en 2030.

En comparación con 2022, los precios de equilibrio para los segmentos de plataformas petrolíferas y aguas profundas están aumentando debido a los precios unitarios más altos.

Sin embargo, las arenas petrolíferas continúan experimentando una reducción debido principalmente a los menores costos operativos observados para este segmento de petróleo pesado.

Más allá de los puntos de equilibrio, la recuperación promedio de la inversión para nuevos proyectos, la tasa interna de retorno (TIR) y la intensidad de dióxido de carbono (CO2) son parámetros vitales para evaluar la economía del desarrollo de nuevos yacimientos petrolíferos.

El tiempo de recuperación de la inversión del sector de petróleo de esquisto bituminoso es de apenas dos años, suponiendo un precio promedio del petróleo de US$ 70 por barril, lo que ilustra la rapidez con la que los operadores están recuperando sus inversiones.

El tiempo de recuperación de la inversión es más cercano a los 10 años o más para los demás segmentos de suministro. El petróleo de esquisto bituminoso también lidera el grupo en términos de TIR, con una TIR estimada de alrededor del 35% en el mismo escenario de precio promedio del petróleo.

Por el contrario, las arenas petrolíferas, la fuente de suministro más cara, tienen la TIR más baja, de aproximadamente el 12%.

En los últimos tres años, la intensidad media de CO2 en el caso del petróleo de esquisto bituminoso ha sido de 14 kilogramos por barril de petróleo equivalente (kg por boe), mientras que en aguas profundas la intensidad media de CO2 es ligeramente superior, de 15 kg por boe.

El sector de las arenas petrolíferas vuelve a quedar por detrás de los demás segmentos, con las mayores emisiones futuras estimadas en torno a los 70 kg por boe.