El cobre suele ser un indicador de la marcha de la economía, mientras que el oro se suele comportar como activo refugio y el petróleo tiende a abaratarse cuando se acerca una recesión

Al inicio del verano, los precios de algunas materias primas empezaban a dar señales que los expertos interpretaban con el augurio de una recesión. A principios de julio, la cotización del aluminio se había desplomado un 13% en el acumulado del año, la del cobre un 17% y la de las barras de acero un 18%, en un claro indicio de que la demanda comenzaba a resentirse.

El cobre suele utilizarse como un indicador de salud de la situación económica global, ya que se emplea para muchos procesos industriales: para construcción de viviendas, como componente de determinados productos de uso industrial, etc.

La demanda de cobre suele llevar aparejado un aumento del crecimiento económico y viceversa. De otro modo se comportan el oro y el petróleo, que, además, se ven impactados este 2022 por el conflicto en Ucrania y por los movimientos de la Reserva Federal de Estados Unidos.

¿QUE NOS DICE EL COBRE, EL ORO Y EL PETRÓLEO SOBRE LA RECESIÓN?

Goldman Sachs considera que es, precisamente, momento de hacer cartera con las materias primas. “Nuestros economistas consideran que el riesgo de una recesión fuera de Europa en los próximos 12 meses es relativamente bajo”, escribieron en una nota analistas como Sabine Schels, Jeffrey Currie y Damien Courvalin.

"Con el petróleo como materia prima de último recurso en una era de grave escasez de energía, creemos que el retroceso en todo el complejo petrolero proporciona un punto de entrada atractivo para las inversiones a largo plazo", dijeron los expertos.

Las materias primas alcanzaron un récord en junio cuando la invasión de Rusia a Ucrania interrumpió la producción y enredó las cadenas de suministro, luego se alivió cuando estallaron las preocupaciones sobre una recesión y los bancos centrales, incluida la Reserva Federal, endurecieron la política para contener la inflación. La semana pasada, el presidente de la Fed, Jerome Powell, señaló que habrá más aumentos en las tasas de interés este semestre, y las acciones mundiales tocaron un mínimo de un mes el lunes.

Y es que para Goldman Sachs, los temores a la recesión son exagerados en el corto plazo y, por ello, anima a los inversores a invertir en materias primas debido a que las mismas pueden recuperarse ante una profunda crisis energética. Pero lo cierto es que el mercado de materias primas es amplio y las hay que funcionan de manera muy distinta entre sí.

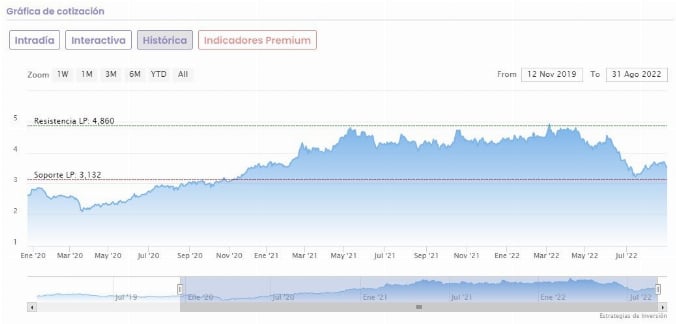

El cobre es la materia prima más industrial de las tres. Tras las fuertes subidas vividas en la reapertura tras la pandemia, los precios han caído de nuevo a niveles del año 2020, explica Antonio Castelo, de iBroker. "Quizás pueda tener alguna capacidad de rebote, pero salvo que cambien la cosas, sería sin mucha consistencia".

Así se ha comportado el cobre desde el estallido de la pandemia:

Esta semana, el metal rojo se está viendo de nuevo presionado por los datos que llegan de China. La actividad de las fábricas chinas se contrajo por segundo mes consecutivo en agosto, debido a que las infecciones de COVID-19, la peor ola de calor en décadas y un asediado sector inmobiliario pesaron sobre la producción, lo que sugiere que la economía está luchando por mantener el impulso.

"No vemos un gran impulso en términos de que China fomente la demanda de metales. Esperamos que el gobierno chino trabaje en pro de la estabilización, no esperamos un gran estímulo", dijo Carsten Menke, analista de Julius Baer. "Para el sector inmobiliario, se trata de evitar un desplome. En el lado de las infraestructuras, hay una conciencia de que será difícil mover la aguja porque la base ya es muy grande", agregó.

EL ORO, CADA VEZ MENOS "ACTIVO REFUGIO"

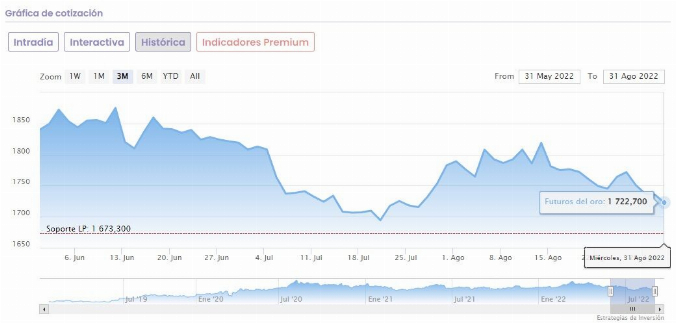

En el caso del oro, este metal se ha considerado históricamente como un activo refugio, aquel en el que los inversores decidían poner sus ahorros cuando la situación ser torcía en el mercado. "Quizás por la fortaleza del dólar, quizás por la aparición de otro tipo de activos", explica Antonio Castelo, el oro se mueve dentro de un rango lateral y no consigue romper al alza. "Yo creo que no va a dar ninguna gran sorpresa".

El oro también se ve impactado por las actuaciones de la Reserva Federal. Los operadores están cada vez más convencidos de que la Fed subirá los tipos de interés en 75 puntos básicos el próximo mes, a pesar de la ligera mejora de los datos de inflación.

"El mensaje de la Reserva Federal por fin ha calado y, a menos que se produzca otra mejora significativa en agosto o que aparezca algún signo de atonía en el mercado laboral, es posible que ahora tenga que cumplir", apunta Craig Erlam, analista de mercado sénior, Reino Unido y EMEA, OANDA. Los temores a una Fed más agresiva hacen que los inversores se refugien en el dólar y dejen al metal amarillo de lado, que parece haberse atascado en el entorno de los US$ 1.700.

Se espera que el oro caiga hasta los US$ 1.600 a fines de año, ya que la determinación del presidente de la Reserva Federal, Jerome Powell, de reducir la inflación a través de una política monetaria más estricta se traducirá en un aumento de las tasas reales en Estados Unidos y en un fortalecimiento del dólar, dijo Giovanni Staunovo, analista de UBS.

En el gráfico de los futuros del oro puede verse la debilidad del activo:

La inflación ha tocado máximos de varias décadas en muchas partes del mundo, obligando a los bancos centrales a endurecer la política monetaria. El oro es muy sensible a la subida de tasas en Estados Unidos, que aumenta el costo de oportunidad de tener lingotes, que no devengan intereses. "La Fed no tiene intención de hacer una flexibilización significativa en el corto plazo", dijo Ilya Spivak, estratega de divisas de DailyFX. "Su atención se centra en la inflación".

PARA EL PETRÓLEO, LA ESCENA ES MÁS COMPLICADA

Cuando parecía imposible que el precio superase de nuevo los US$ 100, estalló el conflicto en Ucrania, lo que llevó al crudo a tocar máximos que no se veían desde el año 2008, en los US$ 147. Desde ahí, su precio se ha ido moderando, pero sigue en torno a los US$ 100 el barril y se mueve a golpe de noticia, afectado también por los movimientos de la OPEP+ y, en concreto, de Arabia Saudita.

El petróleo tiene catalizadores que tiran de él en uno y otro sentido: la escasez hace que suba el precio, pero los temores a la recesión hacen que caiga. Y entre esos factores se está moviendo. "Si bien una entrada en recesión de la economía global puede afectar negativamente a su precio, no parece que por el lado de la oferta vaya a haber problema para mantener o incluso para disminuir la producción de crudo" y mantener así los precios en el entorno actual para el Brent, apunta Castelo. El experto no espera que el precio baje de los US$ 80. Pero es una materia prima que no se mueve al mismo son que las que son propiamente industriales.

Los temores a la recesión también le afectan. "Los últimos indicios de un crecimiento vacilante son la contracción de la actividad de las fábricas chinas en agosto y la expansión más lenta de lo esperado del sector de servicios del país", dijo Tamas Varga, analista de PVM Oil Associates.

Por tanto, en especial la caída de precios del cobre, que suele ser un indicador de la marcha de la economía, como las bajadas progresivas que hemos visto para el petróleo, que se están produciendo pese a los intentos de Arabia Saudita de mantener los precios, indican que los temores a que la recesión global se materialice son elevados.

Que el oro no esté actuando como refugio en una situación así, se explica por los temores a las subidas de tipos más agresivas por parte de la Reserva Federal para contener la inflación, algo que, a su vez, dañará el crecimiento económico, siendo otro factor que apunta a la recesión.