Si bien la contribución del oro a la gestión del riesgo de cartera está bien establecida , respaldada por una gran cantidad de trabajos dedicados a sus características de cobertura, su contribución al rendimiento de la cartera no lo está.

Existen marcos para estimar el rendimiento a largo plazo del oro, pero no son un enfoque sólido que se alinee con los supuestos del mercado de capitales para otras clases de activos. Este informe establece un marco de ese tipo, teniendo en cuenta la naturaleza dual única del oro como bien real y activo financiero.

Las publicaciones que abordan el rendimiento esperado del oro generalmente concluyen que la función principal del oro es la de reserva de valor, lo que implica un movimiento conjunto a largo plazo del oro con el nivel general de precios (IPC). Enfoques alternativos que utilizan estimaciones de primas de riesgo o estructuras similares a bonos con opciones incorporadas producen resultados similares.

Y aunque las investigaciones existentes son muy valiosas, con frecuencia aparecen dos características que, en nuestra opinión, caracterizan erróneamente al oro y han llevado a conclusiones sesgadas:

+ El uso de datos de períodos durante el patrón oro para analizar el desempeño del oro presenta una relación engañosa entre el oro y los precios generales

+ Considerar la dinámica de precios a largo plazo exclusivamente a través de la lente de la demanda de los mercados financieros e ignorar otras fuentes de demanda probablemente contribuya a una subponderación sistemática del oro en las asignaciones de carteras privadas.

En la mayoría de los casos, estas teorías dan como resultado un rendimiento real esperado a largo plazo que oscila entre el 0% y el 1%.

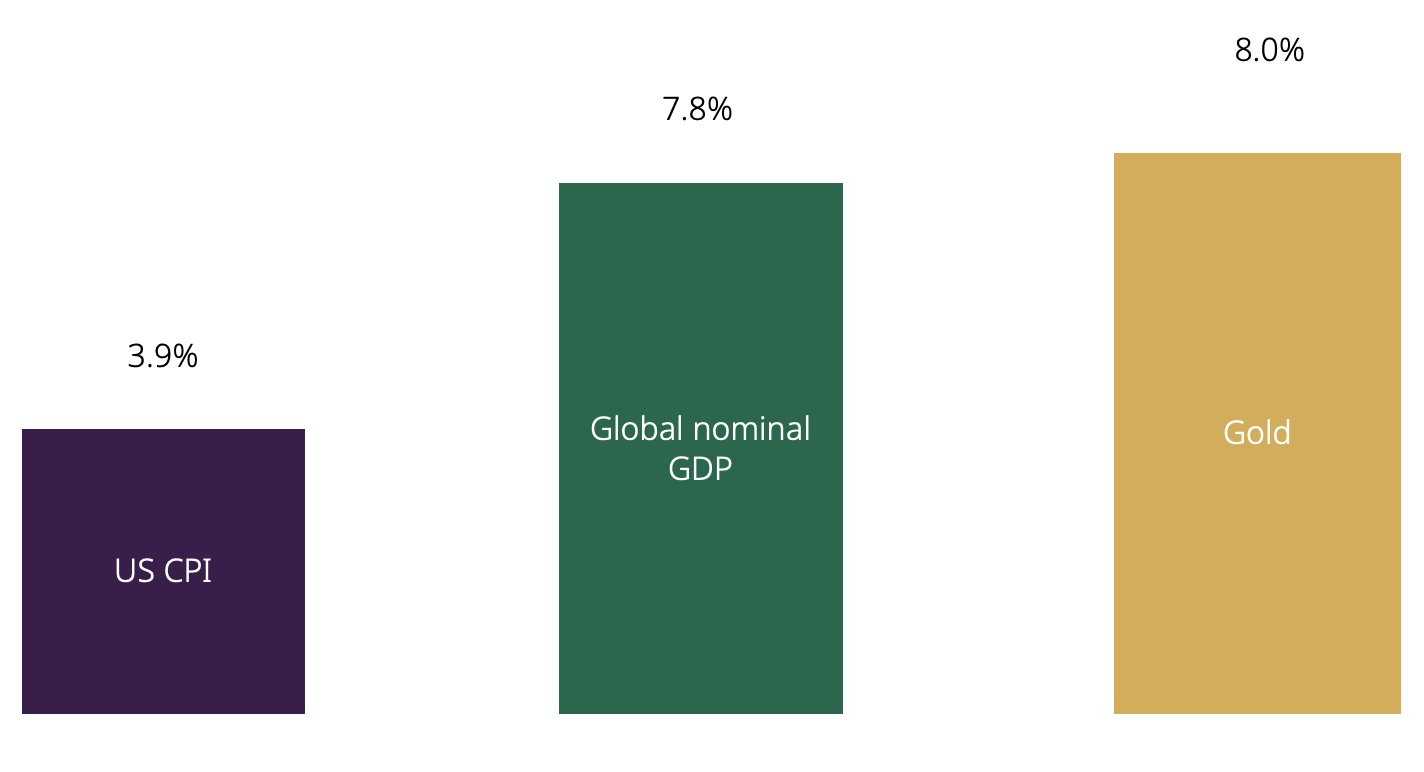

En cambio, mostramos que el rendimiento a largo plazo del oro ha sido muy superior a la inflación durante más de 50 años, reflejando más de cerca el producto interno bruto (PIB) mundial, un indicador del motor de expansión económica utilizado en nuestros otros modelos de precios del oro.

El enfoque simple pero sólido, al que llamaron "Retorno esperado a largo plazo del oro" o GLTER, utiliza la distribución de las existencias de oro sobre la superficie analizadas a través de diferentes categorías de demanda como base y punto de partida.

Los factores que impulsan a los compradores de oro en los distintos segmentos de demanda (fabricación de joyas y tecnología, bancos centrales, inversión financiera, lingotes y monedas minoristas) son mucho más amplios e importantes de lo que sugieren las teorías existentes.

Además, aunque los inversores del mercado financiero tienden a dictar la formación de precios en el corto plazo, son menos dominantes en el largo plazo.

Demostramos que el precio del oro en horizontes temporales largos está determinado principalmente por un componente económico, representado por el PIB nominal mundial, junto con un componente financiero, representado por la capitalización de los mercados de acciones y bonos mundiales, que equilibra la relación general.