La demanda de cobre crece rápidamente en todos los escenarios previstos por la AIE pero el suministro no lleva el mismo ritmo. La conflicitividad en América Latina complica la transición

ANAHÍ ABELEDO

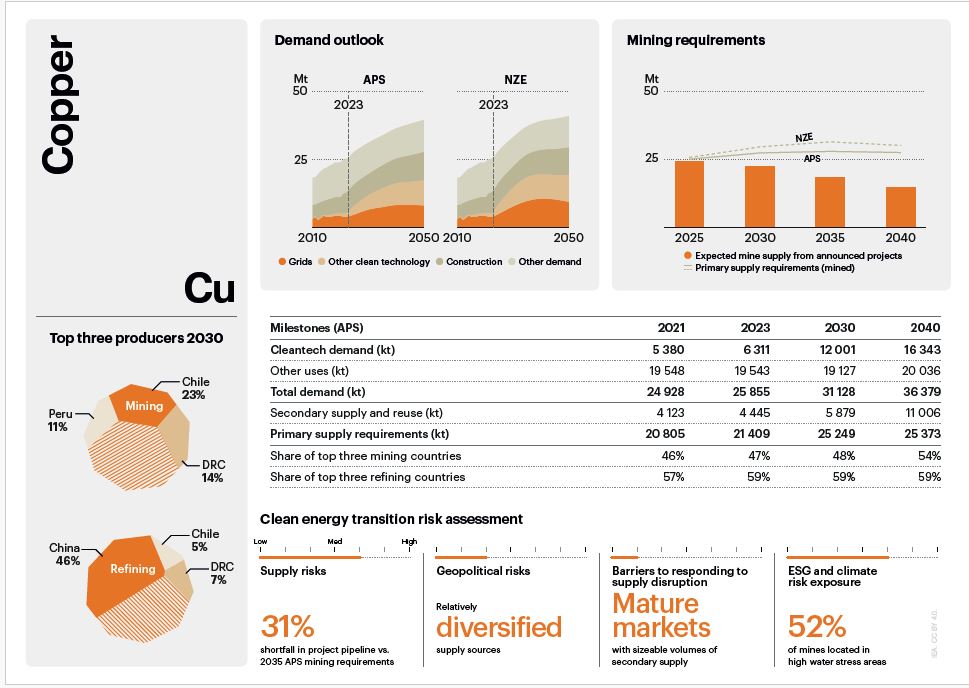

Según pronósticos de la Agencia Internacional de Energía (AIE), la demanda mundial de cobre refinado crecerá de 26 Mt en 2023 a 31 y 33 Mt para 2030 en los escenarios menos ambicioso e intermedio de la transición: STEPS y APS, respectivamente. El el escenario más ambicioso, NZE para 2050, esa demanda aumentará en más de un 20% hasta alcanzar alrededor de 40 MT. La falta de proyectos a gran escala en cartera plantea desafíos para el suministro necesario. Cuáles son las principales minas, su producción y perspectivas y cómo incide la conflictividad social en América Latina.

Más allá de los desafíos que plantea la disminución de la calidad del mineral de cobre, existen presiones adicionales provenientes de factores sociales y ambientales locales de oposición, particularmente en América Latina.

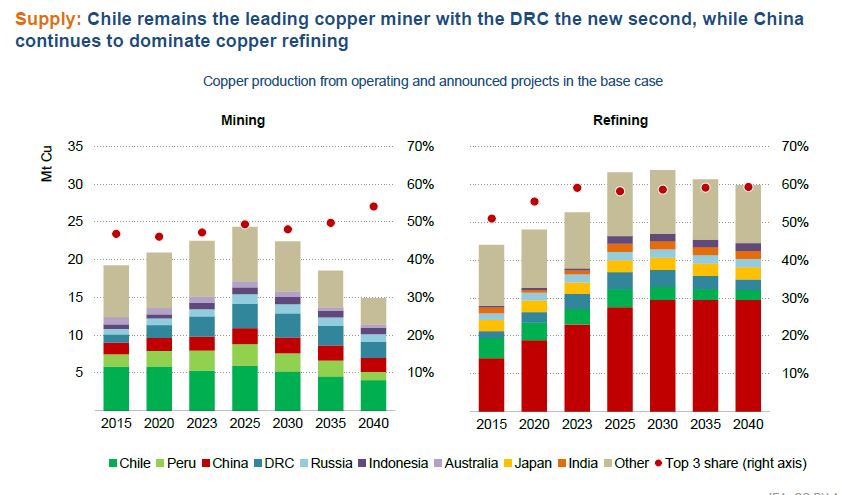

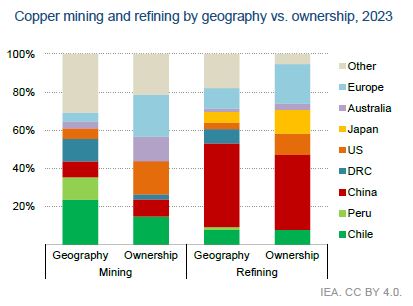

Por otra parte, la refinación de cobre está más concentrada que la minería, con un máximo actual. Tres refinerías tienen una participación del 60%, volviéndose más concentradas desde 2015.

La demanda total de cobre se compone de una combinación de la demanda de cobre refinado que tuvo una producción de 26 Mt en 2023, más el aprovechamiento directo de chatarra con más de 6 Mt, según el informe de la AIE: "Global Critical Minerals Outlook 2024".

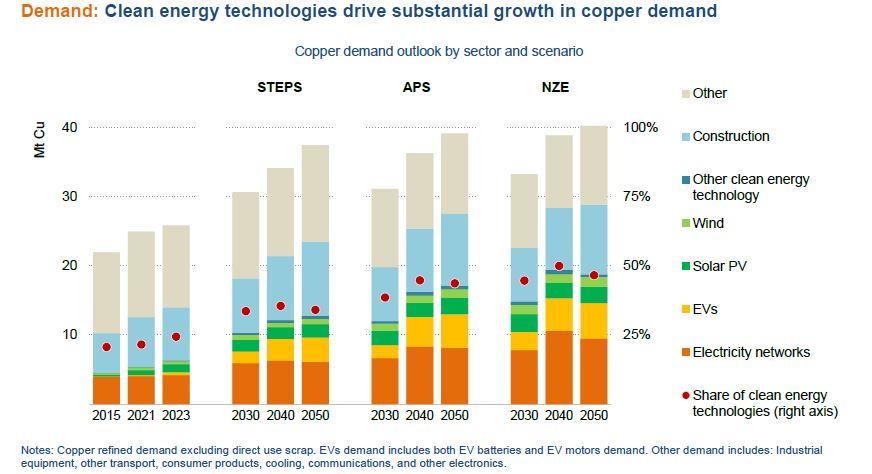

La construcción y redes eléctricas fueron, históricamente, responsables de la mayor demanda de cobre y del 30% y 15%, respectivamente, en 2023. Otras fuentes clave de demanda incluye maquinaria y equipos industriales (12% en 2023) y el sector transporte (15%).

LA DEMANDA A FUTURO

Este aumento de la demanda se debe principalmente al rápido despliegue de energías renovables y vehículos eléctricos, y una importante ampliación de las redes eléctricas.

Las redes eléctricas siguen siendo las segundas más grandes fuente de demanda después de la construcción de STEPS y APS, pero en el escenario NZE, se convierte en la mayor fuente de demanda en 2030 antes de que la construcción vuelva a superar a la fuente dominante después de 2040.

Es la demanda de cobre de los vehículos eléctricos la que experimenta el mayor crecimiento, multiplicándose por más de doce desde el 2% de la demanda en 2023 al 12% en 2050 en la APS y al 13% en la NZE.

En general, la construcción sigue siendo la principal fuente de demanda de cobre refinado en escenarios impulsados por el cambio climático, aunque las medidas de eficiencia la moderan.

La participación de las tecnologías de energía limpia en la demanda de cobre refinado ha crecido modestamente en los últimos años del 22% en 2015 a una cuarta parte en2023; sin embargo, en esta década la proporción aumenta dramáticamente, alcanzando un tercio en el escenario menos ambicioso (STEPS) y casi duplicándose para alcanzar casi el 40% en el escenario intermedio (APS) y el 45% en el NZE en 2030 debido a la rápida implantación de energías renovables y vehículos eléctricos.

Se requiere un rápido incremento de las redes eléctricas durante el período hasta 2040, después del cual el ritmo de la expansión se desacelera. Esto conduce a una disminución en la demanda de cobre para las redes eléctricas entre 2040 y 2050, lo que resultará en una ligera disminución de la proporción de tecnologías de energía limpia.

FALTA DE PROYECTOS COMPLICA EL SUMINISTRO

La falta de proyectos a gran escala en cartera plantea desafíos para el suministro futuro de cobre. El suministro mundial de cobre extraído alcanzó 22,5 Mt en 2023, un 8% más que 2020.

El suministro actual de cobre está relativamente diversificado en comparación con los otros minerales clave para la transición energética.

La proporción de los tres primeros productores fue del 47% en 2023, y se ha mantenido en un nivel similar desde 2015.

+ Chile - Perú:

Chile es actualmente el mayor productor del mundo, produciendo una cuarta parte de la oferta mundial. Esto es inferior al 30% de 2015 debido a disminución de las leyes del mineral, activos envejecidos y a una baja reinversión en expansión.

Mientras tanto, con su notable crecimiento de la producción de cobre, la República Democrática del Congo ha duplicado su participación en el suministro mundial del 6% al 12% en el mismo período, superando a Perú como segundo mayor proveedor.

+ R. D. del Congo:

El cinturón de cobre de la República Democrática del Congo alberga algunas de las minas de cobre de más alta calidad del mundo, por ejemplo la mina Kamoa-Kakula es una de las principales minas de cobre del mundo, diez veces el valor global promedio (5,5% en comparación con el promedio global del 0,6%).

Esto genera costos de capital y producción, y emisiones en la RDC significativamente más bajas que otras regiones, impulsando un crecimiento dramático en el suministro.

+ China:

China es el cuarto productor con el 8% de la oferta mundial mientras que Rusia aporta el 5%.

+ Indonesia - Australia

Indonesia ha experimentado un crecimiento impresionante desde 2020 duplicando su participación al 5% en unos pocos años, mientras que la participación de la oferta australiana ha ido disminuyendo.

LAS PRINCIPALES MINAS

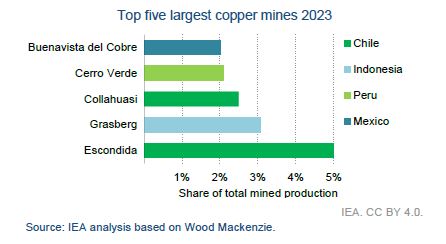

Las tres principales minas de cobre en 2023 produjeron más del 10% de la producción mundial de cobre, siendo Escondida en Chile, PT Freeport Indonesia (Grasberg) en Indonesia y Collahuasi en Chile.

Según la cartera de proyectos actual, el suministro de cobre extraído alcanza alrededor de 25 Mt en 2026 y luego disminuye a medida que los activos envejecen y las calificaciones bajan. Participación de los tres principales productores en el total de la mina.

La producción aumenta al 55% para 2040 desde el 47% actual. Chile permanece el mayor productor en el futuro, aportando alrededor de una cuarta parte del suministro global hasta 2040, mientras que la República Democrática del Congo sigue siendo el segundo país productor más grande.

China también sigue aumentando su participación en el mercado global con una oferta del 8% en 2023 al 12% en 2040.

Rusia e Indonesia también seguirán creciendo en participación en la oferta y en conjunto suministrarán el 13% en 2040.

La creciente proporción de oferta de estos países desplaza la participación de Perú que se está reduciendo significativamente, desde el 12% actual al 7% en 2040 debido a la falta de proyectos viables y activos obsoletos.

Más allá de los desafíos que plantea la disminución de la calidad del mineral de cobre, existen presiones adicionales provenientes de factores sociales y ambientales locales de oposición, particularmente en América Latina.

A finales del año pasado, Cobre Panamá, una de las mayores minas de cobre del mundo aporta el 1,5% de la producción mundial de cobre, fue cerrada por el gobierno debido a preocupaciones por protestas generalizadas por daños ambientales y corrupción.

LOS CONFLICTOS SOCIALES EN AMÉRICA LATINA

Más allá de la pérdida de una de las mayores productoras activas de cobre, se espera que el caso disuada la inversión minera en el país.

Una de las minas de cobre más grandes del Perú, Las Bambas, también experimentó una huelga a finales del año pasado por las condiciones laborales, habiendo perturbaciones ya vistas anteriormente debido a las protestas de la comunidad indígena que exigen una distribución más equitativa de las ganancias mineras con la comunidad local, así como otras protestas.

Con la mayoría de las minas más grandes del mundo ubicadas en América Latina, si varias de ellas enfrentan una gran oposición social se espersan interrupciones de la logística o directamente cierres similares a los de Cobre Panamá con consecuencias importantes para el suministro de cobre mundial

Escondida, en Chile, la mina de cobre más grande del mundo que produce el 5% del suministro mundial de cobre, mientras que cuatro de las cinco minas más importantes de la actualidad se ubican en la región, enfatizando la vulnerabilidad.

Se requieren esfuerzos para ampliar las minas en otros lugares podría reducir esta dependencia.

REFINACIÓN: OTRO DOMINIO DE CHINA

La refinación de cobre está más concentrada que la minería, con un máximo actual donde tres refinerías tienen una participación del 60%, volviéndose más concentradas desde 2015.

China es actualmente dominante en el mundo en refinería de cobre , con una participación de mercado del 45%, habiendo crecido rápidamente desde el 30% en 2015.

A pesar de que Chile tiene la minera de cobre más grande del mundo suministra una cuarta parte del suministro mundial en 2023, produjo solo el 8% del cobre refinado del mundo, una participación que ha disminuido desde 2015, cuando era del 12%.

Esto demuestra que más de la mitad del concentrado de cobre extraído de Chile es exportado para su refinación, la mayoría a China. El concentrado de cobre es el producto número uno exportado por Chile en términos de valor.

Desde 2012 las exportaciones de concentrados de cobre desde Chile aumentaron un 60% principalmente a China, mientras que las exportaciones de cobre refinado cayeron un 20% durante el mismo período.

Esta disminución se debe en gran medida a la de la producción procedente de la electroobtención por extracción con disolventes (SxEw) en minas que producen directamente cobre refinado a partir de mineral de óxido. Como el suministro de mineral de óxido disminuyó y muchos dejaron de procesar óxidos de la minería convencional de sulfuros, su exportación de concentrados aumentó y el cobre refinado disminuyó.

También hay preocupaciones medioambientales que han llevado al cierre de fundiciones en Chile.

La República Democrática del Congo es ahora el segundo mayor refinador de cobre junto con Chile.

Si bien Chile ha perdido participación de mercado desde 2015, la República Democrática del Congo ha duplicado su participación en el mismo tiempo aumentó del 4%.

Las tres principales refinerías de cobre en 2023 produjeron el 9% del cobre refinado mundial, siendo Guixi y Jinchuan en China y Onsan en Corea.

De cara al futuro, la participación de las tres principales refinerías se mantiene a igual nivel en torno al 60%.

China, sin embargo, seguirá aumentando su predominio en el procesamiento de cobre, que suministra alrededor de la mitad del consumo mundial de cobre refinado a partir de 2030.

Se prevén pocos cambios en otros países en este período. Esto nuevamente crea una dependencia importante y vulnerabilidad.

Los países de América Latina podrían priorizar el desarrollo de una mayor capacidad de procesamiento nacional y esto ayudaría a diversificar los suministros refinados de cobre.

Las economías de los países aumentan su participación en la cadena de valor. Sin embargo, los costos y las preocupaciones ambientales son barreras clave.

La fundición no es un negocio de alto margen y las presiones aumentan debido a los altos costos de mano de obra y energía han dificultado competir con China.

Los requisitos de capital para reducir las emisiones y el aumento de la sostenibilidad de las operaciones aumenta esta presión.

Codelco de Chile cerró recientemente su fundición Ventanas por contaminación, lo que resultó en un incidente de envenenamiento en la comunidad local.

LA PRODUCCIÓN ESTÁ DIVERSIFICADA

El análisis de la producción minera y de refinación en 2023 por propiedad (definido según la ubicación de la sede de la empresa) muestra una imagen diferente.

Basado en el análisis del top 20 de empresas, la minería parece estar igualmente diversificada en cuanto a la propiedad con una participación de propietarios de los tres principales países del 45%, lo mismo que la ubicación de la producción.

De hecho, las empresas europeas son las mayores productoras de cobre con más del 20% de la producción. Las empresas estadounidenses también producen casi el 20% de la oferta mundial, a pesar de que se realiza poca minería a nivel nacional, y esto proviene todo de dos empresas: Freeport-McMoRan y Southern Copper, empresas de Australia y Canadá también son importantes productoras, juntas suministran el 20% de la producción a pesar de las limitaciones del suministro interno.

En términos de refinación, el panorama es similar al chino. Las empresas dominan con el 40% de la producción. Los tres mejores refinadores tienen una participación de los países por propietario es la misma que por ubicación con un 60%.

Las empresas europeas son las segundas refinerías más grandes con un 20% también como la segunda ubicación de refinación más grande, pero con solo el 10% por geografía.

Las empresas japonesas son las terceras refinerías más grandes a pesar de ser la quinta ubicación de refinación más grande.

De nuevo las empresas estadounidenses desempeñan un papel con protagonismo en la refinación de cobre siendo el cuarto mayor refinador.

COSTOS DE CAPITAL; OPERATIVOS Y PROYECTOS GREENFIELD

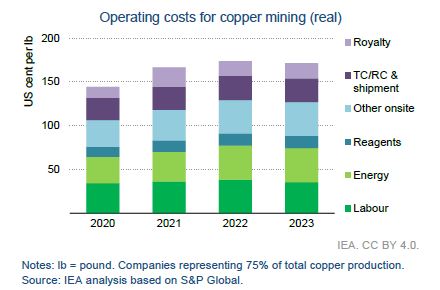

La disminución de la calidad del mineral es el problema más crítico para el cobre, lo que resulta en un aumento de los costos de capital y operación. Los costos operativos tienen un aumento en la mayoría de las áreas en términos reales desde 2020 contando energía, cargos de tratamiento y refinación (TC/RC), costos de envío y aumentos en el costo de los reactivos.

Los costos de capital tienen también un aumento significativo para nuevos proyectos de cobre.

Los recientes proyectos brownfield tienen una intensidad de capital de alrededor de US$/t 30 000 por año, mientras que en términos reales proyectos antiguos iniciados alrededor 2017 fueron más baratos, alrededor de US$ 20 000 USD/t.

Las expansiones cuestan más debido a tener que profundizar más y a la necesidad de extraer más residuos para mantener los niveles de producción debido a la disminución de la calidad del mineral.

Los proyectos greenfield también sufren mayores costos debido a la falta de alta calidad de recursos, a la necesidad de cumplir con estándares ESG más altos, a la geología desafiante y mayores costos de mano de obra y equipo.

La mina Kamoa-Kakula, recientemente puesta en servicio en la República Democrática del Congo, es una de más alto rango.

INTERRUPCIONES EN LA MINERÍA DEL COBRE

A las presiones de suministro derivadas de la disminución de la calidad del mineral se suman las diversas interrupciones en el suministro de cobre (evaluadas como déficits relativos a la oferta esperada).

La tasa global de interrupción del suministro de cobre se ha mantenido constante en torno al 5% de la producción prevista originalmente en una escala global, las causas primarias varían considerablemente, siendo los principales problemas técnicos; el lento aumento y las calificaciones más bajas de lo previsto.

Las huelgas han sido un tema menos crítico en los últimos años; sin embargo, en 2017 resultaron en una interrupción excepcional debido a huelgas en la mina Escondida, la más grande del mundo, en Chile.

En 2020, el Covid-19 fue la causa principal de los problemas de suministro. Regionalmente, la imagen varía considerablemente, promediado durante los últimos siete años, Oceanía (predominantemente Australia pero incluyendo Papua Nueva Guinea) tiene la tasa de interrupción aparente más alta, más del 6% de la producción prevista , mientras que África ha tenido la más baja con un 4%.

Sin embargo, las interrupciones técnicas en las regiones son responsables de una mayor proporción de perturbaciones que el promedio mundial. Oceanía también han sido afectada de manera desproporcionada por problemas relacionados con el clima