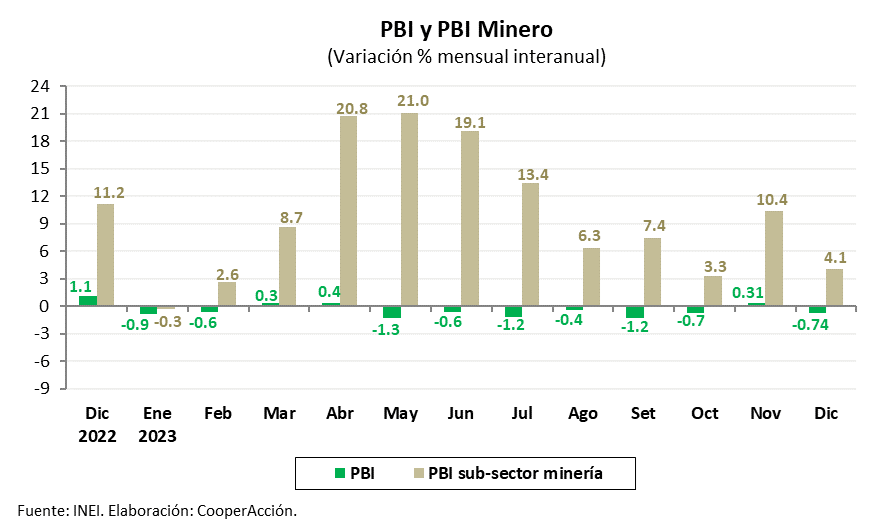

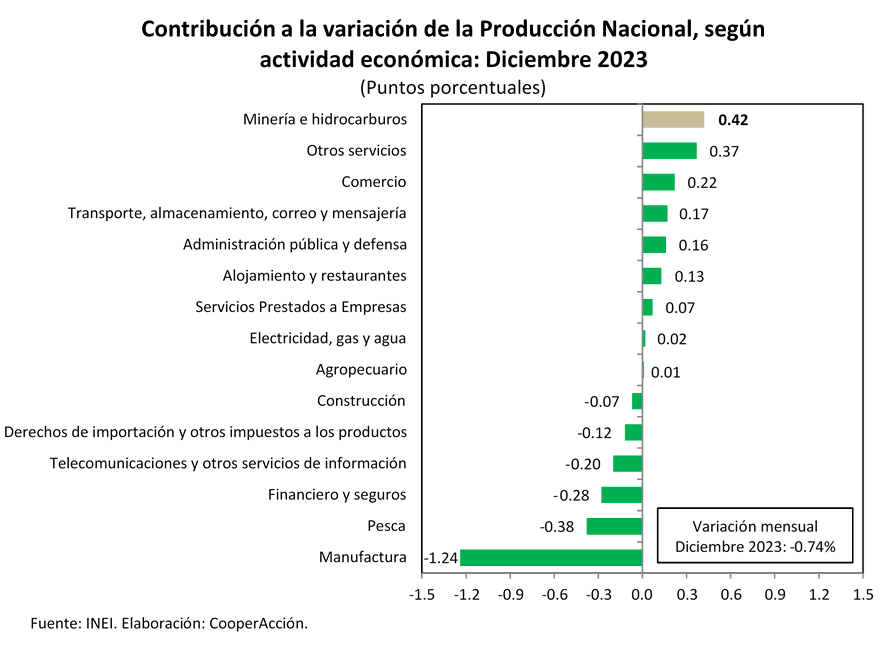

El reporte mensual de producción del Instituto Nacional de Estadística e Informática (INEI) da cuenta que en el mes de diciembre de 2023 se registró una caída en el PBI peruano de 0.74%, respecto al mismo mes del 2022. Se presentan resultados negativos en los sectores de manufactura, pesca, financiero y seguros, telecomunicaciones, y construcción.

De esta manera, en 2023, se habría presentado una disminución del PBI en 9 de los 12 meses, comparado con similar mes en el 2022. En ese sentido, la producción nacional en 2023 registró una variación anual de -0.55%.

Por su parte, la minería metálica presentó un incremento de 4.1% en diciembre de 2023. De esta manera, en todo el 2023, acumuló un crecimiento de 9.46%, impulsado por el incremento significativo de la producción de cobre.

De acuerdo con el último Reporte de Inflación del BCRP de diciembre, para 2024, se proyecta un aumento de 2% del PBI del sector minero, impulsado principalmente por la producción de molibdeno de Quellaveco.

CÓMO VA LA PRODUCCIÓN MINERA

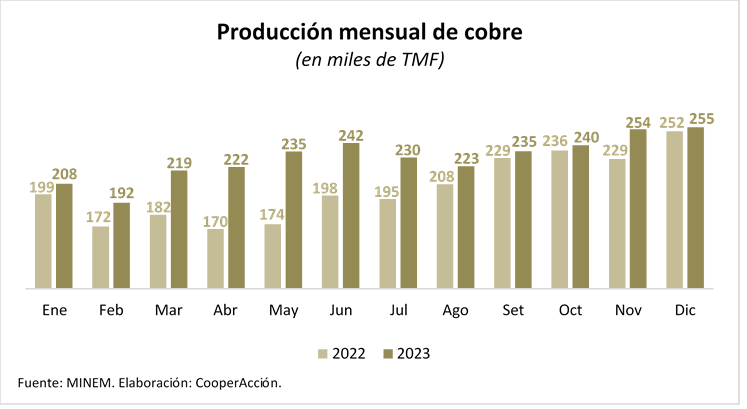

En diciembre 2023, la producción de cobre, oro y zinc se incrementó. La producción del metal rojo alcanzó las 255.000 Toneladas Métricas Finas (TMF), valor mayor en 0.6% de lo observado en noviembre 2023 (254.000 TMF) y 1.3% por encima de lo presentado en el mismo mes del 2022 (252.000 TMF).

Asimismo, a nivel agregado en 2023, se obtuvo una producción de cobre de 2.7 millones TMF, + 12.7% de la producción de 2022, alcanzando un nuevo pico histórico en el país.

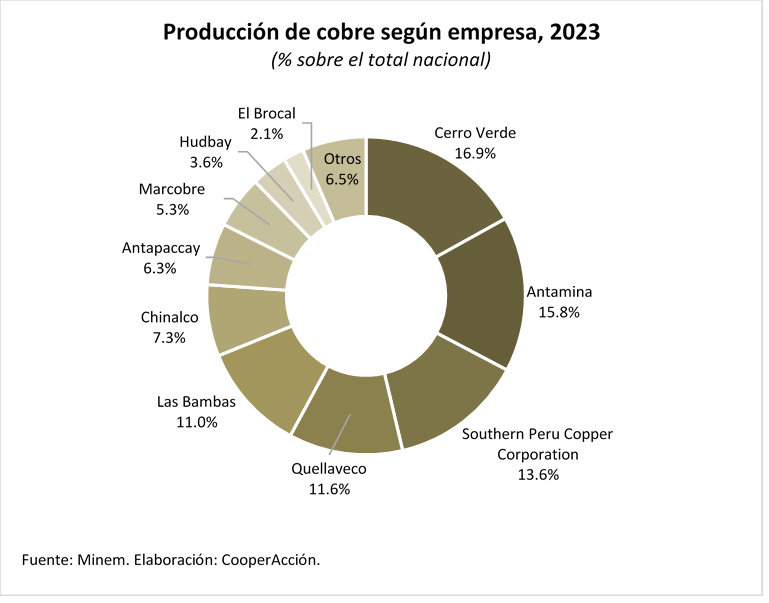

A nivel de empresas, Cerro Verde continúa liderando el ranking, con una participación de 16.9%. Le siguen Antamina con 15.8% y Southern Peru Copper con 13.6%.

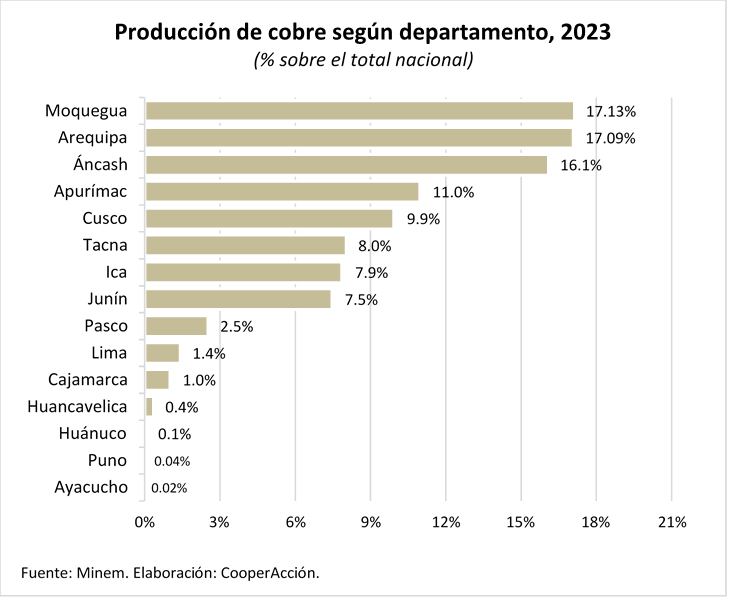

El departamento de Moquegua superó a Arequipa con su producción de diciembre. De esta manera, para el cierre del año se colocó como la región con mayor participación en la producción de cobre del Perú. El factor que explica el liderazgo de Moquegua es la producción de Quellaveco.

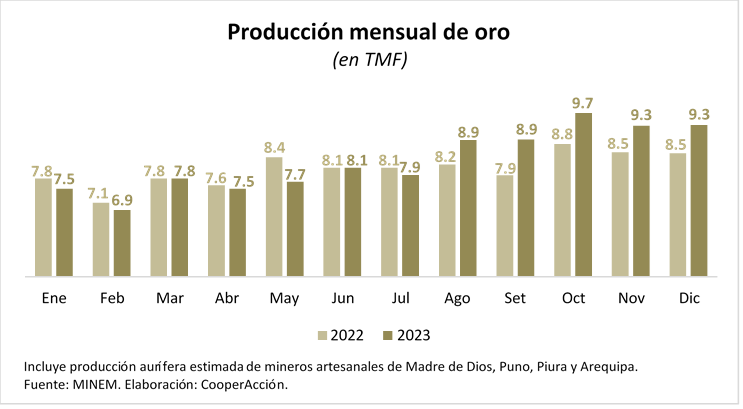

Por otro lado, en diciembre de 2023, la producción de oro fue de 9.3 TMF, +0.2% de lo observado en noviembre. Asimismo, la producción de este mineral es mayor en 9.4% de lo que se obtuvo en el mismo mes del 2022 (8.5 TMF).

A nivel agregado, en 2023, la producción de oro alcanzó las 99.7 TMF. Comparado con el 2022, se presenta un crecimiento de 2.8%.

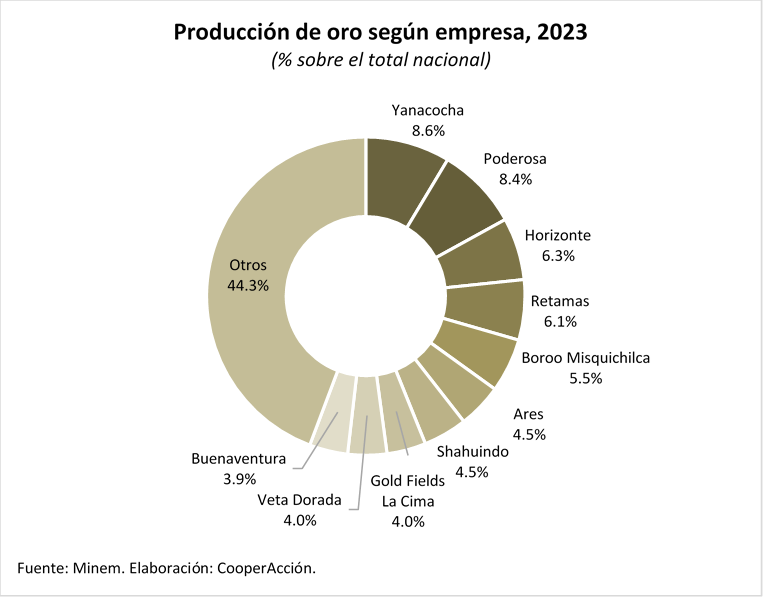

A nivel de empresas, continúan liderando la producción de oro Yanacocha, Poderosa, Horizonte y Retamas, las cuales en agregado representan cerca del 30% de la producción nacional.

La distribución de la producción de oro según departamento continúa concentrándose en La Libertad, Arequipa y Cajamarca, regiones que en agregado representan el 75% de la producción a nivel nacional.

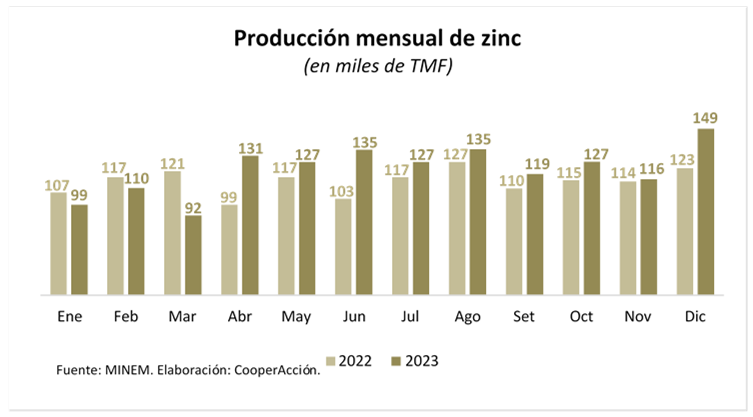

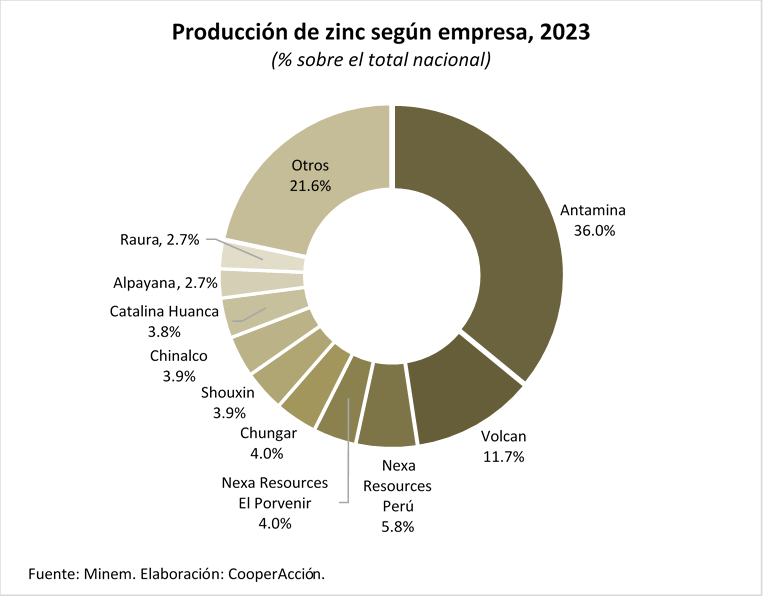

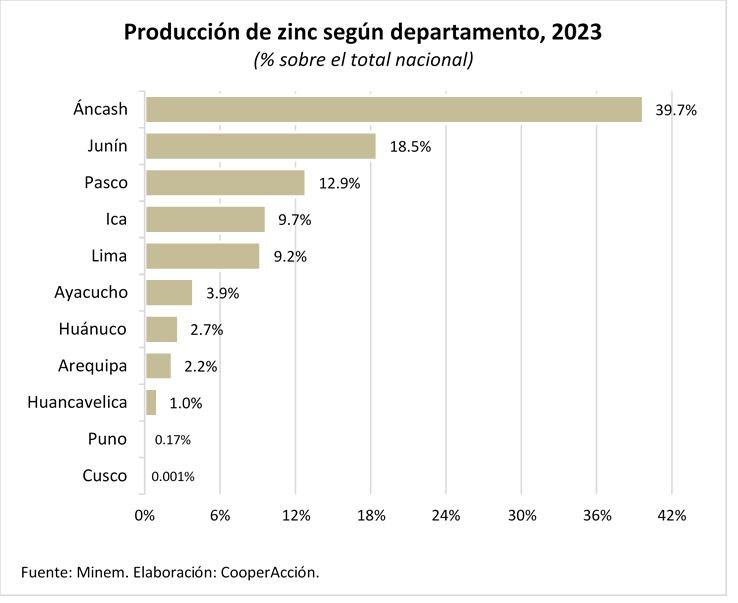

En el caso del zinc, en diciembre de 2023, la producción fue de 149.000 TMF, +28.7% de lo observado en noviembre. Además, la producción de este mineral es mayor (21.1%) de la que se obtuvo en el mismo mes del 2022.

A nivel agregado, en 2023, la producción de zinc fue de 1.4 millones de TMF. Comparado con el 2022, el valor alcanzado es mayor en 7.2%.

A nivel de empresas la producción de zinc la continúa liderando Antamina y Volcan. El agregado, ambas empresas representan el 48% de la producción nacional.

Según departamento, la distribución de la producción de zinc continúa concentrándose en Áncash, Junín y Pasco, regiones que en agregado representan el 71% de la producción a nivel nacional.

LAS COTIZACIONES Y SUS TENDENCIAS

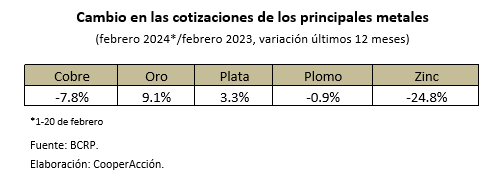

En lo que va de febrero de 2024, las cotizaciones de los principales metales de exportación disminuyeron. Si se toma en cuenta la variación de los últimos 12 meses, los principales metales de exportación, con excepción del oro y la plata, tienen valores menores a los observados en el mismo periodo de 2023 (ver siguiente cuadro).

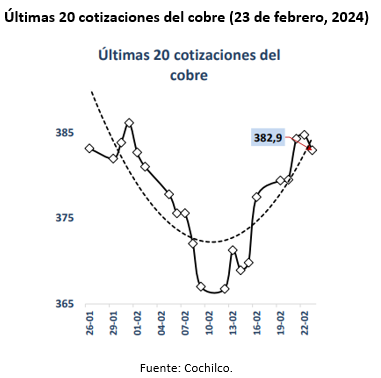

En lo que va del mes de febrero, la cotización del cobre presenta una ligera caída de 1.1% respecto al mes previo y alcanzó en promedio US$ 3.75 por libra.

Los factores principales que explican esta situación tiene que ver con el pesimismo en cuanto a la demanda de China, en particular por la disminución de la situación del sector inmobiliario y el feriado largo por año nuevo chino entre el 9 y 16 de febrero; la liquidación de posiciones ante datos de inflación de los Estados Unidos, que reactivaron el temor al retraso de recortes de las altas tasas de interés; y el hallazgo de un gran depósito de cobre en Zambia que se podría colocar como una importante fuente del mineral.

Resulta relevante resaltar que luego de alcanzar un mínimo de US$ 3.67 por libra el 12 de febrero, valor no visto desde noviembre del año pasado, se mostró una tendencia creciente. Este hecho se explica por las expectativas de mejora en la demanda de China y reportes de menores inventarios en la Bolsa de Metales de Londres.

Asimismo, cabe destacar que un valor del cobre superior a los US$ 3.40 por libra ubica a este metal en el rango mostrado durante el anterior súper ciclo de precios de los minerales, entre 2004 y 2013.

Por su parte, en febrero, la cotización del oro registró un valor promedio, de 2,023 US$/onza, lo cual representó una caída de 0.54% respecto al mes anterior. En las dos primeras semanas del mes, se observó una tendencia decreciente en la cotización, comportamiento consistente con la apreciación del dólar y el aumento del rendimiento de los Bonos del Tesoro de Estados Unidos.

En la tercera semana del mes, luego de alcanzar un mínimo de 1992 US$/onza el 14 de febrero, se observó una recuperación en la cotización del oro explicada por una demanda para la cobertura ante mayores riesgos geopolíticos y por la depreciación del dólar.

Desde 2019, la cotización del oro ha presentado una subida sostenida debido a la mayor demanda de los inversionistas por este mineral como activo de refugio en un contexto de alta incertidumbre global. De este modo, el oro se ubica en niveles similares e incluso por encima a los registrados durante el anterior súper ciclo de los commodities.

Asimismo, una de las particularidades en el caso del Perú es que el mayor precio del oro incentiva la expansión de la minería ilegal. Esta actividad también viene presentando una fuerte expansión en el caso del cobre, debido a los valores altos en su cotización.

Por su parte, el zinc cotizó en promedio en US$/lb. 1.07 en lo que va de febrero, lo que representa una caída de 6.5% respecto al mes previo. En las dos primeras semanas del mes, se visualizó una tendencia decreciente en la cotización de este mineral.

Este hecho se explica por la desaceleración de la demanda en China, por el feriado largo por año nuevo chino, el aumento de inventarios en la Bolsa de Metales de Londres que alcanzó un máximo en más de 30 meses y por la apreciación del dólar.

En las últimas proyecciones del BCRP de diciembre, las cotizaciones del oro y el zinc se han ajustado al alza-en relación con el reporte de inflación de septiembre 2023-.

En el caso del cobre, el ajuste de la proyección para 2024 fue a la baja: 3.77 US$/lb (septiembre 2023: 3.80 US$/lb) y se explica por perspectivas favorables de la oferta, donde se considera que las interrupciones de producción de mina relacionadas a factores climáticos no serán significativas y que las restricciones medioambientales del gobierno chino no afectarán la producción de refinación.

En el caso del oro, se proyecta que para el 2024 se tendrá una cotización promedio de 2,044 US$/onza (proyección en septiembre 2023: 2,007 US$/onza). El ajuste al alza se explica por el incremento de los riesgos geopolíticos, las expectativas en relación con la estabilidad en las tasas de interés de la Reserva Federal y las menores probabilidades de un fortalecimiento del dólar.

Finalmente, en el caso del zinc, se proyecta que en 2024 se alcanzará una cotización promedio de 1.16 US$/lb (proyección en septiembre 2023: 1.09 US$/lb). El ajuste al alza se explicaría por la incertidumbre vinculada a la demanda del sector inmobiliario, principalmente, en China y los Estados Unidos y por los potenciales cambios en la oferta.

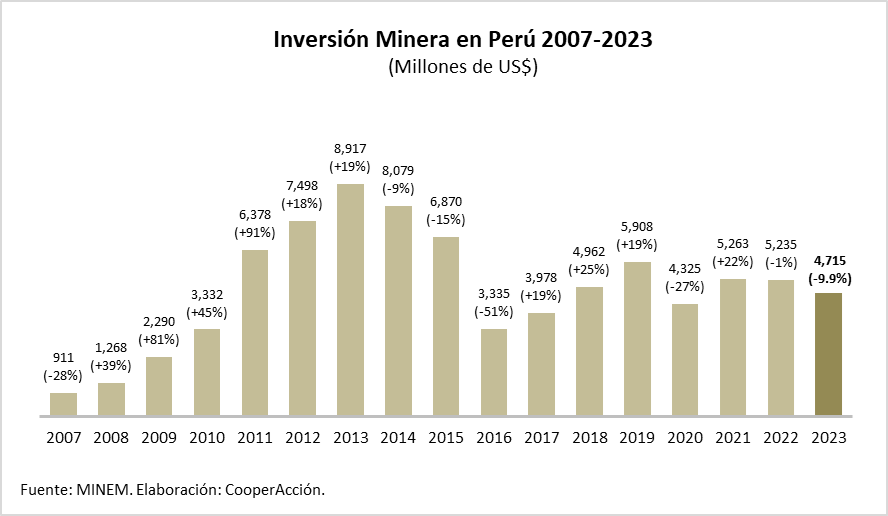

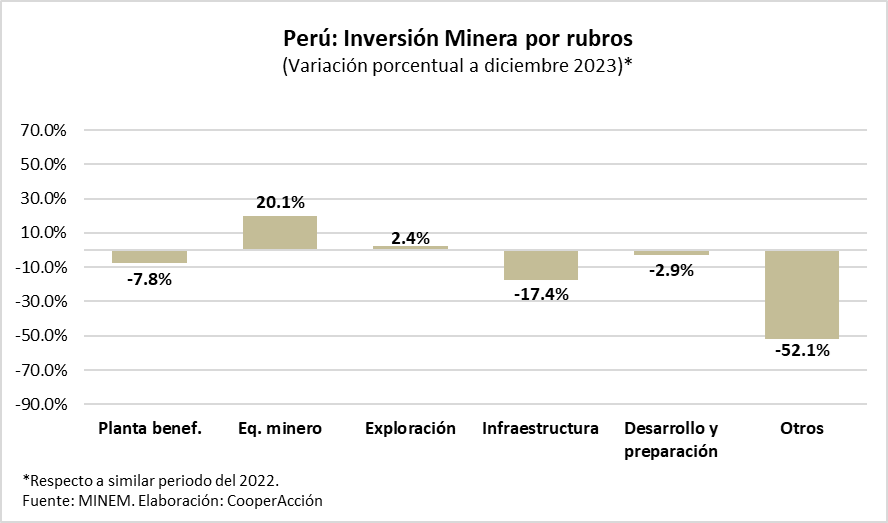

¿CÓMO VAN LAS INVERSIONES MINERAS?

Las cifras de 2023 muestran que la inversión en minería ha presentado una caída de 9.9% en comparación con el 2022.

De manera desagregada, en 2023, aumentó la inversión en el rubro de equipamiento minero (+20.1%) y exploración (+2.4%). Mientras que se ve un retroceso en los rubros de planta beneficio (-7.8%), infraestructura (-17.4%), desarrollo y preparación (-2.9%) y otros (-52.1%).

El caso de la exploración minera es especialmente relevante ya que indica las perspectivas futuras del sector. A diciembre de 2023, la inversión en exploración minera en el Perú acumuló US$433 millones, lo que representa un incremento de 2.4% comparado con lo obtenido en 2022.

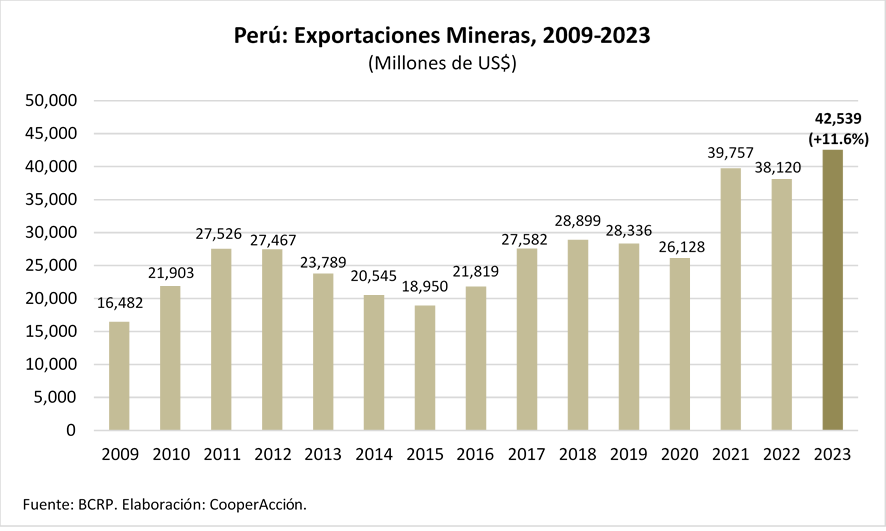

¿CÓMO VAN LAS EXPORTACIONES MINERAS?

En 2023, las exportaciones mineras registraron un crecimiento interanual de 11.6%, sumando US$ 42,539 millones y alcanzando un nuevo pico histórico.

Este incremento se explica principalmente por el mayor valor de las exportaciones de cobre (+17.6%), oro (+7.2%) y molibdeno (+50.7%). Cabe señalar que el subsector minero es el principal componente de las exportaciones peruanas y, en 2023, ha llegado a representar el 63% del valor total de las exportaciones del país.

El alto valor de las exportaciones que se alcanzó en los últimos años se explica tanto por un efecto favorable de precios, como también por el aumento progresivo de los niveles de producción desde el año 2016, luego de la puesta en operación de Las Bambas, la ampliación de Cerro Verde, entre otras grandes minas.

En el 2021 se logró un pico histórico de las exportaciones mineras, ampliamente superior al de los años previos, impulsado por el nuevo ciclo de precios altos de los minerales (sobre todo del cobre), bordeando los US$ 40.000 millones exportados a precios corrientes.

Si bien en 2022 las exportaciones mineras llegaron a valores muy por encima de los presentados hasta 2020, no se llegó a alcanzar el pico de 2021. Un factor principal que podría explicar este hecho es el menor nivel de cotización promedio observado en los principales minerales exportados.

Asimismo, en diciembre de 2022, con las manifestaciones presentadas a nivel nacional, en mayor grado en el sur del país, no se pudo alcanzar el nivel de expansión proyectado de exportaciones mineras. Algunas de las principales mineras vieron afectadas sus operaciones por el bloqueo de carreteras y la tensión social que se vivió.

Sin embargo, en 2023, se logró superar los valores observados en 2022 y 2021. Entre los factores que explican este hecho, se destaca la operación comercial continua durante el 2023 de la minera Quellaveco.

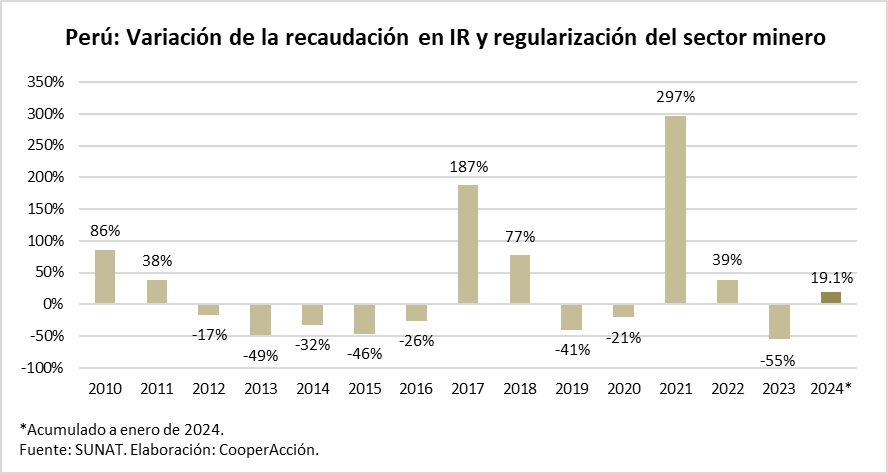

¿CÓMO VA LA RECAUDACIÓN?

La recaudación general en enero de 2024 registró un incremento de 4.1%, comparado con lo obtenido en el mismo mes del año pasado. Del mismo modo, los Ingresos Tributarios (que constituyen el 89% del total recaudado) se incrementaron en 3.5%.

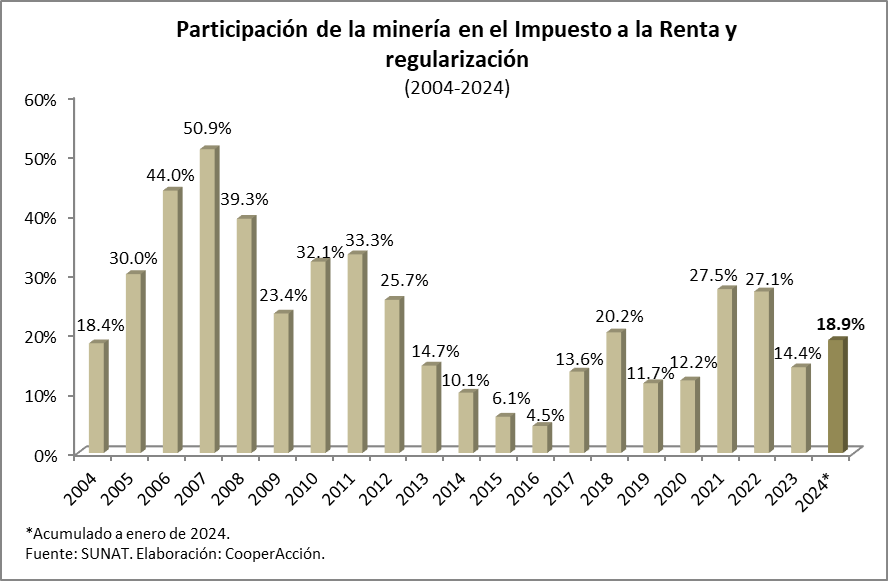

En relación con el aporte tributario minero, el pago del Impuesto a la Renta (IR) de tercera categoría del sector, incluida la regularización, se incrementó en 19.1% en lo que va de 2024 y en comparación con el mismo periodo de 2023.

Al analizar la estructura porcentual del IR de tercera categoría, incluida la regularización, se observa que a enero de 2024 el sector minero llegó a representar el 18.9% del total recaudado.

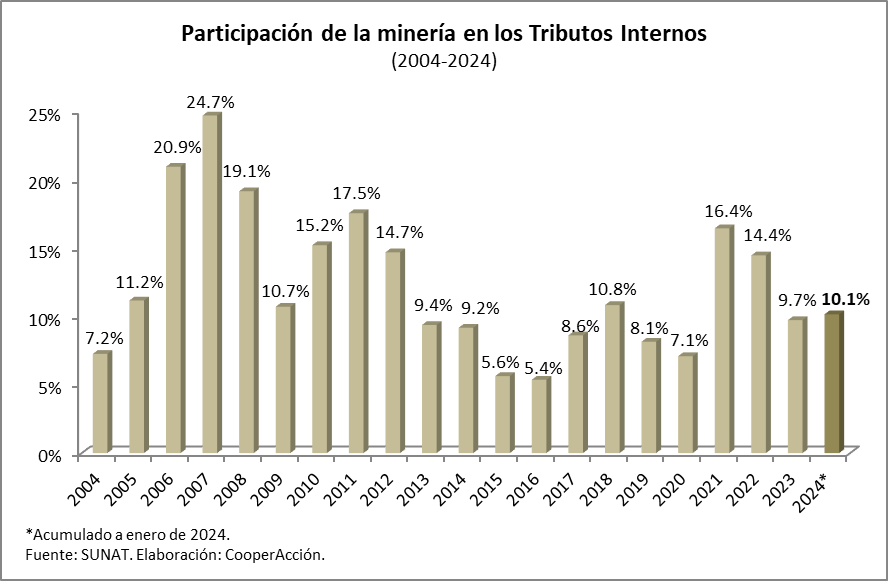

Por otro lado, el aporte del sector minero al total de tributos recaudados registró una participación de 10.1% a enero de 2023.

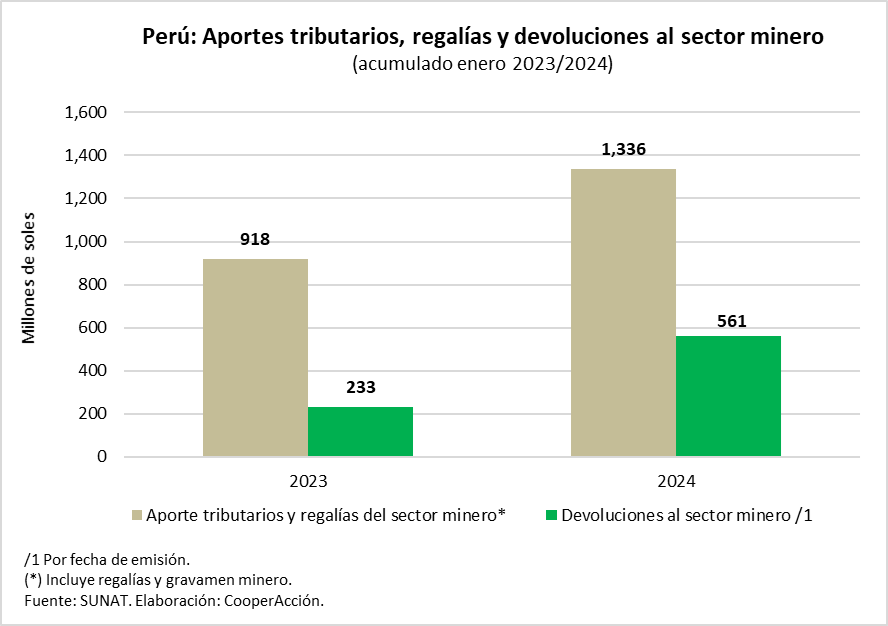

En enero de 2024, el sector minero registró un aporte total de 1,336 millones de soles y devoluciones por 561 millones de soles, lo que significa un aporte neto de 775 millones de soles.

Por otro lado, en enero 2023, el sector minero registró un aporte total de 918 millones de soles y devoluciones por 233 millones de soles, lo que representó un aporte neto de 685 millones de soles.

¿CÓMO VA EL EMPLEO MINERO?

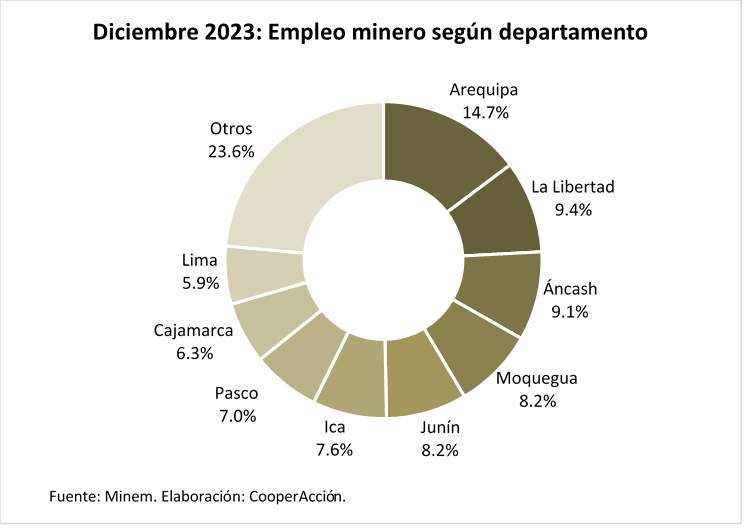

Según el boletín estadístico del Ministerio de Energía y Minas, el empleo en el sector minero se redujo en 4.2% en diciembre de 2023, en relación con el mes previo, alcanzando una cifra de 226,432. Asimismo, comparado con diciembre de 2022, se presenta un crecimiento de 0.9%.

Cabe resaltar que del total de trabajadores que laboran en las minas peruanas, el 68.9% lo hacen para empresas contratistas, mientras que el empleo directo de las empresas mineras solo representa el 31.1%.

Asimismo, se visualiza una caída del primer tipo de empleo mencionado de 4.7%, al comparar su promedio anual 2023 con el del 2022, mientras que el empleo directo se incrementó en 2.1%.

Entre las tres regiones con mayor número de trabajadores mineros, se encuentra Arequipa (33,358 trabajadores), La Libertad (21,340) y Áncash (20,553). Empresas como Cerro Verde, Minera Poderosa y Antamina explican el mayor dinamismo de empleo minero en estas regiones.

Otro dato relevante es la participación de mujeres en el sector minero, que continúa siendo baja. En diciembre de 2023, representó el 7% del total, mientras que el empleo de varones fue de 93% del total.