Un período de mayor oferta que demanda, mientras la recuperación de China es inestable, depreció al níquel

ANAHÍ ABELEDO

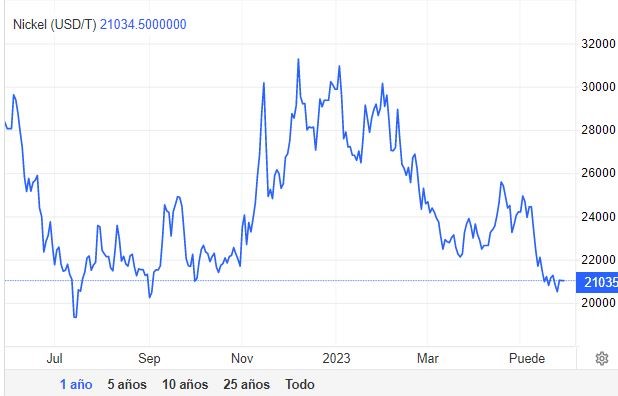

Los futuros del níquel cotizaron esta semana en torno a los US$ 21.000 por tonelada, no muy lejos de su mínimo de 10 meses tocado el 18 de mayo. Las perspectivas del año siguen siendo negativas según evalúa los analistas de Trading Economics, la producción está superando la demanda y los temores de una desaceleración económica mundial presionaban los precios ante las perspectivas de un mayor endurecimiento monetario por parte de las principales centrales bancos.

El Grupo Internacional de Estudio del Níquel dijo que el mercado del níquel enfrenta el mayor excedente de oferta y demanda en al menos una década en medio de una mayor producción de Indonesia y Filipinas.

La producción del país ya ha crecido a 1,58 millones de toneladas el año anterior, lo que representa casi la mitad del suministro mundial. Mientras tanto, por el lado de la demanda, la recuperación inestable de China pesó sobre el sentimiento. Además, el níquel siguió siendo el contrato con peor rendimiento en la LME en lo que va de 2023, con una caída de más del 20 %.

Se espera que la incertidumbre y la volatilidad continúen sacudiendo el sector a medida que avanza 2023.

Trading Economics

Expertos dieron su opinión a Investing News Network (INN) sobre la dinámica de la oferta y la demanda y lo que esperan para el resto del año.

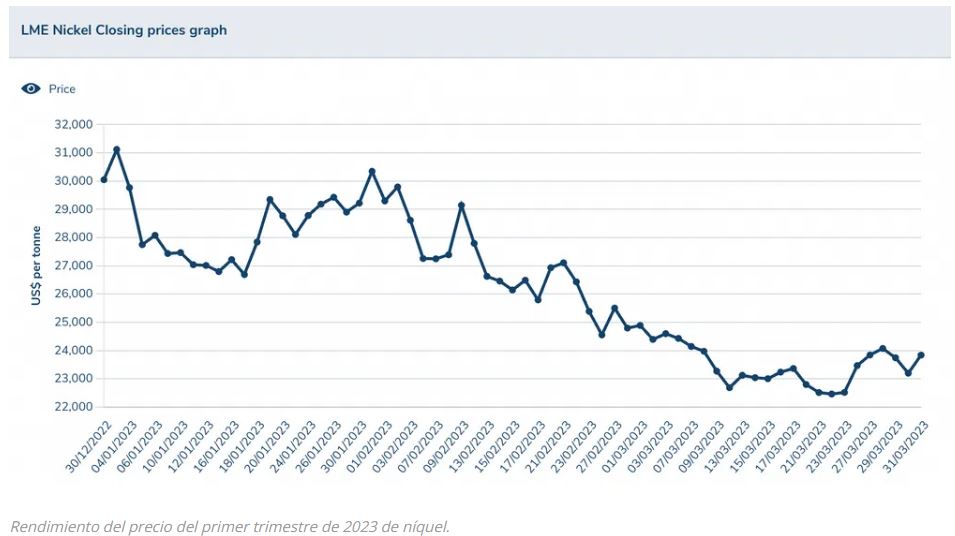

Los precios del níquel iniciaron el año cotizando a un nivel de US$30.000 por tonelada métrica (TM), alcanzando su punto más alto del trimestre el 3 de enero en US$31.118.

Pero el mercado del níquel se mantuvo en un superávit durante los primeros tres meses de 2023, con una demanda ligeramente inferior a la esperada de los principales consumidores de metales de China que impactó en los precios.

“Los precios del níquel se han mantenido volátiles en 2023 con la fortaleza del dólar estadounidense y los temores de que una posible crisis bancaria estadounidense haga bajar los precios en el último mes”, dijo Ewa Manthey de ING a INN.

El metal base no pudo sostener las ganancias durante el período de tres meses, cayendo de manera constante hasta alcanzar su marca trimestral más baja el 23 de marzo, cuando estaba cambiando de manos por US$22.517.

"La disminución porcentual de dos dígitos de marzo probablemente se debió a un ajuste entre los precios de la LME para el níquel de Clase 1 y los precios en el mercado más grande de níquel de grado inferior", dijeron los analistas de FocusEconomics en su último informe. "Muchos analistas argumentan que la brecha entre el precio del níquel de grado inferior y el precio de la LME se ha vuelto demasiado amplia para que este último se utilice en el comercio".

Los participantes del mercado del níquel siguen centrados en lo que se avecina para el contrato de la LME: la bolsa tuvo que suspender las operaciones el año pasado después de que los precios subieran a US$ 100.000. Sumado a la falta de liquidez que ha estado experimentando, la LME dijo en marzo que descubrió bolsas de piedras en lugar de níquel en uno de sus almacenes.

“Sigue existiendo una duda considerable con respecto a la confianza con el contrato de níquel de la LME”, dijo Adrian Gardner de Wood Mackenzie a INN. “Dudo que este sentimiento cambie hasta que concluyan los casos judiciales actualmente en curso, y eso llevará meses”.

Trading Economics, según datos de la Bolsa de Metales de Londres

Por su parte, Manthey espera que la liquidez del níquel de la LME siga siendo escasa, con precios que seguirán siendo volátiles a corto plazo hasta que la LME restablezca la confianza del mercado en su contrato de níquel.

“Estas condiciones comerciales ilíquidas continuarán exacerbando los impulsores bajistas del níquel”, dijo.

Los precios cerraron el trimestre cotizándose en US$23.838, un 20,6 % por debajo de donde comenzaron el año.

“Los precios terminaron ligeramente más bajos de lo que esperábamos”, dijo Gardner. A mediados de diciembre de 2022, la empresa pedía un precio promedio en efectivo del primer trimestre de la LME de US$ 27 190, pero terminó en US$ 26 065.

DINÁMICA DE OFERTA Y DEMANDA EN 2023

A fines del año pasado, los analistas esperaban que el mercado del níquel siguiera bajo presión a medida que se acumulaba un superávit en el mercado.

La producción de acero inoxidable representa alrededor del 70 % de la demanda de níquel, y esto es impulsado en gran medida por los países en desarrollo en medio de expansiones de infraestructura. Pero la demanda china durante el primer trimestre no repuntó con tanta fuerza como esperaban los analistas.

"En Europa y América del Norte, la producción de acero inoxidable ha sido, en el mejor de los casos, tibia y las tasas de utilización de chatarra han sido altas, lo que ha reducido la demanda de productos primarios de níquel", dijo Gardner.

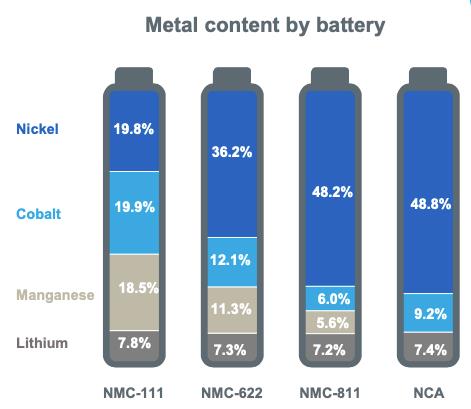

La demanda tampoco fue tan fuerte para el segmento de baterías. El níquel es un elemento clave utilizado en los cátodos de las baterías de los coches eléctricos y muchos creen que la demanda de este sector aumentará significativamente en las próximas décadas.

"China será el impulsor clave de la demanda de níquel este año, ayudada por la reapertura de su economía, y se espera que la demanda reprimida de los consumidores impulse la recuperación económica del país", dijo Manthey.

Indonesia estrangula el precio del níquel

Durante el segundo trimestre. Wood Mackenzie espera ver un crecimiento de la demanda global del 8 % en comparación con los primeros tres meses del año, alcanzando las 830.000 TM.

“Ese será otro récord de demanda global trimestral, superando el récord anterior de 780,000 toneladas establecido en el cuarto trimestre de 2022”, dijo. "Sin embargo, dado que el suministro refinado también estableció un nuevo récord en 870.000 toneladas, el segundo trimestre todavía verá un excedente en el mercado".

El año pasado, Indonesia siguió siendo, con mucho, el mayor productor de níquel, seguido de Filipinas y Rusia.

Los datos del Servicio Geológico de EE. UU. muestran que la producción minera global estimada de níquel aumentó en aproximadamente un 20 % en 2022, alcanzando los 3,3 millones de TM; casi todo el aumento de la producción se atribuyó a Indonesia.

“El mercado del níquel seguirá teniendo superávit a medio plazo gracias al fuerte crecimiento de la oferta en Indonesia”, dijo Manthey.

Por su parte, Wood Mackenzie espera que la oferta de níquel refinado primario aumente más del 11 % en 2023 en comparación con 2022, ascendiendo a 3,482 millones de TM.

“Ese 11 % de crecimiento podría ser conservador, dada la cantidad de proyectos que pretenden entrar en funcionamiento este año”, dijo Gardner. “Sin embargo, el mayor desafío será la demanda: ¿pueden las tasas de extracción actuales acomodar tanto más material? Dudamos que pueda, por lo que la pregunta será qué proveedores moderan su propio crecimiento/expansión para proteger los precios”.

EL CRECIENTE PAPEL DE INDONESIA

Indonesia ha estado atrayendo la atención de los inversores en el espacio del níquel durante algunos meses, particularmente cuando se trata del papel que el país podría desempeñar en el espacio de las baterías. Los datos de Reuters muestran que el país ha firmado más de una docena de acuerdos por valor de más de US$ 15.000 millones para materiales de baterías y producción de vehículos eléctricos.

Producción de níquel en la selva de Indonesia produce polémicas por el medio ambiente

“Durante los próximos 18 meses más o menos, los titulares de Indonesia se centrarán en la extracción y el procesamiento de productos semimanufacturados de níquel de hidróxido mixto precipitado y mata, que, en su mayor parte, se exportarán a China para su posterior procesamiento en sulfato de níquel o metal”, dijo Gardner.

Pero en la segunda mitad de 2024 y más allá, el analista espera ver más inversiones en sectores de valor agregado dentro de Indonesia, tomando ese precipitado de hidróxido mixto y mata en sulfato refinado y luego en precursores y materiales activos de cátodo.