MAXIM KHABUR

Los precios de algunos metales, incluidos los metales de tierras raras utilizados en la fabricación de baterías, alcanzaron un máximo histórico en 2022. Los principales factores que contribuyeron fueron las interrupciones de la cadena de suministro relacionadas con COVID en China y en todo el mundo, la guerra rusa contra Ucrania, y las posteriores sanciones de EE.UU. y la UE contra Rusia.

Al mismo tiempo, continúa acelerándose la demanda de baterías de litio avanzadas en vehículos eléctricos, vehículos todo terreno, manejo de materiales y otros equipos industriales, derivada de la necesidad de alejarse de los combustibles diesel y propano, y reemplazar las baterías de plomo-ácido con alternativas de fuentes de energía más eficientes.

Sin embargo, algunos expertos predicen que los precios de los metales seguirán un escenario de "superciclo": una avalancha de inversores hacia la producción de materias primas en 2022 dará como resultado una fuerte disminución de los precios en 2023–24 y un aumento posterior de los precios en 2026, con nueva demanda que llega al mercado.

Los aumentos de precios de las baterías de litio son desiguales para las diferentes químicas, lo que da como resultado una preferencia por las baterías LFP menos costosas y más confiables sobre las opciones NMC y NCA.

Aún así, a pesar de esta volatilidad de los precios, la tendencia a largo plazo para la electrificación de camiones industriales y otros equipos continuará hasta 2030 y más allá.

PRECIOS DE METALES PARA BATERÍAS EN 2022

En 2022, el mercado de vehículos eléctricos (EV) enfrentó escasez de litio, níquel y cobalto, ya que las operaciones mineras no han seguido el ritmo de la demanda de baterías para EV.

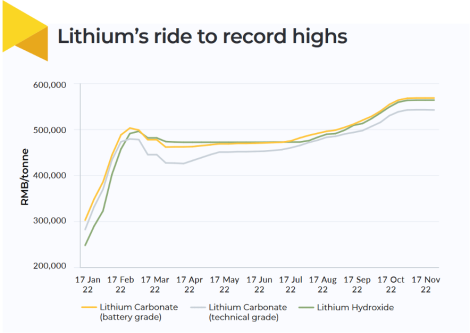

Por ejemplo, el carbonato de litio para baterías alcanzó un precio de 500.000 RMB por tonelada métrica (US$ 72.000) en febrero de 2022, nueve veces más que su precio de 2020. En respuesta, los precios de las celdas de las baterías han aumentado, lo que, a su vez, aumenta los costos de los vehículos y las tecnologías que funcionan con esas baterías, incluidos los dispositivos portátiles con paquetes de baterías de iones de litio.

El mercado del níquel también enfrentó fluctuaciones de precios, principalmente debido a la guerra contra Ucrania y los bloqueos de COVID en China. La incertidumbre de estos eventos creó una mayor demanda de níquel, al igual que los temores de que el suministro de níquel sea insuficiente para la producción futura de baterías para vehículos eléctricos.

Aún así, para abril de 2022, los precios del níquel se habían estabilizado en su mayoría en $ 30,000- $ 35,000 por tonelada, y un analista, Andrew Cole, analista principal de metales y minería de Fastmarkets, señaló: “dado que sus fundamentos han comenzado a parecer más débiles de lo que habíamos previsto anteriormente, no nos sorprendería si el níquel comienza a cotizar a la baja” ese mismo mes.

Según Benchmark Mineral Intelligence, una agencia de informes de precios y proveedor de datos, la demanda mundial de baterías de iones de litio está en camino de crecer un 36% este año, a 610 gigavatios-hora. Al mismo tiempo, se espera que el suministro de litio crezca un 33%, señaló Lithium Forecast de Benchmark.

En diciembre de 2022, los paquetes de baterías de iones de litio aumentaron de precio por primera vez desde que BloombergNEF (BNEF) comenzó a rastrear los precios en 2010, a un promedio de $151/kWh.

EL “SUPERCICLO” DE LA MINERÍA

Se espera que estos precios inflados del metal de las baterías sigan un patrón de "súper ciclo" durante el cual demasiados inversores demasiado entusiastas y de energía verde se precipitarán hacia el mercado minero.

En mayo de 2022, Goldman Sachs predijo que este exceso de minas de litio, níquel y cobalto conducirá a una oferta que superará la demanda de baterías, lo que nuevamente reduciría el precio de estos metales en 2023. Para 2025, las minas producirán un exceso de oferta del 23%, en comparación con una escasez del 11% en 2021.

En 2023, se espera que los precios del litio bajen a un promedio de $ 16,000 por tonelada y $ 11,000 por tonelada para 2024, una cifra que solo duplica su precio de 2020 (en comparación con el aumento de nueve veces cuando alcanzó su punto máximo).

Sin embargo, después de 2024, es probable que el superciclo del mercado de baterías vuelva a funcionar a toda marcha.

“Esta fase de sobreoferta finalmente sembrará las semillas del súper ciclo de materiales para baterías durante la segunda mitad de esta década”, dijo el grupo Goldman Sachs, después de lo cual “el aumento de la demanda superará de manera más sostenible el crecimiento actual de la oferta”.

PRECIOS ELEVADOS PARA LOS METALES DE LAS BATERÍAS PREFERENCIA ADMITIDA POR LAS BATERÍAS LFP

Ciertas químicas de baterías también experimentaron diferentes aumentos en la demanda. Según Fastmarkets, entre 2021 y 2022, los precios del hidróxido de litio se dispararon un 609%, mientras que los precios del carbonato de litio aumentaron un 570%, aumentos más significativos que los de cualquier otra materia prima para baterías.

Sin embargo, en términos absolutos, los precios de las baterías de materiales activos de cátodo (CAM) a base de níquel y cobalto aumentaron más que los de las baterías a base de fosfato de hierro y litio (LFP).

Ciertamente, el aumento de los precios del litio afectó los precios de las celdas de batería LFP, que aumentaron un 27% entre 2021 y 2022. Sin embargo, en 2022, las LFP eran un 20% menos costosas que las celdas de litio, níquel, manganeso y óxido de cobalto (NMC).

“La diferencia de densidad de energía a nivel de celda entre LFP y los materiales activos de cátodo (CAM) a base de níquel se reduce a nivel de paquete, y esta diferencia se reduce aún más con innovaciones como la integración de celda a paquete”, explica Muthu Krishna de Fastmarkets.

Si los precios de estas materias primas se mantienen donde están, es posible que veamos una mayor ventaja de costos para las baterías de fosfato de hierro y litio (LFP), que ofrecen más estabilidad térmica que las CAM basadas en níquel, así como un diseño de paquete más simple.

Los LFP no son nuevos, ya que Tesla los ha estado usando desde 2021; la empresa ha ido cambiando gradualmente de la tecnología NMC a la LFP. Más recientemente, los fabricantes de automóviles como Volkswagen y Rivian también anunciaron que utilizarían LFP en sus vehículos eléctricos de menor costo.

Muchas empresas también están cambiando de baterías de plomo-ácido obsoletas para carretillas elevadoras a alternativas de baterías de litio LFP más eficientes.

MINERÍA DE METALES DE BATERÍAS EN TODO EL MUNDO

Un factor que tendrá un impacto en el futuro de los precios del metal de las baterías es la Ley de Reducción de la Inflación recientemente aprobada en los Estados Unidos.

Esta ley ofrece incentivos financieros para los consumidores si compran baterías EV con ensamblaje final en América del Norte. Según Ken Hoffman, codirector de investigación de materiales de baterías para vehículos eléctricos en McKinsey & Company, para 2029 todas las baterías para vehículos eléctricos deben obtenerse en tierra, incluidos todos los materiales de las baterías.

Los incentivos estimularán aún más el crecimiento de la minería de metales para baterías y la fabricación local de baterías LFP en los Estados Unidos y Canadá, algo que ya está sucediendo hoy.

Este es un cambio significativo, ya que el procesador de minerales líder en el mundo para baterías EV es China. En 2022, Canadá se convirtió en el segundo productor mundial de materiales para baterías de vehículos eléctricos con Estados Unidos en el tercer lugar en la clasificación de Bloomberg a pesar del fuerte crecimiento en la demanda de baterías debido a la Ley de Reducción de la Inflación.

Los otros diez principales productores incluyen Finlandia, Noruega, Alemania, Corea del Sur, Suecia, Japón y Australia.

“Canadá obtiene una de las calificaciones más altas en mantener la cadena de suministro ecológica, gracias en parte a un generoso suministro de energía renovable, pero también a las regulaciones ambientales sobre minería. La encuesta de BloombergNEF también reconoció a Canadá por sus esfuerzos para impulsar la actividad minera de metales para baterías”, escribió el Financial Post.

Estados Unidos se está asociando con Canadá para producir metales para baterías norteamericanos. Desde 2021, estos países vecinos han estado en conversaciones para desarrollar una cadena de suministro de vehículos eléctricos similar a las que ya existen en Europa y Asia. La cadena de suministro regional se establecería principalmente para competir con el dominio chino.

China ha multiplicado por cuatro su producción de CAM entre 2018 y 2022, lo que significa que otros países están en una carrera para mantenerse al día. Cathode Forecast de Benchmark predice que este mercado asiático mantendrá su control hasta 2030, incluso después de la fecha límite de 2029 en la que la Ley de Reducción de la Inflación exige que las baterías se obtengan en América del Norte.

De hecho, China está en camino de aumentar su producción de CAM del 78% del mercado general en 2022 al 87% en 2030.

“Los datos destacan cómo la producción total de litio de grado de batería de China aumentará 5,3 veces más desde ahora hasta 2030, a pesar de los esfuerzos para desarrollar la capacidad de cátodos en el resto del mundo, que solo se prevé que aumente 2,8 veces en el mismo período”, dijo Benchmark.

En los Estados Unidos, ya estamos viendo un cambio hacia una minería más regional de metales para baterías. Por ejemplo, en 2021, General Motors contrató el proyecto de litio Hell's Kitchen de Controlled Thermal Resources en California para obtener litio de bajo costo extraído en Estados Unidos.

Prácticas mineras más sostenibles también están en el horizonte. Las fuentes de litio basadas en roca dura y salmuera no pueden satisfacer la demanda, por lo que los inversores están recurriendo a prácticas experimentales más nuevas. Como ejemplo, Stellantis se asoció con Vulcan Resources de Alemania, cuyo proyecto Zero Carbon Lithium utiliza energía geotérmica para producir hidróxido de litio sin combustibles fósiles y solo con una cantidad limitada de agua.

IMPLICACIONES A LARGO PLAZO DEL AUMENTO DE LOS PRECIOS DE LAS BATERÍAS

Para 2024, los precios del litio pueden estabilizarse.

“El suministro adicional de litio podría aliviar la presión sobre los precios en 2024, mientras que la geopolítica y las tensiones comerciales siguen siendo las mayores incertidumbres para otros precios clave de metales para baterías a corto plazo. Resolver estas tensiones podría ayudar a calmar los precios en 2023 y más allá”, dice Kwasi Ampofo, director de metales y minería de BloombergNEF.

Wood Mackenzie predice que el reciclaje como fuente de metales para baterías entrará en juego a mediados de la década de 2030. Los vehículos eléctricos representarán el 23% del mercado para 2030, y el mercado de automóviles comprenderá el 89% de la demanda de baterías. En ese momento, la cadena de suministro tendrá dificultades para satisfacer la demanda, lo que provocará una mayor necesidad de reciclaje, que no es una tarea sencilla.

“Esta década verá cómo la cadena de suministro se consolida aún más para poder suministrar grandes cantidades de cátodos y productos químicos aptos para baterías a los fabricantes de celdas, mientras que los recicladores tendrán que luchar con la gran masa y complejidad de los paquetes de vehículos eléctricos”, dijo Max Reid, líder autor del informe WoodMac.

Otra forma de mitigar la escasez de materiales de litio es la innovación en tecnología de baterías.

Las baterías de estado sólido (SSB) a largo plazo pueden eventualmente reemplazar las baterías de iones de litio en los vehículos eléctricos. Estas baterías están compuestas de “electrólitos sólidos, un ánodo libre de carbono y una capa compuesta de cátodo. Las baterías de estado sólido emplean un electrolito sólido que consiste en vidrio, cerámica, polímeros sólidos o sulfitos, a diferencia del gel de polímero o electrolito líquido que se usa en las baterías tradicionales de iones de litio para vehículos eléctricos (VE)”, explicó Owais Ali.

Estas baterías se cargan más rápidamente y son más confiables. Las SSB potencialmente duran más: un promedio de 10 000 ciclos, en comparación con los 3000 ciclos de las baterías de iones de litio.

BMW, Ford, Toyota, Samsung y QuantumScape con el apoyo de Volkswagen ya están explorando esta tecnología, pero hasta ahora solo han desarrollado versiones de laboratorio. Si las SSB se adoptan ampliamente, la necesidad de CAM de tierras raras por batería disminuiría.

EL PRECIO DE LA BATERÍA NO DESALIENTA LA ELECTRIFICACIÓN DEL EQUIPO DE MANEJO DE MATERIALES (MHE)

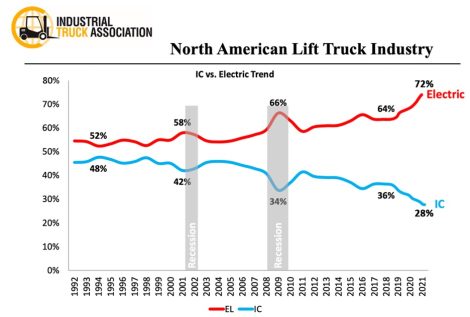

Aunque los precios del metal de las baterías seguirán experimentando cierta variabilidad, estas fluctuaciones no influyen en las tendencias de electrificación de MHE. En 2018, los vehículos eléctricos constituían el 64% del mercado, aumentando en los años siguientes hasta alcanzar el 72% en 2021.

Un impulsor clave de esta tendencia sigue siendo la demanda de una mayor eficiencia. A medida que las empresas pasan de las baterías de plomo-ácido a las baterías de iones de litio para carretillas elevadoras, ven una mayor productividad y menores costos totales de propiedad de sus equipos.

Además, las nuevas regulaciones en estados individuales de EE.UU. continúan impulsando la adopción de vehículos EV. Las prohibiciones de California sobre carretillas elevadoras de propano y diésel (a partir de 2026) y el incentivo de las carretillas elevadoras de cero emisiones (a partir de 2022) continúan impulsando la electrificación de MHE. Nueva York también prohibirá el uso de automóviles y camiones ligeros ICE a partir de 2035.

CONCLUSIONES CLAVE

+ Los precios de los metales se dispararon en 2022 debido a una mayor demanda de almacenamiento de energía, vehículos eléctricos y otros vehículos eléctricos; Interrupciones de la cadena de suministro de COVID en China, la guerra contra Ucrania y las sanciones rusas.

+ La continua demanda de vehículos eléctricos continúa impulsando el mercado de producción de baterías.

+ Los inversores que busquen beneficiarse de los altos precios en el mercado de materias primas impulsarán un aumento significativo en el suministro de metales para baterías para 2023 y 2024, lo que hará que los precios de estos materiales bajen.

+ Sin embargo, el "superciclo" resultante en la industria de extracción de baterías puede hacer que los precios se disparen nuevamente después de 2024 antes de estabilizarse en 2026 y más allá.

+ China continúa dominando la industria de producción de metales para baterías, pero los desarrollos a más largo plazo en América del Norte, como la Ley de Reducción de la Inflación, pueden reducir el dominio del país.

+ Las baterías LFP se están volviendo más viables a medida que aumentan los precios de los metales de tierras raras.

En última instancia, la tendencia de electrificación EV y MHE no se verá disuadida por el precio de las baterías. A nivel mundial, McKinsey & Company predice que la demanda de vehículos eléctricos aumentará un 30% cada año hasta 2030, incluso cuando la cadena de valor de la batería supere una valoración anual de $ 410.000 millones. El 90% de la demanda mundial de baterías provendrá de consumidores interesados en comprar vehículos eléctricos.

“En general, el crecimiento ha catalizado un nivel de inversión sin precedentes que los fabricantes de baterías deben hacer bien para seguir siendo competitivos, mientras que otras industrias buscan los mismos recursos escasos”, completa McKinsey.