Un nuevo estudio descubrió que los altos precios de la gasolina tienen un impacto mucho menor en la inflación subyacente de EE.UU. de lo que se suponía anteriormente

ALEX KIMANI

Durante décadas, la sabiduría convencional en macroeconomía ha sido que los altos precios del petróleo y el gas son con frecuencia la causa principal de la alta inflación. De hecho, muchos analistas han culpado a los dos grandes shocks de precios del petróleo de la década de 1970 por la alta inflación durante la década.

El argumento ha sido que los precios del petróleo y la inflación están conectados en una relación de causa y efecto, por lo tanto, a medida que suben los precios del petróleo, la inflación tiende a seguir en la misma dirección y viceversa.

Supuestamente, este es el caso porque el petróleo es un insumo importante en la economía, y si los costos de los insumos aumentan, también debería aumentar el costo de los productos finales.

Pero un nuevo estudio ha encontrado que los altos precios de la gasolina tienen un impacto mucho menor en la inflación subyacente de EE.UU. de lo que se suponía anteriormente. Una inmersión profunda en la última ola de alta inflación en los Estados Unidos revela que la relación entre los altos precios de la energía y la inflación no es sencilla ni está respaldada por los datos disponibles.

Después de un ascenso incesante a máximos de varias décadas, la inflación de EE.UU. ha estado cayendo desde mediados de 2022 y actualmente se encuentra en un 6,5% más aceptable.

Según un estudio realizado por el Centro de Investigación de Políticas Económicas (CEPR), la proporción del gasto en combustible para motores en la canasta de consumo en los EE.UU. es ~4%, mucho menor que la participación en alimentos o vivienda. Además, un aumento del 1% en el precio del crudo se traduce en un aumento del 0,6% en el precio de la gasolina, lo que reduce aún más el impacto de los precios del crudo en la inflación.

CEPR continúa diciendo que gran parte del aumento de la inflación provocado por el aumento de los precios del crudo ocurre en el primer mes después del aumento de los precios del crudo, pero es de corta duración.

Según CEPR, los intentos anteriores de cuantificar los efectos inflacionarios de los shocks de precios de la energía a menudo se basaron en métodos empíricos que han demostrado ser inválidos.

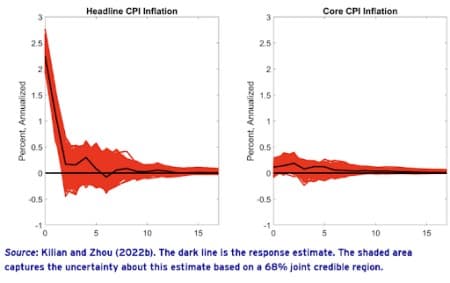

Sin embargo, mediante el uso de modelos autorregresivos de vectores de última generación, la organización descubrió que, si bien un aumento inesperado único en los precios de la gasolina provoca un fuerte aumento en la inflación general de precios al consumidor (IPC) de EE.UU., la respuesta solo persiste durante dos meses antes de volverse indistinguible de cero.

CEPR concluye que no hay evidencia de aumentos persistentes en la inflación debido al aumento de los precios de la gasolina o de picos de inflación periódicos retrasados, a medida que se renegocian los salarios.

Entonces, ¿cómo habría evolucionado la inflación de EE.UU. después de junio de 2019 si los precios de la gasolina se hubieran mantenido en los niveles bajos anteriores? Bueno, CEPR ha modelado esto y encontró que la inflación solo sería moderadamente más baja.

Por ejemplo, en mayo de 2022, los precios más altos de la gasolina agregaron ~1,2 puntos porcentuales a la tasa de inflación del índice de precios al consumidor general de 12 meses en comparación con una tasa real del 8,5%, un impacto que, según CEPR, puede ignorarse con seguridad.

DEFLACIÓN ESTADOUNIDENSE

Hay una escuela de pensamiento emergente que dice que los economistas deberían estar más preocupados por la posible deflación en EE.UU. que por la inflación actual.

En febrero pasado, la selectora de acciones inconformista Cathie Wood de ARK Invest dijo en un que los avances en tecnología probablemente aumentarán las tasas de productividad, superando cualquier aumento en los salarios.

“Tenemos un punto de vista muy fuerte de que las ganancias de productividad que presenciaremos en los próximos cinco a 10 años serán asombrosas. Creemos que la productividad aumentará más del 5% y no tendremos un problema de inflación”, explicó.

Wood sigue siendo uno de los pocos administradores de fondos destacados que dicen que la deflación, en lugar de la inflación, será una fuerza impulsora en la economía y el mercado de valores de EE.UU. en los próximos años. ARK Invest se ha hecho famoso por ser algo contrario al apostar en acciones de alta valoración y alto crecimiento que se dispararon durante las primeras etapas de la pandemia.

En diciembre, el profesor de economía de Dartmouth College, David Blanchflower, calificó la confianza de la Fed en las subidas de tipos de interés como "conjeturas sobre datos cero", prediciendo además que el resultado final podría ser un período de deflación.

El CEO de EasyKnock, Jarred Kessler, dice que la deflación puede estar cerca: "No he visto una deflación real en mi vida ni en la de mis padres, pero a pesar de lo mala que es la economía que estamos viendo, podemos experimentar una período deflacionario por delante”.

Según Kessler, los programas de estímulo del gobierno son los culpables de los problemas económicos actuales, y la gente comenzará a utilizar el capital de su vivienda nuevamente porque "no quedan muchas opciones" después de que la deuda de las tarjetas de crédito aumentara recientemente a un máximo de 18 años.

Otra señal discordante: Bloomberg dice que los mercados de alquiler podrían estar desinflando, ya que los mercados de alquiler de viviendas y apartamentos han caído drásticamente en los últimos 90 días mientras que las vacantes aumentan.