Los problemas ocasionados por la cadena de suministro ocasionaron problemas al sector de la energía solar. Pero hay tres productores de energía solar para comprar y mantener hasta 2026

Uno de los tantos sectores afectados por la cadena de suministro fue el del sector de la energía solar. Pero desde mediados de noviembre los pronósticos han mejorado y hay tres productores de energía solar para comprar y mantener hasta 2026, según Oilprice en Yahoo Finance: First Solar, Enphase Energy y Array Tech.

En los últimos dos años, los fabricantes de energía solar se han visto obstaculizados por interrupciones en la cadena de suministro, incluido el aumento de los costos de materiales para el polisilicio.

De hecho, el año pasado, Rystad Energy estimó que el aumento de los costos de equipo y envío podría provocar el aplazamiento o la cancelación del 56% de los proyectos solares a escala de servicios públicos en todo el mundo que se habían planificado para 2022.

Afortunadamente, estos desafíos se han ido desvaneciendo rápidamente. Los precios de la energía han vuelto a caer a los niveles anteriores a la guerra, impulsados por los temores de una recesión mundial y la débil demanda de petróleo en China debido a los brotes de Covid.

El mismo escenario se está desarrollando en el sector solar, con Bloomberg New Energy Finance (BNEF) informando que los costos de los materiales solares se han reducido en más de un tercio desde mediados de noviembre. Los precios de las obleas han caído aún más drásticamente, y los costos cayeron hasta un 21% solo esta semana.

Estos desarrollos han inspirado a Wall Street a volverse alcista en el sector. Goldman Sachs ha pronosticado que el sector registrará una tasa de crecimiento anual compuesta (CAGR) del 18% para las instalaciones solares hasta 2026, impulsada al menos en parte por las disposiciones de apoyo de la Ley de Reducción de la Inflación (IRA), así como por la caída de los costos.

El analista de 5 estrellas de Goldman, Brian Lee, ha seleccionado tres acciones de energía solar como buenas propuestas de compra, diciendo que tienen al menos un 50% de ventaja durante el período de tiempo.

Otra gran razón por la que es probable que el sector se mantenga caliente durante años: la energía solar es, con mucho, la fuente de energía más barata, con nuevos proyectos solares a escala de servicios públicos que tienen aproximadamente la mitad del costo del carbón y el gas natural.

FIRST SOLAR

Capitalización de mercado: US$ 15.5 billones

Devoluciones a 12 meses: 74.2%

First Solar es el mayor desarrollador de paneles solares con sede en EE.UU., con un enfoque en paneles a escala de servicios públicos. La firma dice que tiene la capacidad de fabricar más de 20 gigavatios de capacidad de panel al año y ha gastado US$ 1.500 millones acumulados en I+D desde su fundación en 1999.

Brian Lee de Goldman ha proyectado que First Solar será una de las empresas que más se beneficiará de la IRA. “First Solar actualmente tiene una capacidad de 3GW en EE.UU., lo que sitúa a la empresa como beneficiaria inmediata de los créditos fiscales de fabricación de la IRA.

La empresa espera alcanzar una capacidad nominal de 7 GW en EE.UU. para YE2023 y 10 GW para YE2025. Suponiendo que califique para los créditos de 0.17 centavos/w, estimamos que estos créditos representan 60% del ASP, y la capacidad de 10 GW implicaría un beneficio después de impuestos de US$ 1.400 millones/año”.

El año pasado, First Solar anunció que construirá una nueva planta de fabricación de paneles solares en el sureste de los EE.UU. En noviembre, la empresa eligió el condado de Lawrence en Alabama como la ubicación de su fábrica de US$ 1.100 millones.

La empresa también planea gastar US$ 185 millones en la mejora y expansión de sus instalaciones existentes en Ohio. El anuncio se produjo inmediatamente después de la aprobación de la Ley IRA, lo que respalda el impacto que probablemente tendrá en el negocio de First Solar.

Sin embargo, no todos los analistas de Wall Street son optimistas sobre First Solar, especialmente a corto plazo, y JP Morgan dice que es probable que se haya ganado dinero fácil, mientras que GLJ Research ha rebajado la calificación de las acciones de Compra a Venta.

First Solar cerraba el viernes en los US$ 156.82 y la ubicación de las medias móviles, la de 70 periodos por encima de la de 200 periodos, nos daría una señal alcista. Mientras, los indicadores de Ei se muestran mixtos.

ENPHASE ENERGY

Capitalización de mercado: US$ 32.7 mil millones

Devoluciones a 12 meses: 52.9%

Enphase Energy es un diseñador y fabricante líder de inversores solares, un hardware crítico utilizado en todas las instalaciones de energía solar.

En los últimos tres años ha registrado ganancias constantes y un crecimiento de los ingresos, con ganancias en el tercer trimestre de 2022 alcanzando los US$ 634.7 millones, un récord trimestral y bueno para un impresionante crecimiento interanual del 80%.

Aún más notable es que no solo es sólidamente rentable, sino que también posee uno de los mayores márgenes de beneficio entre los nombres líderes en energía solar con un margen bruto superior al 40%. Su rival más cercano en este sentido es SolarEdge Technologies con GM del 29%.

Curiosamente, esta última es una de las acciones de energía solar que recientemente recibió una mejora: el mes pasado, Cowen reiteró su calificación de desempeño superior y elevó su precio objetivo a US$ 360 desde 309, y el analista Jeffrey Osborne escribió que está "bien posicionado para beneficiarse de la demanda solar secular impulsada por la política y las tarifas eléctricas más altas".

Con respecto a los efectos de IRA en Enphase, el analista Brian Lee señala que es potencialmente un "beneficiario directo y a corto plazo de los créditos de fabricación".

“Suponiendo que Enphase Energy estableciera la capacidad de los EE.UU., sería elegible para capturar el monto total de estos créditos, según la gerencia. Además, creemos que está bien posicionada para beneficiarse de la extensión del ITC solar que creemos que respaldará un entorno de demanda más estable para las instalaciones solares y de almacenamiento tanto residenciales como comerciales en los EE.UU.", agregó.

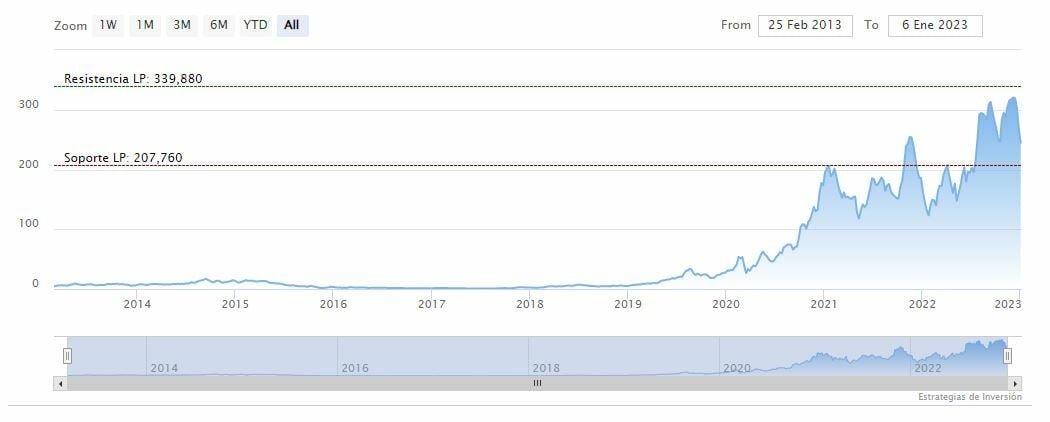

Enphase Energy cerraba la primera semana de enero en los US$ 233.65, continuando con la caída de mediados de diciembre pero con la media móvil de 70 periodos por encima de la de 200 periodos. Siendo esto una señal alcista. Mientras, los indicadores de Ei se muestran en su mayoría bajistas.

ARRAY TECHNOLOGIES

Capitalización de mercado: US$ 2.8 billones

Devoluciones a 12 meses: 31.3%

Array Technologies, con sede en Albuquerque, Nuevo México, diseña y fabrica sistemas de monitoreo de suelo solar. Esta empresa se hizo famosa por todas las razones equivocadas, después de que las acciones se desplomaran espectacularmente tras su salida a bolsa en octubre de 2021. Afortunadamente, las acciones han vuelto a la vida últimamente, con un 31% más en los últimos 12 meses.

Últimamente, Array Technologies parece estar recibiendo mucho amor en Wall Street, con Brian Lee prediciendo que será "un beneficiario inmediato de los vientos de cola de la demanda del IRA". Lee destaca específicamente la extensión del ITC solar en un 30% para la próxima década, lo que otorga una gran cantidad de certeza al mercado.

Hace dos semanas, Cantor Fitzgerald calificó a Array Technologies con Sobrepeso:

“Creemos que Array es un socio lógico a largo plazo para las empresas de ingeniería, adquisición y construcción y los operadores solares a escala de servicios públicos dado el historial comprobado de la compañía, su sólida cadena de suministro y su oferta de productos diferenciados”, escribió Derek Soderberg en una nota para inversionistas.

Hace dos meses, Piper Sandler mejoró las acciones de Array Technologies a Sobrepeso desde Neutral con un precio objetivo de US$ 28, bueno para un aumento del 53%, y dijo que prevén una mejor perspectiva a futuro para la empresa de energía renovable.

Array Tech cerraba la semana en los US$ 18.76 y la ubicación de las medias móviles, la de 70 periodos por encima de la de 200 periodos, nos daría una señal alcista. Mientras, los indicadores de Ei se muestran en su mayoría bajistas.