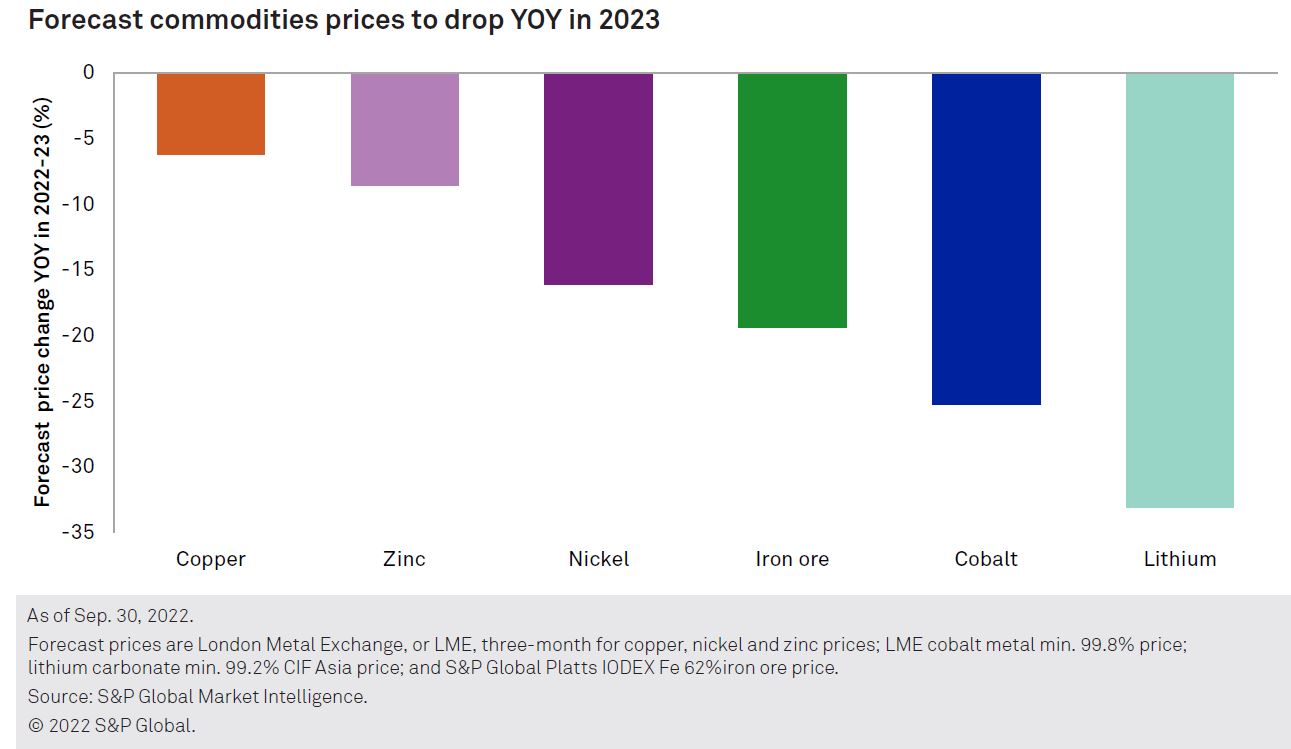

Los precios caerían el próximo año. En 2024 la demanda supera la oferta minera que tiene difíciles condiciones financieras

ANAHÍ ABELEDO

Los eventos macroeconómicos que incidieron durante la mayor parte de 2022, sobre el mercado de metales y minerales, como la alta inflación y la amenaza de recesión, volverían a pesar en el año entrante. Según S&P Global la moderación de la industria manufacturera y de la construcción en China rebajaría la demanda de metales industriales, como el cobre y el mineral de hierro. En tanto, la producción de vehículos eléctricos también se vería afectada moderando la demanda de níquel y cobalto para baterías. Sin embargo a partir de 2024 la oferta minera sería insuficiente para una demanda creciente. Cayó el financiamiento para exploradores mineros junior y se limitan las fusiones y adquisiciones del sector.

Se pronóstica que los precios de 2023 promediarán menos que en 2022 en los productos industriales analizados por el informe tendrán una caída interanual del 7% para el cobre al 33% para el litio.

La demanda de muchas materias primas sería superior a la capacidad de la industria minera para aumentar la oferta, lo que resultará en déficits de productos básicos para 2024, según el informe "2023 Metals and Mining Industry Outlook".

Las expectativas se centran en la transición energética y el impulso de las energías renovables a mediano plazo.

En su última edición, S&P Global Ratings rebajó sus pronósticos de crecimiento del PIB para EE. UU., Alemania y China, así como sus expectativas de crecimiento mundial.

Mientras tanto, los bancos centrales, encabezados por la Reserva Federal de EE. UU., están implementando alzas en las tasas de interés para controlar la inflación, aunque el apoyo prestado al dólar estadounidense pesa sobre otras monedas y afecta a las materias primas

La actividad manufacturera, y por lo tanto la demanda de metales industriales, ha sido cada vez más moderada en Europa debido a los altos precios de la energía - una consecuencia del conflicto entre Rusia y Ucrania - con los índices de gerentes de compras, o PMI, de la eurozona y Alemania, cayeron en contracción en el tercer trimestre.

China ha estado lidiando con PMI fluctuantes desde que impuso las medidas relacionadas con COVID-19, y los bloqueos en una serie de centros industriales, mellaron la producción y la confianza del mercado.

La producción de vehículos eléctricos ha sido recientemente una de las industrias afectadas, moderando la demanda de níquel, cobalto y metales para baterías de litio a pesar del impulso mundial por la electrificación del sector de la movilidad.

No obstante, los gobiernos han estado desplegando esfuerzos para asegurar las cadenas de suministro locales para estos materiales críticos a través de la legislación, aunque las tendencias resultantes de la oferta y la demanda no permitirían que los intentos se materialicen en el corto plazo.

En cambio, los vientos en contra macroeconómicos de la inflación energética, los costos de las materias primas y la escasez de piezas afectarían la producción de automóviles y la demanda de metales para baterías.

La demanda de cobre y mineral de hierro se ve obstaculizada por la interrupción de los mercados inmobiliarios. Los datos inmobiliarios de EE. UU. muestran una tendencia a la baja

tendencia en la nueva construcción y el potencial de una recesión general en el mercado de la vivienda. En China, a pesar de varias subvenciones del gobierno para infraestructuras y la reanudación de los proyectos del desarrollador China Evergrande, una temporada alta de construcción mediocre, junto con la política actual de cero COVID-19, se espera que limite cualquier aumento en la demanda y los precios en la primera mitad de 2023.

Con el aumento de los costos de capital, incluso la construcción de recursos de energía renovable se verá afectada, impactando aún más al acero y al consumo de cobre.

A pesar de la demanda moderada en 2023, se estima que la inflación presionará los mercados de metales.

Los precios del cobalto han tocado techo desde mediados de marzo

TRANSICIÓN ENERGÉTICA IMPULSARÍA DEMANDA

Los esfuerzos globales para descarbonizar están impulsando el despliegue de tecnologías que están aumentando la demanda de materias primas, generando retos a corto plazo en el sector de las materias primas.

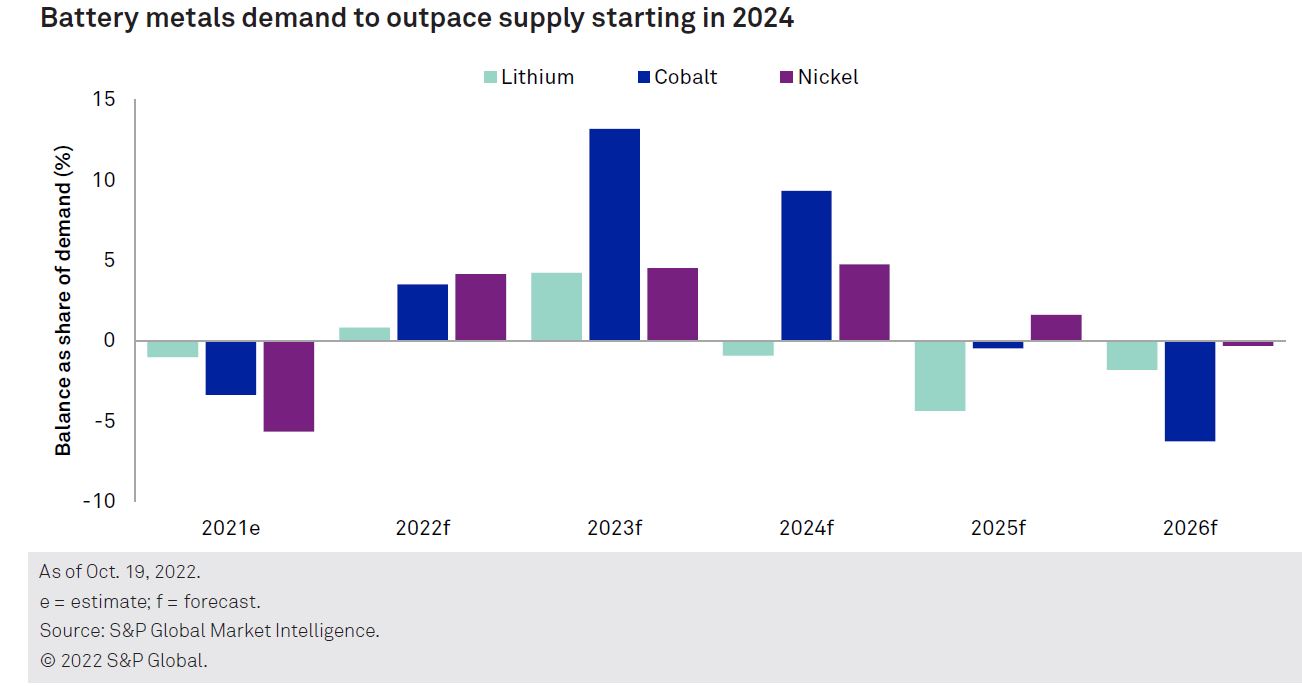

Para muchas materias primas el aumento del consumo superará la capacidad de la industria minera para aumentar la oferta, lo que resultará en déficits de productos básicos como a principios de 2024.

Por el lado de los metales de las baterías, los incentivos gubernamentales y los mandatos de políticas aumentarán las ventas de vehículos eléctricos enchufables para pasajeros, o PEV, en una CAGR del 28,1% desde 2021 hasta 2026.

Las tuberías de suministro de componentes de batería tendrán dificultades para mantenerse al día con un aumento tan fuerte en demanda.

El desarrollo de activos de litio predice un crecimiento saludable en 2023, pero no cumple con las expectativas de demanda ya en 2024.

El cobalto enfrenta desafíos similares, aunque la producción aumenta hasta 2024, principalmente de la República Democrática del Congo: resulta en un déficit a partir de 2025.

El crecimiento anticipado en el suministro de níquel primario de Indonesia en 2025 pospondrá un déficit hasta 2026, cuando se pronostica que la demanda de níquel relacionada con las baterías alcanzará el 17,6 % de toda la demanda de níquel, frente al 7,1 % en 2021.

Los esfuerzos de transición energética también impulsarán la demanda de mineral de hierro, zinc y cobre, pero la narrativa es marcadamente diferente.

A pesar de una demanda adicional de las instalaciones de parques solares y eólicos en rápida expansión, se pronostica que la producción mundial de acero crudo será plano en gran medida hasta 2026, lo que contribuirá a la débil demanda de mineral de hierro transportado por mar.

Se espera que aumente el consumo de zinc refinado modestamente durante el período de pronóstico, con los parques eólicos marinos como un nuevo contribuyente neto clave.

Sin embargo, se espera que ambos productos tendrán superávit a partir de 2026.

El cobre refinado, con su papel destacado en los PEV, las fuentes de energía renovable y la distribución y redes de transmisión, verán una demanda progresivamente mayor hasta 2026.

El análisis de S&P Global indica una duplicación de demanda de cobre al 2035 con base en iniciativas de descarbonización orientadas a cumplir la meta de cero emisiones netas al 2050.

En la sección sobre las restricciones de suministro de cobre, discutimos los desafíos que contribuyen a la escasez de suministro a mediano y largo plazo.

DIFÍCIL FINANCIACIÓN PARA EXPLORADORES MINEROS

A medida que nos acercamos a fines de 2022, todas las señales apuntan a un cambio de suerte para el sector de la exploración.

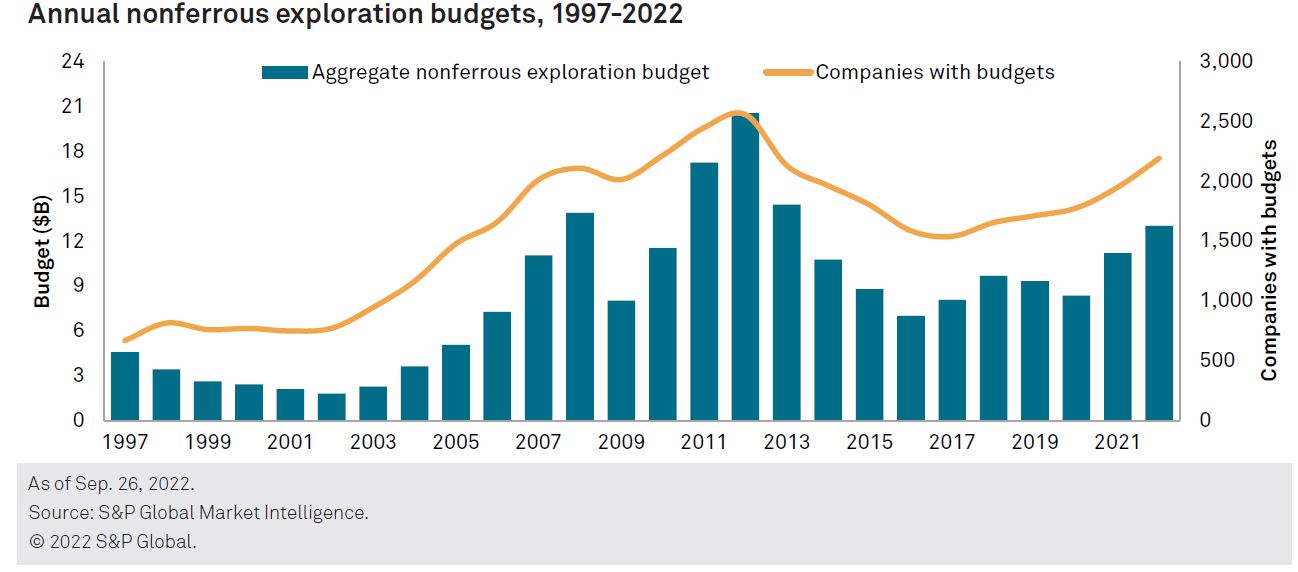

La industria de la exploración está muy influenciada por los precios de los metales y las condiciones de financiación.

Los precios de los metales aumentaron a fines de 2020, lo que impulsó una mayor actividad financiera. Esto alentó a la industria a asignar más recursos para la exploración global de los no ferrosos año tras año, con presupuestos que aumentan un 34% a $ 11.200 millones.

Las condiciones macroeconómicas continuaron mejorando la mayor parte de 2021, lo que resultó en que las empresas analizadas gastaran alrededor de un 10 % más de lo que habían presupuestado originalmente para el año.

Este optimismo se extendió hasta 2022, con un aumento del presupuesto global de un 16% adicional a $13.000 millones. Si bien el total de 2022 es un máximo de casi 10 años, es importante mantener una perspectiva histórica.

La última vez que los precios de los metales se comportaron tan bien como lo hicieron desde mediados de 2020 hasta finales de 2021 fue en 2011-12; los presupuestos de exploración en 2012 totalizaron más de US$ 20.500 millones, o un 58 % más que en 2022.

A medida que se acerca 2023, la inflación global, la inestabilidad geopolítica y los temores de recesión están pasando factura. Los precios de los metales han caído fuera de sus máximos y los mercados han tendido a la baja.

Esto ha provocado que los inversionistas se alejen del sector minero: la financiación para exploradores junior e intermedios totalizó US$ 8.400 millones hasta agosto, una disminución significativa de los US$ 14.600 millones recaudados en el mismo período de 2021.

Si esta tendencia continúa durante el resto de 2022 y en los primeros meses de 2023, se espera una disminución del 10% al 20% en el presupuesto de exploración global para 2023. Sin embargo, la disminución no se sentirá de manera uniforme.

Se espera una mejora del equilibrio del mercado y precios del litio más bajos en 2023

Los presupuestos de oro deberían disminuir de manera relativamente significativa, debido a que un gran sector junior centrado en el oro tiene dificultades para obtener fondos para sus programas.

El interés en metales de transición energética debería apoyar los presupuestos para cobre, níquel y litio, aunque se esperan disminuciones para cobre y níquel.

Con la creciente incertidumbre en el mercado global, el presupuesto continuará enfocándose en la exploración en sitios mineros y proyectos avanzados: una tendencia preocupante que ya dura una década.

El enfoque reducido en proyectos de base ha resultado en un descenso notable de nuevos descubrimientos importantes.

La falta de exploración en etapa temprana, combinada con empresas importantes que racionalizan sus carteras de proyectos desde 2012, ha provocado una disminución significativa de las carteras de proyectos para la mayoría de los productos básicos.

En el mediano plazo, las perspectivas para muchos productos básicos industriales que prevén déficits crecientes a medida que se acelera el movimiento de transición energética, hay preocupaciones sobre las perspectivas de suministro de metales clave.

RESTRICCIONES EN SUMINISTRO DEL COBRE. PROYECTOS

Después de casi una década de esfuerzos limitados de exploración y desarrollo centrados en el cobre, las perspectivas para el futuro suministro extraído enfrentan vientos en contra significativos a medida que la demanda de metales relacionada con la transición energética global se acelere en los próximos años.

El análisis de los esfuerzos del sector de exploración para encontrar y definir los principales descubrimientos de cobre revela una marcada falta de éxito: particularmente durante la última década y a pesar del aumento de los presupuestos de exploración de cobre en los últimos años.

Solo se identificaron una docena de importantes descubrimientos de cobre entre 2012 y 2021, en comparación con 82 entre 2002 y 2011. La etapa inicial de la exploración generalmente se asocia con descubrimientos nuevos y considerables de greenfields.

El creciente enfoque de las empresas en la exploración o cerca de sus operaciones existentes y depósitos en etapa avanzada ha sido una importante razón de la disminución de los descubrimientos.

Si bien este cambio estratégico ha llevado a algunos nuevos descubrimientos en los campamentos mineros existentes, aumentó principalmente la dotación de descubrimientos existentes realizados en la década de 1990 y principios de la de 2000.

El suministro de cobre enfrenta vientos adversos debido a la gran demanda para la transición energética

El aumento de los precios del cobre desde 2020 hasta principios de 2022 también ha contribuido a mejorar la dotación en los descubrimientos existentes, ya que el mineral de menor ley se vuelve económico para la minería.

Dado que la expansión conduce inevitablemente a leyes mineras generales más bajas, muchos de las operaciones tendrán dificultades para expandir la producción cuando se enfrenten a requisitos de mayor rendimiento.

Tales operaciones, y muchas minas nuevas potenciales, también enfrentarán un creciente escrutinio ambiental, social y de gobernanza, o ESG, que probablemente limitará la cantidad de depósitos, independientemente del tamaño, disponibles para la tubería de suministro de cobre extraído a nivel mundial.

METALES DE LA BATERÍA

Los fuertes vientos en contra amortiguan la demanda a corto plazo;la seguridad de los recursos respalda el aumento de la oferta.

Las ventas globales de vehículos eléctricos enchufables para pasajeros, o PEV, han resistido la debilidad en el mercado automotriz en general. Las ventas de PEV en China se recuperaron desde junio, ya que los centros automotrices clave han emergido de la interrupción del bloqueo de COVID-19.

Sin embargo, en Europa y EE. UU., la cadena de suministro, la escasez y las crecientes presiones inflacionarias están ralentizando el crecimiento de las ventas de PEV.

El mercado de PEV limitado por la oferta ha limitado el crecimiento de la demanda de litio, aunque el aumento neto en la demanda de litio del sector empujó el precio CIF Asia del carbonato de litio para septiembre un 138,1% más que el precio de diciembre de 2021.

Se espera una mejora del equilibrio del mercado y precios del litio más bajos en 2023, a medida que aumenta la inversión en proyectos, la perspectiva de la oferta y la demanda se debilita a medida que los consumidores se abstienen de comprar PEV y productos electrónicos discrecionales.

Sin embargo, los aumentos en la oferta enfrentan factores de riesgo como el retraso actual en la ejecución del proyecto persistirá hasta 2023, incluida la inflación de costos y los retrasos logísticos que afectan la construcción de la mina.

La industria minera australiana también enfrenta una escasez estructural de mano de obra. En una nota positiva, las interrupciones relacionadas con COVID-19 es probable que disminuyan, especialmente para la actividad de desarrollo fuera de China.

Los precios del cobalto han tocado techo desde mediados de marzo, debido a una menor demanda de productos electrónicos de consumo y baterías de níquel-manganeso-cobalto.

Los flujos logísticos que afectan las exportaciones de cobalto de África mejoraron durante los meses de verano, habiéndose alternado en los últimos dos años debido a interrupciones intermitentes de COVID-19, disturbios, inundaciones, ataques cibernéticos y huelgas más recientes en octubre.

Se espera que la producción de la mina de cobalto, en general transitará sin problemas a la producción de la refinería en 2023, ya que se han eliminado algunos de los peores cuellos de botella en el envío.

Sin embargo, también se espera una pausa continua en la demanda de productos electrónicos de consumo y un menor crecimiento de las ventas de PEV en Europa y EE. UU causaría mayores obstáculos para la demanda de cobalto en 2023.

Los precios del níquel en la Bolsa de Metales de Londres han sido volátiles desde la contracción corta de marzo. Los precios del 13 de octubre fueron similares a los de mediados de enero; sin embargo, los fundamentales son actualmente peores.

Se prevé un superávit en el mercado del níquel para 2022, ya que la oferta de níquel de Indonesia aumenta hasta 2023.

Una peor perspectiva macroeconómica también está reduciendo la demanda de bienes de consumo que contienen níquel y amortiguando el sentimiento del mercado.

Si bien se espera que los PEV de pasajeros sean el principal impulsor del crecimiento de la demanda mundial hasta 2026, el aumento de la producción de Indonesia significa que la demanda solo comenzará a aumentar más rápido que la oferta en 2025.

El mercado de metales para baterías entrará en 2023 con desafíos persistentes en el lado de la producción de PEV y una demanda más débil por China cero Covid.

La política de COVID-19 podría resultar en más interrupciones en las cadenas de suministro de metal de baterías relacionadas con PEV en el próximo año.

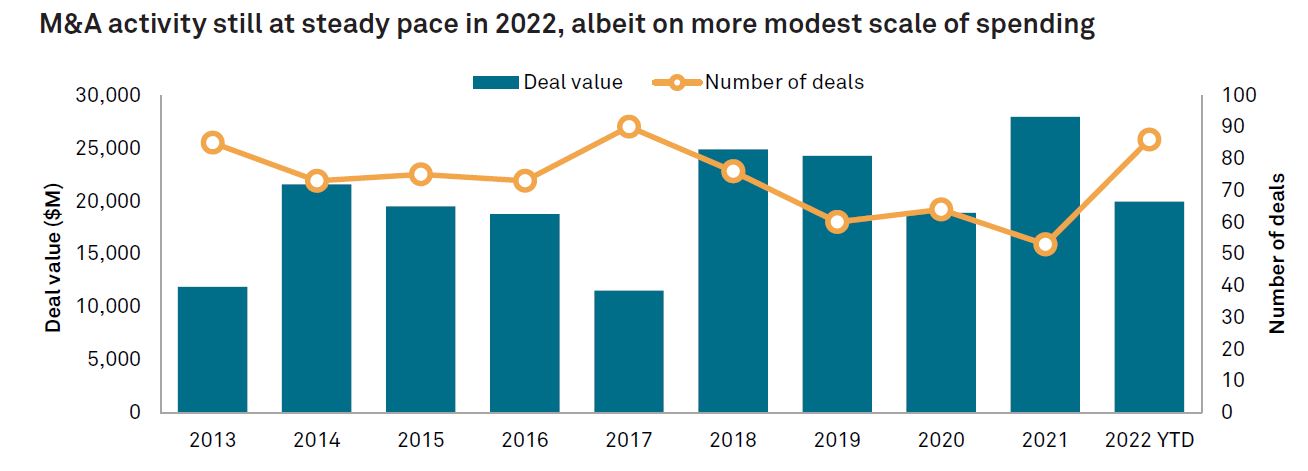

FUSIONES Y ADQUISICIONES CON MENOR IMPULSO POR INFLACIÓN

La actividad de fusiones y adquisiciones en el sector de los metales y la minería ha sido sólida hasta la fecha en 2022, capitalizando las materias primas de alto valor y algo parecido a la ráfaga de adquisiciones que siguió al repunte de las materias primas después de la crisis financiera de 2008.

Sin embargo, con la inflación en aumento y los mercados de metales enfrentando obstáculos macroeconómicos, los precios de los metales se han corregido de sus máximos recientes y se espera que caigan aún más en 2023.

Además, se espera que los costos de capital y los precios de la energía aumenten, dejando mineros con reservas excedentes de efectivo potencialmente más bajas para invertir en actividades de compra o exploración, o ambas, dependiendo del objetivo adquirido.

El entorno macroeconómico agrio y la volatilidad del mercado resultante probablemente hará que los compradores sean cautelosos, aunque estos mismos factores pueden ampliar el conjunto de activos disponibles para la compra en 2023.

Otros impulsores también pueden estar en juego, a saber, el aumento de la demanda de metales energéticos en el contexto de la transición energética y electrificación de la movilidad.

El cobre es una clave metálica para ambos. Con una cartera delgada de proyectos de cobre en desarrollo en comparación con el aumento de la demanda, los acuerdos que apuntan al metal rojo aumentado tanto en valor como en número en los últimos dos años.

En 2022, el valor promedio de las transacciones de cobre ha superado con creces al del oro, impulsado por el precio histórico y los esfuerzos de licitación actuales de BHP para adquirir OZ Minerals puede señalar el comienzo de una tendencia hacia las adquisiciones de cobre.

En el contexto geopolítico del conflicto entre Rusia y Ucrania, que ha expuesto los problemas de la cadena de suministro y la dependencia del extranjero de fuentes de minerales críticos, los gobiernos han comenzado a implementar requisitos de abastecimiento, especialmente para metales de batería.

Este puede impulsar una tendencia diferente en la actividad de fusiones y adquisiciones, centrada en la consolidación de la industria nacional y las empresas que compran pequeñas operaciones como un medio para entrar en el campo de juego y capitalizar la demanda.

Los gigantes de la industria también pueden buscar asegurar un camino de la mina al mercado, e incluso más allá, a través del reciclaje, para metales críticos, especialmente la batería principal de metal de litio.

Gangfeng Lithium es un ejemplo de productor, refinador y productor de litio integrado verticalmente como procesador, fabricante y reciclador de baterías. La compañía ha ampliado su alcance al comprar $ 962 millones en minería de litio, con activos hasta la fecha y US$ 500 millones en 2021.

En el ámbito de las fusiones y adquisiciones de oro, en los últimos años surgió una tendencia similar de grandes empresas que solo se hicieron más grandes las fusiones entre iguales representan la mayor parte del valor de la transacción anual.

Sin embargo, de cara a 2023, el metal amarillo se enfrentará a fuertes vientos en contra de la postura agresiva de la Reserva Federal de EE. UU., que respalda al dólar frente al precio del oro. Esto podría disuadir compras significativas, contrarrestando la tendencia de adquisición de oro multimillonaria de 2020-22.