FRIK ELS

La volatilidad en los mercados de metales y minería continuó en el tercer trimestre del año, con el cobre perdiendo de vista los precios récord alcanzados en marzo, la recuperación del oro , el litio duplicando su precio en lo que va del año, el carbón subiendo a niveles sin precedentes, la potasa avanzando a un máximo de 14 años y el uranio experimenta el mejor mercado desde Fukushima.

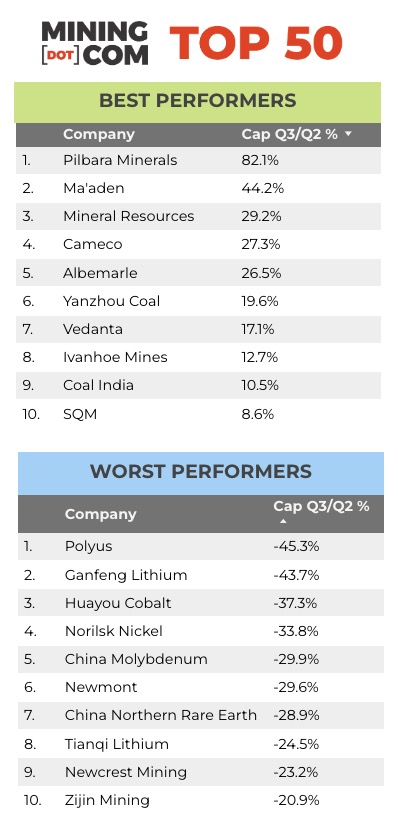

El ranking MINING.COM TOP 50 de las mineras más valiosos del mundo perdió US$ 134.000 millones, según los movimientos del precio de las acciones de intercambio primario convertidos a dólares estadounidenses, en el transcurso del tercer trimestre y ahora valen US$ 1,22 billones.

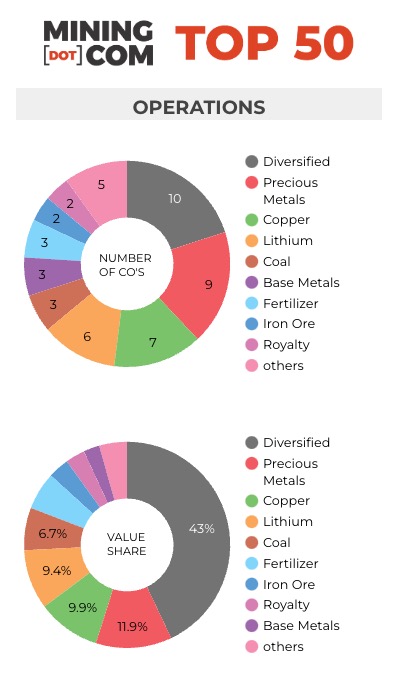

Desde su punto máximo a fines de marzo, el valor combinado de las 50 principales ahora se ha reducido en más de US$ 500.000 millones, y las empresas de fertilizantes, litio y carbón son las únicas acciones que muestran ganancias en 2022.

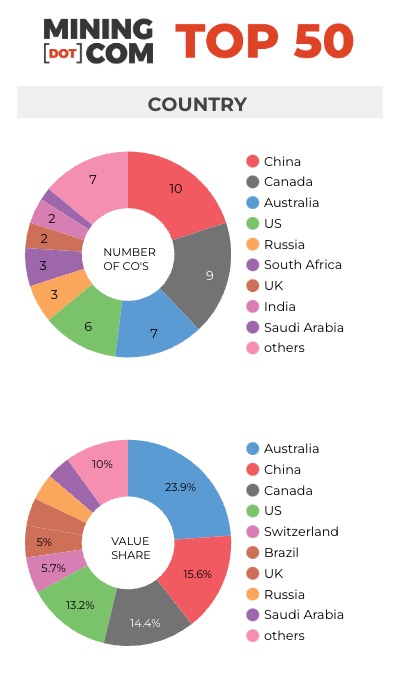

Las pérdidas en LSE, ASX y TSX se vieron agravadas por un dólar en alza frente a todas las monedas principales con BHP, que coqueteó con US$ 200.000 millones en abril para convertirse brevemente en la acción más valiosa en el FTSE, ahora con un valor de US$ 75.000 millones menos.

Después de pasar un tiempo fuera del top 10 el año pasado, la posición de Glencore en el no. 3 con una valoración de US$ 70.000 millones a fines del tercer trimestre ahora parece seguro. El gigante suizo se está beneficiando de una estrategia para no deshacerse del carbón como sus pares y un brazo comercial que aprovecha al máximo los precios altísimos de la energía.

Entre los pesos pesados, las empresas de cobre puras fueron las más afectadas con pérdidas promedio en la capitalización de mercado desde el comienzo del año en un 31%. Teck Resources de Vancouver, gracias a su exposición a las arenas bituminosas y el carbón canadienses, es el único productor de metales base que muestra ganancias este año .

Las empresas de carbón son las que mejor se desempeñan en el índice con Shaanxi Coal subiendo un 67% y Yanzhou Coal casi duplicando su valor este año en términos de dólares a pesar de la caída del renminbi. Coal India, el principal productor mundial de carbón térmico, también disfruta de un mercado alcista, con un aumento de más del 32% en 2022.

La duplicación de los precios del litio en lo que va del año en China y los precios récord de la espodumena vieron a dos nuevos participantes entre los 50 principales del sector, lo que elevó a seis el número de empresas de litio entre las 60 principales.

Mientras que las acciones chinas sufrieron un trimestre terrible, ante la caída del dólar australiano, los recursos minerales subieron 10 lugares al no. 43 durante el tercer trimestre, mientras que Pilbara Minerals se disparó al no. 40 después de subir un 45% en el ASX.

Otros jugadores de litio australianos en su trayectoria actual pronto podrían unirse al ranking: Allkem se encuentra en el no. 58 mientras que IGO está burbujeando en el no. 52, justo debajo del mineral de hierro de Kumba.

El único representante de Chile en el top 50, SQM, ha subido más del 80% en lo que va del año, ya que la empresa de Santiago informa un sorprendente aumento de 10 veces en las ganancias, mientras que el principal productor Albemarle se ha convertido en un fijo en el top 20 en el n. 15.

RETIRO RUSO

Si bien la negociación en los mercados occidentales de acciones rusas se ha detenido, las mineras del país, al igual que el rublo y la Bolsa de Valores de Moscú, hasta hace poco desafiaron la gravedad.

Norilsk Nickel, gracias a los inversores cautivos en el MCX, todavía vale más de US$ 30.000 millones, pero eso es US$ 16.000 millones menos durante el tercer trimestre. El productor de PGM, níquel y cobre había sido nominalmente la quinta empresa más valiosa a fines de junio, pero ahora parece quedar fuera del top 10.

El gigante de diamantes Alrosa ha logrado mantenerse en el ranking en el no. 46 mientras que una disminución de valor de US$ 10.000 millones hace que Polyus caiga 13 lugares a una valoración de US$ 11.700 millones.

Al igual que con cualquier clasificación, los criterios de inclusión son temas polémicos. Decidimos excluir empresas no cotizadas y de propiedad estatal desde el principio debido a la falta de información.

Eso, por supuesto, excluye a gigantes como Codelco de Chile, Navoi Mining de Uzbekistán, propietaria de la mina de oro más grande del mundo, Eurochem, una importante empresa de potasa, el comerciante Trafigura con sede en Singapur y varias entidades en China y países en desarrollo de todo el mundo.

Otro criterio central fue la profundidad de la participación en la industria antes de que una empresa pueda llamarse legítimamente empresa minera.

Por ejemplo, ¿deberían incluirse las empresas de fundición o los comerciantes de productos básicos que poseen participaciones minoritarias en activos mineros, especialmente si estas inversiones no tienen un componente operativo o justifican un puesto en el directorio?

Esta es una estructura común en Asia y la exclusión de este tipo de empresas eliminó nombres conocidos como las japonesas Marubeni y Mitsui, Korea Zinc y la chilena Copec.

Los niveles de participación operativa o estratégica y el tamaño de la participación accionaria fue otra consideración central. ¿Califican las empresas de streaming y regalías que reciben metales de operaciones mineras sin participación accionaria o son solo vehículos de financiamiento especializados? Incluimos a Franco Nevada, Royal Gold y Wheaton Precious Metals.

El litio y los metales de las baterías también plantean un problema debido al auge del mercado de los vehículos eléctricos y la tendencia hacia la integración vertical por parte de los fabricantes de baterías y las empresas químicas intermedias. El productor y refinador de baterías Ganfeng Lithium, por ejemplo, está incluido porque se ha movido agresivamente aguas abajo a través de adquisiciones y empresas conjuntas.

Las empresas integradas verticalmente como Alcoa y las empresas de energía como Shenhua Energy, donde la energía, los puertos y los ferrocarriles representan una gran parte de los ingresos, plantean un problema al igual que las empresas diversificadas como Anglo American con subsidiarias de propiedad mayoritaria que cotizan por separado. Hemos incluido a Angloplat en el ranking, así como a Kumba Iron Ore.

Muchas siderúrgicas poseen y a menudo explotan minerales de hierro y otras minas de metales, pero en aras del equilibrio y la diversidad excluimos la industria siderúrgica y, con ello, muchas empresas que tienen importantes activos mineros, incluidos gigantes como ArcelorMittal, Magnitogorsk, Ternium, Baosteel y muchas otras.

La oficina central se refiere a la sede operativa donde corresponde, por ejemplo, BHP y Rio Tinto se muestran como Melbourne, Australia, pero Antofagasta es la excepción que confirma la regla. Consideramos que la sede de la empresa se encuentra en Londres, donde cotiza desde finales del siglo XIX.