Estados Unidos se convirtió en el mayor exportador de gas natural licuado (GNL) del mundo durante el primer semestre de 2022, según datos de CEDIGAZ.

En comparación con la segunda mitad de 2021, las exportaciones de GNL de Estados Unidos aumentaron un 12% en la primera mitad de 2022, con un promedio de 11.200 millones de pies cúbicos por día (Bcf/d).

Las exportaciones de GNL de Estados Unidos siguieron creciendo por tres razones: el aumento de la capacidad de exportación de GNL, el aumento de los precios internacionales del gas natural y del GNL, y el aumento de la demanda mundial, especialmente en Europa.

Según estimaciones, la capacidad instalada de exportación de GNL de Estados Unidos se ha expandido en 1,9 Bcf/d nominal (2,1 Bcf/d pico) desde noviembre de 2021. Las adiciones de capacidad incluyeron un sexto tren en el Sabine Pass LNG, 18 nuevos trenes de licuefacción de escala media en el Calcasieu Pass LNG, y una mayor capacidad de producción de GNL en las instalaciones de Sabine Pass y Corpus Christi LNG.

En julio de 2022, estimamos que la capacidad de licuefacción de GNL de Estados Unidos era de 11,4 Bcf/d, con una capacidad máxima a corto plazo de 13,9 Bcf/d.

Los precios internacionales del gas natural y del GNL alcanzaron máximos históricos en el último trimestre de 2021 y el primer semestre de 2022. Los precios en la Instalación de Transferencia de Títulos (TTF) en los Países Bajos han estado cotizando en máximos históricos desde octubre de 2021.

El TTF alcanzó una media de US$ 30,94 por millón de unidades térmicas británicas (MMBtu) durante el primer semestre de 2022. Los precios al contado del GNL en Asia también han sido altos, con una media de 29,50 US$/MMBtu durante el mismo periodo.

Desde finales del año pasado, los países de Europa han importado cada vez más GNL para compensar las menores importaciones por gasoducto desde Rusia y para llenar los inventarios de almacenamiento de gas natural, históricamente bajos.

Las importaciones de GNL en la UE y el Reino Unido aumentaron un 63% durante el primer semestre de 2022, hasta alcanzar una media de 14,8 Bcf/d.

La mayoría de las exportaciones de GNL de Estados Unidos se dirigieron a la UE y al Reino Unido durante los primeros cinco meses de este año, representando el 71%, o 8,2 Bcf/d, del total de las exportaciones de GNL de Estados Unidos.

Al igual que en 2021, Estados Unidos fue el país que más GNL envió a la UE y al Reino Unido durante el primer semestre del año, aportando el 47% de los 14,8 Bcf/d de las importaciones totales de GNL de Europa, seguido de Qatar con el 15%, y Rusia con el 14%, y cuatro países africanos juntos con el 17%.

En junio, Estados Unidos exportó un 11% menos de GNL que la media de exportaciones de 11,4 Bcf/d durante los primeros cinco meses de 2022, principalmente como resultado de una interrupción no planificada en la instalación de exportación de Freeport LNG. Se espera que Freeport LNG reanude sus operaciones de licuefacción parcial a principios de octubre de 2022.

La utilización de la capacidad máxima en las siete instalaciones de exportación de GNL de Estados Unidos fue de un promedio del 87% durante la primera mitad de 2022, principalmente antes de la interrupción de Freeport LNG, que es similar a la utilización en promedio durante 2021.

RYSTAD: PRODUCCIÓN DE GAS DE EE.UU. SUPERARÁ LOS 100 BCFD PARA FINES DE 2022

Se pronostica que la producción de gas natural de EE.UU. alcanzará un máximo histórico en los próximos meses, superando los 100.000 millones de pies cúbicos por día (Bcfd), ayudando a alimentar la demanda mundial a medida que el mundo enfrenta una grave escasez de suministro.

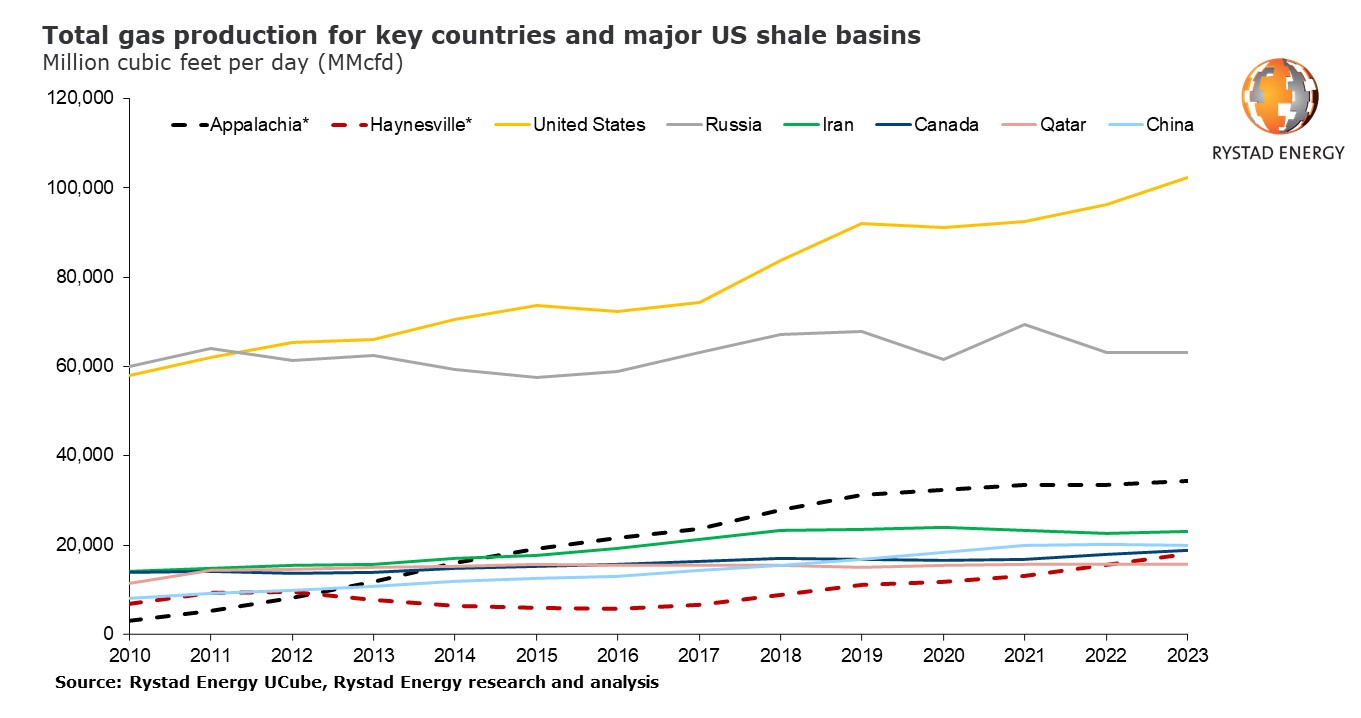

El análisis de Rystad Energy muestra que el crecimiento de la producción de las principales cuencas productoras de gas de EE.UU. de Haynesville y Appalachia, además de los volúmenes de gas asociados del Pérmico, consolidarán la posición del país como el mayor productor de gas del mundo, ampliando su ventaja sobre Rusia, y superando las expectativas oficiales de crecimiento de la EIA.

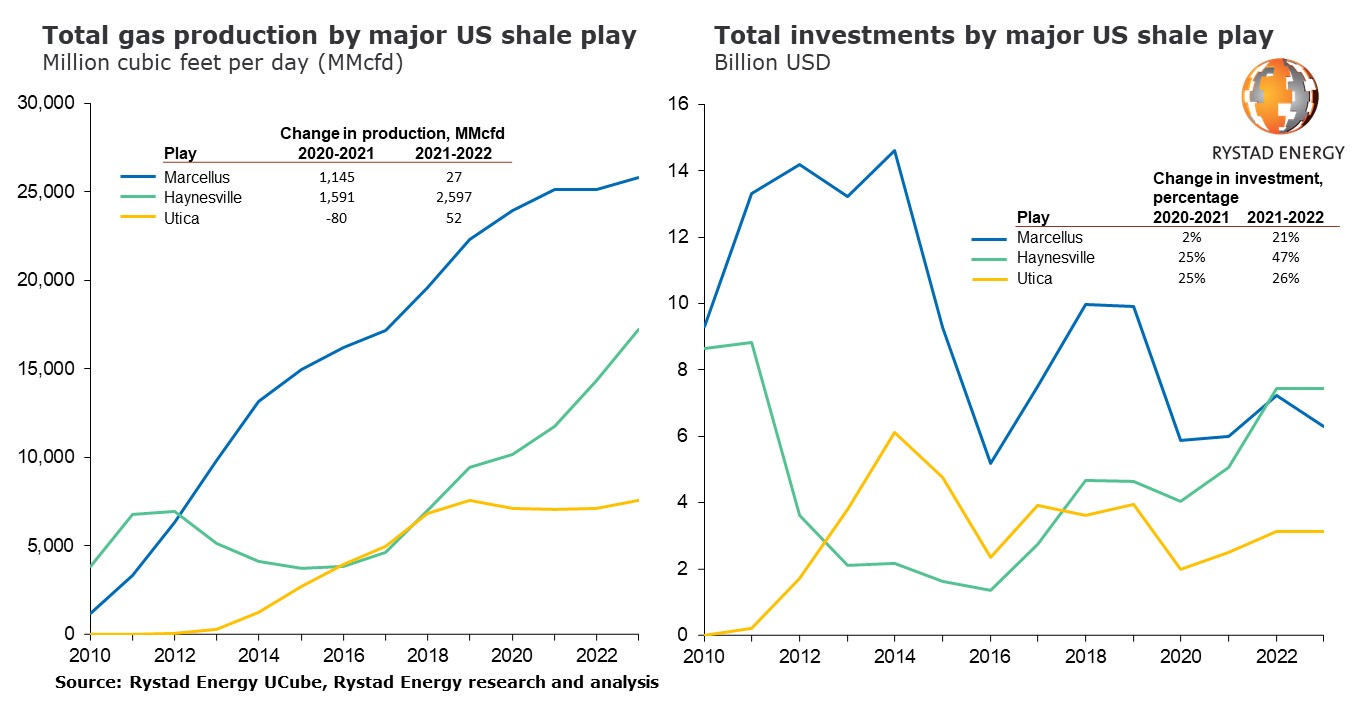

Dentro de los juegos de gas de esquisto, Marcellus, Utica y Haynesville son los que más contribuirán. El crecimiento en Appalachia, sin embargo, depende completamente del progreso del oleoducto Mountain Valley propuesto, que aún enfrenta importantes obstáculos legales. Se espera que la producción de Haynesville solo crezca en un asombroso 2,6 Bcfd este año en comparación con 2021, elevando la producción anual de la obra a más de 14 Bcfd.

Se pronostica que la producción total de la cuenca también aumentará el próximo año, llegando a 17,2 Bcfd para fines de 2023. En otras partes de los EE.UU., la producción de gas de la cuenca Woodford también podría contribuir con un crecimiento importante a la producción total en 2023, con una expansión de 1 Bcfd no fuera de la mesa.

Los recientes aumentos en el precio mundial del gas están impulsando una mayor inversión por parte de las empresas de exploración y producción de EE.UU. que buscan capitalizar los costos de equilibrio competitivos. Una escasez de suministro europea bien documentada en medio de los esfuerzos para aliviar la dependencia del gas ruso está elevando aún más los precios en el continente.

Aunque relativamente elevadas para el mercado interno, las diferencias de precios entre EE.UU. y Europa son tan amplias que producir y enviar gas estadounidense a través del Atlántico, incluso teniendo en cuenta el costoso proceso de licuefacción, sigue siendo económicamente ventajoso.

Los precios del gas se miden de manera diferente en Europa y EE.UU., pero la conversión de los precios europeos al dólar estadounidense estándar por millón de unidades térmicas británicas (MMBtu) permite una comparación directa.

El diferencial de precios entre EE.UU. y Europa se ha ampliado constantemente desde el verano de 2020, cuando los fundamentos inusuales del mercado acercaron inusualmente al Henry Hub, el índice de referencia de EE.UU., y al TTF holandés, el marcador europeo.

La invasión rusa de Ucrania y la subsiguiente crisis energética mundial han acelerado la disparidad. A partir del 15 de julio, el Henry Hub costaba US$ 7 por MMBtu, mientras que el TTF se situó en la asombrosa cifra de US$ 47 por MMBtu, casi siete veces el precio en EE.UU. Sin embargo, las restricciones de capacidad de GNL limitarán la cantidad de gas que EE.UU. puede enviar internacionalmente.

“Estados Unidos, que ya es el principal productor de gas del mundo, está listo para aumentar aún más la producción para satisfacer la demanda mundial, pero las limitaciones de consumo son un riesgo grave. Sin embargo, dado que se espera que se agregue nueva capacidad de GNL después de 2024, EE.UU. está listo para aumentar su papel en los mercados mundiales de gas durante algún tiempo”, dice Kristine Vassbotn, analista senior de Rystad Energy.

UNA LECCIÓN DE HISTORIA

Entre 2010 y 2012, Haynesville ostentó el título de la obra más grande de los EE.UU. por producción, alcanzando un máximo de aproximadamente 7 Bcfd antes de disminuir a menos de 4 Bcfd en 2016. La producción de Haynesville disminuyó de 2012 a 2017 a medida que los operadores cambiaron su enfoque hacia una producción más económica.

Pero la obra recientemente experimentó un renacimiento ya que un grupo central de productores mejoró la eficiencia de costos, aumentando la producción en 2021 en 1.6 Bcfd con respecto al año anterior.

La producción del gigante de los Apalaches Marcellus empató con Haynesville en 2012, pero a medida que Haynesville disminuyó, Marcellus siguió creciendo, dejando a los demás muy atrás. El juego experimentó un aumento constante hasta 2020, cuando la producción comenzó a aplanarse debido a las continuas limitaciones de capacidad de comida para llevar.

A pesar del espacio limitado para crecer, la obra sigue siendo la reina del suministro de gas en América del Norte, al menos por ahora. Para comparar, en 2020, Marcellus produjo 13,8 Bcfd más que Haynesville, mientras que se espera que este diferencial disminuya a 8,6 Bcfd en 2023.

Utica, que se encuentra debajo de Marcellus en los Apalaches, llegó más tarde a la fiesta, pero experimentó un fuerte aumento de 2014 a 2019, aumentando la producción de 1,2 Bcfd a 7,5 Bcfd.

Después de 2019, la producción en el yacimiento se mantuvo estable o disminuyó levemente, ya que los operadores de la región priorizaron Marcellus sobre Utica, y todos tuvieron que hacer frente a cuellos de botella y retrasos asociados con el sistema de oleoductos de los Apalaches.

Cuando compara estas cuencas principales con otros actores en el escenario global, la escala de sus contribuciones se enfoca. Si fuera un país independiente, la cuenca de los Apalaches sería el tercer mayor productor de gas a nivel mundial, con 34 Bcfd, solo por detrás de EE.UU., incluidos los Apalaches, y Rusia. Se espera que Haynesville produzca alrededor de 18 Bcfd, superando el total del principal actor de gas Qatar y acercándose a China y Canadá en la tabla de la liga.

¿DÓNDE ESTÁ EL DINERO?

Los altos precios actuales del gas están impulsando las inversiones en las principales cuencas de esquisto de EE.UU. a medida que los operadores aumentan la producción y ven la viabilidad a largo plazo en estas áreas clave.

Como la obra más amplia por producción, no sorprende que Marcellus atrajera las inversiones más altas entre 2010 y 2021, alcanzando un máximo de alrededor de US$ 14.000 millones anuales entre 2011 y 2014. Después de una caída en 2016, las inversiones en la obra se recuperaron solo en aproximadamente un 70%. del pico antes de volver a caer en 2020 debido a los bajos precios de la gasolina y la pandemia de Covid-19.

Desde 2020, las inversiones en Marcellus se han mantenido relativamente estables debido a las continuas limitaciones de transporte y el modo de mantenimiento iniciado por el grupo de operadores públicos de la región. El gasto en Haynesville fue de cerca de US$ 9.000 millones en 2010 y 2011, ya que los primeros operadores invirtieron dinero en perforar y fracturar las profundidades de la obra.

Se espera que las inversiones en Haynesville superen a Marcellus este año por primera vez desde 2009, en alrededor de US$ 7.400 millones. En cuanto al crecimiento relativo, las inversiones de Haynesville crecerán un 47% de 2021 a 2022, seguidas por Utica y Marcellus con un 26% y un 21%, respectivamente.

El aumento de las inversiones en 2022 es una combinación de una mayor actividad en respuesta a los precios, particularmente en Haynesville, y el aumento en los costos de los pozos debido a la inflación en lo que va del año.

De cara al futuro, parece que estas cuencas también tienen mucho más gas para dar. El Marcellus tiene la mayor superficie arrendada sin perforar de los tres con 6,7 millones de acres. A medida que los formuladores de políticas buscan formas de impulsar la producción nacional, Marcellus tiene mucha superficie comercial restante e inventario para desbloquear, en caso de que las restricciones de comida para llevar finalmente se reduzcan en el noreste.

En el extremo opuesto de la escala, Haynesville tiene la menor superficie sin perforar con 1,8 millones de acres. En términos de reservas de gas restantes, Marcellus tiene, con mucho, la mayor cantidad de recursos de los cuatro, con cerca de 380 billones de pies cúbicos (cf) de gas natural. Le sigue Haynesville, con 202 billones de pies cúbicos.