El consumo se contrae levemente este año, para el largo plazo las perspectivas analizadas por la AIE indican bajas e incertidumbre

ANAHÍ ABELEDO

Los altos precios y las interrupciones en el suministro tras la invasión rusa de Ucrania conducen a una revisión a la baja y arrojan dudas sobre las perspectivas del gas natural en las transiciones energéticas. Se espera que el consumo mundial de gas natural se contraiga levemente en 2022 y crezca lentamente durante los siguientes tres años, ya que la guerra de Rusia en Ucrania hace subir los precios y alimenta los temores de nuevas interrupciones en el suministro, según el último "Informe del mercado de gas" de la AIE, para el tercer trimestre de este año publicado el martes. Las opciones de la UE para sustituir el gas ruso. Producción y demanda en el mercado global a 2025.

Los precios récord del gas de hoy están deprimiendo la demanda y provocando que algunos usuarios de gas se cambien al carbón y al petróleo, mientras que los recientes recortes en los flujos de gas ruso a Europa están generando alarmas sobre el suministro antes del invierno.

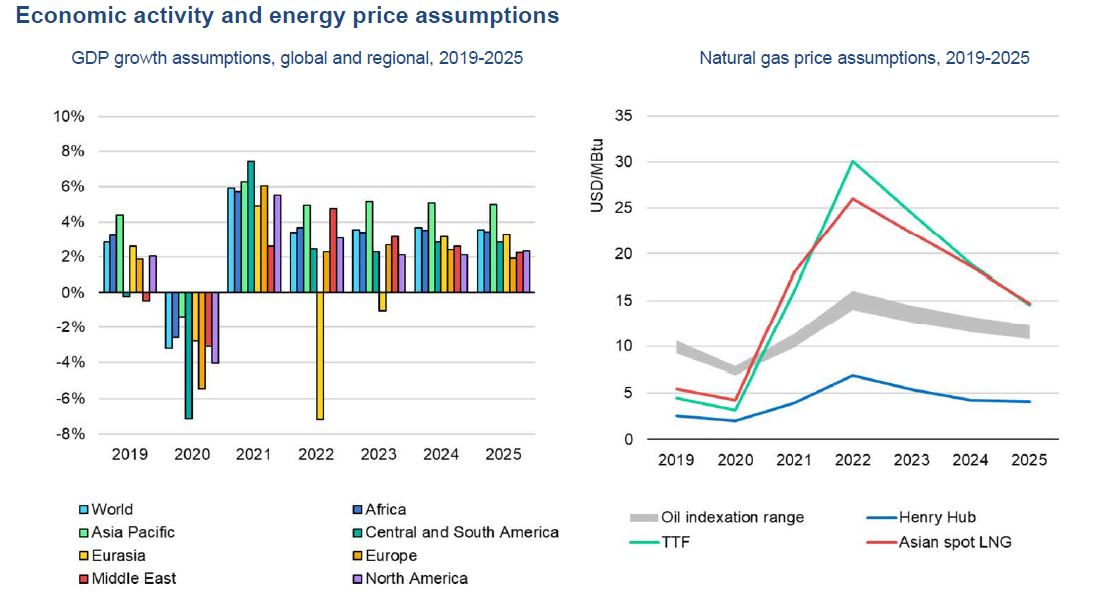

Supuestos de crecimiento del PIB, mundial y regional, 2019-2025 (izq) y supuestos del precio del gas natural, 2019-2025 (der).

La agitación está dañando la reputación del gas natural como una fuente de energía confiable y asequible, lo que genera dudas sobre el papel que se esperaba que desempeñara para ayudar a las economías en desarrollo a satisfacer la creciente demanda de energía y alejarse de los combustibles más intensivos en carbono.

Los acontecimientos recientes han llevado a una revisión a la baja considerable de las perspectivas de crecimiento del gas.

Se prevé que la demanda mundial de gas aumente en un total de 140 000 millones de metros cúbicos (bcm) entre 2021 y 2025, según el nuevo Informe del mercado de gas , menos de la mitad de la cantidad pronosticada anteriormente y menor que el aumento de 170 bcm observado solo en 2021.

La revisión a la baja en el crecimiento de la demanda de gas en los próximos años es principalmente el resultado de una actividad económica más débil y menos cambios de carbón o petróleo a gas.

Solo una quinta parte proviene de las ganancias de eficiencia y la sustitución del gas por energías renovables, lo que destaca la necesidad de un mayor progreso en las transiciones de energía limpia.

La implementación más rápida de la generación de energía renovable y los esfuerzos más fuertes para usar la energía de manera más eficiente aliviarían las presiones sobre los precios de la energía y ayudarían a los mercados emergentes sensibles a los precios a acceder a suministros de gas que pueden brindar mejoras rápidas en la calidad del aire y la intensidad de carbono.

“La guerra de Rusia en Ucrania está afectando gravemente a los mercados de gas que ya mostraban signos de escasez”, dijo el director de Mercados Energéticos y Seguridad de la AIE, Keisuke Sadamori.

“Ahora estamos viendo picos de precios inevitables a medida que los países de todo el mundo compiten por los envíos de GNL, pero la respuesta más sostenible a la crisis energética mundial actual son esfuerzos y políticas más fuertes para usar la energía de manera más eficiente y acelerar las transiciones de energía limpia”.

Se espera que la región de Asia-Pacífico represente la mitad del crecimiento esperado en la demanda mundial de gas hasta 2025. En términos de sectores, se espera que la industria represente el 60% de la demanda mundial. Sin embargo, esas proyecciones están sujetas a riesgos a la baja por los altos precios y un crecimiento económico potencialmente más bajo.

El compromiso de la Unión Europea de eliminar gradualmente las importaciones de gas de Rusia, históricamente su mayor proveedor, está teniendo repercusiones globales, ya que la creciente demanda europea de GNL atrae entregas inicialmente destinadas a otras regiones. El caso base del Gas Market Report asume que las exportaciones rusas de gas por gasoducto a la UE caerán más del 55 % entre 2021 y 2025, pero el informe también considera un caso acelerado en el que caerán más del 75 %.

Las adiciones de capacidad de exportación de GNL se ralentizarán en los próximos tres años como resultado de los planes de inversión reducidos durante un período de precios más bajos a mediados de la década de 2010 y los retrasos en la construcción derivados de los bloqueos de Covid-19. Esto aumenta el riesgo de condiciones de mercado difíciles prolongadas. Si bien ha habido un aumento reciente en las decisiones de inversión en GNL, la infraestructura resultante no estará operativa hasta después de 2025.

EUROPA Y RUSIA, GRANDES ACTORES DE ESTE NUEVO TIEMPO

La invasión de Rusia a Ucrania que originó sanciones, entre ellas, el compromiso de la Unión Europea en la Declaración de Versalles para eliminar las importaciones rusas de combustibles fósiles “tan pronto como sea posible” transforman el mercado de la energía y el gas de Europa para los próximos años, con implicaciones para el comercio global y la dinámica del mercado.

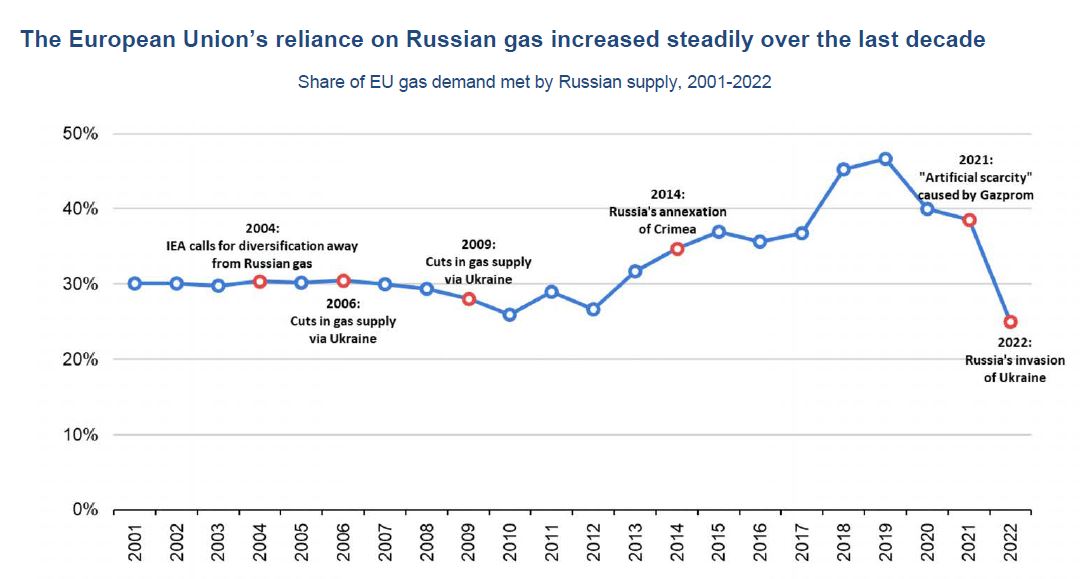

La dependencia de la Unión Europea del gas ruso aumentó constantemente durante la última década. Cuota de la demanda de gas de la UE satisfecha por el suministro ruso, 2001-2022

La dependencia de los estados de la UE del gas ruso ha aumentado constantemente en la última década. El consumo de gas natural de la UE se mantuvo plano durante este período, pero la producción ha caído en dos tercios desde 2010 y la brecha se ha llenado con el aumento de las importaciones pese a las crecientes tensiones y crisis, incluidos los cortes de suministro en enero de 2009 y la anexión de Crimea a Rusia en 2014.

La porción del gas ruso (incluido GNL) para satisfacer la demanda total de la UE aumentó del 30 % en 2009 al 47 % en 2019.

La fuerte entrada de GNL en 2020, en medio de un exceso de oferta global, redujo la participación del gas ruso a alrededor del 40%. Se quedó en un nivel similar en 2021, impulsado por la propia estrategia de Gazprom de reducir ventas a corto plazo al bloque, a pesar de que la capacidad de suministro sobrante disponible y el alto potencial de ingresos en los mercados de exportación.

La escasez artificial creada por Gazprom endureció el mercado del gas de la UE, además, elevó los precios a niveles récord y condujo a varios picos de precios durante la temporada de calefacción 2021/22. destacando una fuerte interdependencia. La caída del oleoducto ruso en el primer semestre de 2022, hizo caer un 30 % la producción interanual de Gazprom. Los cortes unilaterales de suministro a varios estados miembros de la UE en el segundo trimestre contribuyeron aún más a menores entregas y aumentó la incertidumbre del mercado.

La compañía redujo drásticamente el suministro de gas a través de Nord Stream en la segunda quincena de junio.

Asumiendo que los patrones de flujo permanecen sin cambios, las importaciones de la UE de gas de gasoductos rusos disminuirán en más del 45% en 2022 a menos de 80 bcm, mientras que las entradas de GNL ruso se espera que se mantengan por encima del nivel del año pasado.

Se espera que la demanda de gas caiga a solo el 25% en 2022: su nivel más bajo en más de dos décadas.

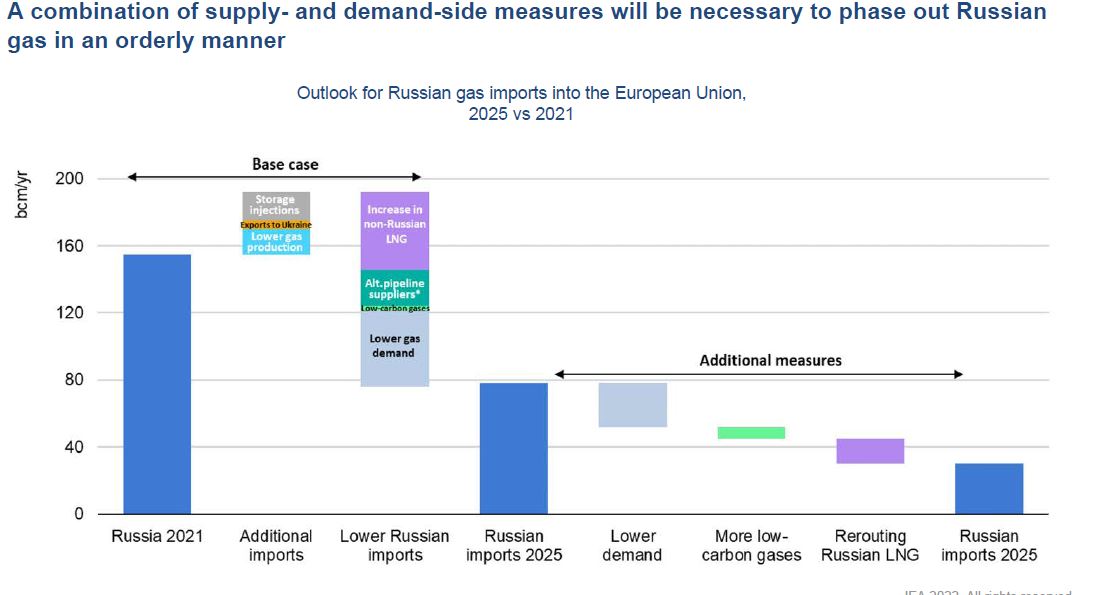

De acuerdo al pronóstico de AIE, el oleoducto ruso que abastece a la Unión Europea disminuiría en más del 55% para 2025 en comparación con sus niveles de 2021, con

Rusia cubre el 20% de la demanda de gas de la UE. Esto se basa en la expiración gradual de los contratos de suministro a largo plazo de Gazprom y la suposición de que las sanciones impuestas por Rusia restringirán el uso del gasoducto YAMAL-Europa y evitarán las entregas de gas a empresas filiales de Gazprom Germania a medio plazo.

Las medidas disponibles podrían acelerar la eliminación del gas ruso, poniéndolo en camino de caer a cero para 2027. El pronóstico actual está sujeto a una incertidumbre inusualmente grande debido al impredecible comportamiento. Un corte completo de los flujos de gas rusos no puede ser desechado, lo que anularía la perspectiva actual.

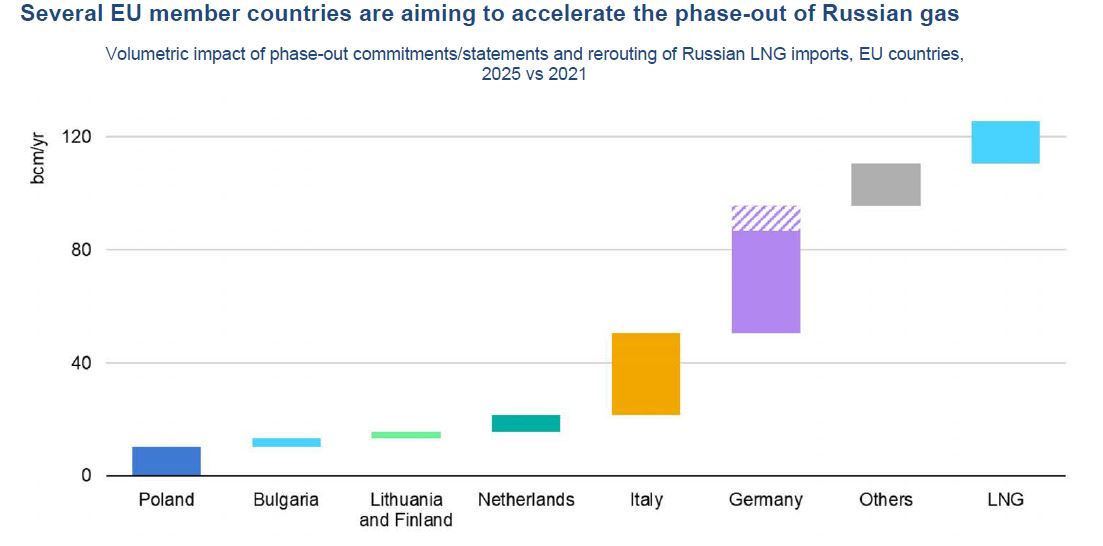

Una eliminación acelerada y ordenada del gas ruso, que refleje los anuncios y declaraciones de los estados miembros de la UE, requerirán una combinación de medidas a corto plazo tanto en la oferta como en la demanda.

Varios países miembros de la UE tienen como objetivo acelerar la eliminación del gas ruso. Nota: Los comentarios de empresas privadas sugieren que Alemania podría eliminar completamente el gas ruso para 2025 (marcado como área sombreada en la figura).

LAS OPCIONES PARA LA SUSTITUCIÓN

Reforzar la infraestructura de gas y la diversidad de suministro son claves para reducir las importaciones de gas ruso.

El mercado mundial de GNL proporciona a la Unión Europea la mayor potencial a corto plazo para diversificar sus suministros de gas.

Se espera que las importaciones de GNL oscilen en alrededor de 120 bcm/año entre 2022 y 2025, o un 55 % más que sus niveles de 2021.

Mientras que la capacidad de regasificación de la UE se sitúa actualmente en más de 160 bcm/año, es desigualmente distribuida con más del 40% ubicado en la península Ibérica, que está pobremente conectada con el resto del continente. Permitir una mayor entrada de GNL requeriría interconectores adicionales y la ampliación de capacidad de importación en determinados mercados.

El Plan REPowerEU prevé 10.000 millones de euros de inversión en nueva infraestructura de GNL y corredores de oleoductos durante el período 2022-2030.

Las unidades flotantes de almacenamiento y regasificación (FSRU) han estado en el centro de atención desde que los países de la UE duplicaron sus esfuerzos de diversificación posteriores a la invasión rusa de Ucrania. FSRU – cuando está disponible en el mercado, tiene una ventaja considerablemente más corta en tiempos en comparación con las terminales en tierra, y no tienen el mismo riesgo de bloqueo (ya que se pueden alquilar por períodos más cortos).

FSRU, fletados por empresas de la UE (potencialmente facilitados por mecanismos de riesgo compartido) podría añadir más de 60 bcm/año de capacidad de regasificación para 2025.

Además, varios terminales están bajo consideración, actualmente en proceso de pruebas de mercado para evaluar los niveles de interés. Será crucial proporcionar a países sin litoral, de Europa Central y Oriental, acceso al GNL, incluso a través del uso conjunto de terminales de GNL ubicadas en países vecinos.

La reconfiguración de los flujos de gas de la UE afectaraía los niveles de utilización de los interconectores existentes y podría conducir a la reevaluación de infraestructura adicional.

Con una cuidadosa planificación de inversiones, esta infraestructura podría reutilizarse para suministrar hidrógeno y/o amoníaco en el futuro. Las importaciones de oleoductos no rusos aumentan cerca de 20 bcm/año de sus niveles de 2021 durante el período de pronóstico.

Una eliminación acelerada del gas ruso no implicará necesariamente mayores importaciones de GNL y gas a lo largo de término medio, teniendo en cuenta las adiciones limitadas a la capacidad global de licuefacción de GNL durante el período 2022-2025, cualquier aumento en las importaciones de GNL de la UE.

Será necesaria una combinación de medidas del lado de la oferta y la demanda para eliminar gas de manera ordenada. Perspectivas de las importaciones de gas ruso a la Unión Europea

LA DEMANDA GLOBAL A CORTO PLAZO SE DETIENE Y A LARGO PLAZO SE LIMITA

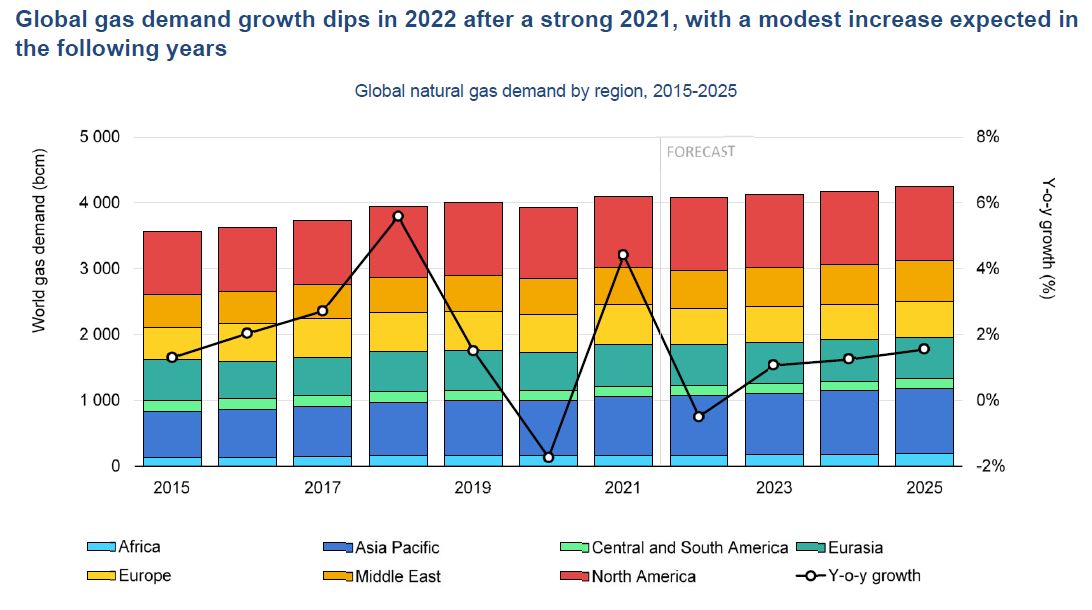

Se espera que el consumo mundial de gas natural crezca a un ritmo anual promedio de 0,8% de 2022 a 2025, alcanzando alrededor 4 240 bcm al final y se pronostica un aumento limitado del 3,4% (o cerca de 140 bcm en comparación con 2021. Este es un fuerte descenso en revisión de la previsión de la AIE del año pasado cuando se esperaba un aumento de cerca de 210 bcm para 2021 a 2024 (o una tasa de crecimiento promedio [CAGR] de 1.7%).

El entorno actual de precios elevados y oferta limitada que se ha acumulado en la segunda mitad de 2021, y se intensificó aún más después de la invasión de Rusia a Ucrania en febrero de 2022 y puso la demanda de gas natural bajo fuerte presión. El crecimieno será ligeramente negativo para 2022, seguido de escasos aumentos de consumo en el los años siguientes.

Así, la demanda mundial de gas desciende un 0,5% en 2022 y luego crece progresivamente durante los siguientes años para alcanzar 1,5% en 2025.

El consumo de gas en el sector industrial sigue siendo el más fuerte componente del crecimiento global, y representa alrededor del 60% del aumento total de la demanda de gas durante el período 2021 a 2025.

Sin embargo, la incertidumbre sigue siendo alta, ya que la actividad industrial está particularmente vulnerable a los altos precios de la energía y las materias primas.

El crecimiento de la demanda está concentrado geográficamente, con dos regiones responsable de cerca del 80% del aumento.

Asia Pacífico, la región en su conjunto representan casi la mitad del consumo mundial de las ganancias por el gas hasta 2025, seguido por Medio Oriente con un tercio. Norte América y África aportan contribuciones más modestas, mientras que el consumo de gas se estancaría en general en el centro y el sur de América y Eurasia, y declinaría más significativamente en Europa.

Los riesgos para esta previsión, en forma de menor actividad económica y consumo de gas natural resultante, dependen en gran medida de la evolución de la guerra.

Más allá de la amenaza de más gas potencial por lasinterrupciones del suministro - incertidumbre relacionada con problemas adicionales en cadenas de suministro de materias primas y manufacturas y mayor inflación- la presión sobre las materias primas podría dar lugar a una situación de estanflación (bajo crecimiento y aumento de precios).

La situación del Covid-19 sigue siendo un factor de riesgo en la primera mitad de 2022 con el regreso de los bloqueos en China.

El menor crecimiento de la demanda de gas de nuestro pronóstico en comparación con el año pasado no garantiza una transición acelerada a cero emisiones netas, ya que la mayor parte de la revisión proviene de un PIB más bajo y un cambio de combustible en lugar de una conversión más rápida de gas a electricidad.

Demanda mundial de gas natural por región, 2015-2025. El crecimiento de la demanda mundial de gas cae en 2022 después de un fuerte 2021, y se espera un aumento modesto en los siguientes años

AMÉRICA DEL NORTE Y MEDIO ORIENTE APROVECHAN VENTAJAS

El suministro de gas natural aumentó en un 4,1% estimado a nivel mundial en 2021, apoyado por la recuperación del mercado pero obstaculizado por una seriede interrupciones planificadas y no planificadas que limitaron la producción en varios países productores y exportadores.

El endurecimiento del mercado resultantese exacerbó aún más por una caída en el suministro ruso a Europa a pesar de la capacidad disponible de producción y transporte.

El crecimiento de la producción mundial de gas será ligeramente negativo en 2022.

Este escenario es seguido por incrementos limitados en los subsiguientes años, principalmente de América del Norte y Oriente Medio.

La producción de gas en América del Norte creció un 2,1% en 2021 a pesar del gasto limitado en el sector upstream de EE. UU., respaldado por el aumento de la demanda interna y de exportación.

En este pronóstico, América del Norte lidera el crecimiento mundial a mediano plazo en gas natural, con unos 85 bcm añadidos entre 2021 y 2025 y la región representa alrededor del 40% del aumento neto de la capacidad de producción y más de la mitad del crecimiento de la producción neta global entre 2021 y 2025.

Estados Unidos continúa liderando la tendencia, con un crecimiento promedio del 2% respaldado por limitado consumo doméstico y desarrollo de la exportación de GNL, principalmente abastecido por la Cuenca de los Apalaches, complementada con aportes de otros gas de yacimientos de esquisto seco y gas asociado de cuencas petrolíferas compactas.

La producción canadiense crece a un ritmo más lento y principalmente hacia el final del período de pronóstico para proporcionar gas de alimentación para el proyecto LNG Canada, mientras que México continúa con su tendencia decreciente.

La producción de gas de Eurasia se recuperó en más del 10% en 2021,representando más de la mitad del suministro global incremental de gas. Una fuerte recuperación de la demanda interna junto con mayores exportaciones (principalmente hacia Asia) apoya este fuerte crecimiento.

La producción de disminuirá en más del 12 % en 2022 debido a la menor demanda y la rápida disminución de los suministros de tuberías de Rusia a Europa.

Se espera que la producción se recupere un 1% anual entre 2022 y 2025, pero la producción total se mantendría un 10% por debajo de los niveles de 2021 para el final del pronóstico.

Oriente Medio es uno de los principales contribuyentes al crecimiento del suministro mundial de gas, sumando cerca de 70 bcm de producción entre 2021 y 2025, lo que representa un aumento del 10% en la producción de gas de la región. Esto es impulsado por un puñado de proyectos a gran escala actualmente en desarrollo, incluyendo varias fases de South Pars en Irán, Hawiyah en Arabia Saudita, Barzan en Qatar y Karish en Israel.

La producción de gas en la región de Asia Pacífico aumentará un 4% entre 2021 y 2025 y acercarse a 680 bcm al final del período de pronóstico.

La mayor parte del crecimiento de la región está en China, lo que podría verá aumentar su producción nacional en un 12 % (o 25 bcm) a partir de 2021 para llegar a 230 bcm en 2025.

Se espera que la reactivación de la producción interna de la India continúe, impulsando la producción en cerca de 9 bcm (27%) entre 2021 y 2025.

El suministro de gas de Australia se estabiliza en alrededor de 150 bcm por año, mientras que la mayoría de los otros productores en la región (incluyendo Indonesia, Malasia, Tailandia, Vietnam, Pakistán y Bangladesh) experimentarán caídas en la producción durante el horizonte de pronóstico.