MARK BURTON Y ANNIE LEE

Se está gestando una pelea en el mercado del litio, luego de que un controvertido pronóstico de analistas de Goldman Sachs provocara una reacción violenta entre algunos de los expertos más destacados de la industria.

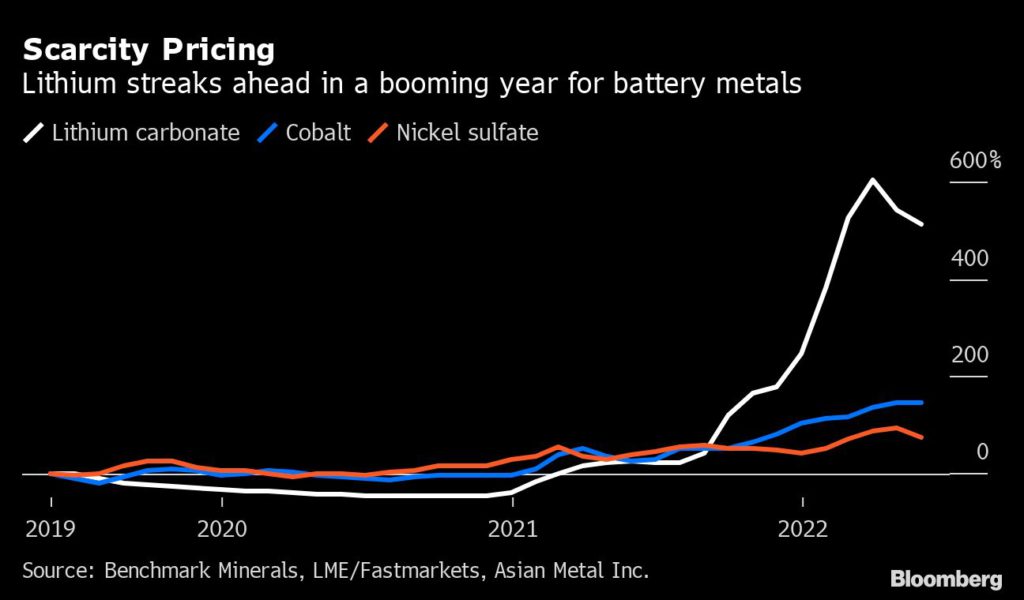

El litio es un componente vital de las baterías de los vehículos eléctricos, lo que significa que las perspectivas de oferta, demanda y precios son cada vez más importantes. Durante años, un pequeño grupo de consultores especializados ha dominado la conversación sobre una materia prima que, según algunos, será tan importante como el petróleo en el próximo siglo.

Ahora, con los precios al alza y la demanda en auge, comparten cada vez más el escenario con titanes de Wall Street como Goldman.

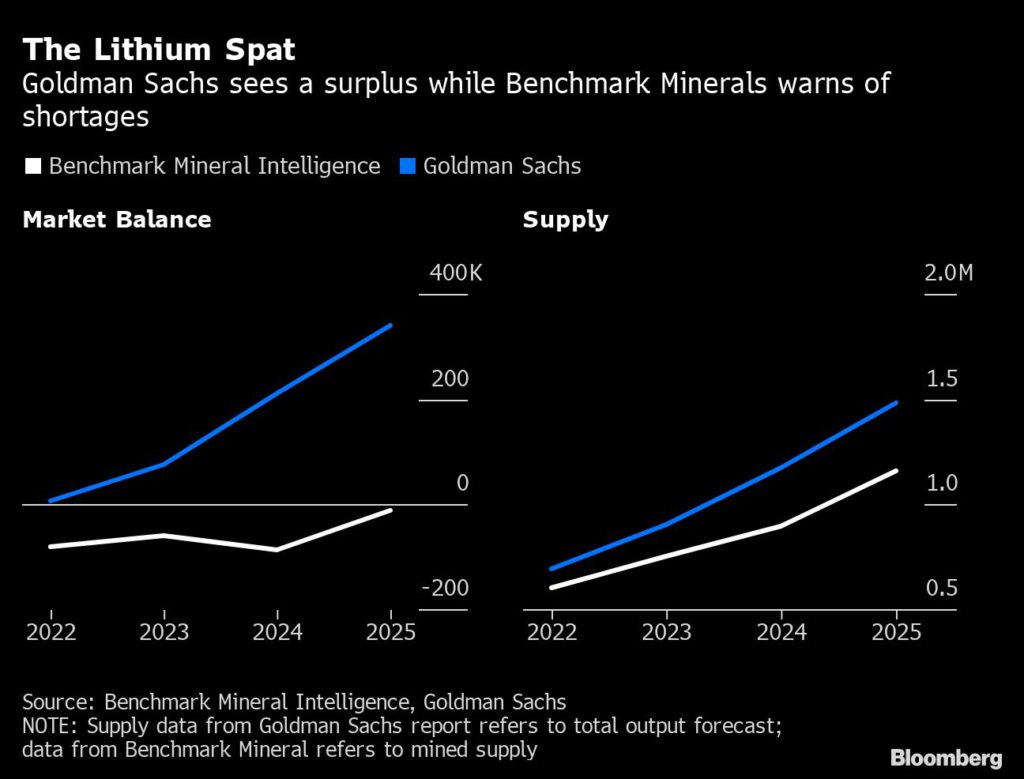

El banco llegó a los titulares cuando advirtió que un repunte abrasador en el litio se revertirá este año a medida que el suministro de nuevas fuentes no convencionales supere la demanda. Credit Suisse Group AG también se sumó a la predicción de una corrección. Pero los especialistas, incluido Benchmark Mineral Intelligence, con sede en Londres, están presionando enérgicamente.

La ruptura es importante porque ambos grupos juegan un papel importante en la floreciente industria de vehículos eléctricos. Las consultorías de nicho ofrecen investigación personalizada a mineros, fabricantes de baterías y compañías automotrices que guían las decisiones sobre si invertir en nuevos proyectos; Los bancos de Wall Street, y los inversores que leen su investigación, ayudan a determinar si pueden permitirse el lujo de hacerlo.

Benchmark cuestiona el pronóstico de Goldman de que se avecina una avalancha de nueva producción y que, como resultado, los precios se hundirán. La consultora todavía ve que los precios retroceden desde los altísimos niveles recientes, pero tiene una visión más pesimista sobre la escala y el momento de la nueva oferta.

La industria minera es famosa por no alcanzar sus objetivos de producción y el litio ha agregado riesgos debido a los procesos técnicos altamente complejos involucrados en la fabricación de los productos finales utilizados en los paquetes de baterías, dice Benchmark.

“Tiene este obstáculo adicional que surge porque no es un producto básico, es un producto químico especializado”, dijo Daisy Jennings-Gray, analista senior de precios de Benchmark. “Es una preocupación de dos etapas que combina los problemas tradicionales que la industria minera ha enfrentado con los desafíos adicionales que podría enfrentar un productor de productos químicos especiales”.

La disputa puede parecer trivial, pero hay mucho en juego para quienes confían en los pronósticos, dado el papel fundamental del litio en la revolución de los vehículos eléctricos y la lucha más amplia contra el cambio climático.

Si los déficits persisten y los precios aumentan aún más, los márgenes de los fabricantes de automóviles podrían colapsar y, potencialmente, ralentizar el despliegue masivo de vehículos eléctricos. Pero si los precios caen, las mineras podrían descartar importantes proyectos nuevos, preparando el escenario para picos aún mayores y déficits más profundos en la década de 2030, cuando las ventas de vehículos eléctricos deberán superar las de automóviles convencionales si la industria va a tener la esperanza de alcanzar sus objetivos de cero neto.

"La industria del litio en su forma actual es muy joven, por lo que es difícil decir con confianza qué tan receptivos serán los mineros para traer nuevos suministros", dijo Peter Hannah, gerente senior de desarrollo de precios en Fastmarkets, una agencia de informes de precios e industria. consultoría.

"Mucho depende de la tecnología que nunca antes habíamos visto, por lo que hay muchas variables a considerar, y cada una podría demostrar que cada uno de nosotros está muy equivocado, de una forma u otra", agregó Hannah.

Por supuesto, el desacuerdo entre los analistas es común en los mercados de materias primas, pero la escala de la divergencia es particularmente aguda en los metales para baterías como el litio, donde la oferta y la demanda están creciendo a un ritmo vertiginoso. Mientras que un mercado como el del cobre suele crecer entre un 2 % y un 4 % al año, los analistas del litio prevén un crecimiento de más del 20 % tanto para la oferta como para la demanda entre 2021 y 2025.

ERROR DE CÁLCULO

Eso significa que las diferencias menores en las suposiciones de los analistas, por ejemplo, sobre la composición química de las baterías o el momento de las nuevas expansiones mineras, pueden tener un gran impacto en sus estimaciones de oferta y demanda. Es un problema que también está surgiendo en otros metales de batería como el cobalto y el níquel.

George Heppel, quien desarrolló modelos para la demanda de metales para baterías en la consultora de productos básicos CRU Group antes de unirse a BASF SE a principios de este año, dijo en una publicación de LinkedIn el mes pasado que un error menor en el cálculo de la demanda de níquel significaba que las previsiones subestimaban el uso en aproximadamente un 30%. Y otros en la industria estaban haciendo lo mismo.

“Varios meses después de arreglar mi modelo, estaba almorzando con un analista de níquel en un banco de inversión que se quejaba enojado de que las cifras de demanda de níquel generadas por la división de baterías del banco eran demasiado bajas. Fue con mucha satisfacción que pude revelar el problema probable”, escribió Heppel.

En litio, las consultoras de expertos afirman que es mucho más probable que los viajeros de Wall Street pasen por alto los matices de la industria al realizar su investigación. Joe Lowry, el fundador de la firma de asesoría especializada Global Lithium, ha recurrido con frecuencia a Twitter para señalar las deficiencias percibidas en la investigación de los bancos.

Matt Fernley, director gerente con sede en Londres de Battery Materials Review, un investigador de la industria, dijo que los informes de venta están "sobreestimando enormemente" la facilidad de agregar nuevos suministros y no consideran la complejidad de poner en producción nuevos activos y el requisitos de calificación.

“La industria del litio necesita recaudar cientos de miles de millones de dólares de capital para expandirse durante los próximos 10 a 15 años”, dijo. “Gran parte de eso debe provenir de acciones y eso será difícil si los precios de las acciones están deprimidos debido a tales informes”.