Informe del cobalto: su uso en electromovilidad ya es mayor que en telefonía. Demanda por regiones, costos y modelos requeridos.

ANAHÍ ABELEDO

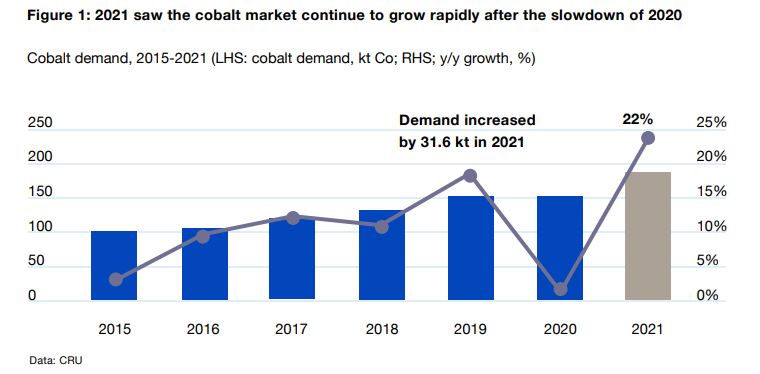

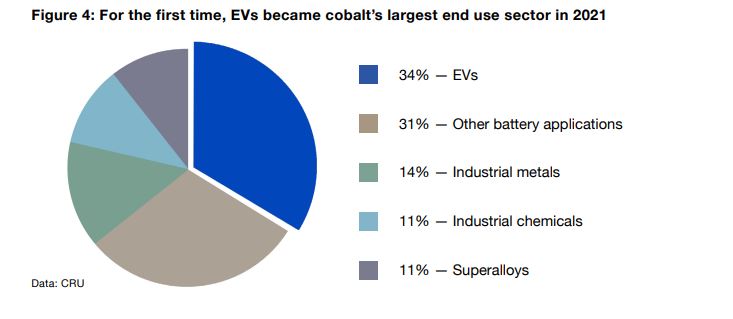

Por primera vez en 2021, la demanda de cobalto para vehículos eléctricos superó a otras aplicaciones de baterías para convertirse en el sector de uso final más grande con un 34 % de la demanda y se estima que para 2026 represente un 50% del total. El año pasado la demanda total de cobalto dio un salto inédito al crecer un 22% en tanto se espera que siga creciendo a un ritmo de un 13% anual, aproximadamente, en el próximo lustro. No obstante, los eléctricos representan solo un 9% del total de vehículos, los altos precios todavía son un obstáculo.

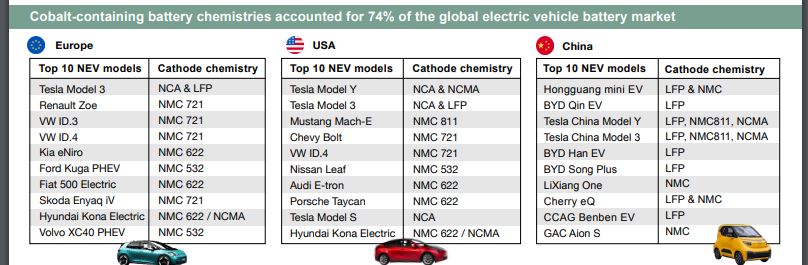

El Cobalt Market Report del Cobalt Institute, publicado hoy, confirmó el papel del cobalto como uno de los productos clave del futuro verde, gracias al rápido crecimiento del mercado de baterías de iones de litio y una fuerte aceptación global de vehículos eléctricos. Las baterías que contienen cobalto son una tecnología elegida por muchos fabricantes de automóviles en Europa, América del Norte y China".

Figura 1: En 2021, el mercado del cobalto siguió creciendo rápidamente después de la desaceleración de 2020

Figura 2: Las baterías de iones de litio representaron la gran mayoría del crecimiento de la demanda en 2021

El mercado del cobalto tenía un valor aproximado de 8400 millones de dólares en 2021, un 90 % más que los 4400 millones de dólares de 2020 (cobalto primario refinado, precios de referencia de mercados de Europa y China). Los precios se han duplicado en un año con un salto equiparable al del níquel.

Trabajo infantil en minas de cobalto en el Congo, (minería artesanal), lo que no se ve detrás de las baterías para las energías "limpias"

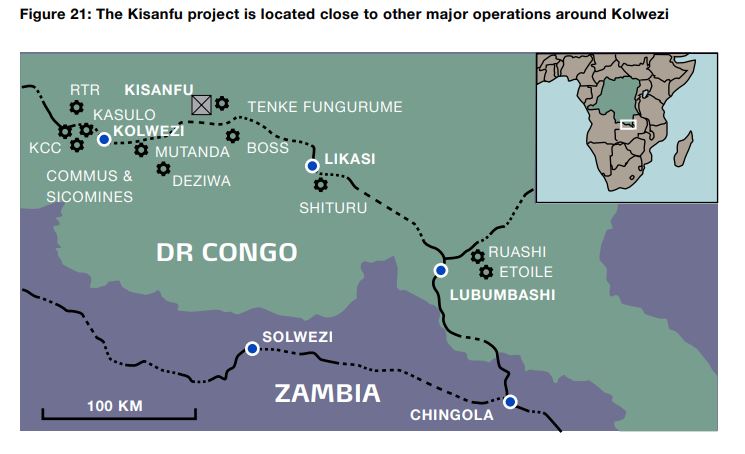

La República Democrática del Congo siguió siendo la mayor fuente de suministro de cobalto, representando el 74 % del suministro minero mundial. China siguió siendo el mayor refinador de cobalto a nivel mundial (72% de la producción primaria total). Indonesia es el mercado de mayor crecimiento para la producción de cobalto refinado después de China, y se espera que proporcione una cuarta parte del crecimiento total de cobalto refinado en el mediano plazo.

TAMAÑO DEL MERCADO DE COBALTO

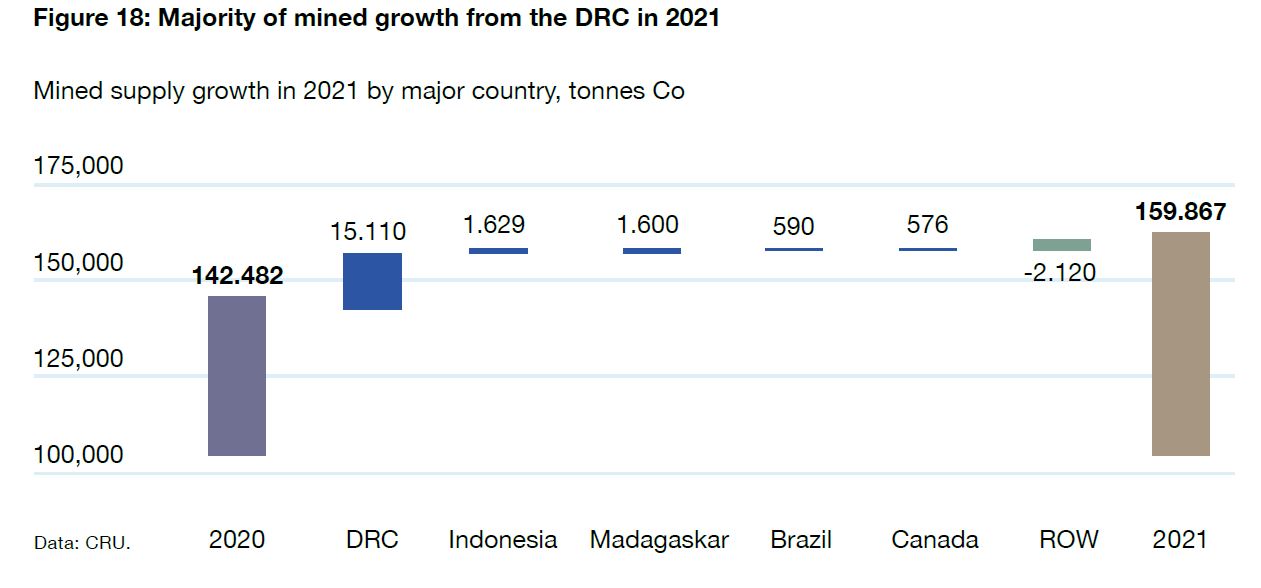

Después de un crecimiento mínimo en 2019 y una caída del 6 % en 2020, el crecimiento de la oferta mundial de minado continuó en 2021 aumentando un 12% en 17,4 kt.

La República Democrática del Congo representó 15 kt de crecimiento, con Indonesia y Madagascar cada uno contribuyendo con 1,6 kt a medida que aumentaba el suministro minado de Indonesia junto con la nueva capacidad HPAL y Ambatovy en Madagascar reinició después de un cierre impuesto por Covid-19 durante gran parte de 2020.

La República Democrática del Congo continúa dominando el suministro extraído, con el 74 % de la producción mundial en 2021. El país produjo 118 kt (frente a 103 kt en 2020) con el siguiente mayor productor, Australia, produciendo 5,6 kt (3% de la producción mundial).

Cuba, Filipinas, Rusia, Canadá y Papua Nueva Guinea produjeron cada uno 3-5 kt en 2021,representando un 13% combinado de la oferta.

Dado que se espera un aumento de la oferta de países como Indonesia, EE. UU., Nueva Caledonia y Canadá, la República Democrática del Congo perderá una pequeña cantidad de participación global en los próximos años, aunque seguirá estando en el alto 60%.

DEMANDA DE COBALTO POR REGIONES

La demanda de cobalto creció a una tasa de crecimiento anual compuesta (CAGR) del 9,2 % entre 2015 y 2020, desde menos de 100 kt* en 2015 a 143 kt en 2020. Ese crecimiento se detuvo en 2020 por la pandemia de covid-19 y se recuperó en 2021 de un modo significativo. En comparación, solo en 2021 se registró un crecimiento de la demanda de 31,6 kt en comparación con 50,8 kt en los 5 años desde 2015-20.

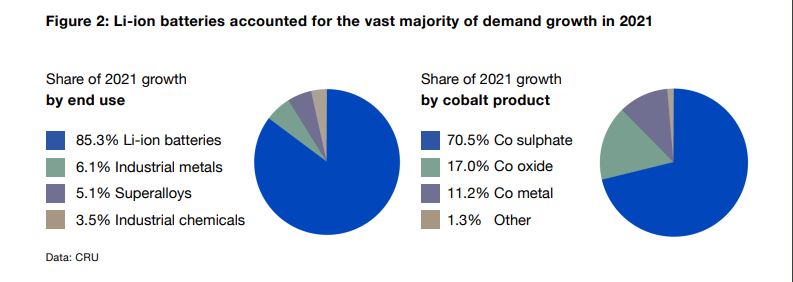

El 63 % de la demanda total provino de aplicaciones de baterías de iones de litio en 2021. Como resultado, una gran proporción del crecimiento anual provino de este sector.

El 85% del crecimiento de la demanda provino del sector de baterías de iones de litio que se tradujo en un 70,5% de crecimiento para el sulfato de cobalto. El siguiente producto es el óxido de cobalto, principalmente también para aplicaciones de batería, y en menor medida en aplicaciones industriales.

Desde que asumió la porción de metal del mercado a principios de la década de 2000, los productos químicos de cobalto han seguido ganando debido a la creciente importancia de las baterías. En 2021, los productos químicos representaron tres cuartas partes del mercado. Desde 2015, las aplicaciones de metal han crecido a una tasa compuesta anual del 3,7 % en comparación con 14,7% para productos químicos.

El crecimiento de la demanda regional de cobalto se centró en China en 2021, aumentando un 28%. La participación de China a nivel global aumentó del 60% en 2020 al 63% un año después.

Figura 4: Por primera vez, los vehículos eléctricos se convirtieron en el sector de uso final más grande del cobalto en 2021

En el resto de Asia, con importantes productores de precursores y cátodos en Corea del Sur y Japón, por ejemplo, el crecimiento de la demanda fue del 16 % y la región perdió parte de la participación cayendo al 17 %. en 2021.

Las siguientes regiones más grandes, Europa Occidental y América del Norte, con una participación combinada de alrededor del 18 %,han establecido mercados de metal de cobalto para fabricación aeroespacial a gran escala (Boeing y Airbus) y un crecimiento de las cadenas de suministro de vehículos eléctricos; la demanda combinada creció un 12% en 2021.

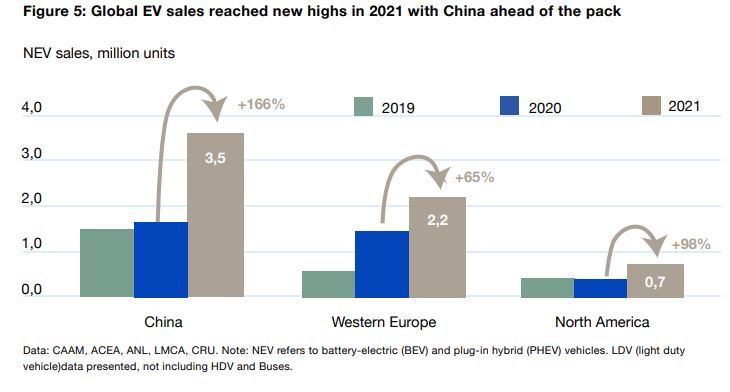

Figura 5: Las ventas globales de vehículos eléctricos alcanzaron nuevos máximos en 2021 con China a la cabeza

VEHÍCULOS ELÉCTRICOS. CHINA Y EUROPA OCCIDENTAL

El sector de vehículos eléctricos (EV) tuv un fuerte crecimiento de ventas del 36% interanual en 2020. Esto fue respaldado por políticas de recuperación de Covid-19 (por ejemplo, generosos incentivos EV en Europa), mayor variedad de modelos/ disponibilidad, y los principales compromisos de estrategia EV de la mayoría de las empresas automotrices.

En 2021 estuvo abocado a las ventas de vehículos de nueva energía (NEV, en referencia a la batería eléctrica y enchufable en vehículos híbridos combinados) aumentando en 3,4 millones de unidades a 6,7 millones a nivel mundial (102% a/a). China abrió el camino con más de la mitad de las ventas globales y el 64% del crecimiento de 2021. Le siguieron Europa y América del Norte con 26% y 10%, respectivamente, del crecimiento interanual global.

Desde 2019, las ventas anuales de motores de combustión interna (ICE) e híbridos (HEV) han caído de 87,7 millones de unidades a 75,2 millones en 2021 (-15%). Esto es en comparación con las ventas de NEV que aumentaron de 2,4 a 6,7 millones de unidades (+175%) en el mismo período.

La producción de vehículos eléctricos se ha enfrentado a la presión de la escasez de chips, particularmente debido a que, en promedio, es más intensivo en chips que los ICE. Sin embargo, el sector se ha mantenido relativamente bien aislado de cualquier impacto importante:

El ímpetu de la demanda de NEV siguió ganando ritmo con el aumento de la penetración de mercado en todos los principalesmercados a lo largo de 2021. La participación de NEV de Europa occidental fue la más alta de todas las regiones con un 26 % en el cuarto trimestre de 2021, frente a un promedio del 11 % en 2020. China le siguió con un 19 % en el cuarto trimestre, frente al 6 % en 2020, otros dos mercados importantes con solo un 5 % en el cuarto trimestre, aunque un 2 % más en 2020.

El mercado de China de EV creció un 166% en 2021 respecto al año anterior. Después de estar codo con codo con Europa occidental en 2020, las ventas aumentaron en China en 2021. A la característica clave del aumento de las ventas en 2021 (y finales de 2020) fue la popularidad de los modelos mini EV que son sustancialmente más asequible que otros modelos más grandes.

El Hongguang Mini EV, con un precio inicial de alrededor de U$S 4,500 en 2021, fue el NEV más vendido en China en 2021 con cerca de 400,000 modelos vendidos y una participación del 14% en las ventas de BEV.

El Tesla Model 3, fue el NEV más vendido de 2020,costaba alrededor de U$S 40,000 en China en 2021. De los diez modelos más vendidos en 2021, tres eran mini EV modelos que representan alrededor del 20% de las ventas totales de BEV.

El Hongguang Mini vendió más del doble de unidades que el segundo éxito de ventas, el BYD Qin EV (6 % de las ventas de BEV). Tesla ahora produce mayores volúmenes desde su fábrica de Shanghái y ha estado exportando aEuropa desde finales de 2020. El Model Y y el Model 3 ocuparon el tercer y cuarto lugar, respectivamente, con alrededor del 11 % de participación de BEV combinada.

La introducción de subsidios en cinco de los seis mercados de vehículos eléctricos más grandes de Europa brindó un impulso sustancial a ventas de NEV en Europa Occidental en el segundo semestre de 2020.

El Hongguang Mini (modelo convertible), el auto chino que hace temblar a Tesla

Aparte de algunos ajustes menores, estos subsidios permanecen en lugar y seguir apoyando fuertes ventas. Las ventas de 2021 alcanzaron los 2,2 millones de unidades, un aumento del 65 % interanual. El aumento en el cuarto trimestre las ventas fueron menos pronunciadas que en 2020, ya que se redujo la prisa por cumplir los objetivos de emisiones debido a un porcentaje de vehículos eléctricos en las flotas, y también debido a problemas relacionados con chips en el mercado automotriz más amplio

El cumplimiento de las emisiones de CO2 de la flota sigue siendo un impulsor clave de las ventas y es probable que se vuelva más importante en el futuro, en línea con el compromiso de menos emisiones de la U.E. y los objetivos de eliminación gradual de ICE.

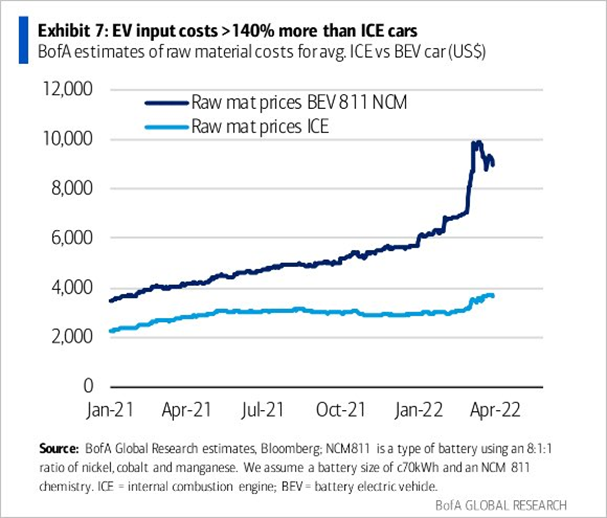

LOS PRECIOS DE EV SIGUEN SIENDO MUY ALTOS

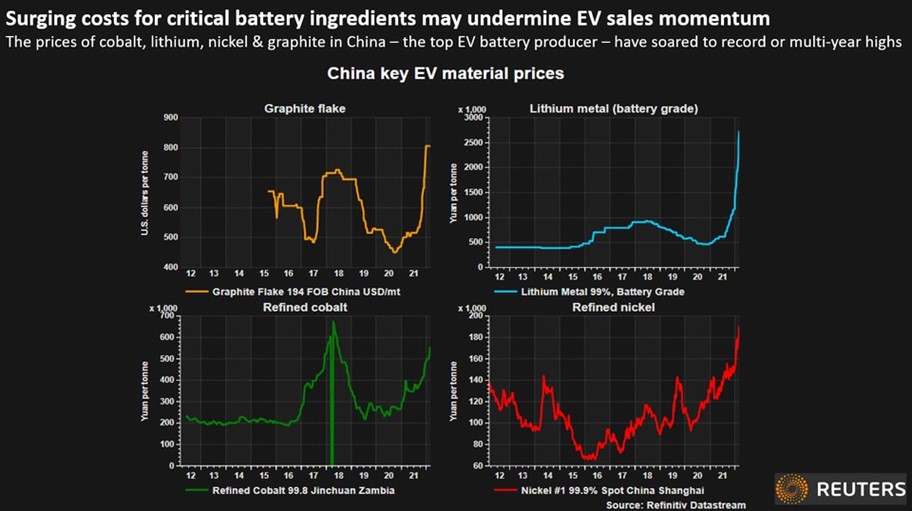

Según Morgan Stanley, los precios de entrada para fabricar un automóvil eléctrico aumentarán en 1.000 dólares solo por el ascenso del níquel.

El precio sigue siendo uno de los aspectos que más disuade a los conductores para no adquirir un vehículo eléctrico. Incluso con las ayudas a la compra de estos automóviles, salen a la venta con un importe un 20 o 30% superior respecto a uno de combustión.

Hay opciones más económicas que siguen tentando a los consumidores, como los híbridos, por combustibles alternativos como el gas o el hidrógeno, o directamente por los tradicionales diésel y gasolina.

Por el momento, según datos de la Agencia Internacional de Energía, los vehículos eléctricos apenas representan aún cerca del 9% de las ventas totales de vehículos a nivel mundial.

Esta elevación del precio de las commodities supone, por tanto, una reversión en la histórica tendencia a la baja del precio de las baterías. A este respecto, LG, proveedor de Tesla y General Motors, reconoce que las materias primas están suponiendo hasta el 80% de los costos de las baterías.

Esto va a provocar, según expertos consultados por Reuters, que la convergencia de precio con los vehículos de combustión se frene, lo que "podría obstaculizar la adopción más amplia de vehículo eléctrico". De hecho, según Morgan Stanley, los precios de entrada para fabricar un automóvil eléctrico aumentarán en 1.000 dólares solo por el ascenso del níquel.

En agregado, según reporta Bank of America Research, el diferencial de coste de materias primas entre un vehículo eléctrico y uno con motor de combustión se ha elevado hacia máximos históricos, sufriendo los primeros un 140% más de costes.

OTRAS APLICACIONES DE BATERÍAS, TELÉFONOS Y DRONES

De las aplicaciones que no son vehículos eléctricos, los teléfonos móviles son el uso final más importante con alrededor de 26 kt de demanda de cobalto.

En 2021 el crecimiento interanual de las baterías de iones de litio fue del 12%. La demanda de batería de los teléfonos móviles está respaldada por un cambio creciente a modelos 5G con tamaños de batería más grandes, un 40% de los modelos nuevos en 2021 siendo 5G en comparación con el 25% en 2020.

Los teléfonos móviles utilizan principalmente baterías LCO.

El siguiente segmento más grande son las computadoras portátiles y tabletas con 16 kt de demanda de cobalto en 2021, aumentando en alrededor 1,2 kt.

Junto con la creciente demanda mundial de dispositivos portátiles, el tamaño de las baterías también está aumentando a medida que son para telefonos móviles Las computadoras portátiles y las tabletas usan una combinación de baterías LCO y NMC con una disminución participación de NCA.

El segundo sector no EV de más rápido crecimiento es el de los drones, que se utilizan cada vez más para una serie de aplicaciones recreativas, industriales y militares: representan el 5% del crecimiento de la demanda de cobalto de baterías de Li-ion en 2021.

Drones, el producto que empieza a masificarse y ya se ubica en tercer lugar en la demanda de baterías con cobalto

El sector está dominado por baterías LCO, con una participación menor de NMC.

El uso de baterías en el almacenamiento de energía tiene un importante potencial de crecimiento, pero sigue siendo un segmento relativamente pequeño, con solo 2,2 kt de demanda de cobalto en 2021 en aplicaciones residenciales y de red.

COBALTO PARA USO AEROESPACIAL

El sector aeroespacial fue uno de los más afectados durante la pandemia y esto se ha sentido de manera aguda para el cobalto.

La demanda del sector, una de las mayores aplicaciones individuales del metal con las superaleaciones cayó un 19 % interanual en 2020 a raíz del Covid-19, tras una caída del 13 % en 2019 debido al 737 MAX de Boeing, la aeronave está en tierra por motivos de seguridad después de dos accidentes.

La demanda se recuperó ligeramente en 2021 aumentando un 6 % a/a, pero se mantuvo muy por debajo de los niveles anteriores: 4,2 kt en 2021 en comparación con 5,6 kt en 2018. A pesar de que los niveles de actividad de vuelo y la fabricación de aeronaves mejoraron a través de 2021, la industria tenía una gran acumulación de inventarios de aviones comerciales a partir de 2020.

La compra de cobalto ha retrasado la recuperación de la industria, con un retorno más marcado al interés de compradesde el cuarto trimestre de 2021 en adelante.