CARBÓN: DEMANDA CHINA SE REDUCIRÁ RÁPIDO Y LEJOS

JORRIT GOSENS * Y FRANK JOTZO **/The Conversation

![]()

![]()

Los planes de China para impulsar la seguridad energética y reducir las emisiones de carbono significan que el auge repentino de este año para los exportadores de carbón australianos es solo un bache.

Nuestra nueva investigación explora las presiones dobles de los planes de China para reforzar la seguridad energética a raíz de la invasión rusa de Ucrania, con el objetivo de alcanzar el cero neto dentro de 40 años.

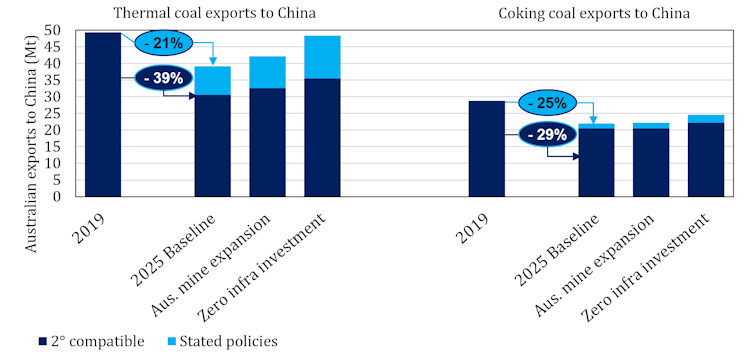

Nuestro modelo sugiere que si China cumple sus compromisos climáticos actuales, las importaciones de carbón térmico caerán una cuarta parte dentro de tres años de 210 megatoneladas (Mt) en 2019 a 155Mt para 2025. Eso significa que las exportaciones australianas podrían caer un 20 % para 2025, mientras que Las exportaciones australianas de carbón coquizable podrían caer aún más. Esto contrasta marcadamente con las predicciones de una demanda estable o incluso un crecimiento continuo por parte del gobierno australiano.

¿Cómo pudo suceder esto tan rápido, cuando los precios del carbón se han triplicado aproximadamente en comparación con la última década? En resumen, mejor infraestructura. China ha invertido en importantes proyectos ferroviarios, incluida una línea ferroviaria directa a una importante mina de carbón coquizable en Mongolia, además de aumentar el uso de chatarra de acero.

EL VIAJE SALVAJE DEL CARBÓN EN LA VOLÁTIL DÉCADA DE 2020

Los últimos años han sido una montaña rusa para los productores de carbón. Para los principales exportadores de carbón de Australia, ha sido un viaje salvaje.

Después de caer durante algunos años, los precios del carbón cayeron drásticamente a medida que la pandemia de COVID y los bloqueos resultantes provocaron una fuerte disminución en el consumo de energía. Además de la presión, China prohibió las importaciones de carbón de Australia.

Antes de la interrupción de la década de 2020, China compraba aproximadamente una cuarta parte de las exportaciones de carbón térmico (quemado en centrales eléctricas) de Australia y una parte similar de las exportaciones de carbón coquizable (utilizado en la fabricación de acero).

En 2021, el consumo y las emisiones de carbón se dispararon nuevamente después de un repunte económico inesperadamente fuerte. Los suministros de carbón también se vieron interrumpidos debido a las restricciones relacionadas con COVID y la escasez de mano de obra. Juntos, estos factores triplicaron los precios al contado del carbón a US$300 por tonelada para el carbón térmico y US$450 por tonelada para el carbón coquizable.

En China, la repentina escasez de carbón provocó que el carbón australiano retenido en sus puertos pasara rápidamente por el despacho de aduanas. Si bien la prohibición de importación permanece formalmente vigente, los datos del gobierno muestran que Australia ha logrado desviar la mayor parte de sus exportaciones de carbón a países como India, Japón, Corea del Sur y Taiwán.

LA SEGURIDAD ENERGÉTICA CHINA SIGNIFICA UNA CAÍDA EN EL CARBÓN TRANSPORTADO POR MAR AUSTRALIANO

Esperamos que todos estos problemas duren bastante poco. El panorama general es el objetivo de China de cero emisiones netas para 2060, y su objetivo provisional de alcanzar un pico de emisiones antes de 2030.

¿Cómo hará eso? Al expandir la generación de energía renovable, aumentar la eficiencia de la central eléctrica de carbón y reducir la dependencia de la energía del carbón a largo plazo, y aumentar el uso de chatarra de acero. Un mejor reciclaje del acero reducirá la demanda de acero nuevo, que requiere dos de las principales exportaciones de Australia, el mineral de hierro y el carbón coquizable. La demanda reducida inevitablemente afectará la necesidad de China de importar carbón.

Durante los próximos años, el carbón seguirá siendo vital para la fuerza industrial de China y la capacidad de generar energía para sus ciudades. Ahí es donde entra en juego la seguridad energética. China ha invertido mucho en capacidad ferroviaria de carga, con el fin de llevar su propio carbón a sus plantas de energía y acero de forma más económica.

También ha construido conexiones ferroviarias con Tavan Tolgoi en la vecina Mongolia, una de las fuentes más grandes y baratas del mundo de carbón coquizable de alta calidad. Con la nueva capacidad ferroviaria, el carbón coquizable ahora puede viajar 1.200 kilómetros hasta el corazón siderúrgico de China en la provincia de Hebei, cerca de Beijing.

Tomamos en cuenta estos factores al modelar diferentes escenarios para el carbón australiano. Suponemos que China seguirá adelante con sus políticas climáticas existentes.

En nuestros escenarios, las mayores pérdidas las soportarían los mayores proveedores actuales de carbón térmico a China. El exportador número uno, Indonesia, podría ver sus exportaciones casi reducidas a la mitad para 2025, cayendo de 125Mt en 2019 a tan solo 65Mt.

En general, las importaciones de carbón térmico de China deberían caer rápidamente, pasando de 210 Mt en 2019 a 155 Mt para 2025. Eso significa que incluso si se levanta el embargo sobre el carbón australiano, nuestras exportaciones de carbón térmico a China aún podrían caer de 50 Mt en 2019 a entre 40 y 30 Mt en ese período de tiempo, dependiendo del nivel de ambición climática de China. Las exportaciones de carbón coquizable podrían caer de 30Mt a tan solo 20Mt.

Si el embargo se mantiene, la caída en la demanda china de carbón transportado por mar significará que los proveedores actuales de China volverán a competir en el mercado global y expulsarán a los proveedores australianos. El efecto neto sobre las exportaciones australianas probablemente será comparable.

También exploramos el escenario en el que todas las expansiones de minas de carbón planificadas actualmente en Australia se llevan a cabo. Descubrimos que incluso en este escenario, habría poco impacto en la pérdida de participación de mercado en China. Por el contrario, si las minas de Mongolia se expanden, nuestro modelo predice que satisfarán fácilmente la demanda del mercado chino a expensas de las importaciones de carbón coquizable de Australia.

Para obtener estas predicciones, ejecutamos un modelo de optimización de costos con representaciones muy mejoradas de las redes de transporte. El modelo encuentra el costo más bajo al que diferentes minas podrían abastecer todas las plantas de energía y acero de China. No tomamos en cuenta las elecciones políticas basadas en la seguridad energética o las preocupaciones sobre las "transiciones justas", como, por ejemplo, un impulso chino para limitar el dolor de su importante fuerza laboral en la minería del carbón y el transporte por carretera.

En general, nuestro modelo deja en claro que la demanda de carbón de China, que se espera que se estabilice o disminuya en los próximos años, junto con su expansión de la capacidad de transporte y minería nacional reducirá el papel del carbón australiano. El principal comprador de carbón del mundo podrá cada vez más abastecer a sus plantas de energía y acero con carbón extraído en el país a costos competitivos.

A su vez, eso significa que será menos costoso para China depender de lo que considera mercados volátiles. También será más fácil imponer restricciones de importación por motivos políticos a los proveedores de lo que considera países hostiles.

La capacidad de China para reducir las importaciones de carbón transportado por mar crecerá aún más si su gobierno aumenta sus ambiciones de descarbonización. Estos planes serán una influencia clave en la demanda restante de carbón transportado por mar.

Sería prudente que el gobierno y los inversores de Australia consideraran estos cambios y planes a nivel macro a medida que miran hacia el futuro, en lugar de centrarse en las ganancias a corto plazo de la volatilidad actual del mercado.

* Investigador en la Universidad Nacional de Australia

** Profesor de la Escuela Crawford de Políticas Públicas y Jefe de Energía, Instituto de Energía Climática y Soluciones para Desastres en la Universidad Nacional de Australia

WHITEHAVEN COAL: REPUNTE DEL PRECIO DEL CARBÓN PUEDE CONTINUAR HASTA 2023

DAVID STRINGER/Bloomberg

La interrupción del comercio mundial de carbón como resultado de la invasión rusa de Ucrania debería extender el repunte del precio del combustible hasta el próximo año, según Whitehaven Coal.

Los consumidores clave en Corea del Sur y Japón están evitando contratos para nuevos cargamentos de Rusia, y la falta de alternativas al material del exportador mantiene el mercado bajo presión, dijo la empresa con sede en Sydney en un informe de producción.

“Se espera que los precios tanto térmicos como metalúrgicos estén bien respaldados” hasta 2022 y hasta el próximo año, dijo la compañía.

El carbón térmico Benchmark Newcastle promedió US$ 264 por tonelada en los primeros tres meses, un 43% más que los precios en el último trimestre de 2021, dijo Whitehaven. Los precios en abril habían promediado US$ 302 la tonelada, según la firma. Los futuros del carbón de Newcastle para mayo han subido alrededor de un tercio este mes.

“No se pueden perder 110 millones de toneladas del comercio marítimo sin ver un impacto”, dijo el director ejecutivo de Whitehaven, Paul Flynn. “Eso solo agregará más presión a lo que ya estamos viendo es un mercado muy, muy ajustado”.

Si bien los consumidores continúan aceptando cargas de carbón ruso previamente contratadas, algunas licitaciones para nuevas compras por parte de consumidores en Japón y Corea del Sur excluyen específicamente el combustible del exportador, dijo Flynn.

India y China, los mercados de carbón más grandes del mundo, están aumentando las compras a Rusia a medida que otros retroceden. India importó alrededor de 1,08 millones de toneladas el mes pasado, más del doble del volumen de febrero, según el proveedor de datos Kpler Holding.

China duplicó las importaciones de carbón siderúrgico de Rusia en marzo, según muestran los datos de aduanas.